As pessoas que ganham a vida comprando e vendendo ações pareciam em pânico até meados de junho. Em sua visão, o Federal Reserve dava sinais de que poderia começar a elevar os juros novamente ao final de 2022, e não mais em algum momento de 2023.

É bom lembrar que o Fed nunca disse explicitamente que elevaria os juros. O que ocorreu foi que alguns membros votantes do comitê de política monetária acreditavam que seria necessário elevar as taxas antes do esperado, por causa de uma retomada econômica mais forte, após os distúrbios causados pela pandemia de Covid-19.

Mas os investidores não deram a mínima. Começaram a vender e – durante três dias – fizeram o índice S&P 500 e o Dow Jones Industrial caírem 2% e 3%, respectivamente, em relação aos seus fechamentos em 15 de junho. O Nasdaq Composto e o Nasdaq 100 reagiram de forma menos intensa, caindo menos que meio ponto percentual cada.

Mas, de repente, com a mesma velocidade com que começaram, as vendas cessaram. Ao que parece, as pessoas que compram e vendem ações pararam de se preocupar e voltaram às compras, principalmente de papéis de tecnologia.

A Apple (NASDAQ:AAPL) (SA:AAPL34) subiu cerca de 6% nos últimos oito pregões de junho. A Microsoft (NASDAQ:MSFT) (SA:MSFT34) saltou cerca de 5%, e seu valor de mercado superou a marca de US$2 trilhões, juntando-se à Apple.

A fabricante de placas gráficas NVIDIA (NASDAQ:NVDA) (SA:NVDC34) disparou cerca de 12,7% desde a mínima intradiária de 17 de junho.

Com isso, o S&P e o Dow se valorizaram 3,2% e 3,6%, respectivamente, de 18 de junho até a última quarta-feira, último dia de negociações do mês, com o Nasdaq subindo 3,4%, e o Nasdaq 100, 3,6% no mesmo período.

Positivo, mas não espetacular

O mês de junho de 2021 registrou resultados positivos, mas não espetaculares. O S&P 500 encerrou o mês com alta de 2,2%, sua quinta valorização mensal consecutiva, devido, em grande parte, à força das ações de tecnologia, consumo discricionário, mercado imobiliário e energia. No trimestre, o índice subiu 8,2% e, no acumulado do ano, 14,4%.

O Dow teve dificuldades para avançar durante a maior parte de junho, recuando 0,08% em todo o mês, seu primeiro declínio após quatro meses de valorização.

A fraqueza ocorreu porque os ganhos em Nike (NYSE:NKE) (SA:NIKE34), Apple, Microsoft e Visa (NYSE:V) (SA:VISA34), integrantes do índice de 30 componentes, foram neutralizados pelas perdas em Caterpillar (NYSE:CAT) (SA:CATP34), Boeing (NYSE:BA) (SA:BOEI34), JPMorgan Chase (NYSE:JPM) (SA:JPMC34) e Travelers (NYSE:TRV) (SA:TRVC34).

Mas isso não tira o brilho do índice de empresas de megacapitalização. Ele subiu 4,6% no trimestre e acumula alta de 12,5% no ano.

No entanto, as verdadeiras estrelas do mês foram o Nasdaq e o Nasdaq 100. O primeiro saltou 5,5%, após registrar seis novos fechamentos recordes em junho, acumulando uma alta de quase 13% no ano.

Já o índice Nasdaq 100 valorizou-se 6,4%, seu melhor desempenho mensal desde novembro, depois de registrar sete novos fechamentos recordes no mês. No trimestre, o índice subiu 11,2% e, no acumulado do ano, 12,9%. Sua disparada se deve a novas máximas tocadas por ações como Microsoft, Facebook NASDAQ:FB) (SA:FBOK34) e NVIDIA.

O que fez os investidores perderem o medo em relação ao Fed? O presidente do Fed, Jerome Powell, e outras autoridades do banco central americano fizeram o máximo para diminuir as preocupações e frisar que a inflação era transitória e perderia força. Dessa forma, a instituição não teria que se engajar em uma política para combater a inflação. Ao contrário, segundo Powell, o Fed quer garantir o retorno das pessoas ao trabalho, enquanto as ameaças da pandemia mostram sinais de melhora.

De fato, vários estados americanos – senão todos – estão retirando as restrições, à medida que uma parcela maior da população se vacina.

Os mercados de títulos levaram a sério as garantias de Powell, e os juros caíram. De fato, o rendimento do título de 10 anos do tesouro americano recuou para 1,44% em junho, de 1,58% em maio. O retorno registrou pico de 1,77% em março.

O exercício rememorou os investidores de uma grande realidade: o que o Fed diz e o que as pessoas acham que o Fed diz nem sempre são a mesma coisa.

A reação do mercado à ponderação do Fed sobre como fazer os juros voltarem a níveis mais normalizados no pós-pandemia pareceu atuar como um freio para as ações em junho e no segundo trimestre.

E os rendimentos dos títulos sugerem que existem investidores céticos quanto à velocidade de crescimento da economia daqui para frente. Havia a expectativa de que a maior parte da agenda do presidente Joseph Biden fosse executada. Mas democratas e republicanos, como sempre, não conseguem se entender.

Houve outras questões além do Fed em junho:

- Os índices de força relativa (IFR) do Nasdaq e Nasdaq 100 estão acima de 70 desde a segunda-feira, um sinal de superaquecimento. O IFR é um indicador de momentum bastante observado. O cruzamento da marca de 75 é um sinal de que uma ação ou índice está vulnerável a uma liquidação.

- Embora o S&P 500 estivesse positivo no mês, menos de 220 papéis de 505 (contando empresas com várias classes de ações) estavam em alta. Apenas 13 das 30 ações do Dow subiram. Isso sugere que o dinheiro pode estar sendo alocado apenas em “vencedores”. O que pode causar a desestabilização do mercado.

- A euforia do mercado recuou. Em 12 de março, de acordo com o portal Barchart.com, 823 ações registraram novas máximas de 52 semanas, com apenas uma ação atingindo a mínima de 52 semanas, para uma nova máxima líquida de 822. O hiato gradativamente se estreitou desde então. Na terça-feira, havia 123 novas máximas e 26 novas mínimas, ou 97 novas máximas líquidas. Entre as ações que fizeram várias aparições em novas máximas em junho estão Microsoft, Costco (NASDAQ:COST) (SA:COWC34), Target (NYSE:TGT) (SA:TGTB34), NVIDIA, Facebook, Adobe Systems (NASDAQ:ADBE) (SA:ADBE34), Moderna (NASDAQ:MRNA) (SA:M1RN34) e Smith & Wesson (NASDAQ:SWBI).

- Os preços do petróleo subiram de forma constante, com o WTI fechando em alta de 10,8% em junho, 24% no segundo trimestre e 50% no primeiro semestre. A alta nos custos dos combustíveis atingiu as ações das companhias aéreas, além do estresse que enfrentaram para recontratar colaboradores para lidar com a reabertura da economia. A Delta Air Lines (NYSE:DAL) (SA:DEAI34) caiu 9,3% no mês (mas acumulou alta de 7,6% no semestre). Outras companhias aéreas americanas também registraram queda.

- Restrição de ofertas em diversos mercados fizeram os preços de imóveis imobiliários dispararem até níveis extraordinários neste ano, impulsionando os preços dos materiais de construção, principalmente madeira. O contrato futuro da madeira atingiu a máxima de US$1700 por mil pés-tábua em maio. Em um pouco menos de um mês, seu preço caiu para 44,6% para US$854. Em 2019, o preço composto era de US$319.

Não está claro por que esse mal-estar infiltrou-se nos mercados ou se seria algo sério. Pode ser que a rápida reabertura da economia americana tenha sido uma surpresa muito grande, produzindo estresses onde ninguém imaginava.

Dito isso, a economia americana deve se fortalecer, à medida que mais pessoas se vacinam e outras voltam ao trabalho.

Mas também há riscos, como:

- A variante Delta do vírus, a rapidez com que se dissemina e a gravidade das infecções.

- Tensões globais, principalmente no Oriente Médio, Leste da Europa e China.

- Tensões nos EUA, principalmente com apoiadores do ex-presidente Donald Trump ainda recusando-se a reconhecer sua derrota para o presidente Biden.

- Eventos relacionados ao clima, como furacões e incêndios.

O relatório de empregos de junho, a ser divulgado na sexta-feira, pode movimentar os mercados, dependendo dos números. O Investing.com prevê a criação de 700.000 postos de trabalho e a queda da taxa de desemprego para 5,7%.

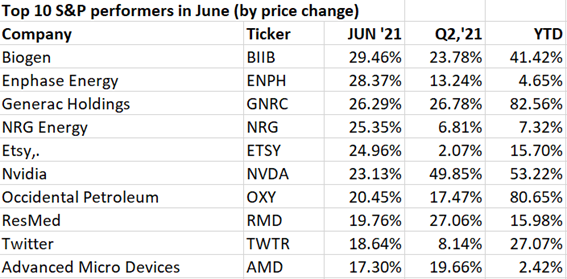

Quem se saiu bem em junho

O índice SPX mais amplo teve seus vencedores...

Fonte, próximos dois gráficos: S&P Dow Jones Indices

E no nível setorial:

Tecnologia: Entre os vencedores: Enphase (NASDAQ:ENPH), NVIDIA, Adobe e Advanced Micro Devices (NASDAQ:AMD) (SA:A1MD34), todos com altas acima de 16% no mês. De interesse: O fundo Ark Innovation (NYSE:ARKK), de Cathie Wood, subiu 17,7% em junho após derrapar em maio. O Ark Innovation estava com tudo nos últimos meses por causa de apostas de Wood no que ela denomina “disruptores”. Sua participação na Tesla (NASDAQ:TSLA) (SA:TSLA34) é central.

Energia: entre as ações do setor estão Occidental Petroleum (NYSE:OXY) (SA:OXYP34), alta de mais de 21%; Diamondback Energy (NASDAQ:FANG) (SA:F1AN34), alta de 18%, e Marathon Oil (NYSE:MRO) (SA:M1RO34), alta de cerca de 12%. O preço mais alto do petróleo impulsionará essas ações, mesmo que a Opep+ decida elevar a produção em sua reunião semanal. Os ETFs especializados em ações energéticas também tiveram forte desempenho.

Consumo discricionário: ETSY (NASDAQ:ETSY), eBay (NASDAQ:EBAY) (SA:EBAY34), CarMax (NYSE:KMX) (SA:K1MX34), Nike e Chipotle Mexican Grill (NYSE:CMG) (SA:C1MG34) lideraram o grupo. A Tesla subiu quase 10%, e a Amazon (NASDAQ:AMZN) (SA:AMZO34) valorizou-se 7,4%, com alta acumulada de 6,4% no ano.

Serviços de comunicação: o Twitter (NYSE:TWTR) (SA:TWTR34), com alta de 18%, liderou o grupo. Outros destaques foram: Facebook e Netflix (NASDAQ:NFLX) (SA:NFLX34), com alta de cerca de 6% cada.

Saúde: entre as empresas que se valorizaram estão Biogen (NASDAQ:BIIB) (SA:BIIB34), alta de 31%, a fabricante de equipamentos médicos ResMed (NYSE:RMD) (SA:R1MD34), alta de 19,8% e a Moderna, alta de 19% no mês e 125% no ano.

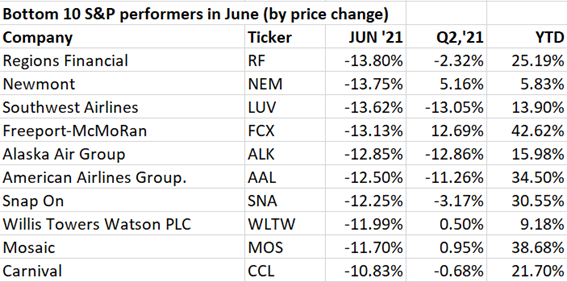

Quem não se saiu bem:

E seus perdedores:

Construtoras: Este grupo inclui D.R. Horton (NYSE:DHI) (SA:D1HI34), queda de mais de 5,6%, e PulteGroup (NYSE:PHM) (SA:P1HM34), queda de 5,7%. Os juros não são um problema. Terrenos disponíveis para construir, sim.

Bancos: Citigroup (NYSE:C) (SA:CTGP34) e Huntington Bancshares (NASDAQ:HBAN) (SA:H1BA34) caíram 10%. Regions Financial (NYSE:RF) (SA:R1FC34) despencou 13,8%. Os juros SÃO o problema. Eles são muito baixos e espremem os lucros.

Materiais: Freeport McMoRan Copper & Gold (NYSE:FCX) (SA:FCXO34), a fabricante de fertilizantes Mosaic (NYSE:MOS) (SA:MOSC34) a produtora de ouro Newmont Mining (NYSE:NEM) (SA:N1EM34) caíram mais de 12%. Até mesmo o cobre caiu, vítima da alta do dólar. No entanto, sua alta é de 22% no ano.