Reza o bom senso, na hora de comprarmos algo, nos indagarmos se está caro ou barato. Fora os consumidores compulsivos, qualquer pessoa mais controlada pensaria nisto. No entanto, caro ou barato é coisa muito relativa. Depende de prioridades pessoais e, também, do patrimônio disponível de cada um. Quando o negócio é aberto para participação de estrangeiros, a concepção de custo fica ainda mais complexa. Além do câmbio, é importante observarmos a disparidade do poder aquisitivo entre pessoas ou instituições de diferentes países e diferentes contextos econômicos. Se alguém converter em euros, os reais que gastaria para tomar um café com croissant no Brasil, não conseguirá tomar o mesmo café com croissant numa cidade de porte semelhante na Europa. Há muito mais a ser considerado que apenas o câmbio entre moedas.

A paridade, ou melhor, a disparidade do poder de compra em termos internacionais, provoca grandes discrepâncias no valor relativo de bens e serviços em diferentes países. O mesmo se aplica ao custo de ativos financeiros.

Em se tratando do nosso mercado de ações, é importante ter em mente que os estrangeiros respondem por mais da metade do volume financeiro negociado nos pregões da bolsa brasileira.

Se o Brasil é a 9ª maior economia do mundo, é bom examinarmos alguns acontecimentos interessantes na 1ª maior economia: os Estados Unidos.

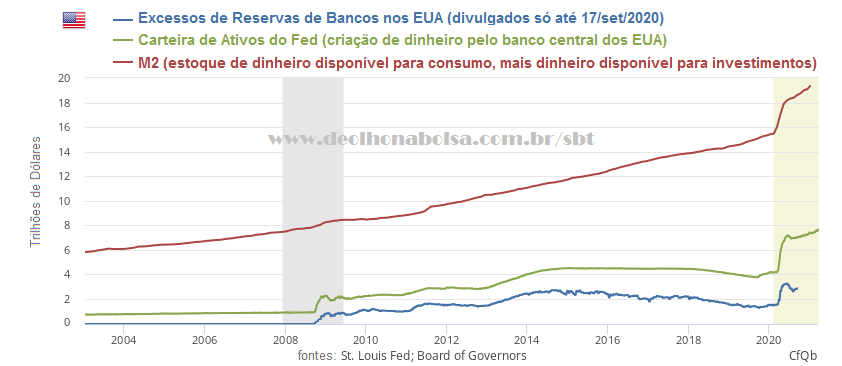

Desde 2008, o Fed (banco central dos EUA) vem criando uma abundância de dólares para evitar uma grande crise, ou adiá-la. Esta criação de dólares pode ser visualizada através da carteira de ativos do Fed. O banco central cria dinheiro, mas, para transferi-lo aos bancos comerciais, precisa comprar ativos destes (preferencialmente títulos do Tesouro americano). No gráfico abaixo, vemos a carteira de ativos do Fed (representando a criação de dólares), que é atualizada toda 4°feira; o estoque de dinheiro M2, que representa o capital disponível para consumo e investimentos (atualizado mensalmente só até dez/2020); e o excedente de reservas dos bancos americanos (que parou de ser divulgado em set/2020).

Um ano atrás, no pânico de março de 2020 (Covid-19), o Fed zerou qualquer imposição de reservas financeiras aos bancos nos EUA. Evidenciando sua ansiedade em inundar os mercados com dólares, para estancar qualquer crise de confiança na economia e nos mercados financeiros! Mesmo assim, o excesso de reservas dos bancos americanos continuou a ser publicado até 17 de setembro de 2020 (com dados referentes a 10 de setembro de 2020).

Até a última publicação, havia US$ 2,8 trilhões em reservas de bancos comerciais, depositados junto ao Fed. Só para entendermos melhor esta quantia, o Produto Interno Bruto brasileiro, em 2019 (último resultado anual publicado), foi de US$ 1,8 trilhões. Mesmo sendo o quinto maior país da Terra em dimensões territoriais, com a sexta maior população do planeta, e a nona maior economia do mundo, o Brasil teve um Produto Interno Bruto em 2019 que representa apenas 65% do excedente de reservas financeiras dos bancos americanos em setembro de 2020. Pense nisso! No ano anterior à pandemia, tudo o que produzimos em nosso país... nem sequer alcançou dois terços do capital estacionado voluntariamente pelos bancos americanos. Sentiu o drama? Talvez não... Leia novamente. Excesso é só a quantia que ultrapassa o requisito de prudência financeira para bancos nos EUA!

Parte destes US$ 2,8 trilhões podem ter sido convertidos, pelo menos parcialmente, em compras de ativos nos mercados financeiros americanos e internacionais. Mas não sabemos quanto exatamente, nem onde, ou em que tipos de ativos...

Quem leu meu último artigo, deve se lembrar que o estoque de dinheiro M2 é o capital que levita a bolsa americana.

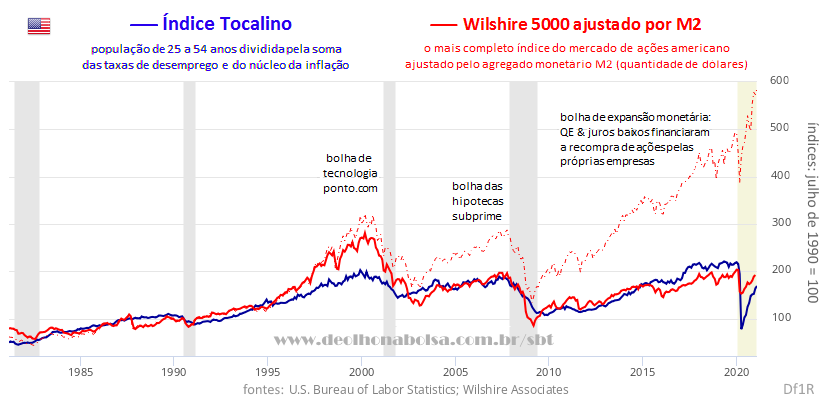

O índice Tocalino pode ser comparado ao índice de ações Wilshire 5000 ajustado pelo agregado monetário M2. Para visualizarmos isto, basta indexar ambos ao nível de 100 pontos em julho de 1990.

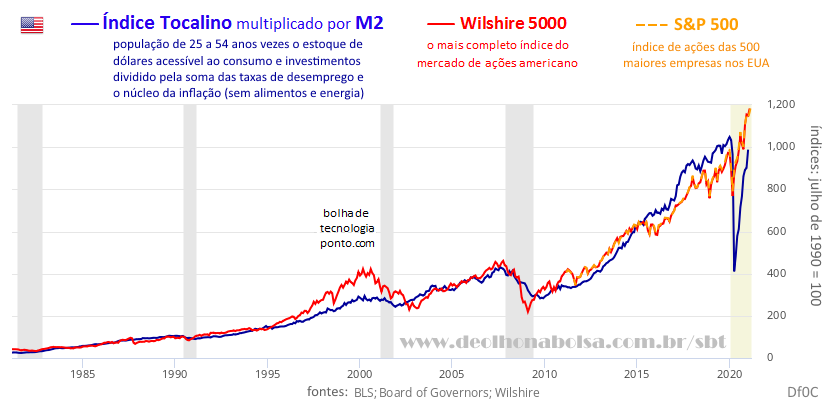

Ou podemos, mais simplesmente, multiplicar o Índice Tocalino pelo estoque de dinheiro M2, para então comparar o produto ao desempenho dos índices de ações americanas Wilshire 5000 e S&P 500. No gráfico abaixo, eu sobrepus o S&P 500 ao Wilshire 5000, apenas para demonstrar que ambos seguem o mesmo curso.

Para entender melhor meu indicador, leia o artigo "Índice Tocalino e a Bolsa nos EUA".

Quando dividimos o índice de ações nos EUA pelo estoque de dinheiro M2, ou multiplicamos o Índice Tocalino por M2, vemos uma intimidade bastante óbvia entre o índice americano de ações e o Índice Tocalino. Isto sugere que, na verdade, temos uma bolha de M2! Este estoque monetário compreende o dinheiro prontamente disponível para o consumo (M1), mais uma quantidade de dinheiro disponível para investimentos. Entretanto, M2 vem sendo muito mais usado para investimentos em carteira (negócios com ativos financeiros), do que no consumo ou na formação de capital fixo (expansão da capacidade produtiva, que gera mais bens e serviços para a sociedade).

O pré-requisito de reservas bancárias nos EUA foi zerado, em março de 2020. Apesar disto, o excesso de reservas (reservas acima do requisito oficial, ou seja, todo o capital parado, uma vez que a imposição foi reduzida a nada) só deixou de ser divulgado pelo Fed em 17/set/2020 (relativo ao nível de 10/set/2020). Fica assim a dúvida: Por que a publicação destas reservas foi interrompida em setembro do ano passado? Seis meses depois de abolido o requisito oficial do banco central.

Será que só a partir de setembro de 2020 é que houve uma flagrante mudança de atitude dos bancos americanos, em relação às suas reservas financeiras ociosas?

Estas reservas financeiras não estavam em dólares, propriamente ditos. Ficavam em títulos da dívida pública dos EUA, depositados no Fed.

Antes do grande fiasco financeiro americano de 2008, reservas bancárias eram apenas dinheiro ocioso dos bancos comerciais. Depositadas no banco central como um colchão de segurança, para o caso de uma crise. Depois daquele vexame financeiro com as hipotecas imobiliárias subprime, os bancos começaram a receber juros sobre suas reservas financeiras. O intuito era encorajá-los a serem mais conservadores. Desestimulando peripécias audaciosas em alavancagens especulativas. Isto incentivou-os a manter reservas além da oficialmente requisitada! Vem daí o excesso ou excedente de reservas. Este excedente era uma fonte de rendimentos livre de riscos para os bancos!

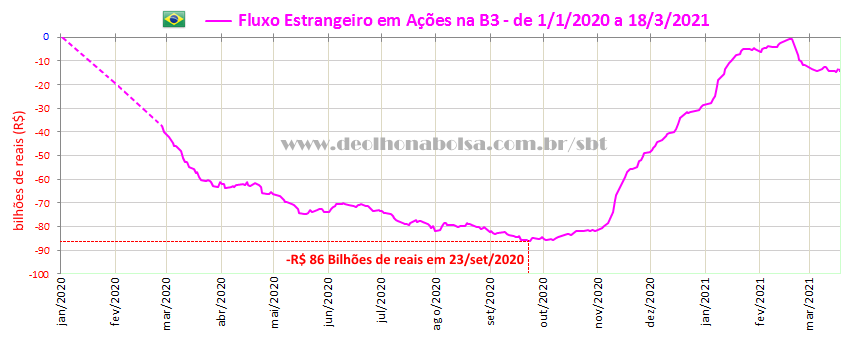

Mas é interessante considerar esta potencial mudança de atitude dos bancos americanos, implícita na interrupção dos dados divulgados pelo Fed, a partir de 17/set/2020. Coincidência ou não, a omissão da transparência aconteceu uma semana antes do fluxo estrangeiro mudar na bolsa brasileira!

De 1/Jan/2020 até 23/set/2020, o fluxo de investidores estrangeiros na B3 (SA:B3SA3) vinha sendo NEGATIVO. Em menos de 9 meses, os estrangeiros venderam R$ 86 BILHÕES em ações brasileiras. A evasão estrangeira da bolsa brasileira acontecia num ritmo médio de - R$ 10 bilhões por mês!

No entanto, depois do Fed parar de publicar os excessos de reservas dos bancos americanos, o fluxo estrangeiro voltou a ser positivo para a bolsa brasileira.

De 24/set/2020 até 18/mar/2021 (a última divulgação oficial da B3), os estrangeiros compraram cerca de R$ 72 BILHÕES em ações brasileiras! Num ritmo médio comprador de + R$ 12 Bilhões por mês!

Parece que os grandes bancos americanos estão mesmo reorganizando as carteiras por lá. Será que parte daquelas reservas, outrora estacionadas em títulos do Tesouro americano, estão buscando oportunidades no Brasil? Tudo indica que sim.

Aqueles dólares compram reais brasileiros bastante desvalorizados. E os gringos voltam a incluir mais ativos brasileiros em suas carteiras, procurando maior diversificação. Esta hipótese reforça a perspectiva de rotação de carteiras, que abordei no artigo anterior (analisando oportunidades interessantes). Favorecendo mercados emergentes e países produtores de commodities.

No próximo gráfico, fiz uma razão entre o índice Russell 2000 (com ações das menores empresas nos EUA) e o índice Nasdaq 100 (com ações das 100 maiores empresas não-financeiras da bolsa eletrônica Nasdaq) e tracei uma longa linha de tendência, que já sobrevive por mais de três décadas.

A linha de tendência de baixa, desde a década de 1980 até hoje, talvez seja rompida neste ano. Até os dois fundos duplos, nos anos 2000 e 2020, parecem endossar esta hipótese. Isto indicaria um desempenho mais fraco para as ações das maiores empresas americanas (blue chips), em relação às ações de menor capitalização (small caps).

Digamos que 50% daquelas reservas bancárias de US$ 2,8 trilhões sejam aplicadas nos EUA e o restante pudesse ser alocado em todos os países do globo. Uma abordagem muito conservadora para o Brasil, pois seria improvável uma diversificação tão equilibrada e abrangente! Mas, consideremos que essas aplicações no exterior tenham destinos e volumes proporcionais à contribuição de cada país para o produto interno bruto mundial.

Em 2019, o PIB mundial foi de US$ 87,7 trilhões. Ao excluirmos a fatia dos EUA, vemos que o resto do mundo apresentou um PIB de US$ 66,3 trilhões (87,7 – 21,4 = 66,3). Com nossos US$ 1,8 trilhão, o Brasil contribuiu para 2,7% do PIB mundial sem os EUA (1,8 : 66,3 = 2,7%). Se 2,7% da metade das reservas bancárias americanas (US$ 1,4 trilhões) tiverem o mercado brasileiro como destino, isto resultaria em US$ 38 bilhões de dólares. Ao cambio de R$ 5,52, esta quantidade de dólares daria cerca de R$ 210 bilhões (38 x 5,52 = 209,76). Subtraídos os R$ 72 bilhões, já ingressos na B3 desde setembro passado (210 – 72 = 138), restariam-nos ainda R$ 138 bilhões!

O mercado brasileiro ainda teria um potencial para receber R$ 138 bilhões dos EUA?

Claro que estas contas são apenas imaginação de minha parte. Mas acredito que não sejam impossíveis. Principalmente se houver mais criação de dinheiro mundo afora. Algo muito provável, no curso atual das coisas! E também só coloquei nesta conta o potencial oriundo dos EUA. Como se todo o capital estrangeiro na B3, desde setembro até este momento, viesse dos EUA. Ignorando outros estrangeiros e suas movimentações, passadas ou futuras, no mercado financeiro brasileiro.

Sabemos que, se os EUA criarem mais dinheiro, essa medida também será adotada por vários outros países. E se os americanos aumentarem seus investimentos no Brasil, europeus e asiáticos poderão fazer o mesmo.

O Brasil pode estar diante de uma nova fase promissora. Talvez melhor que a de jan/2016 a fev/2020, ou até mesmo de set/2002 a mai/2008. Volatilidade haverá, sem dúvida! Com chacoalhões geopolíticos internacionais, ou as tradicionalíssimas palhaçadas da nossa administração pública tupiniquim – constantes, governo entra, governo sai, independentemente do partido no poder! Mas, se assim for, as quedas mais voláteis do Ibovespa podem ser excelentes oportunidades para um aumento de posição em ações brasileiras.

Nossos juros básicos estão em nova trajetória de alta, como o COPOM sinalizou na semana passada (com uma primeira alta de 75 pontos base). Contudo, creio que esta tendência de alta dos juros poderá coexistir com a alta das ações brasileiras e do real, no câmbio internacional. Como já disse antes, apesar de qualquer volatilidade no câmbio e eventuais guinadas do dólar, minha aposta é de que o real (BRL) terá melhor desempenho diante de várias moedas internacionais!

Acredito que este calhambeque brasileiro vai pegar no tranco, outra vez. Beneficiando-se de uma maior liquidez financeira internacional. Como nas décadas de 1970 e de 2000, a década de 2020 pode nos presentear com maior investimento estrangeiro! Estas situações passadas não representavam necessariamente mérito de governos militares ou petistas. Mas, invariavelmente, a administração pública brasileira se apropria destas bonanças econômicas, como se fossem conquistas suas. Por vaidade ou brado eleitoreiro, poderão repetir o devaneio nos próximos anos.

Que bom se tivéssemos políticos menos egocêntricos, comprometidos em capitalizar de forma responsável e sustentável nossa economia para o futuro da nação. Infelizmente, do jeito que são nossos governos e políticos, seguimos sempre reféns de crises internacionais ou beneficiários de liquidez estrangeira.

Deixo aqui apenas uma importantíssima ressalva: esta é apenas a minha análise e o meu julgamento dos dados que pesquisei. Cabe a cada um fazer suas próprias pesquisas, análises e conclusões. Como sempre afirmo, posso estar completamente errado. Afinal... eu não tenho bola de cristal!

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!