Em matéria de macroeconomia e análises de longo prazo, tenho tido sorte, ou talvez algum mérito, com um saldo positivo de acertos no câmbio, na renda fixa e no mercado imobiliário brasileiro. Mas acho mais difícil fazer projeções de longo prazo para empresas, especificamente. Salvo raras exceções, não seguro minhas ações em carteira por muitos anos. Precipitadamente, saí de alguns papéis que já poderiam ter me feito milionário. Abri mão de excelentes posições em Vale (SA:VALE3), Weg (SA:WEGE3) e CSN (SA:CSNA3). Até em Natura (SA:NTCO3), cujas ações adquiri na oferta pública inicial, em maio de 2004. Apesar dos prejuízos no ano passado, Natura já subiu 4.200% desde sua estreia na bolsa. Ou seja, R$ 10.000,00 investidos ali seriam hoje R$ 420.000,00.

Gosto muito de observar e analisar a economia. Porém, quanto mais curtas as operações, menos me servem as análises. Se para swingtrades elas são limitadas, para daytrades então, são mesmo inúteis. A movimentação intraday, picotando suportes e resistências gráficas, é errática demais.

Devido às minhas análises e ao meu estilo de investir, a maior parte do meu portfólio ainda está nos antigos e generosos juros prefixados de dois dígitos. Commodities são minha segunda maior exposição. Ouro e prata desde o ano passado. Urânio desde poucas semanas. Minha meta nestas commodities é para os próximos cinco anos. Como alguns títulos prefixados venceram recentemente, busco aumentar minha exposição em ações. Atualmente, elas são a menor parte da minha carteira.

Apesar da volatilidade recente e de tantas altas acumuladas nas bolsas, algumas ações podem sinalizar boas oportunidades.

Alguns amigos e parentes, todos frustrados com a atual rentabilidade da renda fixa, têm me pedido palpites na renda variável. Não gosto de opinar nos investimentos dos outros. Prefiro mostrar como venho ponderando algumas ações. E cada um que faça sua própria leitura e síntese. Cada cabeça, uma sentença.

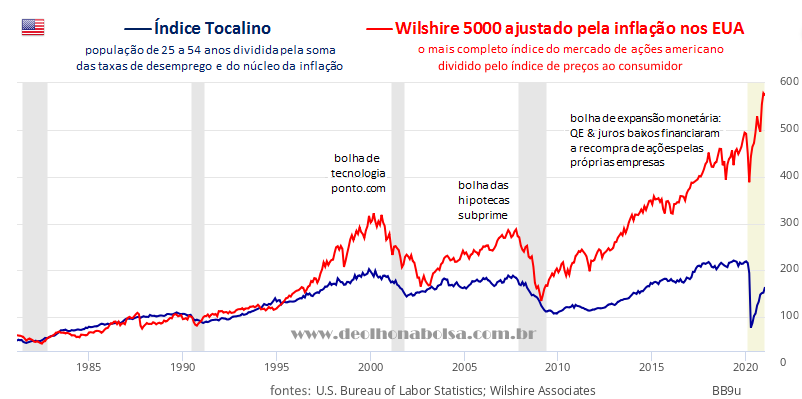

A primeira coisa a observar é o divórcio entre o mercado de ações e a realidade econômica das últimas duas décadas. Usando o Índice Tocalino, eu estimo o potencial do mercado consumidor nos EUA. É surpreendentemente como este indicador também reflete as oscilações da bolsa americana, apesar de mostrar três grandes defasagens desde setembro de 1996.

Que eu saiba, Alan Greenspan foi o primeiro chairman do banco central americano a demonstrar uma quase obsessão pelo mercado de ações. Apesar disto, antes mesmo dele deixar o Fed, um artigo em The Economist já apontava para sérias repercussões futuras: “Sob a supervisão de Greenspan, experimentamos as maiores bolhas de ações e imóveis da história americana. Uma bolha sob seu mandato pode até ser azar. Duas já indica desleixo. A era Greenspan não vai terminar em 2006. Longe disso, seu legado permanecerá como os maiores desequilíbrios econômicos da história americana”.

Publicada 15 anos atrás, a advertência foi bastante premonitória. Ben Bernanke, Janet Yellen e Jerome Powell herdaram e continuaram o intervencionismo de Greenspan com juros artificialmente baixos. Ainda acrescentaram suas bazucas de afrouxamento monetário, acentuando o contraste entre a Wall Street dos grandes financistas e as Main Streets da economia popular.

O hiato atual é monstruoso! Enquanto a bolsa americana registra novos recordes, a realidade demográfica e econômica da sociedade de consumo norte-americana rasteja à distância. De qualquer forma, sendo a maior economia do mundo, os EUA são vistos como uma importante referência para os demais mercados.

Entre 2008 e 2020, a expansão monetária (QE: Quantitative Easing) ficou fora do alcance da população. Milton Friedman já dizia que inflação é um fenômeno monetário. O dinheiro criado gera inflação. E gerou, onde circulou. Como grande parte deste dinheiro novo ficou acessível só dentro sistema financeiro, a inflação aconteceu nos preços dos ativos financeiros. Ações ficaram muito mais caras! Sem grandes efeitos no comércio das ruas e no poder aquisitivo da população.

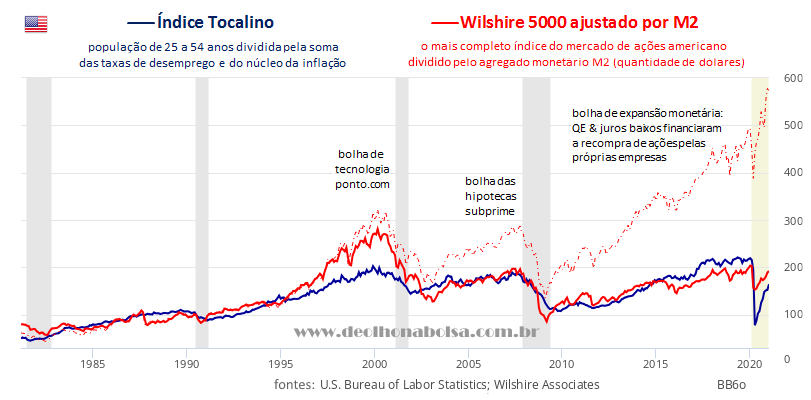

Com isto em mente, fiz um novo estudo comparativo entre o mercado de ações americano e o Índice Tocalino. Se a moeda emitida não tinha gerado maior inflação do custo de vida, ajustar as ações pelo índice de preços ao consumidor não parece a melhor forma de observarmos o comportamento da bolsa. Muito mais sensato é ajustar as ações pelo agregado monetário M2. A disponibilidade de dinheiro em M2 é que realmente influencia os preços das ações! O agregado monetário M2 engloba:

-

Todo o dinheiro físico em circulação (notas e moedas);

-

Reservas bancárias mantidas no banco central;

-

Cheques de viagem;

-

Saldos em contas correntes (depósitos à vista);

-

Cadernetas de poupança;

-

Depósitos a prazo até US$ 100.000,00;

-

Participações no mercado financeiro de varejo (retail MMFs), ou fundos mútuos do mercado monetário.

Para quem não conhece a fórmula do índice Tocalino, este artigo ajuda a entender.

Esta nova abordagem mostra, ainda mais inequivocamente, a relevância do índice Tocalino. Deixa evidente que só o entusiasmo com a internet, aquela exuberância irracional, não foi resultado das políticas anticíclicas do banco central americano. A grande expansão monetária do agregado M2 foi flagrantemente absorvida pelo mercado de ações. M2 ergueu a bolsa! Primeiro graças aos juros excessivamente baixos, iniciados por Alan Greenspan, em 2003. Posteriormente, M2 continuou levitando as ações na esteira de mais juros reais negativos e uma explosiva expansão monetária, iniciada em 2008, sob a coordenação de Ben Bernanke e Henry Paulson (chairman do banco central e secretário do tesouro americano, respectivamente).

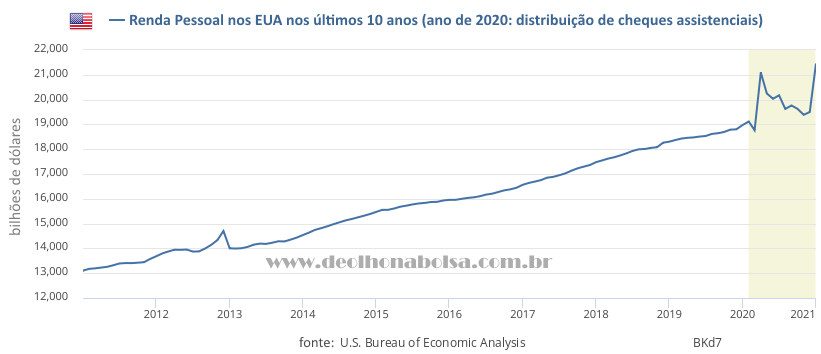

Explicados estes descolamentos da bolsa frente à economia, é preciso entender que o direcionamento da expansão de moeda mudou no ano de 2020. Em 2011, eu alertava para uma pressão deflacionária, com o consumo amarrado. Isto fortaleceria a moeda americana, independente da base monetária. Agora acredito na inversão deste quadro. Desta vez, o afrouxamento monetário está chegando à população. Embora ainda não tenha repercutido no custo de vida, e só uma questão de tempo para que isto aconteça. Rupturas da cadeia produtiva (com empresas encerrando suas atividades) e cheques assistenciais enviados aos americanos (experimento de renda básica universal para os consumidores?) potencializam um aumento da demanda consumidora, simultaneamente à menor oferta de bens e serviços. Parece uma fórmula perfeita para minar o poder aquisitivo do dinheiro.

A distribuição de dinheiro pelo Tesouro Americano para a população aumentou a renda pessoal nos EUA. Americanos desempregados, agora sem produzirem quaisquer bens ou serviços, passaram a ganhar mais que quando trabalhavam.

Desculpe-me ser um estraga-prazer, mas não é o acesso à moeda que aumenta a qualidade de vida da sociedade. É o acesso aos bens e serviços! Imprimir dinheiro é fácil. Difícil é imprimir produtividade de bens e serviços que nos dão melhor qualidade de vida.

Pode parecer uma grande solidariedade do governo com a população – finalmente! Mas esta é só a embalagem. Por trás do belo rótulo, o governo quer é dar um calote técnico na sua própria dívida. A inflação almejada vai desvalorizar a dívida pública. O valor do dinheiro vai diminuir e, com ele, o valor da dívida também. No curto prazo parece bom para a população. Mas, no longo prazo, será um calote técnico do governo e uma aceleração do custo de vida para a todos.

Mais dinheiro não é prosperidade. Maior produtividade é prosperidade!

Enfim, basta-nos a constatação de que as coisas mudaram. Entre 2008 e 2019, o dinheiro criado ia para o sistema financeiro, seus negócios e seus clientes favoritos, sem aumentar o custo de vida. Agora, com o dinheiro chegando às ruas, vamos ter a inflação dos preços de consumo.

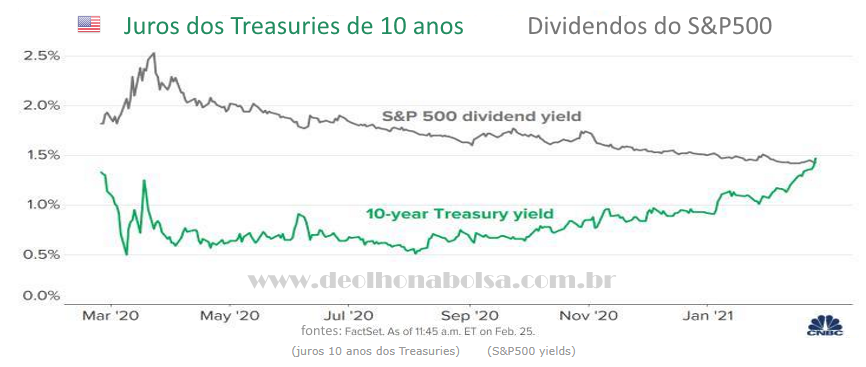

Não sei se isto reverterá a alta das bolsas pelo mundo. Mas os juros de longo prazo sobem com a ansiedade dos investidores. Já estão antecipando a erosão no valor do dinheiro. Nas últimas semanas, os juros dos títulos públicos americanos de dez anos alcançaram o mesmo nível dos dividendos calculados para a carteira teórica do S&P500. Neste patamar, a renda fixa concorre com a renda variável. Assim é natural que as bolsas sejam sacudidas. Se cairão ou não, o tempo dirá.

Para o Brasil, o que importa é que muitas carteiras estrangeiras serão remanejadas. Uma rotatividade das carteiras implica na liquidação (ou redução) das posições já vencedoras, redirecionando o capital ganho para novas oportunidades. Ou seja, trocam parte das ações que já subiram muito por ações ainda baratas, que possam subir muito mais.

O mercado americano e o brasileiro subiram bastante nos últimos anos. Entre julho de 2019 e início de 2020, antes da bolsa despencar, todos os meus artigos aconselhavam cautela, alertando para o risco nas ações. Confira-os: (1) Precedente de CPFs na Bolsa; (2) Moeda Sem Lastro e Bolsa Sem Fundamentos; (3) Horizontes de Investimentos e Cascas de Bananas; (4) O Suspense dos Mercados; (5) Uma Espirituosa Teoria Econômica; (6) O Lobo Bobo Na Curva de Juros. Quem deu atenção ao que eu disse se livrou de um grande tombo. Mas, apesar da economia hoje estar pior, no Brasil e mundo todo, já não vejo a bolsa brasileira com o mesmo pessimismo.

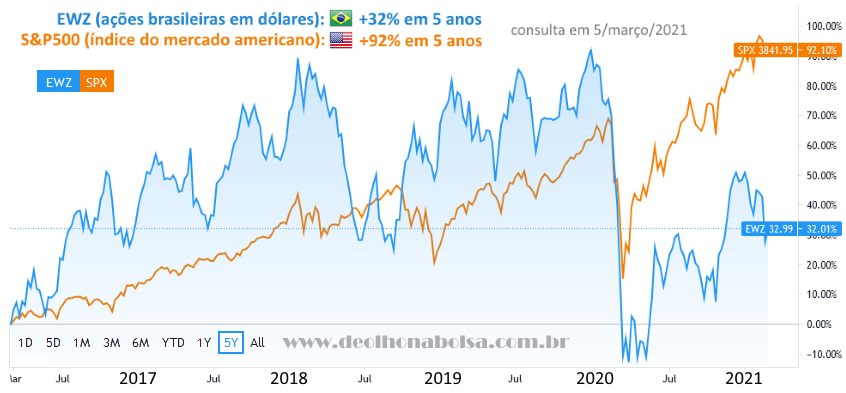

Pode até parecer contraditório meu repúdio ao risco naquela época (pré-Covid) se agora, em plena pandemia e desalento econômico, sou mais indulgente com a bolsa brasileira. Mas, entre março de 2016 e fevereiro de 2020, a bolsa brasileira havia se valorizado mais que a bolsa americana. Já não é o caso. Agora a bolsa americana mostrou um desempenho bem melhor que a brasileira. Os últimos cinco anos podem ser vistos nesta comparação entre o S&P500 e o EWZ, fundo americano cuja carteira de empresas brasileiras é basicamente um Ibovespa em dólares.

Warren Buffet já disse que o negócio é vender quando há muitos entusiasmados e comprar quando há sangue nas ruas. Se não tem sangue, doença é que não falta! Então vamos ponderar melhor a bolsa brasileira.

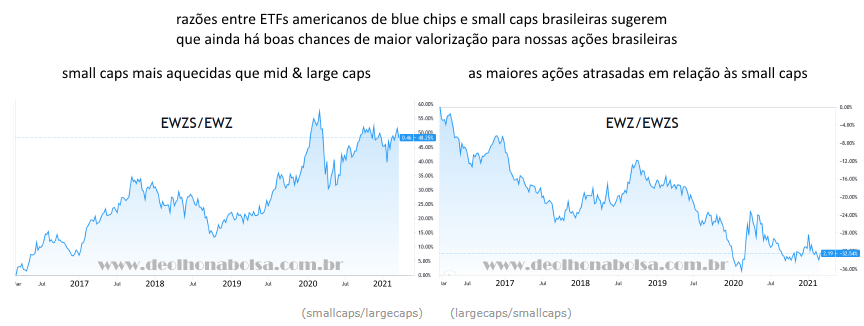

Geralmente, os grandes investidores procuram primeiro se posicionar mais discretamente nas ações small caps (empresas de menor valor de mercado), para só depois comprarem ações blue chips (de maior capitalização e, portanto, maior repercussão no mercado). Se dividirmos a carteira das maiores ações brasileiras (Ibovespa, ou EWZ em dólar) pela carteira de small caps brasileiras (SMAL, ou EWZS em dólar), vemos que blue chips ainda estão atrasadas em relação às small caps. De um modo geral, isto não costuma indicar uma exaustão do bull market. Pelo contrário.

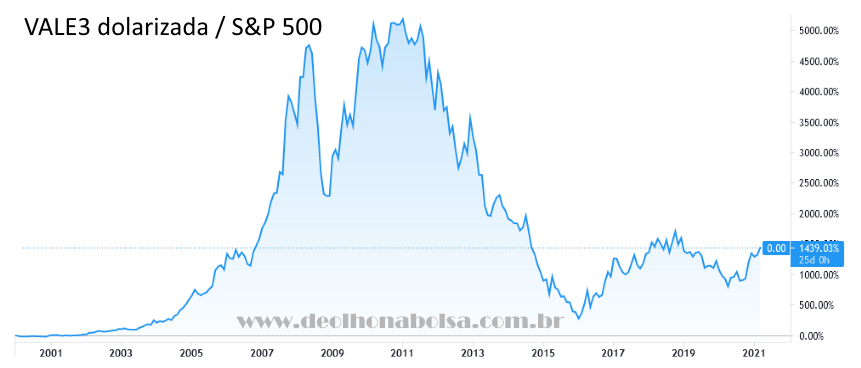

Dentre as maiores empresas brasileiras, a Vale pode já parecer muito cara. Subiu muito no fim de 2020. Mas, desde 22 de setembro de 2020, ela acumulou sozinha mais de 75% do saldo estrangeiro nas ações do Ibovespa. Ou seja, coube às outras 80 ações do Ibovespa brigaram pelos demais 25% de saldo investido estrangeiro. Por que tanto interesse numa ação brasileira que já subiu muito?

Se, como eu creio, uma rotatividade das carteiras estrangeiras for favorecer a bolsa brasileira, precisamos ver a Vale em dólares, comparada à carteira do S&P500. Só assim podemos julgar se a segunda maior empresa brasileira está cara em relação às 500 maiores empresas americanas.

Tudo é relativo! VALE3 subiu muito quando comparada à bolsa brasileira. Subiu bem menos em dólares numa comparação com o S&P500! As ADRs da Vale (NYSE:VALE) (negociadas em dólares nos EUA) divididas pelo S&P 500 mostram o mesmo.

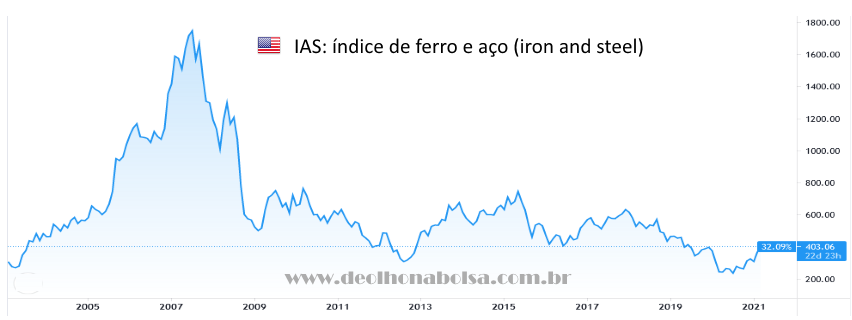

Diante da expectativa de inflação, o preço das commodities tende a subir em relação ao dólar. No gráfico abaixo, ferro e aço parecem ter muito potencial de alta pela frente.

Se a blue chip que mais subiu na bolsa brasileira não está tão cara para os estrangeiros, quer dizer de outras grandes empresas que, mesmo em moeda nacional, estão historicamente depreciadas?

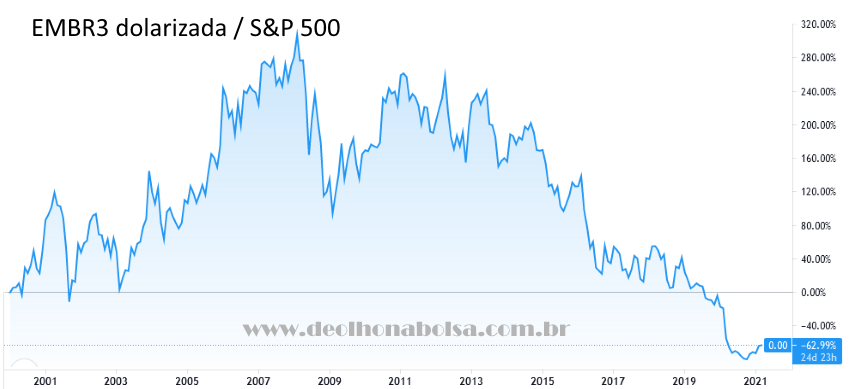

Embraer (SA:EMBR3) é a terceira maior fabricante de aviões do mundo. A primeira se considerarmos aviões de até 150 lugares. Exporta para o mundo todo e tem fábrica em Portugal. Além disto, seus aviões menores tendem a ganhar mais destaque durante e após esta pandemia.

As ações da Embraer já parecem ter decolado e, mesmo com 50% de valorização neste início de 2021, sugerem ter ainda muito céu azul para voar mais alto.

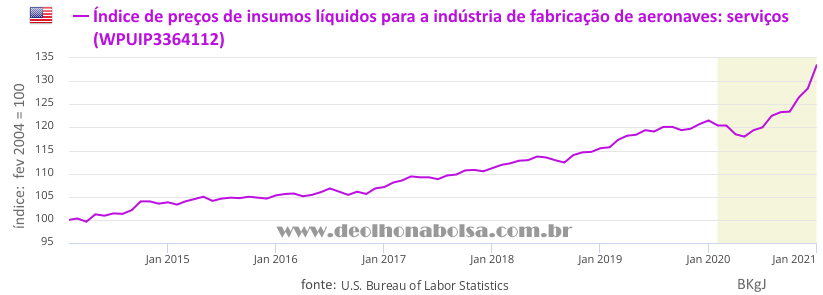

Vale acrescentar que custos na produção de aeronaves nos EUA estão aumentando, o que pode dar à brasileira uma maior competitividade no mercado internacional.

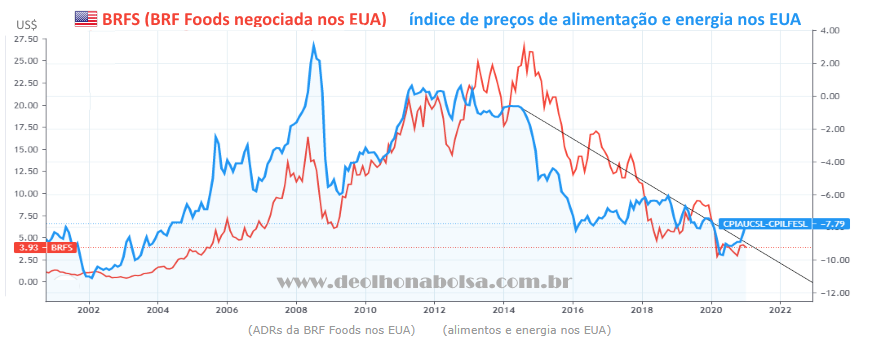

Numa situação de maior inflação, assim como o ferro e aço já abordados, alimentos são commodities que também devem subir em relação ao dólar.

A BRF Foods (SA:BRFS3), responsável pelas marcas Perdigão e Sadia, é outra empresa que vem andando devagar na bolsa brasileira. Num cenário de inflação, o setor de alimentação pode ser estratégico. Alimentos tendem a sofrer menor queda no consumo, além de repassarem mais facilmente os custos do produtor.

Agarrar facas caindo não é uma boa ideia. No entanto, acredito que BRFS3 pode ser uma aposta promissora para esta década. O gráfico abaixo mostra, à esquerda, os preços em dólares da BRFS (American Depositary Receipts das ações da BRF Foods) (NYSE:BRFS) e, à direita, o índice de preços de alimentação e energia nos EUA. Vinte anos atrás, a linha azul se antecipou, puxando a BRFS (linha vermelha) logo a seguir. Este ano, a linha azul já rompeu a tendência de baixa. Sugere uma inflação nos preços de alimentos e energia. Isso deve puxar novamente as ações da brasileira BRF Foods, bem como suas ADRs em Nova York.

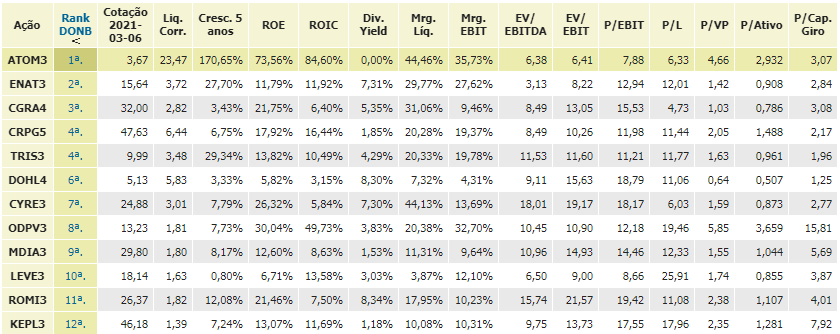

Além das três grandes empresas brasileiras que selecionei aqui, uma startup micro cap me chama a atenção, com excelentes resultados financeiros e múltiplos fundamentalistas. Nos últimos 2 meses, a Atom Participações (SA:ATOM3) teve um volume financeiro médio à volta de R$ 400.000,00 por pregão. Um volume modesto que dificulta o posicionamento de investidores de grande porte financeiro. Mas me parece uma oportunidade interessante para os menores investidores. Suas margens, líquida e EBIT, bem como seus retornos sobre capital investido ou patrimônio líquido (ROE e ROIC), estão entre as melhores da bolsa brasileira. Além disto, a empresa não tem qualquer dívida. As relações preço-lucro (P/L = 6,33) e preço-EBIT (P/EBIT = 7,88) sugerem que as ações estão muito baratas.

Ranking DONB de empresas com múltiplos e indicadores fundamentalistas interessantes:

A gestão financeira da AtomPar surpreende para uma empresa com apenas cinco anos de vida. Principalmente se comparada a tantas startups americanas, que acumulam enormes dívidas e prejuízos recorrentes.

É verdade que, apesar de muito lucrativa, a ATOM3 não paga dividendos. Mas sendo uma empresa pequena, faz bem em reinvestir seus retornos no próprio crescimento. Warren Buffett também não distribui dividendos da sua Berkshire Hathaway (NYSE:BRKa) (SA:BERK34), pois sabe que será capaz de reinvestir os lucros de forma mais eficiente que seus acionistas.

Todas as empresas citadas aqui fazem parte da minha carteira atual e estão no meu radar para um possível aumento de posição. O leitor deve fazer sua própria crítica, levando isto em consideração. Raríssimas vezes escrevi citando empresas de forma específica. Evito fazer isto pois, naturalmente, surge aquela questão dúbia de viés pessoal. Não tenho qualquer interesse em promover ou manipular a opinião alheia. Só fiz esta exposição atendendo ao pedido de algumas pessoas. Quem já é um leitor antigo dos meus textos, sabe que costumo limitar minhas análises a uma crítica econômica mais generalizada.

O mesmo tipo de comparação relativa que fiz aqui pode ser aplicado a outras ações brasileiras. Outras empresas podem parecer também interessantes. A questão é colocar mãos à obra e fazer suas próprias análises antes de investir. Seguir dicas de terceiros não é uma boa estratégia para investir. Além do mais, toda análise precisa ser refeita periodicamente. O contexto econômico e empresarial pode mudar, exigindo reavaliações constantes.

No mais, espero que minha abordagem tenha sido de algum proveito para outros investidores e curiosos.

Bons negócios a todos. E muita saúde!

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!