Sem grandes surpresas na decisão do Copom ao elevar a taxa Selic em 1,5 ponto percentual, a 7,75%. Foi uma decisão acertada, diante do “desbalanceamento de riscos” atual, depois do afrouxamento da política fiscal e desrespeito ao teto dos gastos e pela inflação recrudescendo, neste momento próxima de dois dígitos em 12 meses. Aguardemos novos detalhes na ata da próxima terça-feira. Sobre a próxima reunião, em dezembro, tudo leva a crer mais uma puxada de 1,5 p.p. para a Selic fechar o ano em 9,25%.

A leitura do Bacen é que “mesmo com o desempenho fiscal mais positivo, pelas arrecadação recorde, os questionamentos sobre o arcabouço fiscal elevam o risco de desancoragem de expectativas, aumentando a assimetria de riscos”.

Segundo o Bacen, “neste momento, pelo cenário básico e balanço de riscos, indicamos ser mais apropriado o ciclo de aperto monetário avançando ainda mais”. Como acham que na próxima e última reunião do Copom este ajuste deve se repetir, a Selic fechará o ano em 9,25%. Para o primeiro Copom do ano que vem, mais um ajuste de 1,5 ponto percentual é esperado. Importante, no entanto, será monitorar a inflação, cada vez mais próxima de 10% em 12 meses, distante da meta de 2022, entre 3,5% e 4,0%. Isso porque a meta do Copom é o compromisso com a inflação no “horizonte relevante”.

No mundo, nos movimentos dos bancos centrais, observamos um desmonte das operações de compra de ativos e preparativos para o início do ciclo de aperto monetário, via juro de curto prazo. Isso já acontece no Japão, Canadá, Reino Unido e no BCE.

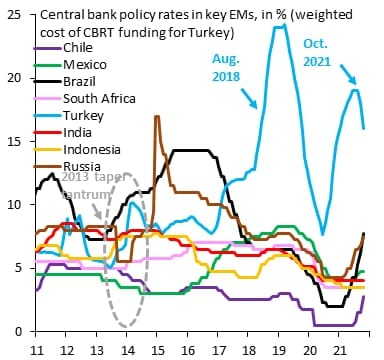

Na semana passada, a Rússia surpreendeu ao elevar a taxa básica em 7,50 pontos básicos, a 7,5% ao ano, um “tremendo choque de juros”, próxima do Brasil, a 7,75%. Na Turquia, observamos também uma política monetária mais agressiva, inclusive, com o presidente Erdogan já tendo mudado a direção do seu banco central.

A elevação da taxa Selic a 7,75% teve o claro intuito de contrabalançar o desequilíbrio hoje existente no balanceamento entre demandas do setor público e do setor privado. Quando os gastos do primeiro se torna excessivos, só resta ao Bacen tentar retirar a intensidade dos gastos do segundo, embora a retomada da economia fosse algo desejável.

Isso nos leva também a acreditar de que não há como manter uma Selic no patamar de 2%, num ambiente de tanta instabilidade política e, por consequência, descalabro fiscal. A conta não fecha. Diante deste desbalanceamento de riscos, não resta ao Bacen outra saída a não ser elevar a Selic e manter este ritmo nas próximas reuniões. Lembremos que esta é a maior elevação da Selic numa reunião desde 2003 e se equipara agora, ao ciclo de Michel Temer (7,5%).

Na análise do impacto desta puxada da Selic no Brasil, são grandes as implicações sobre a atividade, em especial, nas áreas mais sensíveis ao crédito, como bens duráveis, automóveis, não descartando “linha branca”, “marrom”, todos os segmentos do comércio varejista. No campo fiscal, o impacto também deve ser encarado. Neste ano, o custo anual na rolagem da dívida pública já aumentou 1,5% do PIB desde março. Pode chegar a 2,7% do PIB se a taxa Selic for a 12%. É o debate sobre “dominância fiscal” que começa a esquentar.

Na alocação em portfólio, depois deste Copom de quarta-feira, acreditamos na diversificação da carteira de ativos como recomendável. Em renda fixa será bom manter o foco em ativos pós-fixados, atrelados a DI+, além de crédito privado, geridos por boas gestoras, FDIC, também com boas gestoras e DI+. Sobre os ativos reais, devemos buscar fundos imobiliários indexados, que estejam “bem descontados”, atrelados ao DI+, e moedas fortes, como euro e dólar.

Sobre a PEC dos precatórios, foi mais uma vez adiada, só devendo ser votada na quarta-feira, depois do feriado. Lembremos que precisa de 308 deputados, sendo duas votações e aprovação em ¾ na Câmara e no Senado. Não será nada fácil, até porque já há uma oposição forte de partidos de esquerda, independentes e muitas dissidências da base do governo (MDB e PSDB votando contra). Na leitura de muitos, dado o tema polêmico, o ideal será haver 450 deputados em plenário.

No Japão, o Banco Central deles, BoJ optou por manter a taxa de juros negativa em 0,10% e a meta de rendimento de 10 anos JGB em torno de 0%, dentro do previsto. No Canadá, o Banco Central do Canadá (BoC) acabou com a política de estímulos monetários e “deixa no ar” a possibilidade de elevar a taxa de juros em breve. Na verdade, o que fez foi mover o Quantitative Easing e sinalizar que deve elevar o juro.

Lembremos (ver gráfico acima), que o Banco Central da Rússia havia elevado a taxa de juros em 7,5 pontos, diante das ameaças inflacionárias. Lá o Bacen tem como meta a inflação de 4% ao ano, mas em outubro, as expectativas inflacionárias das famílias subiram 13,6%, maior patamar em quase um ano, enquanto que a inflação subiu 7,78% até 18/10. Estimativas indicavam a inflação, ao fim deste ano, entre 7,4% e 7,9%. .

Na China, seguem os debates sobre o “encontrar de saídas para a intervenção do governo nos preços do carvão”. Reuniões entre governo e produtores desta commodity mineral têm sido realizadas. Objetivo aqui é limitar o preço, pelo qual os mineiros vendem o carvão térmico, visando enfrentar uma crise energética, que já gerou racionamentos e até apagões. Como exemplo desta crise, temos as estações de gás racionando combustível diesel, diante da crise de fornecimento.

Neste ano, o governo já estimulou a abertura de várias novas minas de carvão, o que gerou um aumento da produção de 5,7% contra o ano passado (3,84 bilhões de toneladas). Esta busca de saídas para o preço do carvão, acabou por derrubá-lo no contrato futuro mais negociado na bolsa de Zhengzhou. Este recuou 13%, para US$ 161,47 por tonelada. É o menor valor desde 17 de setembro.

Este debate deve ajudar na Europa, onde os estoques seguem pressionados por problemas de mineração na Rússia e na Colômbia, bem como pela demanda pelo combustível da Ásia. Mesmo assim, Putin já disse que depois de preencher seus estoques, deve começar a enviar gás natural para os europeus, ajudando0os a formar seus próprios estoques.

Indicadores

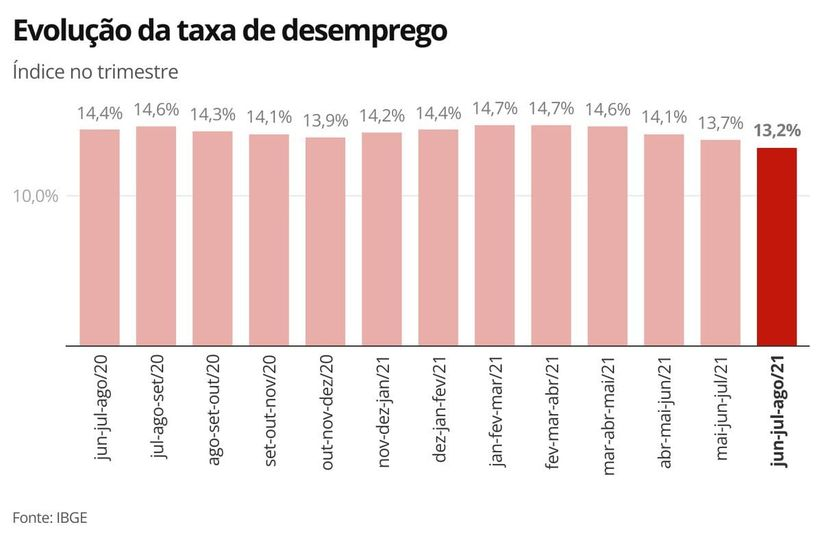

Pela PNAD Contínua, IBGE. Taxa de desemprego fechou a 13,2% da PEA em agosto, contra 13,7% em julho, com cerca de 13,7 milhões de desocupados.

Há uma evolução favorável dos empregos formais, mas preocupa a perda de renda. Achamos que isso se explica pela alta da inflação, a se manter nos próximos meses, aumento dos informais e ociosidade. Sobre os informais, do total de 3,48 milhões ocupados, 2,387 milhões são informais, 68% do total. É muita gente sem carteira assinada.

Mercados

Os mercados asiáticos operaram em queda nesta quinta-feira. Já o americano e o europeu em alta. Nos EUA, OBSERVAMOS a elevada “puxada” dos T BONDS curtos, de 2 anos, pela perspectiva de aperto monetário em breve. Os preços do barril de petróleo, do minério de ferro e do gás operavam em fortes quedas.

No Brasil, o Ibovespa fechou QUARTA-FEIRA (dia 27) em leve queda de 0,05%, a 106.363 pontos. Já o dólar encerrou o dia em leve queda de 0,31%, a R$ 5,5553.

Na madrugada do dia 28/10, na Europa (04h05), os mercados futuros operavam sem um rumo definida: DAX (Alemanha) recuando 0,19%, a 15.675 pontos; FTSE 100 (Reino Unido), -0,16%, a 7.241 pontos; CAC 40 +0,10%, a 6.760 pontos, e Euro Stoxx 50 -0,07%, a 4.218 pontos.

Na madrugada do dia 28/10, na Ásia (05h05), os mercados operaram em queda: S&P/ASX (Austrália), -0,25%, a 7.430 pontos; Nikkei (Japão) -0,96%, a 28.820 pontos; KOSPI (Coréia), -0,53%, a 3.009 pontos; Shanghai Composite -1,23%, a 3.518, e Hang Seng, -0,53%, a 25.492 pontos.

No mercado de ativos da China, o bull market ameaça retornar, na tese de que as coisas não podem ficar piores do que já estão. Observemos no gráfico a seguir, um “canal de alta”. Será que ele “consolida” uma recuperação?

No futuro nos EUA, as bolsas de NY, no mercado futuro, operavam em altaneste dia 28/10 (05h05): Dow Jones, +0,16%, 35.447 pontos; S&P 500, +0,19%, a 4.553 pontos, e Nasdaq +0,27%, a 15.641 pontos. No VIX S&P500, 19,23 pontos, recuando 0,62%. No mercado de Treasuries, US 2Y avançando 14,07%, a 0,5601, US 10Y +1,61%, a 1,554 e US 30Y, +0,59%, a 1,953. No DXY, o dólar -0,03%, a 93,773, e risco país, CDS 5 ANOS, a 224,5 pontos. Petróleo WTI, a US$ 81,95 (-0,86%) e Petróleo Brent US$ 83,12 (-0,89%). Gás Natural em recuo de 0,48%, a US$ 6,17 e Minério de Ferro, +2,36%, a US$ 683,50. (Na China, o Minério de ferro recuou forte nesta madrugada, na bolsa de Dalian, recuando as 23h40, 8,4%, 641 yuan).

Na agenda desta quinta (28), destaque para as decisões de Política Monetária no Japão e da Zona do Euro; taxa de Desemprego de Setembro na Alemanha; Variação no Desemprego, também, na Alemanha; IGP-M de Outubro, no Brasil; o IPC de setembro, na Alemanha; PIB do 3º trimestre nos EUA; Pedidos Iniciais Seguro Desemprego nos EUA; Coletiva de Imprensa do BCE; Vendas Pendentes de Moradias nos EUA, e Produção Industrial de setembro, no Japão.