Por Peter Nurse e Jessica Bahia de Melo

Investing.com – A temporada de resultados corporativos do primeiro trimestre continua nesta terça-feira, 16, nos EUA, com o Bank of America e o Morgan Stanley sendo os últimos dos principais bancos do país a apresentar seus relatórios.

Na Ásia, o crescimento da China superou as expectativas, enquanto, na Europa, a expansão salarial do Reino Unido mostrou sinais de estabilização.

Aqui no Brasil, o destaque fica para os ajustes do governo na meta fiscal para o próximo ano.

CONFIRA: Calendário econômico do Investing.com

1. Grandes bancos americanos continuam apresentando seus resultados financeiros

A temporada de divulgação dos resultados do primeiro trimestre prossegue nesta terça-feira, com os olhos voltados para o setor bancário dos Estados Unidos. Espera-se que o Bank of America (NYSE:BAC) e o Morgan Stanley (NYSE:MS) publiquem seus relatórios financeiros.

Após um começo frustrante na sexta-feira com resultados abaixo do esperado do JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) e Wells Fargo (NYSE:WFC), o Goldman Sachs (NYSE:GS) apresentou uma performance robusta. Impulsionado pela retomada em subscrição de ações e operações de títulos no trimestre, o banco registrou o maior lucro por ação desde o final de 2021.

Além dos bancos, grandes corporações como Johnson & Johnson (NYSE:JNJ), UnitedHealth (NYSE:UNH) e United Airlines (NASDAQ:UAL) também estão programadas para divulgar seus resultados.

Até o momento, 30 empresas do S&P 500 já reportaram um aumento de 6% em seus lucros, conforme análise do BofA Global Research.

Contudo, os estrategistas da Evercore ISI preveem um enfraquecimento das estimativas de lucros à medida que as empresas compartilham projeções mais conservadoras. "Esperamos que as perspectivas corporativas sejam mais reservadas e que haja uma revisão para baixo nos lucros por ação", informou a Evercore em um comunicado no domingo.

A mesma consultoria adotou uma postura defensiva, destacando perspectivas positivas para os setores de bens de consumo, saúde e serviços de comunicação, antecipando um aumento na volatilidade do mercado.

Os contratos futuros dos índices de ações nos EUA indicaram uma continuação da recente tendência de queda nesta terça-feira, com os investidores analisando os resultados corporativos, a elevação dos rendimentos dos títulos e o crescimento das tensões geopolíticas no Oriente Médio.

Às 7h52 (horário de Brasília), o contrato futuro do Dow futuros avançava 0,35%, enquanto os futuros do S&P 500 recuavam 0,07% e os do Nasdaq 100 registravam queda de 0,11%.

Os principais índices sofreram grandes perdas na segunda-feira, com o Dow Jones Industrial despencando quase 250 pontos, ou 0,7%, praticamente zerando os ganhos acumulados no ano. O S&P 500 recuou 1,2% e o Nasdaq Composto cedeu 1,8%.

O crescimento nos rendimentos dos títulos - com o título de tesouro de 10 anos alcançando seu maior nível desde novembro após dados robustos de vendas no varejo - reforçou a expectativa de que o Federal Reserve possa adiar qualquer redução nas taxas de juros até mais tarde no ano.

As tensões no Oriente Médio também pesaram no apetite por risco dos investidores, especialmente após o Irã lançar drones e mísseis contra Israel durante o fim de semana.

O calendário econômico desta terça inclui a divulgação dos números de produção industrial de março, além das últimas estatísticas sobre início de construção de moradias e licenças de construção, que são indicativos importantes para avaliar a saúde do setor imobiliário.

ACOMPANHE: Calendário da temporada de balanços

2. Economia chinesa cresce fortemente no primeiro trimestre

O crescimento da economia chinesa superou as previsões no primeiro trimestre de 2024, estimulado por contínuas políticas de estímulo do governo. O Produto Interno Bruto (PIB) chinês avançou 5,3% em comparação ao mesmo período do ano anterior, conforme informações do National Bureau of Statistics divulgadas na terça-feira. Este resultado supera a expectativa de um crescimento de 4,8% e mostra uma evolução frente ao registro de 5,2% do trimestre anterior. O PIB registrou um aumento de 1,6% no trimestre, acima do crescimento de 1% do mês anterior.

Em resposta à necessidade de manter a expansão econômica, o governo chinês adotou medidas adicionais de política fiscal e monetária, visando alcançar a meta de crescimento do PIB para 2024 de cerca de 5%, especialmente após o crescimento de 5,2% no ano passado, um reflexo da recuperação dos impactos da covid-19 de 2022.

Dados do índice de gerentes de compras do primeiro trimestre de 2024 revelaram uma melhora na atividade comercial, principalmente no setor manufatureiro. Entretanto, outros indicadores divulgados na terça-feira apontam para um cenário mais desafiador, pois a segunda maior economia do mundo luta para sustentar uma recuperação robusta após a pandemia, sendo especialmente afetada por uma prolongada recessão imobiliária.

A Produção Industrial cresceu 4,5% em março ano a ano, ficando abaixo das expectativas de um aumento de 5,4% e mostrando uma desaceleração comparada aos 7% registrados nos dois primeiros meses do ano.

As Vendas no Varejo também desaceleraram, com um crescimento de 3,1% em março ano a ano, abaixo das expectativas de 5,1% e muito inferior aos 5,5% observados nos dois meses anteriores.

Os dados indicam que o governo chinês poderá ter que intensificar as medidas de estímulo para alcançar a taxa de crescimento desejada para o fim do ano.

3. Crescimento do núcleo salarial do Reino Unido desacelera

O Banco da Inglaterra manteve suas taxas de juros no maior nível desde 2008 durante a última reunião, com o chefe do banco, Andrew Bailey, sinalizando que a economia britânica está se aproximando de um ponto em que o corte das taxas de juros poderia ser iniciado.

Bailey destacou que existem "mais sinais encorajadores de que a inflação está caindo", mas também enfatizou a necessidade de mais certezas sobre o controle total das pressões inflacionárias.

A preocupação central do banco tem sido a inflação impulsionada pelos salários, que pode ter sido parcialmente mitigada pelos dados mais recentes, divulgados hoje.

O crescimento salarial núcleo no Reino Unido, que abrange os salários regulares, excluindo bônus, desacelerou para 6,0% nos três meses até fevereiro, abaixo dos 6,1% observados no período de novembro a janeiro, segundo dados do Office for National Statistics.

O crescimento no pagamento total, que inclui bônus, manteve-se em 5,6%.

Investidores agora antecipam que o Banco da Inglaterra poderá iniciar os cortes nas taxas de juros em agosto ou setembro deste ano.

CONFIRA: Cotação das principais commodities

4. Perspectiva incerta no Oriente Médio

Os preços do petróleo registraram leve queda na terça-feira, refletindo a análise dos investidores sobre o robusto crescimento econômico chinês e a instabilidade no Oriente Médio.

Às 7h53, os futuros do petróleo WTI eram negociados com redução de 0,48%, a US$ 85,00 por barril, enquanto o contrato do Brent declinou 0,42%, sendo cotado a US$ 89,72 por barril.

O desempenho acima do esperado da economia chinesa no primeiro trimestre ajudou a sustentar o mercado de petróleo bruto, já que a recuperação do maior importador mundial de petróleo tem sido um fator crucial para impulsionar as projeções de alta.

Apesar de um aumento nos preços do petróleo na semana passada, alcançando os maiores níveis desde outubro, os valores recuaram na segunda-feira após o ataque do Irã a Israel no fim de semana ter se mostrado menos severo do que inicialmente previsto, diminuindo as preocupações de um conflito intensificado que poderia afetar o abastecimento de petróleo desta região estrategicamente importante.

Agora, a atenção dos mercados está voltada para a resposta de Israel ao primeiro ataque direto do Irã, considerando que o Irã está entre os maiores produtores da Organização dos Países Exportadores de Petróleo, com uma produção superior a 3 milhões de barris por dia.

5. Afrouxamento da meta fiscal no Brasil

O processo de estabilização da dívida pública deve levar mais tempo. A meta fiscal foi afrouxada em relação ao esforço fiscal anunciado anteriormente, que previa superávit de 0,5% do Produto Interno Bruto (PIB) em 2025. Agora, o governo propôs uma meta de superávit primário zero para 2025, conforme apresentação do projeto de Lei de Diretrizes Orçamentárias (LDO). O alvo também foi afrouxado para os anos seguintes. A equipe econômica projeta um superávit primário de 0,25% do PIB em 2026, 0,5% do PIB em 2027 e 1% do PIB em 2028.

A melhora fiscal passaria a ser mais alongada, antes projeção anterior de um superávit de 1% do PIB já em 2026. Para o secretário-executivo do Ministério do Planejamento, Gustavo Guimarães, as novas metas fiscais mantêm compromisso com sustentabilidade da dívida. No entanto, segundo o presidente do Banco Central, Roberto Campos Neto, se as pessoas perderem a confiança na âncora fiscal, a âncora monetária deve ser afetada.

Às 7h54 (de Brasília), o ETF EWZ (NYSE:EWZ) perdia 1,30% no pré-mercado.

**

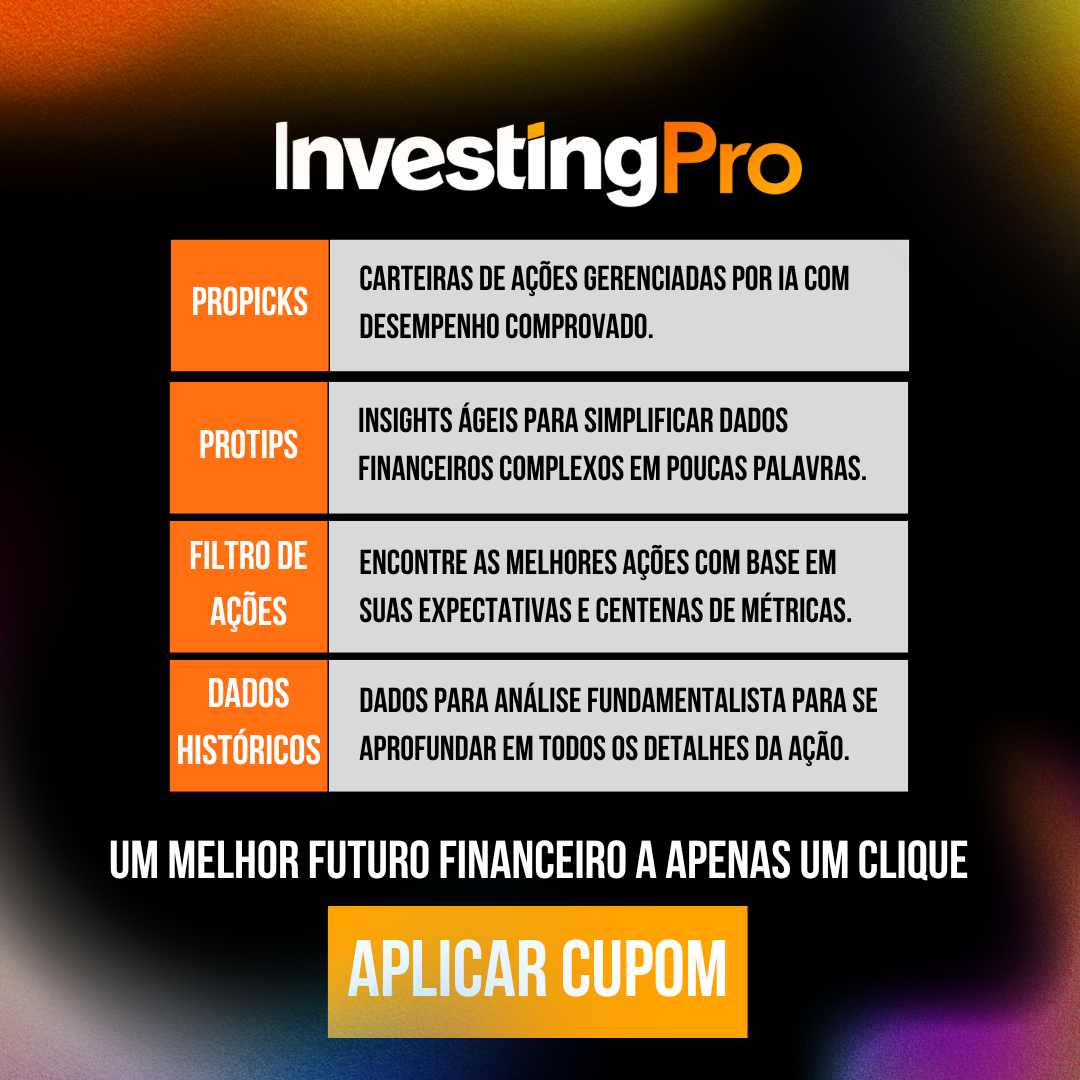

Precisa de ajuda para navegar nos mercados? InvestingPro é para você!

Seja você busca conquistar orientações sobre investimentos ou procura por ferramentas que permitam escolher as ações corretas do Ibovespa ou dos mercados globais por conta própria, o InvestingPro tem algo a oferecer.

Você encontrará estratégias de IA, indicadores exclusivos, dados financeiros históricos, notícias profissionais e muitos outros serviços para sempre manter uma vantagem nos mercados e saber quais ações comprar e quais evitar.

E os leitores de nossos artigos têm por tempo limitado um desconto especial nas assinaturas Pro e Pro+ de 1 e 2 anos, graças ao código promocional INVESTIR a ser inserido na página de pagamento.

Inscreva-se agora! E não esqueça o código promocional "INVESTIR", válido para assinaturas Pro e Pro+ de 1 e 2 anos!

Veja como aplicar o cupom no vídeo abaixo: