- Julho promete ser mais um mês volátil em Wall Street, diante da grande variedade de eventos importantes que movimentarão os mercados.

- O foco dos investidores estará voltado ao relatório de empregos nos EUA, bem como a dados de inflação, reunião do Fed e início da temporada de balanços do 2º tri.

- Diante disso, usei o filtro de ações do InvestingPro para pesquisar empresas de alta qualidade e com grande força relativa, a fim de selecionar bons papéis para o atual ambiente.

- Quer ter ideias práticas de investimento para enfrentar a volatilidade atual do mercado? A promoção de meio de ano do InvestingPro está no ar: confira os grandes descontos para os nossos planos de assinatura!

As ações em Wall Street caminham para fechar o mês de junho com desempenho positivo, graças a um conjunto de dados econômicos fortes divulgados recentemente, o que ajudou a diminuir os temores de recessão.

O índice Russell 2000, que acompanha as ações de pequenas empresas mais sensíveis à atividade econômica, se destacou no período, com um avanço de cerca de 7,5% até o último pregão do mês.

Ao mesmo tempo, o índice composto da Nasdaq, com forte peso de tecnologia, e o índice S&P 500, principal referência do mercado acionário americano, acumulam uma alta de quase 5% no mês e devem registrar seu quarto avanço mensal consecutivo.

Já o índice Dow Jones Industrial, composto por empresas de grande porte, apresenta um desempenho relativamente inferior, com uma alta de apenas 3,7%.

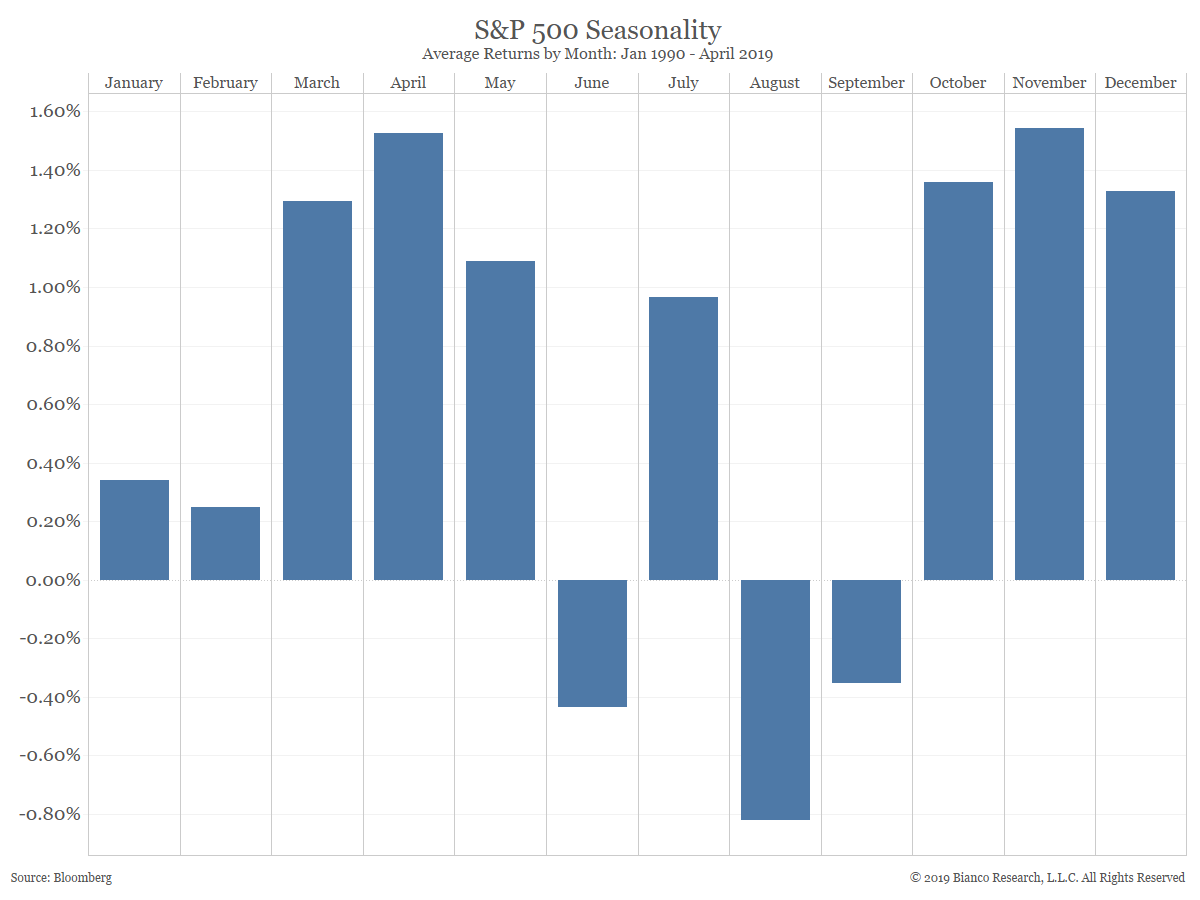

Com o término de junho, os investidores devem se preparar para um possível aumento da volatilidade em julho, que tem a reputação de ser um dos meses mais fortes do ano para as ações. Desde 1990, o S&P 500 registrou uma média de valorização de 1% em julho, fazendo com que seja o sétimo melhor mês do ano em termos de retorno.

Fonte: Bloomberg

Dessa forma, apresentamos abaixo os principais eventos do calendário de julho, que os investidores devem acompanhar de perto:

1. Relatório de empregos nos EUA – 7 de julho

O Departamento do Trabalho dos EUA irá divulgar o relatório de empregos de julho às 9h30 de sexta-feira, 7 de julho, no horário de Brasília, número que terá um papel fundamental na determinação da próxima decisão de juros do Federal Reserve.

As previsões apontam para um ritmo sólido e contínuo de contratações, mesmo que o aumento seja menor em comparação com os meses anteriores.

A estimativa consensual é de que os dados mostrarão que a economia dos EUA criou 200.000 postos de trabalho, de acordo com o Investing.com, desacelerando em relação à geração de 339.000 empregos em maio.

A taxa de desemprego deve ficar estável em 3,7%, próxima à recente mínima de 53 anos de 3,4%.

Além disso, a expectativa é que os ganhos médios por hora trabalhada aumentem 0,3% em relação ao mês anterior, enquanto a taxa anual de aumento deve ser de 4,1%, o que ainda é considerado alto pelo Federal Reserve.

Previsão:

- Acredito que o relatório de empregos de junho irá corroborar a resiliência do mercado de trabalho norte-americano e respaldar a visão de que serão necessários mais aumentos nas taxas de juros para desaquecer a economia.

- Autoridades do Fed já sinalizaram no passado que a taxa de desemprego precisa estar pelo menos em 4,0% para conter a inflação. Para contextualizar, a taxa de desemprego estava em 3,6% há exatamente um ano, em junho de 2022, sugerindo que o Federal Reserve ainda tem espaço para elevar as taxas.

2. Dados de IPC nos EUA – 12 de julho

O índice de preços ao consumidor (IPC) de junho é aguardado com grande expectativa pelos investidores na quarta-feira, 12 de junho, às 9h30 (horário de Brasília). A projeção é que os números mostrem que tanto a inflação geral quanto o seu núcleo não estão diminuindo de forma tão rápida a ponto de justificar uma interrupção dos esforços de combate à inflação.

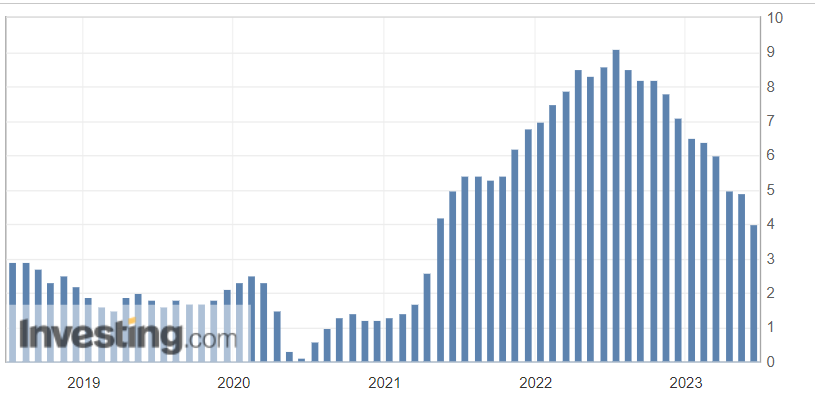

Embora ainda não haja previsões oficiais definidas, espera-se que o IPC anual varie de um aumento de 3,6% a 3,8%, em comparação com a taxa anual de 4% em maio.

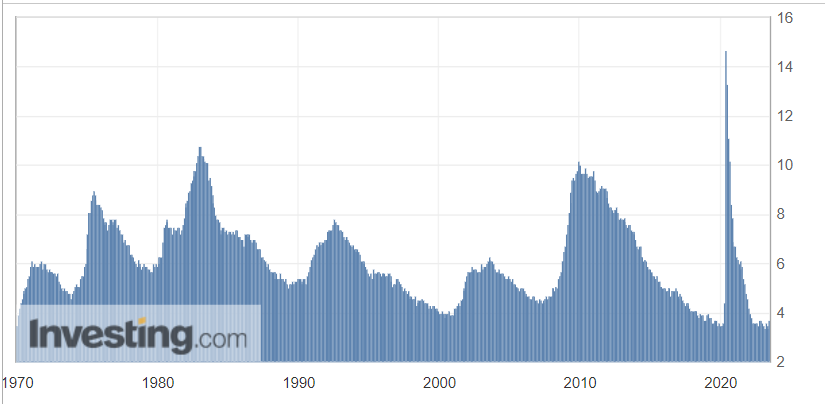

A taxa anual de inflação geral atingiu seu ponto mais alto em 9,1% em meados do ano passado e, desde então, vem caindo de forma constante. No entanto, os preços ainda estão subindo a uma taxa duas vezes acima da meta de 2% do Fed.

Enquanto isso, as estimativas para o núcleo - que não inclui preços de alimentos e energia - em relação ao ano anterior estão em torno de 5% a 5,2%, em comparação com a leitura de 5,3% em maio.

Esse número é observado de perto pelas autoridades do Fed, que acreditam que ele fornece uma avaliação mais precisa da direção futura da inflação.

Previsão:

- A inflação pode estar arrefecendo, mas isso não parece ser suficiente para o Federal Reserve. Em geral, embora a tendência seja de queda, os dados provavelmente mostrarão que a inflação continua a subir mais rapidamente do que a taxa de 2% considerada consistente com a meta do Federal Reserve.

- Como o presidente do Fed, Jerome Powell, reiterou que o banco central dos EUA continua fortemente comprometido em fazer a inflação convergir para a meta de 2%, acredito que ainda há um longo caminho pela frente até que a instituição declare que a sua missão foi cumprida nesse sentido. Em um fórum do Banco Central Europeu na quarta-feira, Powell declarou que não vê a inflação caindo para a meta de 2% até 2025.

- Uma leitura que surpreenda na força, ou seja, em que o IPC fique em 4% ou acima, manterá a pressão sobre o Fed para que continue em sua batalha contra a inflação.

3. Decisão de juros do Fed – 26 de julho

O Federal Reserve irá anunciar sua decisão de política monetária após o término da reunião do Fomc às 15h (horário de Brasília) de quarta-feira, 26 de julho.

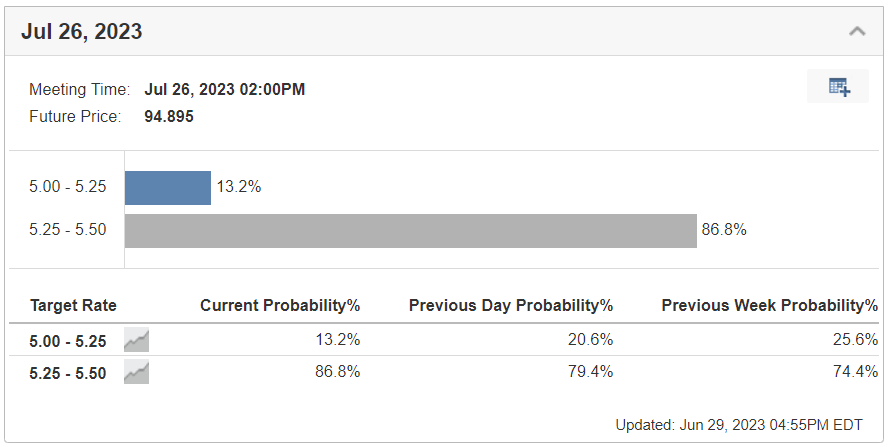

Até a manhã de sexta-feira, os mercados financeiros estão estimando uma chance de cerca de 87% de um aumento de 25 pontos-base na taxa de juros e uma chance de aproximadamente 13% de nenhuma ação, de acordo com a ferramenta Monitor da taxa de juros do Investing.com.

No entanto, essas probabilidades podem mudar com a aproximação da decisão de juros, a depender dos dados econômicos que forem sendo divulgados.

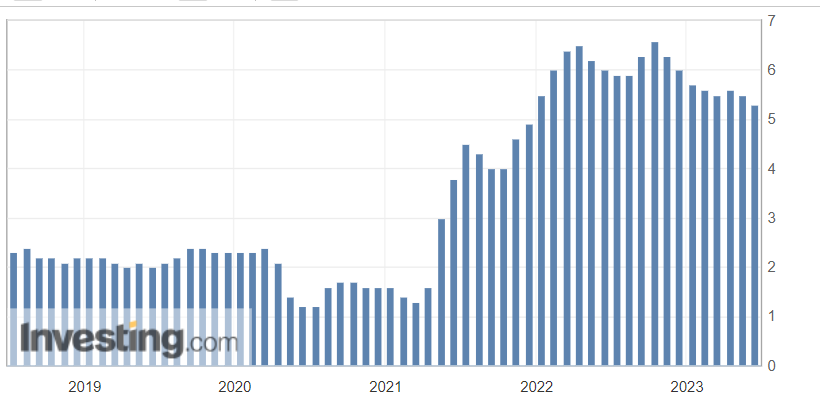

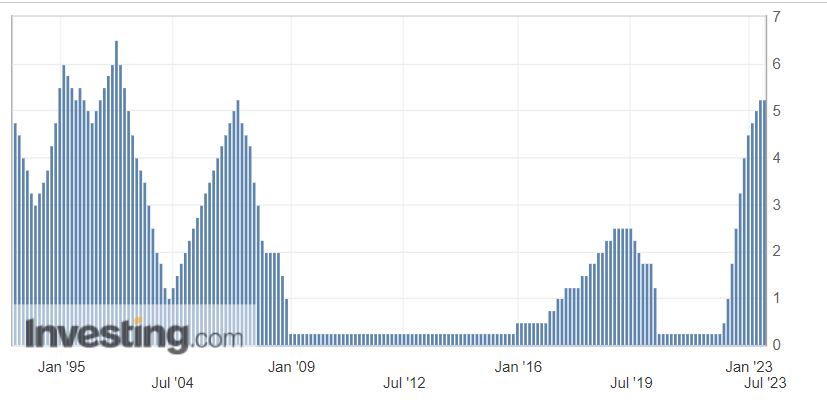

Caso o banco central dos Estados Unidos realmente siga em frente com um aumento de 0,25 ponto percentual na taxa, isso colocaria o alvo da taxa de juros do Fed em uma faixa entre 5,25% e 5,50%, o nível mais alto desde janeiro de 2001.

Após a divulgação do comunicado do Fed, o presidente Powell realizará uma coletiva de imprensa que será acompanhada de perto, pois os investidores procuram obter informações sobre sua visão das tendências de inflação e da economia, e como isso afetará o ritmo do aperto da política monetária.

Durante um evento em Portugal, Powell afirmou que as taxas de juros nos Estados Unidos provavelmente aumentarão ainda mais e não descartou altas consecutivas.

Ele também destacou que, embora a política atual seja restritiva, pode ser necessário torná-la ainda mais apertada para controlar a inflação, o que abre espaço para mais aumentos de juros.

O Fed manteve os juros estáveis em sua reunião de política de junho, após realizar 10 aumentos consecutivos das taxas, e indicou a possibilidade de mais dois aumentos de 0,25 ponto percentual antes do final do ano.

Previsão:

- Dado o alto nível persistente da inflação e o desempenho melhor do que o esperado da economia em geral, minha opinião pessoal é que o Fed decidirá aumentar as taxas em 0,25% na reunião de julho.

- Além disso, acredito que Powell manterá sua postura “hawkish” (rígida) em relação aos aumentos das taxas de juros e reiterará que ainda há trabalho a ser feito pelo Fed para controlar a inflação.

- Portanto, acredito que o Fed será obrigado a elevar a taxa básica de juros até 6,00% antes de considerar qualquer mudança em sua estratégia para restaurar a estabilidade de preços.

4. Início da temporada de balanços do 2º tri

Com o início da temporada de balanços do 2º tri em julho, a expectativa é que os investidores tenham uma avalanche de resultados para avaliar e recalibrar as carteiras.

A temporada de balanços do segundo trimestre em Wall Street começa de forma não oficial na sexta-feira, 14 de julho, quando grandes empresas, como JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) e UnitedHealth (NYSE:UNH)divulgam seus últimos resultados financeiros.

Na semana seguinte, teremos nomes importantes, como Netflix (NASDAQ:NFLX), Morgan Stanley (NYSE:MS), American Express (NYSE:AXP) e United Airlines (NASDAQ:UAL) divulgando seus resultados.

A divulgação de resultados financeiros acelerarão na última semana do mês, quando o grupo "FAAMG" divulgar seus mais recentes resultados trimestrais. A Microsoft (NASDAQ:MSFT) e a Alphabet (NASDAQ:GOOGL), empresa controladora do Google, divulgarão seus resultados na terça-feira, 25 de julho, seguidas pela Meta Platforms (NASDAQ:META), empresa proprietária do Facebook, na quarta-feira, 26 de julho, e pela Amazon (NASDAQ:AMZN) na quinta-feira, 27 de julho.

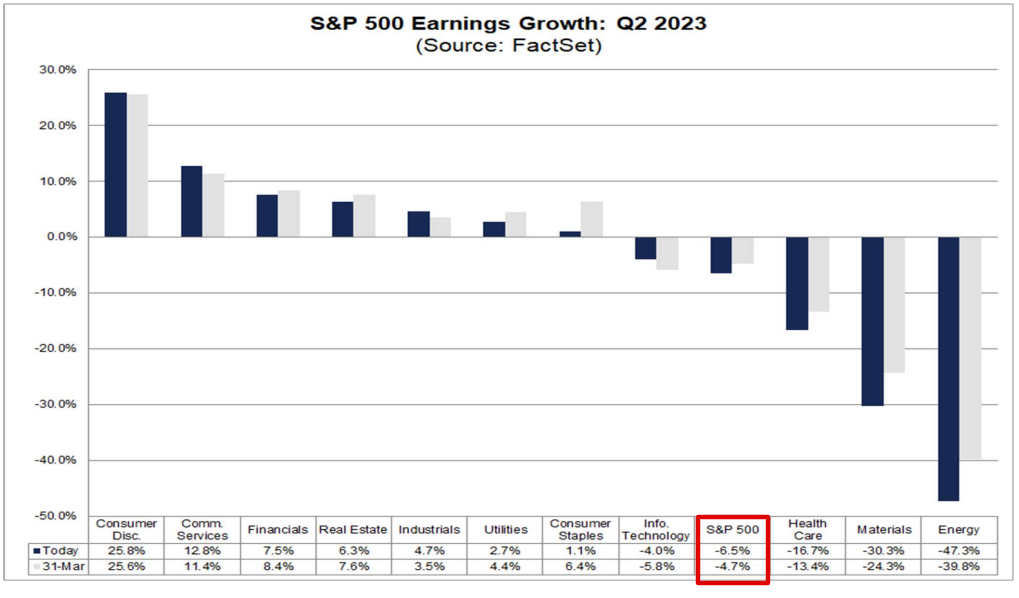

Os investidores estão se preparando para o que pode ser a pior temporada de divulgação de resultados em três anos, devido ao impacto negativo de vários fatores macroeconômicos.

Após a queda de 2% nos lucros por ação do S&P 500 no primeiro trimestre de 2023, a expectativa é que os resultados recuem 6,5% no segundo trimestre, em comparação com o mesmo período do ano passado, de acordo com dados da FactSet.

Fonte: FactSet

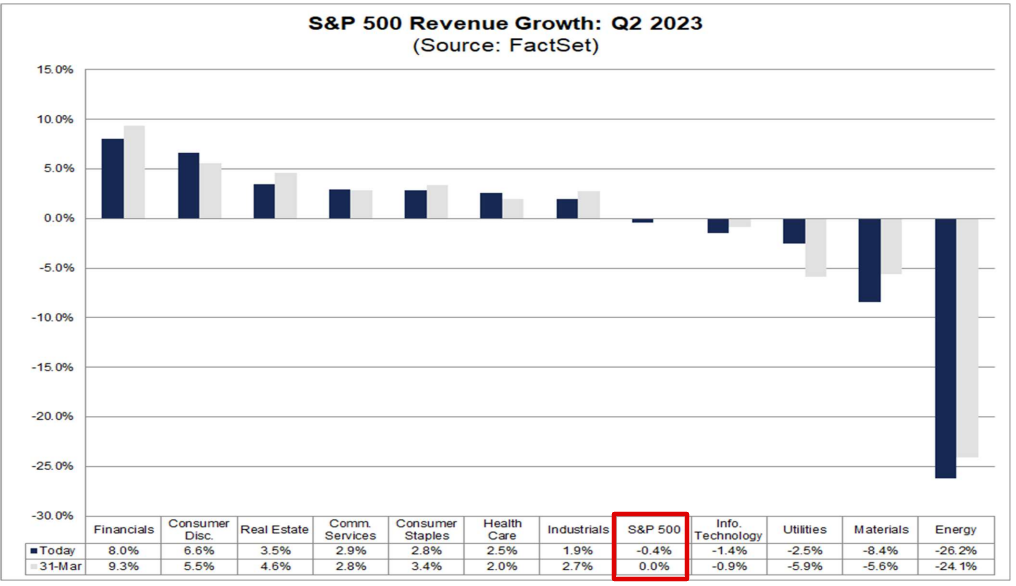

Dessa forma, as expectativas de receita para o 2º tri de 2023 também são preocupantes, com uma previsão de crescimento de vendas de 0,4% ante mesmo período do ano passado.

Fonte: FactSet

Além dos números de faturamento e lucro, os investidores prestaram bastante atenção às projeções para o segundo semestre do ano, em razão da incerteza da perspectiva macroeconômica.

O que fazer agora

Embora eu tenha uma posição de compra no S&P 500 e no Nasdaq 100 por meio do fundo SPDR S&P 500 (NYSE:SPY) e do Invesco QQQ Trust (NASDAQ:QQQ), tenho sido cauteloso em fazer novas compras.

Em geral, é importante ter paciência e estar atento às oportunidades. É importante aumentar a exposição de forma gradativa e evitar a compra de ações sobrevalorizadas e uma concentração excessiva em uma única empresa.

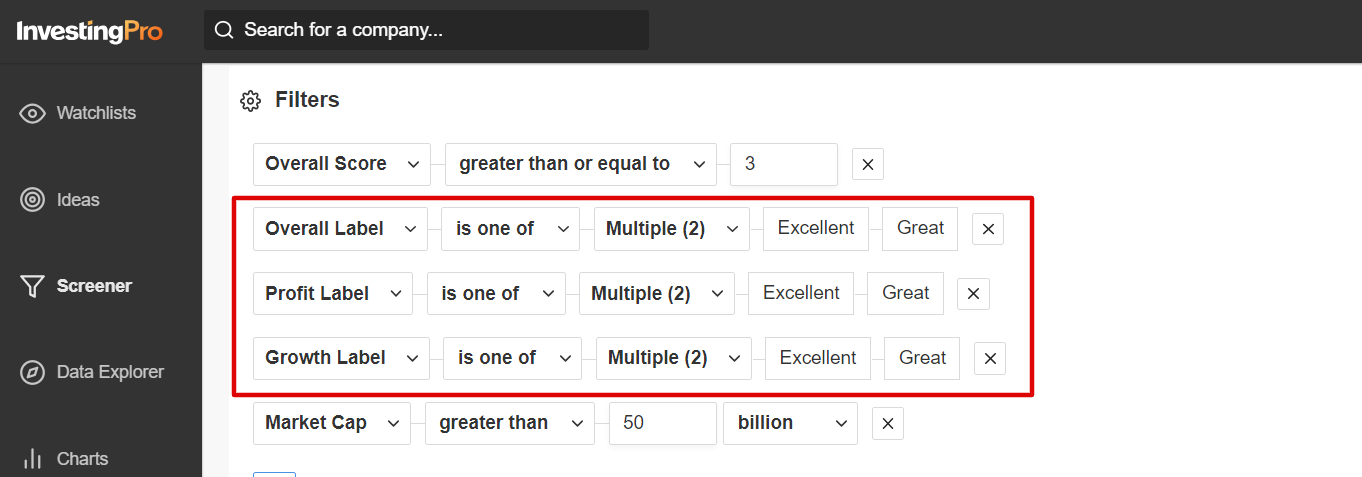

Tendo isso em mente, utilizei o filtro de ações do InvestingPro para criar uma lista de ações de alta qualidade que estão apresentando um desempenho relativo sólido no atual ambiente de mercado.

Simplificando, selecionei empresas com um índice de Saúde Financeira do InvestingPro acima de 3.0, juntamente com os critérios de Saúde, Lucratividade e Crescimento do InvestingPro classificados como 'Excelente', 'Ótimo' ou 'Bom'.

Fonte: InvestingPro

O filtro de ações do InvestingPro é uma ferramenta poderosa que ajuda os investidores a identificar ações baratas com grande potencial de valorização. Com essa ferramenta, os investidores podem filtrar um amplo universo de ações com base em critérios e parâmetros específicos.

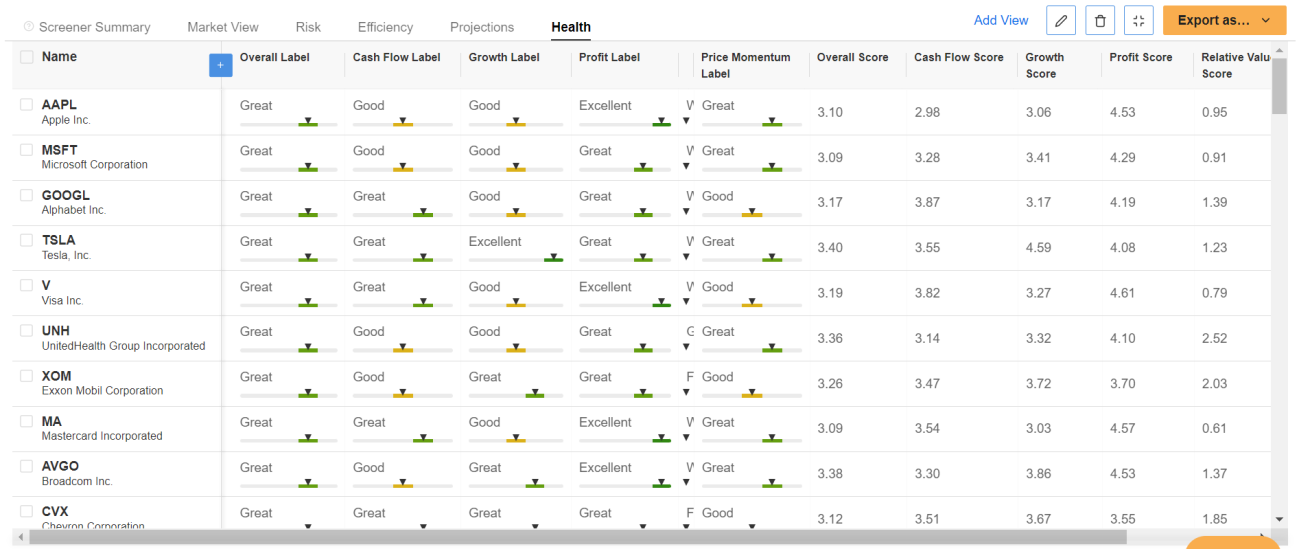

Não é de surpreender que alguns nomes da lista incluem Apple (NASDAQ:AAPL), Microsoft, Alphabet, Tesla (NASDAQ:TSLA), Visa (NYSE:V), Broadcom (NASDAQ:AVGO), Coca-Cola (NYSE:KO), Costco (NASDAQ:COST), Adobe (NASDAQ:ADBE), Fortinet (NASDAQ:FTNT), Chipotle Mexican Grill (NYSE:CMG), McKesson (NYSE:MCK) e TJX Companies (NYSE:TJX).

Fonte: InvestingPro

Com o InvestingPro, você tem acesso a um panorama completo de uma página sobre diferentes empresas, tudo em um só lugar, economizando tempo e esforço.

Como parte da promoção de meio de ano do InvestingPro, você pode aproveitar descontos incríveis em nossos planos de assinatura por tempo limitado:

- Mensal: economize 20% e tenha a flexibilidade de investir mês a mês.

- Anual: Economize 50% e garanta seu futuro financeiro com um ano completo de InvestingPro a um preço imbatível.

- Bianual: economize 52% e maximize seus retornos com nossa oferta web exclusiva.

Não perca esta oportunidade por tempo limitado para acessar ferramentas avançadas, análise de mercado em tempo real e insights de especialistas. Seja membro do InvestingPro hoje mesmo e libere todo o seu potencial de investimento. Corra, pois a promoção de meio de ano acaba logo!

***

Aviso: O autor regularmente rebalanceia a carteira de ações individuais e ETFs com base na avaliação contínua do risco do ambiente macroeconômico e das finanças das empresas. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.