(Texto #4 da Série: Conceitos Teóricos em Valuation)

Neste quarto texto da série sobre Valuation, seguirei abordando o WACC e acho oportuno (e didático) construir um exemplo hipotético que ajudará no entendimento dos conceitos por detrás de um valuation via WACC. Se você está chegando por aqui agora, sugiro que leia os textos anteriores (lista completa no fim do artigo), pois constroem o raciocínio de forma sólida - principalmente (talvez até reler para quem já leu) o da semana passada.

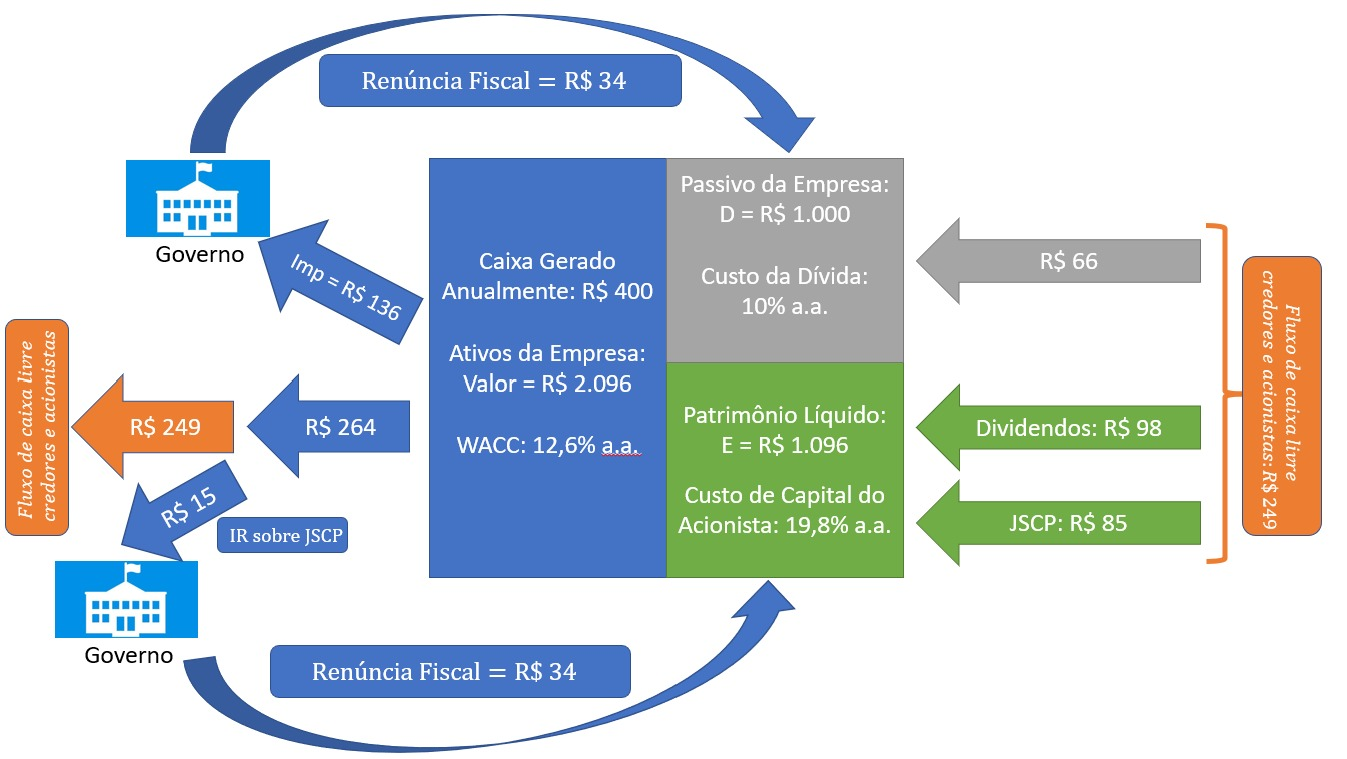

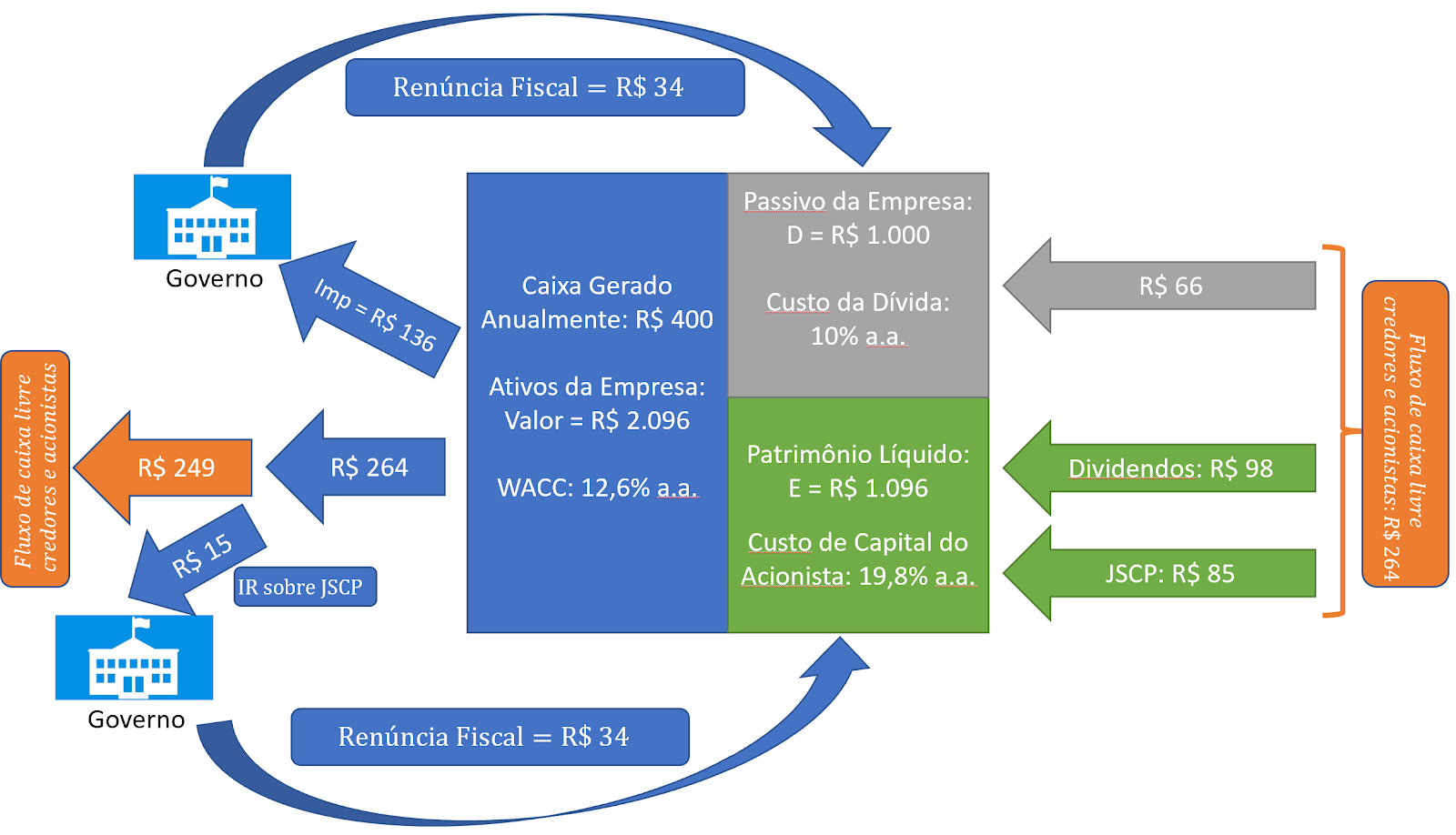

Imaginemos uma empresa em “voo de cruzeiro” cujos ativos produzam um fluxo constante de R$ 400 milhões ao ano antes apenas do pagamento de impostos (IR e CSLL) e do pagamento de juros aos credores. Consideremos que a alíquota de impostos seja de 34% e que a empresa possua uma estrutura de capital 50% financiada por dívidas (credores) e 50% por capital próprio (acionistas). Os credores cobram uma taxa de juros igual a 10% ao ano. Nestas condições, o mercado avalia que a empresa valha R$ 2 bilhões. Vamos ver como ficam os fluxos de caixa e as contas? Veja a figura abaixo.

Sobre os R$ 400 milhões gerados pelos ativos, incidirão 34% de impostos: R$ 136 milhões. Entretanto, os juros pagos aos credores podem reduzir essa base fiscal, gerando uma renúncia de imposto por parte do governo. Como a empresa vale R$ 2 bilhões e sua estrutura de capital indica 50% de dívida, conclui-se que esta equivale a R$ 1 bilhão. Se os credores exigem 10% de juros, eles precisam receber anualmente 10% sobre este montante, ou seja, R$ 100 milhões. Desse valor, 34% (alíquota de imposto) são pagos pela renúncia fiscal, ou seja, R$ 34 milhões. Em consequência, restam R$ 66 milhões a pagar.

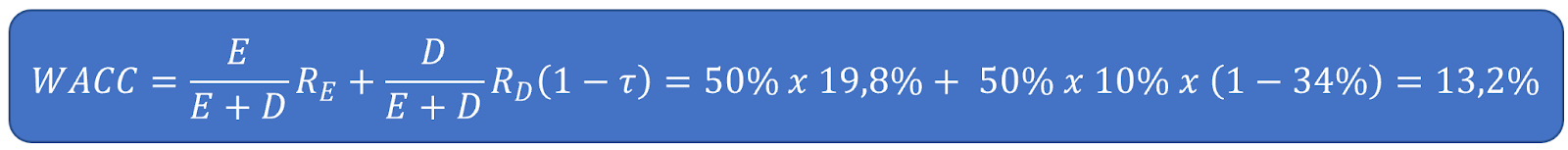

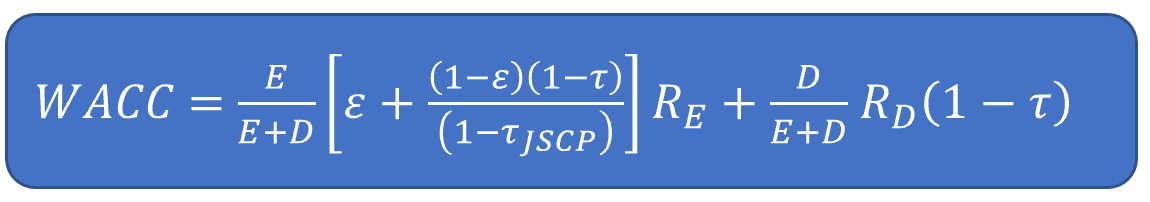

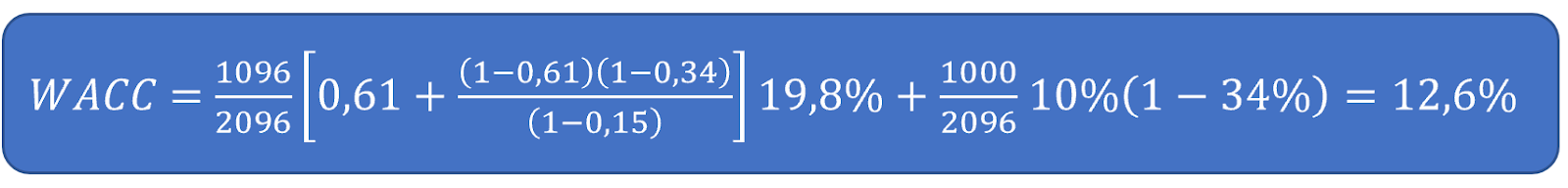

O fluxo de caixa líquido dos ativos é, então, igual a R$ 264 milhões (R$ 400 milhões menos os impostos) – este é o valor fundamental para ser utilizado em um valuation via WACC. Deste montante, R$ 66 milhões são pagos aos credores, restando, portanto, R$ 198 milhões aos acionistas. Daí, conclui-se que o custo de capital próprio (isto é, a remuneração do acionista) é 19,8% ao ano (R$ 198 milhões divididos pelo capital próprio de R$ 1 bilhão). E o WACC pode ser assim calculado:

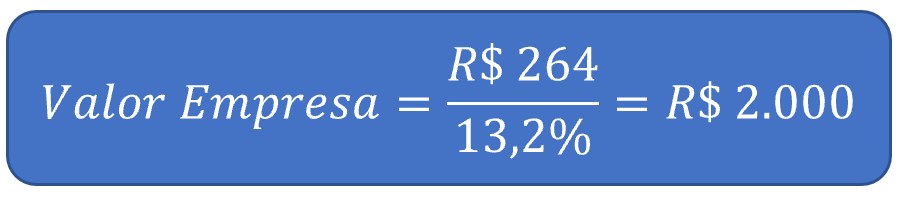

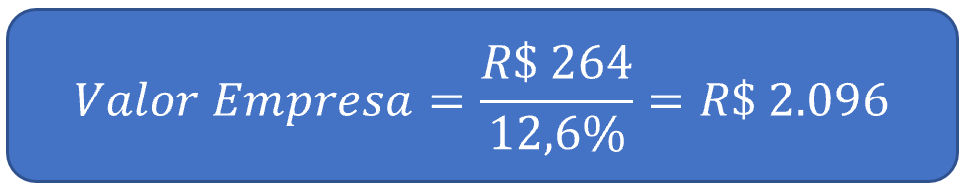

Perceba que agora podemos ver se “a conta fecha” ao confirmar o valor da empresa com este WACC calculado. Sob a importante hipótese de “voo de cruzeiro”, a valoração se dá pela fórmula da perpetuidade, que é exposta a seguir:

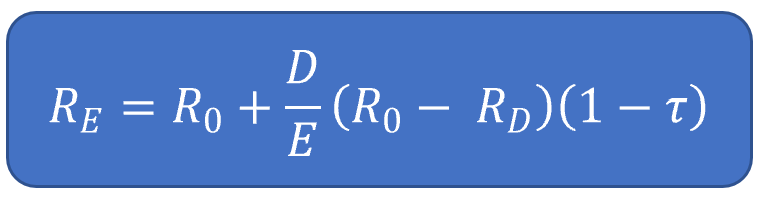

A conta fechou! Claro, como deveria ser. Mas quero seguir adiante. Sob as premissas com as quais estamos trabalhando, Modigliani e Miller demonstraram a fórmula a seguir:

Acima, R0 é o custo de capital dos ativos de uma empresa desalavancada, ou seja, totalmente financiada por capital próprio. Esse custo pode ser considerado puro, pois isola o valor dos ativos em si, sem a influência da estrutura de capital da empresa. Considero esta fórmula bem interessante e já a utilizei para determinar o custo de capital próprio em empresas alavancadas, desde que eu conheça ou seja capaz de estimar o custo puro de oportunidade dos ativos (R0).

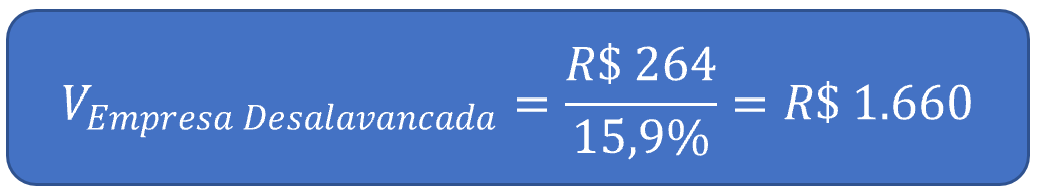

Em nosso exemplo, dado que temos RD=10%; RE=19,8%; τ=34%; e D/E = 50%/50% = 1; podemos fazer a conta “de trás pra frente” e descobrir que o custo puro de oportunidade dos ativos é igual a 15,9% a.a. Desta forma, poderíamos calcular o valor de uma empresa que tivesse os mesmos ativos acima, mas sem dívidas, novamente usando a fórmula da perpetuidade:

Perceba que a empresa desalavancada valeria menos porque ela não se beneficiaria da renúncia fiscal do governo para pagamento de juros (em detrimento de pagamento de dividendos). Por esse motivo, um pouco de dívidas para qualquer empresa é saudável. O problema ocorre quando o nível de endividamento alcança patamares elevados a ponto de colocar em xeque a capacidade de honrar seus compromissos. Esse é, aliás, um excelente tópico para o futuro: nível ótimo de endividamento, ou seja, estrutura ótima de capital.

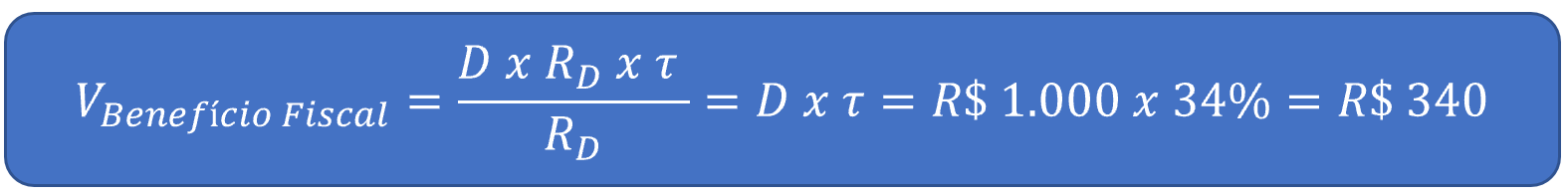

Voltando ao nosso exemplo ilustrativo: mas qual o valor do benefício fiscal da dívida? Novamente, utilizamos a perpetuidade para descontar o fluxo gerado pela renúncia fiscal. Note que devemos descontar pela taxa do credor porque esta é a taxa ajustada ao risco deste fluxo:

Perceba que agora o valor da nossa empresa (alavancada) pode ser segregado em duas fontes de valor: ativos e benefício fiscal.

Para tornar o exemplo ainda mais ilustrativo, imaginemos a mesma empresa, mas que agora a lei permita distribuir aos acionistas R$ 100 milhões sob a forma de juros sobre capital próprio (JSCP). No Brasil, isto é uma vantagem, pois se por um lado os acionistas pagam 15% de imposto de renda sobre os JSCP recebidos (no caso, R$ 15 milhões), por outro, a empresa pode deduzir este valor da sua base de cálculo de IR e CSLL, gerando uma economia de R$ 34 milhões em nosso exemplo: o resultado final equivale a um fluxo adicional, por renúncia fiscal, de R$ 34 – R$ 15 = R$ 19 milhões. Vejamos como ficam os fluxos e valores na figura a seguir.

Note na figura acima que o benefício fiscal dos JSCP aumenta o valor do patrimônio líquido justamente pelo valor do fluxo adicional em perpetuidade, gerado pela renúncia fiscal de R$ 19 milhões ao ano: R$ 19 / 19,8% = R$ 96 milhões, de forma que o patrimônio líquido total passa a ser de R$ 1.096 milhões. Observe que o fluxo de caixa total ao acionista passa a ser de R$ 98 + R$ 85 + R$ 34 = R$ 217 milhões, que são equivalentes ao custo de capital próprio (19,8%) aplicado sobre o patrimônio atual: 19,8% x R$ 1.096 = R$ 217 milhões.

E você reparou como o WACC diminui em relação ao caso anterior (sem JSCP)? Isso faz sentido porque algo positivo como a renúncia fiscal do governo precisa se traduzir em um custo de oportunidade menor para a empresa. Pela fórmula correta e raramente utilizada em relatórios do mercado (veja o texto 3 dessa série clicando aqui):

Acima, a fração do fluxo total ao acionista recebida como dividendos é ε = (217 – 85)/217 = 0,61. E, finalmente, perceba que o valuation pelo WACC resultaria no valor correto da empresa, conforme abaixo.

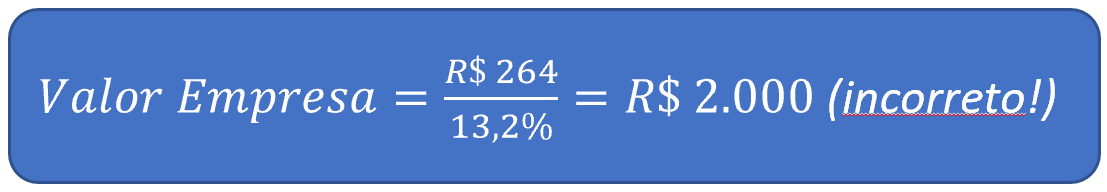

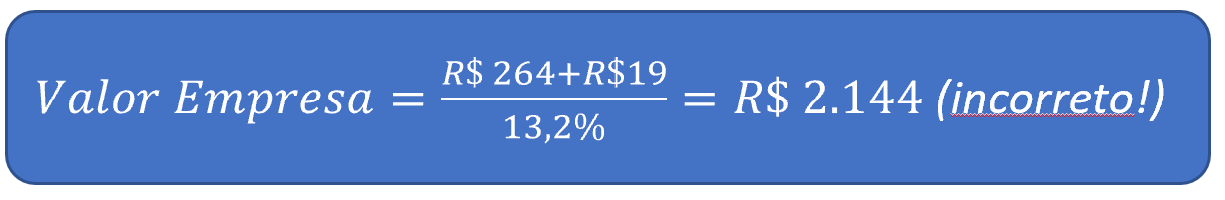

Note como a fórmula tradicional do WACC estaria equivocada neste exemplo com JSCP, pois não seria capaz de capturar o valor do benefício fiscal dos JSCP (vide abaixo). Ou, pior, se os R$ 19 milhões do benefício fossem somados aos R$ 264 milhões de fluxo dos ativos (de forma inconsistente com a teoria do valuation via WACC), o valor calculado para a empresa seria acima do correto:

Acredito que este exemplo hipotético tenha ajudado você a compreender a belíssima teoria por detrás de um valuation. E, talvez mais importante, espero também ajudá-lo a perceber as limitações que existem (às quais precisamos estar atentos) ao fazer um relatório de avaliação ou mesmo ao identificar um valuation bem feito. Abordaremos isso de forma mais precisa na coluna da semana que vem, com o texto #5 da Série: Conceitos Teóricos em Valuation.

Fiquem ligados e até a próxima sexta!

Confira os outros textos da série:

Texto 1: Como Identificar um Bom Relatório de Valuation?

Texto 2: Valuation: Metodologia FCD - Taxa Ajustada ao Risco e Avaliação Neutra ao Risco

Texto 3: Valuation: O Que é WACC? A Fórmula do Livro Vale (SA:VALE3) Sempre?

Confira todos os textos de Carlos Heitor Campani no Investing.com aqui.

* Carlos Heitor Campani é PhD em Finanças, Professor Pesquisador do Coppead/UFRJ e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em seu site pessoal e nas redes sociais: @carlosheitorcampani. Esta coluna sai toda sexta-feira.