Pois é, o mar não está para peixe. Especialmente para sardinhas! Até os papagaios de piratas já estão sentindo o enjoo. Mareados com as águas turbulentas, agora vomitam outras sapiências pelo convés. Papagaius sapiens. O fato é que as bolhas estão estourando com uma rapidez incomum até para os mais escolados do mercado. Quem leu meus textos e os levou a sério provavelmente saiu ileso dessa carnificina.

Não sou de publicar minha visão com frequência e não ganho nada para isso. Jamais vendi relatórios ou consultoria financeira. Vivo dos meus investimentos e dependo das minhas próprias análises. Só publico algo quando tem coisa importante merecendo uma maior atenção alheia. Depois de passar um ano em total silêncio, foi em junho do ano passado que voltei a publicar. A relação entre a economia e o mercado estava ficando exageradamente insólita. A inversão da curva de juros dos EUA foi a gota d'água que me trouxe de volta. Naquele artigo do Lobo Bobo na Curva de Juros, de junho de 2019, eu arrematei meu discurso avisando que o que parecia só um lobo bobo de tocaia, poderia se mostrar uma temível Quimera. Não deu outra. Essa semana ela soltou fogo pelas ventas.

Em agosto/2019, falei sobre a roupa nova do capitalismo, tecida em uma espirituosa teoria monetarista. No Natal eu dei o alerta sobre o grande suspense no mercado. Na segunda semana de fevereiro desse ano, tentei novamente alertar os desatentos. Dizem que um quadro pinta milhares de palavras... O gráfico impressionista que exibi deveria fazer até Van Gogh entregar sua outra orelha e cair fora do mercado. Em Horizontes de Investimentos e Cascas de Bananas, eu ilustrei graficamente a frustrante falácia de quem ouve, repete e se convence de que ações são para o longo prazo. Aquele velho latinório dos papagaius sapiens e de gente que vende seus desserviços aos que não analisam por conta própria. Meu gráfico mostrou um século de Dow Jones corrigido pela inflação. Qualquer um que não tivesse sofrido a lavagem cerebral de palpiteiros poderia enxergar claramente os riscos de ficarem engessados no prejuízo por um longo e doloroso tempo. Tem que ser muito MACHO para encarar a dor desse negócio longo (... e grosso)!

Eu tenho sempre um pé atrás com vendedores de verborragias em série. Análise é mais fiável quando própria e isenta, sem qualquer compromisso com a frequência ou com o fluxo de caixa dos papagaios bons de pena e de bico. Não vendo relatórios. Vivo dos meus próprios investimentos. Não é fácil e nem sempre acerto, mas preciso ser tão crítico, realista e atento quanto possível. Não dá para ser beato, devoto dessa fé no horizonte longínquo. No longo prazo todos nós morreremos... mas alguns vão perder muito dinheiro antes disso! Concordo que ações de boas empresas podem gerar um retorno extraordinário no longo prazo, mas isso tudo é bem mais fácil identificar pelo retrovisor. Em retrospectiva, tudo é sempre mais simples e fácil. O que eu aprendi na raça é que os primeiros prejuízos podem ser muito menores que os mais atrasados.

Existem casos fantásticos de investidores que fizeram fortunas com carteiras de longo prazo. Porém, é bom observar que essas fortunas foram geralmente feitas pela compra de ativos na bacia das almas. E, pelo que vejo, essa maior volatilidade talvez só tenha começado (mostrarei a razão mais adiante). Salvo algumas exceções, posições de longo termo são aquelas que se iniciam ao fim de um longo período difícil, ou no começo da recuperação. Não são compras assim atrasadas, quando o mercado já vinha subindo por anos, que vão fazer novos milionários. A primeira coisa que qualquer um deve estudar antes de entrar no mercado de ações é o gráfico histórico de um século do Dow Jones corrigido pela inflação. Só assim vão perceber que algum soluço rápido e forte pode ser apenas o início do fim de uma tendência já caduca, não necessariamente o começo de novas oportunidades. Nessa economia tão monetizada e alavancada há sempre a possibilidade de qualquer surpresa acontecer. No entanto, quem acha que logo cedo pode vir à feira recolher pechinchas pode estar tentando agarrar uma faca afiada em pleno ar...

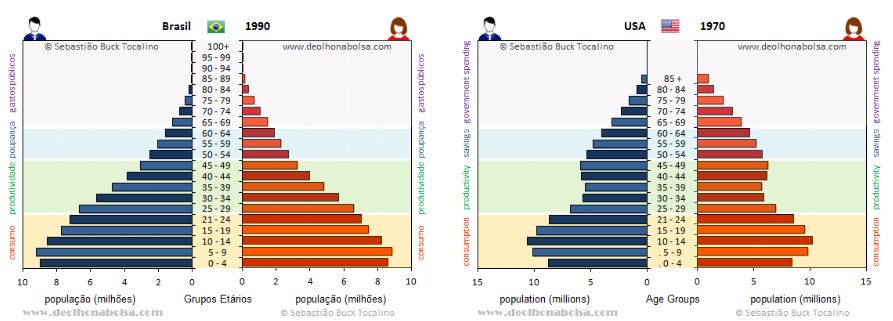

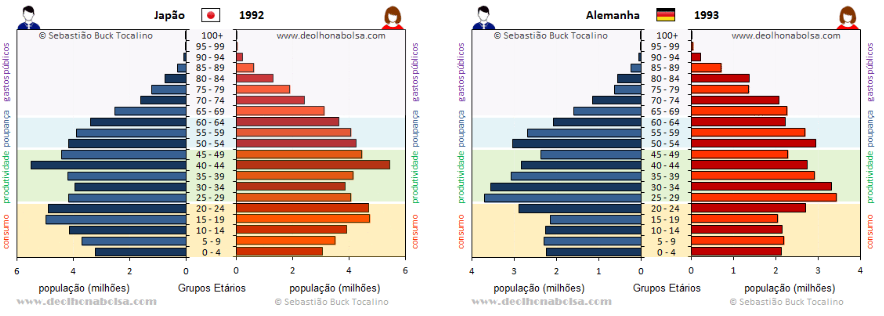

Outro fato histórico muito subestimado é que, antigamente, as famílias eram grandes. Aquela quantidade de filhos era um enorme impulso econômico e inflacionário. Cada pai de família tinha várias bocas para alimentar, pares de pés para calçar e roupas para comprar. Numa economia baseada em consumo, toda aquela criançada nascendo e crescendo implicava em gerações mais numerosas, uma após a outra, representando maior demanda de consumo e maiores oportunidades para o setor produtivo na oferta de bens e serviços. Depois de crescidos, os jovens deixavam de ser apenas consumidores para também contribuírem na produção. E recomeçavam o ciclo gerando outros pequenos consumidores. Era mais fácil a economia se expandir de forma orgânica e natural.

Toda essa fecundidade humana se exauriu (exceto na África e noutras regiões muito pouco desenvolvidas). Em vez de sete, cinco, ou quatro filhos, agora a onda é ter um só. Quando muito, dois. Três já sugere falta de televisão ou outra mídia eletrônica em casa. No contexto anterior, a economia se expandia por inércia, seguindo a expansão das camadas mais jovens da demografia. Nem precisavam de crédito farto ou de mirabolantes políticas públicas e econômicas.

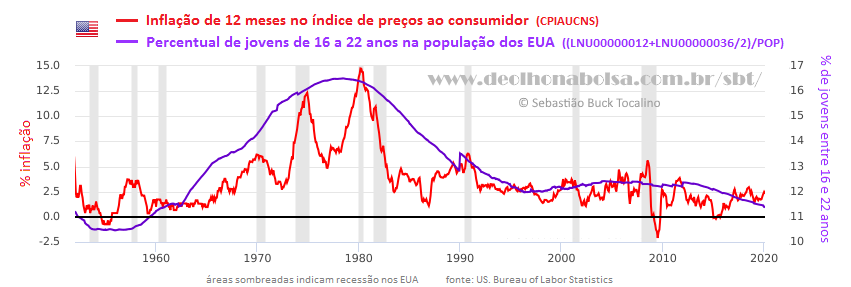

Num primeiro momento, a pílula anticoncepcional, que chegou ao mercado na década de 1960, teve um efeito econômico muito positivo. Muitas mulheres voltaram ou continuaram a estudar e deixaram de ser donas de casa. Ao ingressarem no mercado de trabalho, aumentaram a renda familiar e seu poder aquisitivo. Vinte anos depois dos contraceptivos, com a emancipação de um número recorde de jovens se inserindo no setor produtivo e deixando de serem unicamente consumidores (do dinheiro de seus pais!) a inflação cairia fortemente nos EUA. Na década de 1980, Paul Volker, como presidente do Banco Central americano, deixou seu nome na história como domador da inflação alta. Enquanto a demografia, verdadeira protagonista, ficou no anonimato. Talvez pela conveniência dessa seita de fé nos bancos centrais, ou talvez pela pura e simples ignorância que também abunda ali.

Atualmente, tanto homens como mulheres já estão inseridos no mercado de trabalho. Preferências, filosofias e liberdades sexuais à parte, o fato é que não há um terceiro gênero que ainda esteja a espera de ser incorporado ao setor produtivo da economia. Nem há quaisquer perspectivas de grandes quantidades de crianças e adolescentes turbinando a demanda de consumo. Assim como não há novas hordas de jovens para entrar na atividade produtiva. Está na hora das políticas públicas apostarem e investirem na qualidade, não mais em quantidades. Só uma educação lúdica mais precoce e cativante poderá acelerar virtuosamente a economia nacional e mundial. Educação é um ativo fantástico para a economia. Mas da forma que vem sendo negligenciada, passou a ser um passivo muito perigoso! Eu procuro contribuir para isso como um hobby, programando e produzindo gratuitamente o site interativo ABC Simples, sem qualquer propaganda ou patrocínio.

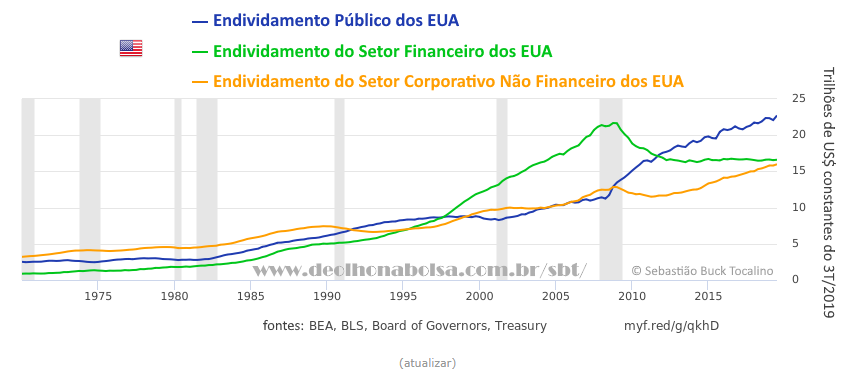

Esse desalento econômico da demografia é, por outro lado, um grande alívio para a preservação do planeta. Contudo, sem o crescimento orgânico da população jovem, os bancos centrais (e o sistema financeiro que eles representam) recorrem à expansão da base monetária e do crédito. Tentam compensar a estagnação ou retração do mercado consumidor jovem, fomentando os consumidores a gastarem mais do que podem. O problema é que o crédito é só uma antecipação do consumo futuro. O futuro tarda, mas chega... E o setor privado está constantemente batendo novos recordes de endividamento. O setor público também. Não sobra nada enxuto nessa economia de monetarismo compulsivo. Só os grandes bancos americanos se favoreceram com o dumping monetário do Federal Reserve System.

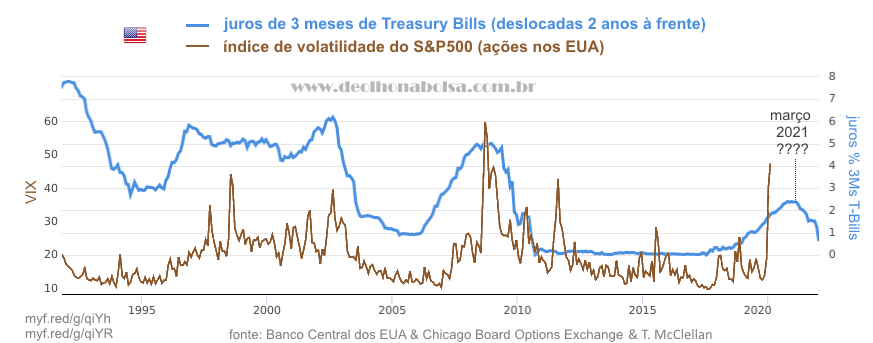

As próprias taxas de juros, armas anticíclicas das políticas econômicas, talvez sugiram com alguma antecedência as tensões que vão acarretar de forma cumulativa. Já dei um exemplo bastante sério do efeito colateral da política monetária na geopolítica internacional. Minha análise do petróleo (Manchas de Óleo na fé e as Máculas da Fé no Óleo) foi o artigo mais profético e importante que já escrevi. Não foi muito bem recebido nos EUA por conta do assunto da fé religiosa. Mesmo ignorando a complexidade geopolítica, o gráfico seguinte sugere que os juros curtos americanos tenham alguma relação com as próprias turbulências do mercado de ações, com uma boa defasagem de tempo. No eixo cronológico, note que os juros americanos foram lançados dois anos à frente, e sobrepostos pelo índice de volatilidade do S&P500 (o VIX do Chicago Board Options Exchange).

Veja que, embora exigindo algum esforço de observação, a volatilidade das ações nos EUA parecem ser guiadas com dois anos de antecedência pelos juros curtos americanos. Se essa relação for relevante e realmente seguir assim, pode estar implícita aí uma longa fase de maior volatilidade. Talvez até março de 2021. Quem gosta de emoções fortes pode estar só no início de uma montanha russa de até doze meses. VIX ou vixemaria?!?! Vamos esperar para ver o que vai rolar...

E pensar que, até semanas atrás, tinha papagaio de pirata dizendo para a tripulação relaxar e gozar... Zombou do analista técnico que viu um bebê abandonado nos gráficos e o alerta do Ibovespa caindo até os 108.000 pontos (3-fev-2019). Na atual conjuntura, aquele patamar já pareceria até um abençoado avanço na redução dos prejuízos. Mas nem todos precisam de bons investimentos para ganhar dinheiro, tem sempre quem ganhe a vida vendendo suas palavras aos outros!

Agora, com sua licença, vou ler quadrinhos que ganho mais. Alguém aí já leu aquela aventura do "Asterix e o Adivinho"? Recomendo. Educativa e hilária!

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!

Artigo original aqui.