Quem me conhece, sabe que eu sempre levantei a bandeira do setor de games. Não por ter crescido vendo essas empresas que hoje negociam nas bolsas, mas por ser um setor extremamente dinâmico e inovador.

Sempre surge ideias e projetos interessantes. Sendo que, cresce a um passo maior que outras indústrias do entretenimento e cada vez mais captura pessoas ao redor do mundo. Como não gostar de um setor assim? É difícil ser contra.

Mas falando sobre o setor. Já temos uma publicação completa sobre como o setor tem crescido, quais suas vertentes e porque não devemos ficar apenas jogando, mas investindo também.

Vou deixar o primeiro e o segundo texto abaixo:

A indústria de Games: Tudo o que você precisa saber para jogar certo!

Setor de Games: 3 caminhos para o futuro e como fazer parte dele!

Com a pandemia, o setor de games se beneficiou bastante e ficou claro vários dos caminhos que muitas empresas estavam tomando. Porém, com a reabertura, muitos começam a se perguntar, será que o setor de games continuará com o mesmo fôlego? Será que as pessoas não vão passar mais tempo do lado de fora de suas casas e aproveitar menos para jogar?

Devido a essas perguntas, que eu pretendi escrever esse artigo. Mostrar que, em resumo, o setor continua ativo, crescendo e se inovando apesar de ter sido beneficiado e impactado (ao mesmo tempo) pela pandemia.

O SETOR CONTINUA COM BOAS PERSPECTIVAS

De acordo com um estudo levantado pela Microsoft (NASDAQ:MSFT) (SA:MSFT34), existiam mais de 2 bilhões de jogadores até 2019. Agora em 2021, poderemos ter até 2,9 bilhões de novos jogadores, o que representariam cerca de 37% da população global jogando algum tipo de jogo (um aumento de 45% frente ao ano anterior).

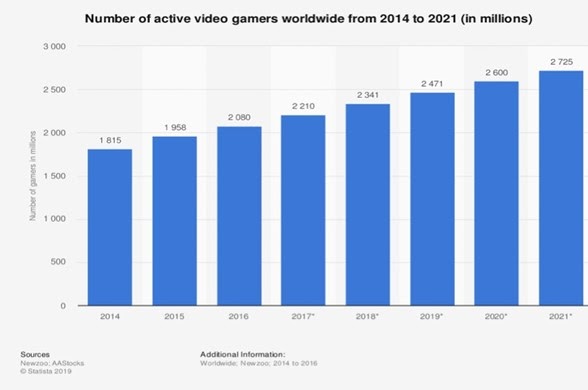

Esse número inclui desde aqueles que jogam grátis (Free-to-Play) em seu smartphone até os que usam um computador de última geração. A tabela abaixo corrobora a afirmação da Microsoft, demostrando que em 2019 já havia cerca de 2,4 bilhões de jogadores no mundo e que o caminho continua indo em direção ao esperado para 2021.

Fonte: Statista

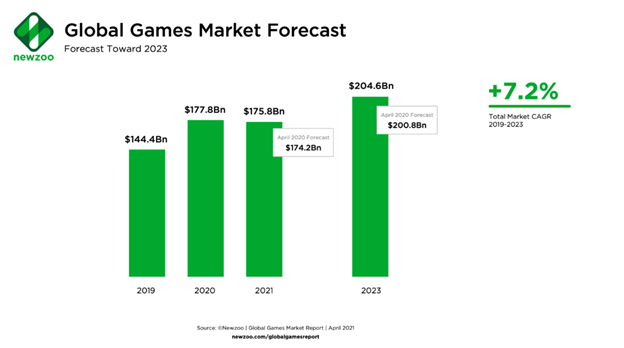

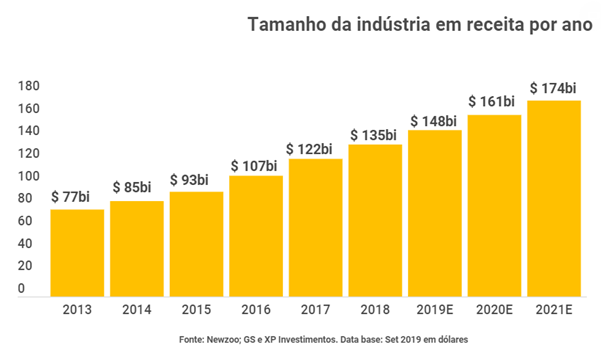

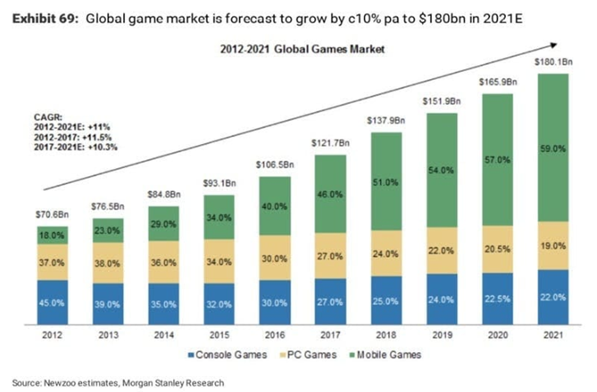

Investir no mercado de games é investir em um setor que vem crescendo a uma média anual de 10% em receitas. Estima-se que até 2023, o número de jogadores no mundo alcance 3 bilhões e que o setor gere pouco mais de $200 bilhões em receitas.

Segundo a Newzoo, o setor de games provavelmente irá gerar uma receita de $175,8 bilhões neste ano, o que representaria uma leve queda de 1,1% frente ao ano anterior. Na primeira tese, comentamos que o setor era bastante resiliente a crises, mas isso não quer dizer que será a qualquer tipo de crise sempre.

A crise de semicondutores impactou não só o setor de games, que depende bastante de placas de vídeo, processadores e outros componentes importantes para a fabricação de computadores gamers e consoles. Mas impactou tudo que precisa deste tipo de produto, desde o setor automotivo até os de data centers. Mas vale ressaltar, o setor pode sofrer uma leve queda de receita contra um ano que foi extremamente positivo e favorável para ele e ainda sim, será a primeira queda desse segmento.

Porém, dado ao histórico, é um setor que sempre veio crescendo suas receitas e devido ao momento, não perece ser um motivo de preocupação para as perspectivas de longo prazo do mercado de jogos.

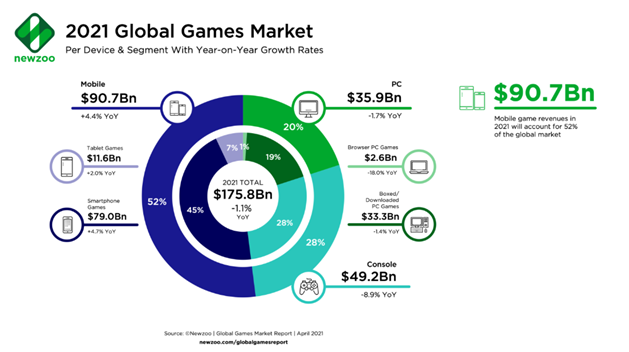

Mas voltando, a pandemia trouxe ventos positivos para o setor, mas também trouxe uma desordem na cadeia de abastecimento global. Agora, segundo a Newzoo com a Global Games Market, o segmento de jogos para PC deve cair -2,8% ano a ano, para $35,9 bilhões em 2021.

Para os consoles, a projeção é um pouco pior, um declínio esperado de -8,9%, para $49,2 bilhões. Atrasos nos lançamentos de jogos estão afetando o desenvolvimento e a publicação em todo o mercado.

Ainda assim, até o terceiro trimestre de 2021, nós tivemos muito crescimento. Vimos mais negócios do que em 2020FY (667 vs. 664) e, juntos, esses negócios trazem 72% a mais em valor do que em 2020 ($57.7B vs. $33.6B).

O segmento de jogos (ao contrário de Platform & Tech, Esports e outras seções) representou o maior segmento, ocupando 75% do valor total do negócio ($43,4 bilhões) e 57% do número total de negócios fechados (382).

Um crescimento de 2,5x nos negócios em relação aos 9M20. Com aumento substancial em todas incluindo fusões e aquisições ($27,9 bilhões vs. $8,4 bilhões, um aumento de 232,1%), ofertas públicas ($21,2 vs. $9,6 bilhões, um crescimento de 120,8%) e investimentos privados ($8,6 vs. $ 4,7 bilhões, uma alta de 83%).

Inclusive, os 15 principais VCs (Venture Capital) em volume de negócios investiram juntos aproximadamente $2,5 bilhões do valor de negócio divulgado no primeiro e terceiro trimestre de 21, exibindo um interesse contínuo de risco na indústria de jogos.

Quanto à estratégia, a Tencent (OTC:TCEHY), sem surpresa, fechou um total de 69 negócios entre o primeiro e o terceiro trimestre de 21 com um valor total de negócios divulgado de $1,5 bilhão.

Mas é claro que o maior trem de hype agora é o jogo blockchain: Só o terceiro trimestre de 21 obteve um excelente valor de negócio de $1B + em 16 negócios, enquanto o valor de negócio cumulativo de Q1-Q3’21 de $ 1,56B representa um crescimento esmagador de 34x YoY.

Não subestimem os jogos envolvendo blockchain, tokens de governança e etc. Muita coisa interessante acontecendo ao mesmo tempo e não podemos nos fechar para isso.

IMPACTOS DA PANDEMIA E REMOÇÃO DO IDFA DA APPLE

O impacto mais pesado está nos jogos com altos valores de produção e grandes equipes trabalhando juntas. A pandemia trouxe um grande desafio para essas equipes, que agora estão voltando aos poucos a normalidade e precisam retomar as pressas muitos projetos que ficaram em “stand by”.

Quando isso tende a acabar? Nas melhores das expectativas, segundo semestre de 2022 ou até mesmo, no final de 2022. Além disso, como estamos tendo atrasos no lançamento de jogos, é de se esperar que isso afete negativamente os gastos do consumidor com jogos no PC e no console.

Soma-se a isso, as economias se reabrindo cada vez mais e até permitindo que muitas pessoas voltem a viajar para outros países ou outras localidades. Sendo assim, é de se esperar que o engajamento dos jogadores continue nos níveis de 2020, à medida que as pessoas continuam a aproveitar mais a sua liberdade e gastem a sua renda em atividades não relacionadas a jogos.

Agora, tem um segmento aqui que tende a continuar crescendo e o pilar que estava até carregando o setor. Como havíamos comentado no começo da tese, o segmento mobile tem tido uma representação muito forte para o setor como um todo.

A expectativa ainda é dele continuar ganhando mais participação em relação aos outros segmentos e espera-se que os jogos para celulares gerem $90,7 bilhões em 2021, crescendo +4,4% no YoY.

Mas vale ressaltar aqui um fato interessante. A Apple (NASDAQ:AAPL) (SA:AAPL34), que é dona de um enorme ecossistema, removeu o IDFA (Identifier for Advertisers) e isso pode afetar algumas empresas do setor que desenvolvem jogos para smartphones.

Estou comentando isso, porque algumas pessoas podem já ter lido sobre o assunto e de fato vai ter um certo impacto. Todavia, a maior parte do impacto dessa mudança recairá sobre a parte do mercado de jogos para celular monetizado por meio de propaganda.

Ou seja, companhias que não vendem nada em seus jogos, mas que se monetizam com propagandas que ficam aparecendo toda hora na tela dos jogadores. Os jogos que vendem conteúdos “in-game” continuam se beneficiando normalmente do seu modelo. Como é o caso do Free Fire da Sea Limited (NYSE:SE) (SA:S2EA34) e da Activision (NASDAQ:ATVI) (SA:ATVI34) com o COD: Mobile.

O que isso muda de fato para as empresas que dependem do modelo de propagandas? O IDFA é um identificador que permite à indústria de anúncios digitais rastrear a atividade dos usuários iOS em aplicativos para melhor direcionar os anúncios e medir a eficácia das campanhas de marketing.

Logo, aqueles que dependem desse modelo, sofrerão impacto na aquisição de usuários e nas medições de desempenho de marketing, que os editores de jogos mobiles de sucesso contam para aperfeiçoar sua estratégia.

Mas isso ainda será em parte ofuscado por outros players globais do setor. Por exemplo, uma parte significativa do crescimento da receita de jogos para celular vem da China, onde os ecossistemas da Tencent e da NetEase (NASDAQ:NTES) (SA:NETE34) são fortes sem o IDFA.

METAVERSO E EU COM ISSO?

Esse tema sempre aparecia, já faz alguns anos, mas acabava desaparecendo pouco tempo depois. Parece que agora veio para ficar, depois que o Facebook (NASDAQ:FB) (SA:FBOK34), trocou o seu nome para Meta e apresentou o que seria o metaverso da companhia.

Primeiramente, vamos ao que seria o metaverso. Basicamente, o metaverso é uma realidade virtual que permite que pessoas de todo o mundo interajam, tanto umas com as outras quanto com o próprio metaverso.

Os usuários geralmente têm permissão para obter itens que permanecem seus entre as sessões ou até mesmo pousar no metaverso. No entanto, existem muitas maneiras de interpretar esse conceito, e ele evoluiu muito ao longo dos anos.

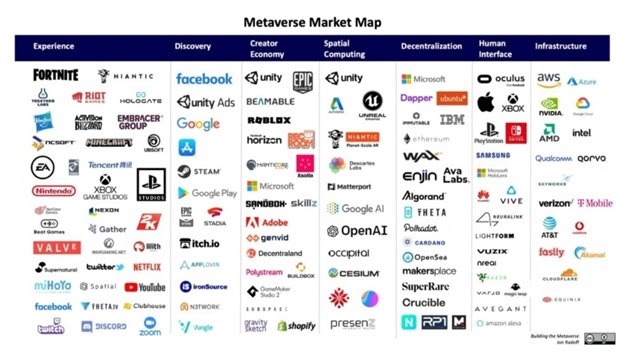

O entusiasmo tem tomado conta do setor, desde companhias até investidores, se esse for mesmo o futuro da internet, ninguém quer ficar fora. Mas não se engane, muitas empresas podem se beneficiar desse tema.

Ainda mais que, o Facebook (agora Meta) comentou que isso não vai ficar pronto da noite para o dia por uma única empresa e vai de ter colaboração por partes das empresas do setor. O Sr. Sweeney, o chefe da Epic Games (que criou Fortnite), há muito tempo fala sobre suas aspirações sobre o metaverso.

Os jogos multijogador online têm mundos interativos compartilhados há décadas. Eles não são o metaverso em si, mas têm algumas ideias em comum. Mas será que tudo vai girar em torno de jogos?

Não necessariamente. O próprio Facebook vem mostrando que podemos fazer reuniões virtuais usando VR e avatares virtuais. VRChat é outro aplicativo totalmente focado em entrar no mundo online e sair conversando com qualquer pessoa. Outros aplicativos irão aparecer com o tempo.

Mas não confunda o VR especificamente com o metaverso. A diferença está no propósito. Você pode jogar um jogo de RV ou RA a qualquer momento sem interagir com outras pessoas, mas a base do metaverso, como imaginado pela Meta e outras empresas, é o contato humano.

Em suma, o metaverso é o playground, uma forma de as pessoas compartilharem um universo virtual, seja para o trabalho, escola, exercícios ou simplesmente para diversão.

Quais empresas estão envolvidas nesse tema?

Abaixo uma lista de empresas que podem se beneficiar do metaverso.

Fonte: Economatica

A recente palestra de Zuckerberg no Meta direcionou os olhares de milhões em direção ao metaverso, mas há vários gigantes nesta corrida para o futuro. Por exemplo, a Microsoft, está procurando construir uma espécie de metaverso dentro do Microsoft Teams a partir de 2022.

O plano da Microsoft é utilizar o Mesh para permitir que todos os usuários do Teams participem de videoconferências, substituindo as imagens da webcam por avatares animados.

A NVIDIA (NASDAQ:NVDA) (SA:NVDC34) também tem um cavalo na corrida para o metaverso, e é chamado de Nvidia Omniverse. A empresa chama isso de “uma plataforma para conectar mundos 3D em um universo virtual compartilhado”.

O Omniverse da Nvidia é nativo em nuvem, o que significa que é uma plataforma compartilhada e persistente, que pode permanecer a mesma entre sessões mais longas de uso.

Enquanto o Meta (FB) e a Microsoft (MSFT) colocam o aspecto social nos seus projetos, o Omniverse chega a ser usado por designers, engenheiros e outros especialistas para simular o mundo real em realidade virtual. Um exemplo disso, é a Ericsson (NASDAQ:ERIC) (SA:E1RI34) usar com os seus engenheiros, o Omniverse para simular ondas 5G em ambientes urbanos.

Até mesmo a Apple, tem trabalhado em um headset VR e um óculos com RA e vai querer se conectar ao tema do metaverso para poder continuar expandindo.

E eu poderia ficar listando vários outros projetos, desde a engine da Unity, que vai permitir criar diversos mundos e ambientes para o metaverso até a as desenvolvedoras como Activision Blizzard, Take Two (NASDAQ:TTWO) (SA:T1TW34) e Electronic Arts (NASDAQ:EA) (SA:EAIN34)) que vão criar jogos dedicados a esse tema. A lista é grande:

Hoje, muitas estão voltadas para o setor de games, como é o caso da Nvidia, AMD (NASDAQ:AMD) (SA:A1MD34), Amazon (NASDAQ:AMZN) (SA:AMZO34) com o estúdio Amazon Games e a Twitch, Microsoft (MSFT) tanto com o teams quanto com o XBOX, Roblox (NYSE:RBLX), Sea Limited, além das principais desenvolvedoras americanas que eu já citei.

Pessoal, tem muita coisa bacana ainda para ser lançado e esse setor vive dessas inovações tecnológicas. Vou continuar monitorando de perto e trazendo novas atualizações.

Era isso, valeu!