- A inesperada alta do Índice de Preços ao Consumidor (IPC) na terça-feira desapontou os investidores otimistas do mercado.

- Surpreendidos, os investidores assistiram ao S&P 500 registrar sua maior queda em meses, diante do renovado receio quanto ao futuro das taxas de juros.

- Com isso, aumenta a probabilidade de o Federal Reserve (Fed) manter as taxas de juros elevadas por um período mais extenso do que o previsto pelo mercado, dissipando as expectativas de uma postura mais "dovish" (flexível).

- Quer saber como investir em qualquer cenário? Com o InvestingPro, você não fica de fora dos melhores movimentos do mercado. Garanta sua assinatura com um desconto especial por tempo limitado!

O Índice de Preços ao Consumidor (IPC) dos Estados Unidos de janeiro, relatório bastante aguardado pelo mercado, não apresentou os resultados esperados por muitos investidores.

No começo deste ano, houve um aumento expressivo nos preços ao consumidor, impulsionado pelos custos elevados de habitação, alimentação e assistência médica. Esse cenário reforça a perspectiva de que o Federal Reserve (Fed) dificilmente promoverá cortes nas taxas de juros no curto prazo.

Atualmente, a probabilidade percebida de um corte de 25 pontos-base nas taxas de juros na reunião de março do Fed é de apenas 5%, conforme indica o Monitor de Juros do Fed, fornecido pelo Investing.com. Para a reunião de maio, as chances são estimadas em cerca de 30%, uma redução drástica em relação às expectativas superiores a 90% de algumas semanas atrás.

Para junho, o mercado atribui 75% de chances de uma redução nas taxas até o fim da reunião.

Surpresa com a Persistência da Inflação

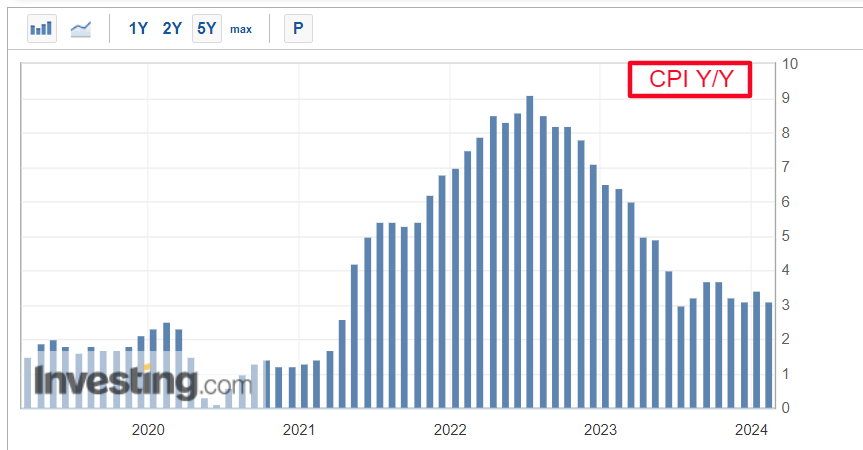

Em janeiro, o IPC dos EUA cresceu 0,3%, seguindo um ganho de 0,2% em dezembro. No acumulado dos últimos 12 meses até janeiro, o aumento anual do IPC foi de 3,1%.

Esse resultado sucede um crescimento de 3,4% em dezembro. As expectativas dos economistas consultados pelo Investing.com eram de um aumento mensal de 0,2% e um crescimento anual de 2,9%.

Conforme ilustrado no gráfico a seguir, a inflação medida pelo IPC nos EUA registrou uma queda significativa desde o verão de 2022, quando alcançou o pico de 9,1%, o mais alto em 40 anos.

Fonte: Investing.com

Apesar da tendência de queda na taxa de inflação, os preços continuam subindo a uma velocidade consideravelmente maior do que a faixa de 2% almejada pelo Fed.

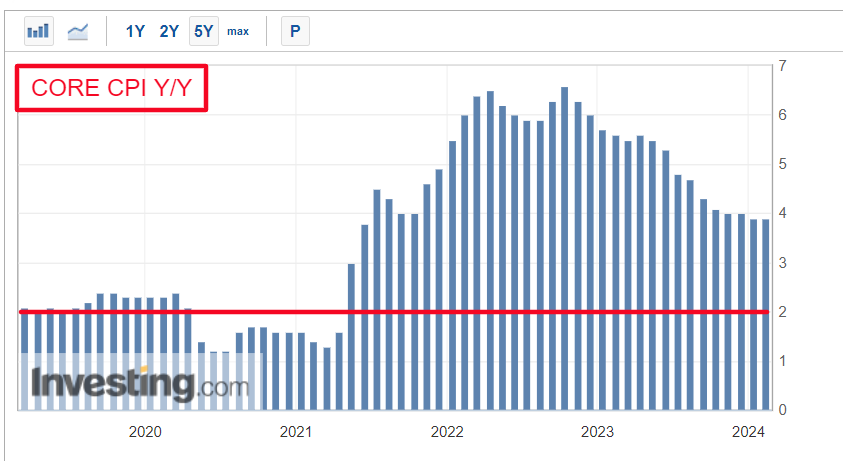

Desconsiderando os componentes voláteis de alimentos e energia, o IPC núcleo registrou um aumento de 0,4% em janeiro, após um aumento de 0,3% no mês anterior. Anualmente, o núcleo do IPC subiu 3,9%, mantendo o ritmo de crescimento de dezembro.

Fonte: Investing.com

As estimativas anteriores eram de 0,3% e 3,7%, respectivamente.

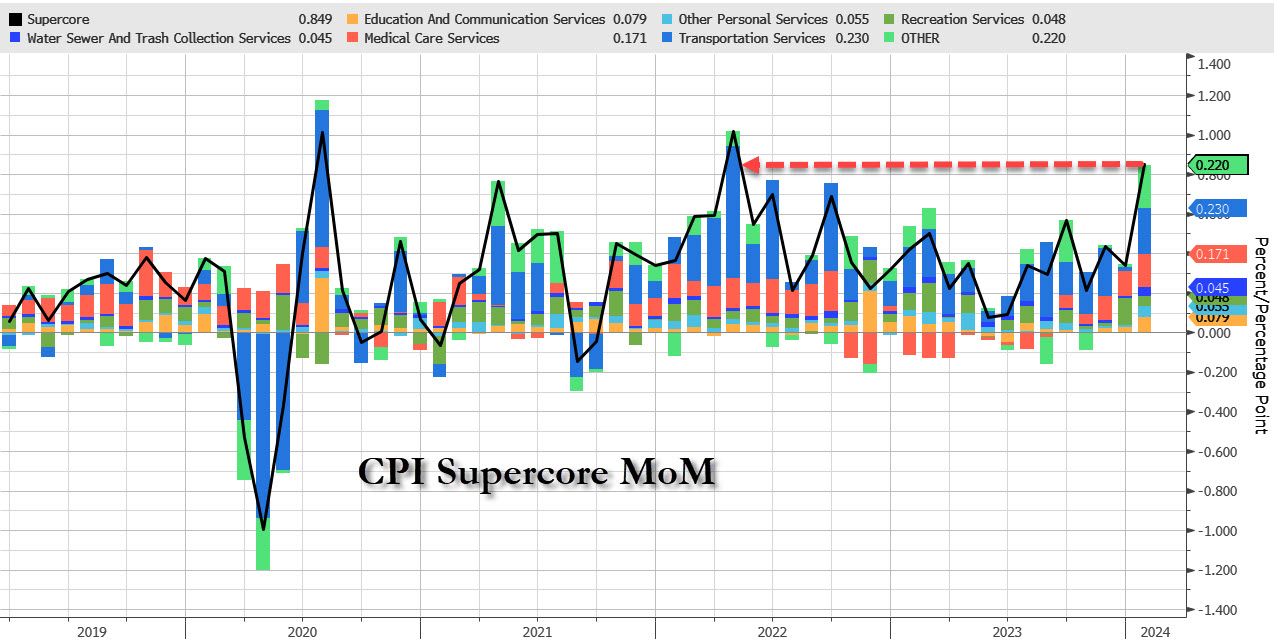

Um dado alarmante é o salto de 0,8% no mês na chamada 'inflação super núcleo', que exclui os custos de habitação e energia, marcando o maior aumento desde abril de 2022.

Fonte: ZeroHedge

Este indicador “supernúcleo” é observado de perto pelos dirigentes do Fed, por acreditarem que ele forneça uma projeção mais precisa da tendência futura da inflação.

Conclusões

Esses dados indicam claramente que o combate do Federal Reserve à inflação ainda tem um longo caminho pela frente. Para que os responsáveis pela política monetária considerem a possibilidade de reduzir as taxas de juros, é necessário um progresso adicional nas métricas de inflação subjacentes persistentes.

Além disso, um possível aumento nos preços ao consumidor poderia reavivar o debate sobre a possibilidade de o Comitê Federal de Mercado Aberto (FOMC) implementar outro aumento nas taxas de juros, após ter interrompido seu ciclo de aperto monetário no ano passado.

Recentemente, o Fed optou por manter sua taxa de juros na faixa de 5,25% a 5,50%, posição mantida desde julho de 2023.

Portanto, é provável que o banco central mantenha as taxas de juros elevadas por um período mais extenso do que o previsto pelos mercados, em um contexto de inflação ainda alta e crescimento econômico sólido, sustentado por um mercado de trabalho resiliente e gastos dos consumidores vigorosos.

Estratégias

Os investidores devem se preparar para momentos de instabilidade nas próximas semanas, à medida que as brechas no otimismo de início de ano do mercado acionário se ampliam, e o risco de um recuo no curto prazo se torna mais evidente.

A euforia dos últimos meses, motivada pela expectativa de um corte nas taxas de juros pelo Fed, parece estar desvanecendo, com a possibilidade de mudança de política do Fed se esvaindo.

Diante disso, ajustei meu portfólio de ações e ETFs para refletir uma visão mais cautelosa, considerando a recente queda como um sinal de que podemos estar à beira de uma tendência de baixa mais prolongada no mercado de ações.

Atualmente, possuo posições vendidas no S&P 500, Nasdaq 100, e Russell 2000, por meio do ProShares Short S&P500 (NYSE:SH), ProShares Short QQQ (NYSE:PSQ), e ProShares Short Russell2000 (NYSE:RWM).

Os investidores devem estar alertas para um cenário em que o S&P 500 pode retroceder ao patamar de 4.500 pontos, representando uma queda de quase 9% em relação aos níveis atuais, diante das incertezas quanto ao futuro das taxas de juros pelo Fed.

Fonte: Investing.com

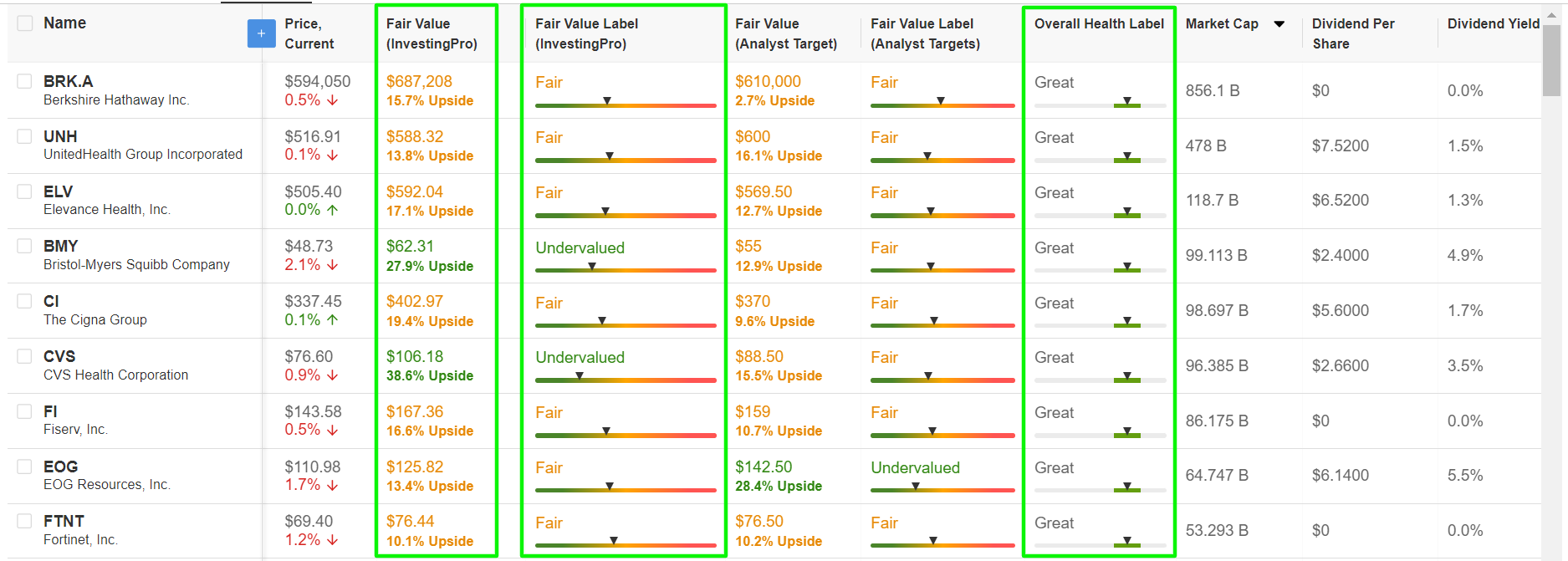

Com base nesse cenário, utilizei o filtro de ações do InvestingPro para selecionar ações de alto valor que estão subvalorizadas, mas com fundamentos sólidos e perspectivas de valorização, segundo os modelos Pro.

Entre os destaques estão as ações da Berkshire Hathaway de Warren Buffett (NYSE:BRKa), UnitedHealth Group (NYSE:UNH), Elevance Health (NYSE:ELV), Bristol-Myers Squibb (NYSE:BMY), Cigna (NYSE:CI), EOG Resources (NYSE:EOG), Fortinet (NASDAQ:FTNT), Capital One Financial (NYSE:COF), D.R. Horton (BVMF::D1HI34), e Delta Air Lines (NYSE:DAL).

Fonte: InvestingPro

Com o filtro de ações do InvestingPro, os investidores podem selecionar bons papéis em meio a um vasto universo de ações, com base em critérios e parâmetros específicos para identificar oportunidades com forte potencial de valorização.

Os leitores deste artigo ganham um desconto adicional de 10% nos planos anual e bienal com os códigos de cupom PROTIPS2024 (anual) e PROTIPS20242 (bienal).

Assine aqui e nunca mais perca um mercado em alta!

***

Aviso: este artigo é meramente informativo e não constitui qualquer oferta ou recomendação de investimento.