Introdução

Após a recente avalanche de decisões do Banco Central, os traders podem ser perdoados por fazer uma pausa para respirar em uma semana mais tranquila para o calendário econômico. No entanto, há sempre algo para mover os mercados. Mais uma vez, os EUA estão em foco.

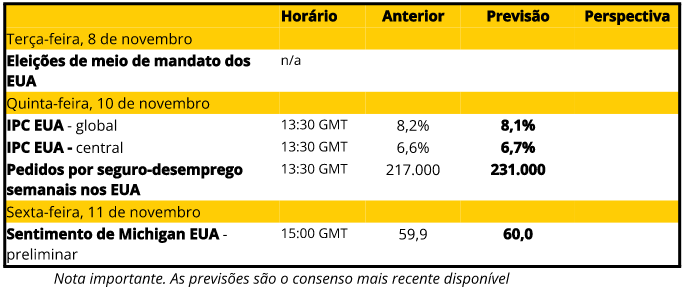

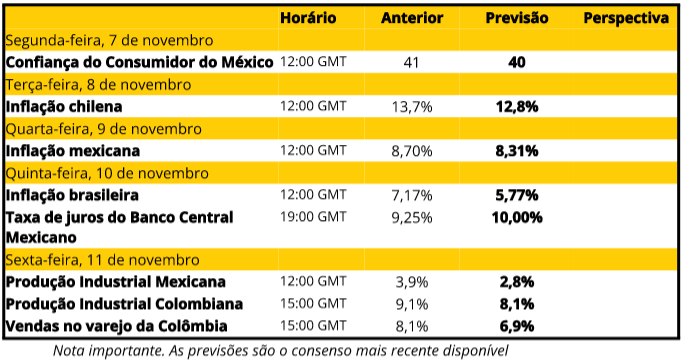

As eleições de meio de mandato dos EUA na terça-feira valerão a pena ser acompanhadas inicialmente. Embora com as perspectivas para a inflação dos EUA ainda críticas para a política monetária do Fed, o IPC dos EUA ganha importância no final da semana. Em outros lugares, espera-se que a primeira análise do PIB do terceiro trimestre do Reino Unido confirme uma mudança para a recessão técnica. Na América Latina, tudo se trata de inflação, com o Banco Central Mexicano disposto a aumentar as taxas de forma agressiva novamente.

Fique atento a:

-

América do Norte – Médio prazo dos EUA, inflação do IPC e Sentimento de Michigan.

-

Europa – Vendas no varejo da UE e PIB do 3º trimestre do Reino Unido

-

Ásia –Inflação do IPC da China

-

América Latina – Inflação para Chile, México e Brasil, juntamente com as taxas de juros do Banco Central Mexicano.

América do Norte

Dólar americano (USD)

Antes da reunião do FOMC, o USD estava sob pressão corretiva contra várias moedas importantes, já que se falava do pivô do Fed. No entanto, o presidente do Fed, Powell, chutou o pivô mais adiante e o USD está impulsionando uma força significativa mais uma vez nos pares de principais de moedas. A máxima de outubro em torno de 114,00 no Índice do Dólar é a próxima resistência, mas a máxima de setembro em torno de 114,80 não pode ser descartada nas próximas semanas.

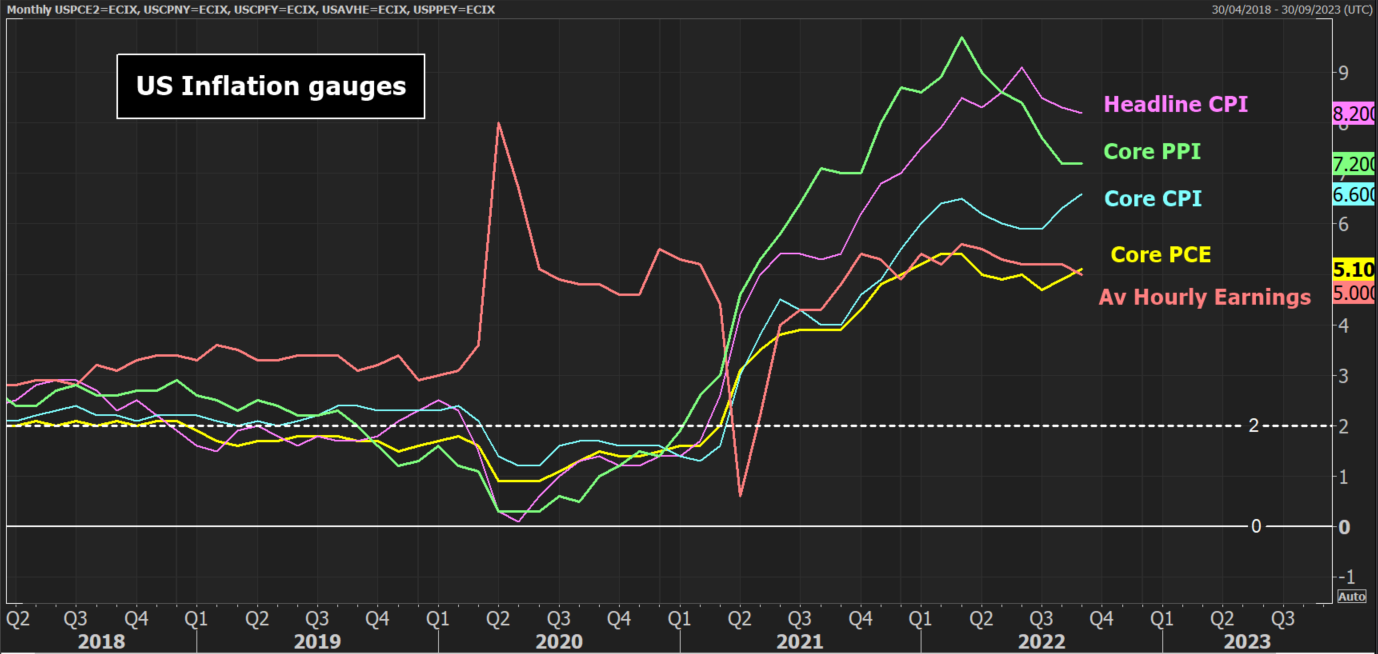

É provável que esta força do USD continue esta semana, pelo menos até o IPC dos EUA. Este é o próximo grande evento de risco no calendário econômico para o USD. As previsões recentes sobre o IPC esperavam consistentemente uma queda no IPC global e um pequeno aumento no IPC central. Estes tenderam a ser levados para cima, elevando o USD renovado. Qualquer repetição desta situação teria provavelmente o mesmo resultado.

Quanto às eleições de meio de mandato dos EUA, a última pesquisa sugere que pode ser um resultado difícil para o presidente Biden e os democratas. As pesquisas de acordo com o site Politico mostram alta probabilidade de a Câmara dos Deputados se tornar controlada pelos republicanos, enquanto o Senado “é um cara ou coroa”. Se o Senado também for republicano, os próximos dois anos serão muito trabalhosos para Biden. O impacto do mercado pode, portanto, influenciar o viés negativo de risco e positivo do dólar.

Dólar Canadense (CAD)

Com o Banco do Canadá mais cauteloso em seus aumentos de política monetária, isso vem gradualmente pesando sobre o desempenho do CAD. Espera-se que os dados de desemprego no final da semana mostrem um aumento no desemprego e algo que irá influenciar ainda mais a cautela do BoC. Entretanto, se o preço do petróleo continuar a subir, isso ajudará a aliviar parte da pressão de venda sobre o CAD.

-

USD/CAD – À medida que o CAD se fortaleceu no final da semana passada, deixando o par com resistência em 1,3808, há a perspectiva interessante de um grande topo de cabeça e ombros. O suporte em torno de 1.3500 será fundamental esta semana. Por enquanto, este ainda é um jogo de alcance.

Commodities

Os rendimentos reais dos EUA e o USD subiram novamente na sequência da reunião do FOMC. As correlações negativas de ambos continuam a ser um impulsionador importante para as commodities precificadas em USD. Portanto, continuamos a favorecer a queda e a venda em força no ouro. A prata está resistindo curiosamente bem, por enquanto. Mas se o ouro cair para testar o suporte recente, isso provavelmente também afetará a prata.

É interessante ver que o petróleo está começando a subir nas últimas seis semanas. Permanece a questão de saber se a demanda por petróleo sofrerá à medida que os principais bancos centrais continuarem a ajustar em prováveis recessões. Isso pode começar a pesar na recuperação do preço do petróleo. Por enquanto, o movimento é para cima.

-

Petróleo Bruto Brent – A tendência de alta nas últimas cinco semanas está crescendo em estatura e a recuperação está transformando cada vez mais um rali de baixa de curto prazo em algo mais considerável. Embora o mercado seja negociado abaixo de $100, a perspectiva de médio prazo será neutra. O suporte em $93,40 é fundamental.

-

Ouro – Com a tendência de baixa primária intacta e as médias móveis caindo, este continua sendo um mercado para vender em força. Há uma resistência crescente entre $1670 e $1690 agora. Nós favorecemos a pressão sobre $1615 com uma quebra descendente abrindo $1560.

-

Prata - Volatilidade de curto prazo dentro de um intervalo de médio prazo, já que o mercado oscilou entre $17,55/$21,25 nos últimos quatro meses. Manter-se acima de $18,80/$19,10 deixa um ligeiro viés positivo, mas as perspectivas de curto prazo permanecem incertas.

Wall Street

Estamos agora na metade da temporada de ganhos dos EUA e o que inicialmente parecia bastante encorajador está começando a ser arrastado para o medíocre. As empresas que emitem orientação negativa superam as que são positivas. De acordo com os dados da Factset, o crescimento combinado dos lucros (reais e ainda esperados) foi revisado para baixo para perto de 2% (o mais fraco desde o terceiro trimestre de 2020). Parece que a perspectiva de um pivô do Fed estava sustentando o rali de outubro em Wall Street. Com isso agora sendo mais impulsionado, o potencial de venda renovada na força é elevado.

-

Futuros S&P 500 – Cair tão dramaticamente na sequência do Fed é uma grande deterioração para as perspectivas. Adicionando à resistência-chave em torno de 3885/3935, o mercado agora corre o risco de vender em força. Uma máxima mais baixa na banda de pivô $3757/3820 seria baixista esta semana.

-

Futuros do NASDAQ 100 – As ações de tecnologia caíram fortemente na semana passada, deixando uma forte resistência agora em 11730. Com a configuração de impulso corretivo, isso favorece o uso de ralis de curto prazo como uma chance de vender para um teste da mínima de outubro de 10485.

-

Futuros Dow – O desempenho superior do Dow de baixo risco em relação ao NASDAQ é especialmente notável. No entanto, o Dow foi ponderado pelo Fed e uma grande queda deixa a resistência em 33100 e uma perspectiva corretiva de curto prazo. O suporte encontra-se em 30875/31400.

América Latina

Real brasileiro (BRL)

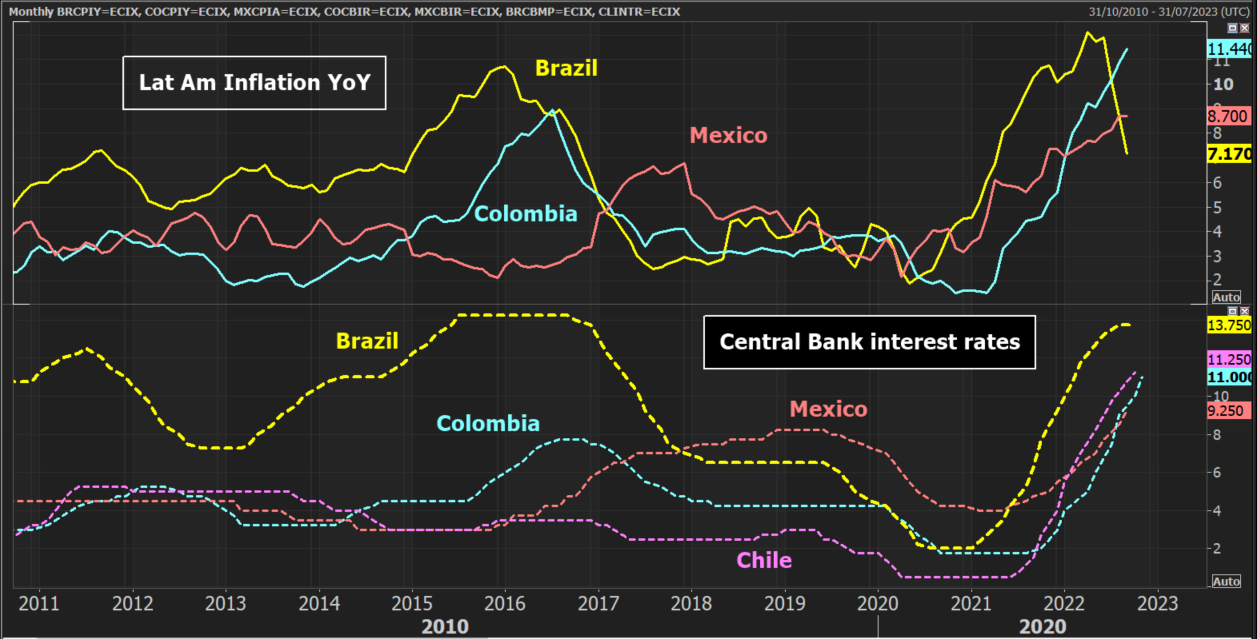

Com Lula vencendo a eleição e Bolsonaro autorizando o processo de transição (embora sem admitir formalmente a derrota), o Brasil pode começar a mudar para uma nova presidência. A reação do mercado foi notavelmente positiva com o BRL apresentando um desempenho muito bom, apesar da renovação da força do USD. A expectativa de continuidade da queda acentuada da inflação deve ajudar a sustentar esse desempenho.

-

USD/BRL –A força do BRL da semana passada puxou o par para baixo para testar as principais mínimas de médio prazo entre 5,0500/5,1500. A importância de um breakdown seria considerável. Posteriormente, ver a confirmação seria importante. A resistência está crescendo em torno de 5.2500/5.3000.

Peso mexicano (MXN)

Existe uma força gradual, mas crescente, no desempenho do MXN. Com a inflação começando a rolar, um aumento da taxa de 75bps para 10% pode sinalizar o fim do ajuste agressivo do Banco Central Mexicano. No entanto, esperamos que a força do desempenho do MXN continue.

-

USD/MXN –uma quebra da banda de suporte de médio prazo em 19,750/19,850 é um movimento chave que abre pressão sobre o suporte crucial da mínima de maio em 19,410. Como o mercado agora reage aos movimentos de alta será fundamental. O suporte antigo torna-se uma banda de resistência em 19,750/19,850 e precisaria de um movimento decisivo acima de 20,040 para mudar a perspectiva.