- O Federal Reserve interrompeu sua campanha de alta de juros na quarta-feira, 20, mas sinalizou possibilidade de mais aperto pela frente.

- O aumento dos preços de energia e alimentos pode tornar mais difícil convergência da inflação para a meta de 2% do Fed.

- Dessa forma, o mercado precisa se preparar para a possibilidade de mais aumentos de juros em 2024.

- Quer ter as melhores informações para superar o mercado? Membros do InvestingPro têm acesso a ideias e orientações exclusivas para enfrentar qualquer ambiente econômico. Saiba mais »

O Federal Reserve manteve sua taxa de juros de referência sem mudanças na quarta-feira, como era esperado pelo mercado. No entanto, adotou uma postura mais cautelosa, pois a inflação continua sendo um desafio para o banco central.

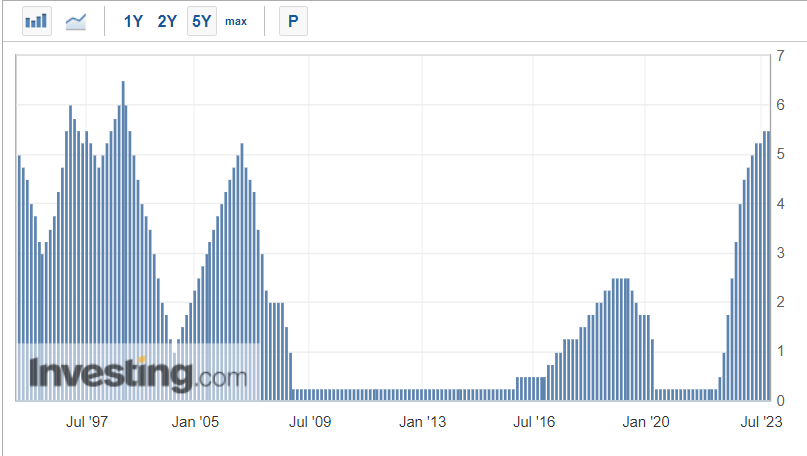

Os membros do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) sinalizaram que ainda esperam um aumento de 0,25 ponto percentual na taxa de juros até o final deste ano, levando a taxa-alvo dos fundos federais para a faixa de 5,50% a 5,75%.

Além disso, o banco central dos EUA alertou que a política monetária pode ficar mais apertada até 2024 do que se previa anteriormente.

“Podemos avançar com cuidado, à medida que analisamos os dados que chegam e a evolução das perspectivas e riscos”, disse o presidente do Fed, Jerome Powell, em uma entrevista coletiva após a divulgação das declarações e projeções.

“Estamos preparados para aumentar ainda mais os juros, se apropriado, e pretendemos manter a política em um nível restritivo até que tenhamos confiança de que a inflação está se movendo sustentavelmente em direção ao nosso objetivo", ressaltou Powell.

No entanto, surpreendentemente, alguns sinais de alerta em relação à inflação estão reaparecendo, à medida que os preços da energia e dos alimentos registram um aumento forte. De fato, uma alta persistente nos custos de combustíveis e alimentos poderia prejudicar o progresso na contenção da inflação, possivelmente obrigando o Fed a continuar sua campanha de elevação de taxas por mais tempo do que o previsto atualmente.

1. Petróleo volta a se aproximar de US$ 100 por barril

O recente aumento nos preços do petróleo está dificultando o objetivo do Federal Reserve de alcançar uma inflação de 2%.

O barril de West Texas Intermediate, referencial nos EUA, subiu brevemente acima de US$ 92 no início desta semana, pela primeira vez desde novembro de 2022, gerando preocupações de que uma fonte significativa de pressão inflacionária esteja se fortalecendo novamente.

Na verdade, os preços do petróleo aumentaram mais de 30% desde o final de junho, devido aos contínuos cortes de produção da Arábia Saudita e da Rússia, que estão pressionando o mercado.

Analistas de Wall Street estão começando a especular sobre a possibilidade de o preço do petróleo atingir US$ 100, caso o momento positivo no mercado de energia continue.

Se os preços do barril continuarem subindo e atingirem a marca dos três dígitos, isso pode se tornar um problema, uma vez que os preços mais elevados da energia tendem a aumentar os custos de produção de bens e serviços, tornando tudo mais caro.

“Preços mais elevados de energia são um fator importante”, observou Powell na quarta-feira, acrescentando que preços de energia mais elevados e sustentados ao longo do tempo podem afetar os gastos do consumidor.

2. Preços da gasolina também volta a subir

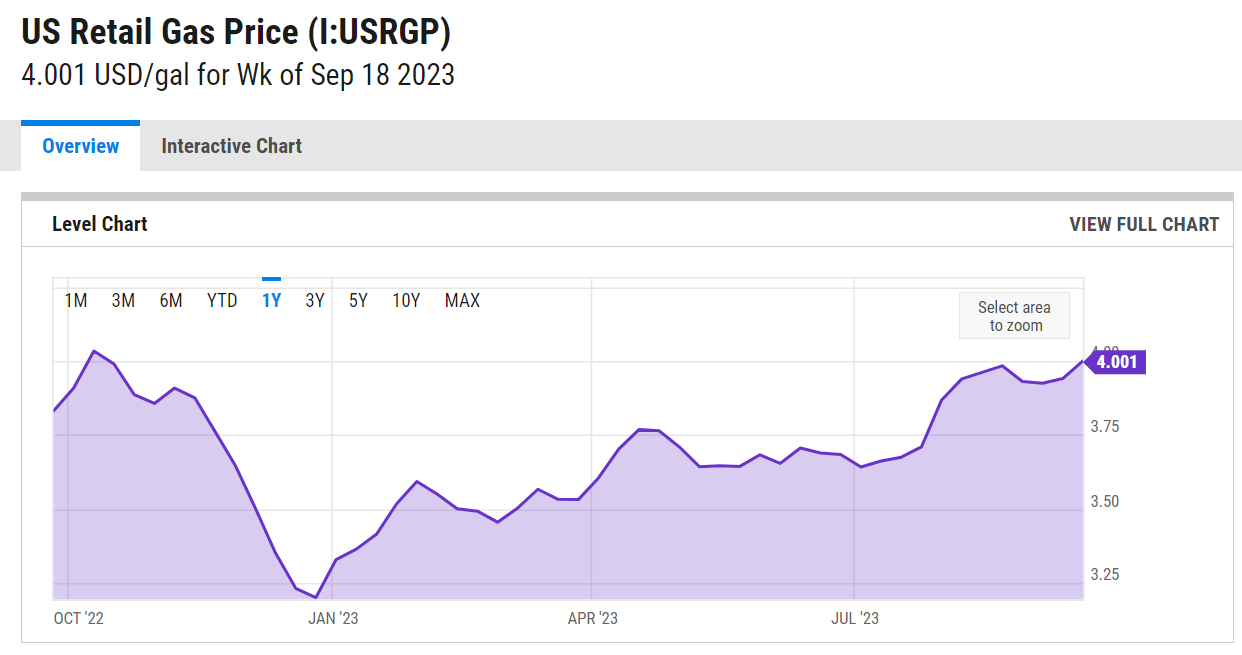

Os preços nas bombas de combustíveis estão subindo rapidamente, causando preocupações tanto para os consumidores dos EUA quanto para as autoridades do Fed.

Os preços da gasolina aumentaram quase 9% nos últimos dois meses, em um raro aumento tardio de verão no país, reforçando a visão de que a inflação geral acelerará nos próximos meses.

O preço médio nacional de um galão de gasolina sem chumbo atingiu US$ 4,00 na quarta-feira, estabelecendo um recorde sazonal em uma base de 12 meses, de acordo com a Associação Automotiva Americana (AAA).

Na Califórnia, os preços da gasolina subiram mais de 10% em apenas um mês, chegando a uma média de US$ 5,79 por galão, o mais alto desde outubro de 2022.

É incomum ver os preços da gasolina subindo nesta época do ano, já que o fim da temporada de verão nos EUA costuma reduzir a demanda.

A tendência preocupante está, em certa medida, agora à mercê da Mãe Natureza, com analistas alertando que um grande furacão que atinja a região-chave do Golfo dos EUA poderia elevar os preços nacionais da gasolina para US$ 4,50 ou até US$ 4,75 por galão.

3. Commodities alimentícias disparam

Os preços do petróleo e das commodities relacionadas à energia não são os únicos que estão registrando altas significativas nas últimas semanas.

Os contratos futuros de suco de laranja, por exemplo, dispararam recentemente, atingindo preços muito elevados devido a problemas climáticos na Flórida e doenças nas laranjeiras, que tornaram muitas laranjas impróprias para consumo. Os preços da bebida matinal aumentaram 22% nos últimos três meses.

Enquanto isso, os contratos futuros de boi gordo e bezerro estão entre os ativos com melhor desempenho atualmente, ambos atingindo novos recordes nesta semana, à medida que as preocupações sobre a falta de oferta nos EUA no próximo ano continuam a impulsionar o mercado. Portanto, é provável que os preços da carne bovina fiquem mais caros nos supermercados.

Além disso, os preços de outras commodities agrícolas, como café, açúcar, cacau, arroz e suíno, também estão em alta, reforçando a evidência de que a inflação de alimentos está acelerando novamente.

De fato, o fundo Invesco DB Commodity Index Tracking (NYSE:DBC), um dos principais ETFs do setor, subiu 14,3% desde 1º de junho, atingindo seu nível mais alto desde dezembro de 2022. Em comparação, o S&P 500 subiu 5,2% no mesmo período.

Considerando as condições climáticas, um previsor do governo dos EUA afirmou na semana passada que há mais de 95% de chance de que o fenômeno climático El Niño continue até março de 2024, o que poderia provocar condições mais extremas capazes de afetar o abastecimento global de alimentos.

Resumo

Os aumentos nos preços do petróleo e dos alimentos, que as altas de juros do Fed fazem pouco para conter, podem exercer uma influência significativa na inflação nos próximos meses. Não seria surpreendente ver a inflação potencialmente acelerando a partir deste ponto, com o índice de preços ao consumidor (IPC) se aproximando de 5% nos meses seguintes.

Isso, obviamente, complicaria o cenário do Fed de uma possível pausa, e levando isso em consideração, a inflação persistente pode forçar o presidente do Fed, Powell, a elevar ainda mais as taxas e mantê-las em níveis elevados por um período prolongado.

***

Aviso: No momento da escrita, estou comprado no Dow Jones Industrial Average através do SPDR Dow ETF (DIA). Também tenho posição comprada no Energy Select Sector SPDR ETF (NYSE:XLE) e no Health Care Select Sector SPDR ETF (NYSE:XLV). Além disso, estou vendido no S&P 500, Nasdaq 100 e Russell 2000 através do ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) e ProShares Short Russell ETF (RWM).

O autor regularmente rebalanceia a carteira de ações individuais e ETFs com base na avaliação contínua do risco do ambiente macroeconômico e das finanças das empresas. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.