Estamos nos aproximando do fim de 2024, ano marcado por um período de intensa atividade: o rali das 7 Magníficas, halving do bitcoin, a revelação do Cybercab da Tesla (NASDAQ:TSLA), tensões geopolíticas e as eleições nos EUA.

A seguir, vamos analisar quais foram os 10 temas que movimentaram os mercados financeiros neste ano e podem continuar tendo repercussão no ano que vem.

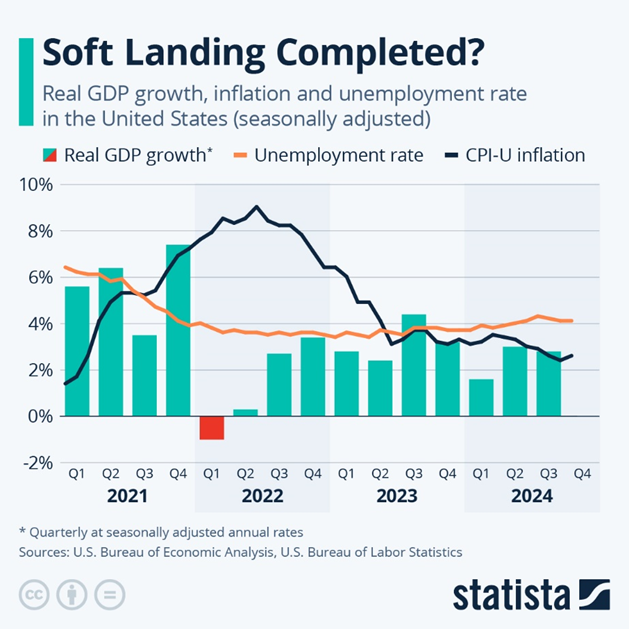

Tema 1: Um pouso suave garantido?

O cenário de “pouso suave”, caracterizado por inflação em queda e taxas de juros em declínio, continua sendo o panorama básico para as principais economias. Embora a desinflação tenha sido uma tendência consistente ao longo do ano, dados recentes indicam que as pressões inflacionárias podem persistir por mais tempo do que o previsto.

Em outubro, o índice de preços ao consumidor (IPC) dos EUA atingiu 2,6%, próximo aos níveis pré-pandemia, enquanto o núcleo do IPC foi de 3,3%. Já o núcleo do PCE, métrica preferida do Fed, alcançou 2,8%, o maior índice desde abril. Na Europa, a inflação na zona do euro subiu para 2,0% em outubro, ante 1,7% em setembro, contrastando com 2,9% no mesmo período do ano passado.

O avanço da desinflação permitiu aos bancos centrais adotarem uma postura mais neutra, após agressivos aumentos de juros em 2022 e 2023. Durante 2024, diversas instituições começaram a reduzir taxas para estimular a atividade econômica. O Banco Nacional da Suíça (SNB) liderou com três cortes, reduzindo a taxa para 1%, e deve realizar mais um corte de 25 pontos-base em dezembro.

Nos EUA, o Fed adotou um ritmo mais cauteloso, iniciando reduções em setembro com um corte de 50 pontos-base, seguido por 25 pontos-base em novembro, levando as taxas para 4,75%, com novo corte esperado em dezembro. O BCE, por sua vez, reduziu as taxas três vezes desde junho, fixando a taxa em 3,25% em outubro, enquanto o Banco da Inglaterra (BoE) cortou as taxas duas vezes, para 4,75%.

Em contraste, o Banco do Japão (BoJ) seguiu um caminho oposto, encerrando a era de taxas negativas com um aumento de 10 pontos-base em março, o primeiro em 17 anos, e outro aumento em julho, para 0,25%. A expectativa de um novo aumento para 0,5% em dezembro fortaleceu o iene, que antes havia enfraquecido em relação ao dólar.

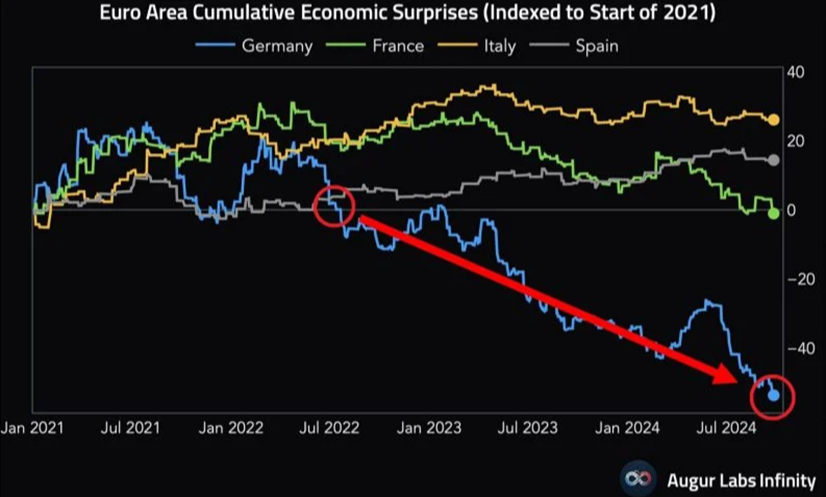

Tema 2: Resiliência dos EUA vs. desafios da Europa

A economia dos EUA mostrou força, com um crescimento anualizado de 2,8% no terceiro trimestre, devendo fechar 2024 ligeiramente abaixo de 3%, impulsionada pelo consumo robusto e aumento das exportações. Avanços em inteligência artificial também foram um motor importante, aumentando a produtividade em diversos setores.

Por outro lado, a Europa enfrentou ventos contrários. Após uma quase recessão em 2023, o crescimento econômico retomou no início de 2024, com a recuperação do consumo das famílias e das exportações. Porém, essa dinâmica promissora perdeu força rapidamente. O PIB do terceiro trimestre da zona do euro registrou modesto crescimento de 0,4%, acima da previsão de 0,2%, mas a maioria dos indicadores econômicos decepcionou.

Isso se deve a uma sequência de eventos adversos desde 2022: sanções contra a Rússia após a invasão da Ucrânia, interrupção no fornecimento de gás russo, menor demanda chinesa por bens manufaturados, alta inflação e o aumento expressivo nas taxas de juros. Esses fatores atingiram especialmente a Alemanha, devido à sua dependência da indústria.

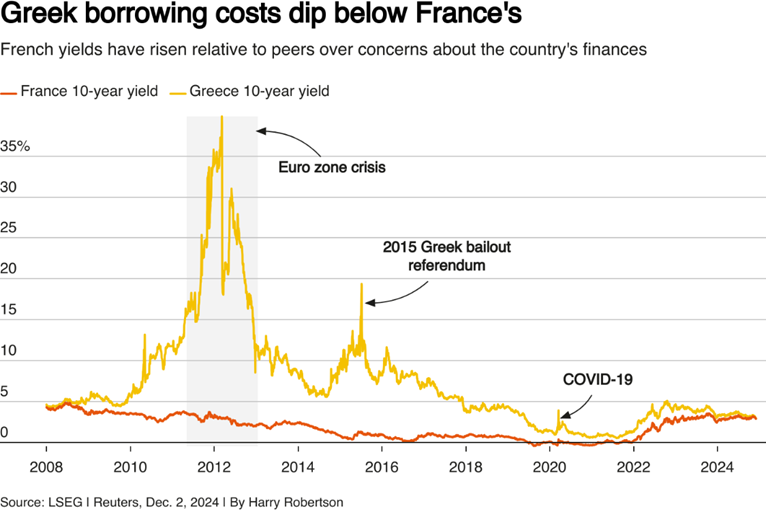

Enquanto isso, a França enfrenta paralisia política e desafios com seu déficit fiscal.

As economias do sul da Europa foram menos afetadas, beneficiadas pela demanda resiliente por serviços, especialmente no turismo. Em 2024, essas economias mostraram crescimento positivo e melhora no sentimento econômico, uma inversão marcante em relação a uma década atrás, quando os países periféricos enfrentavam recessões profundas enquanto as economias centrais impulsionavam o crescimento europeu.

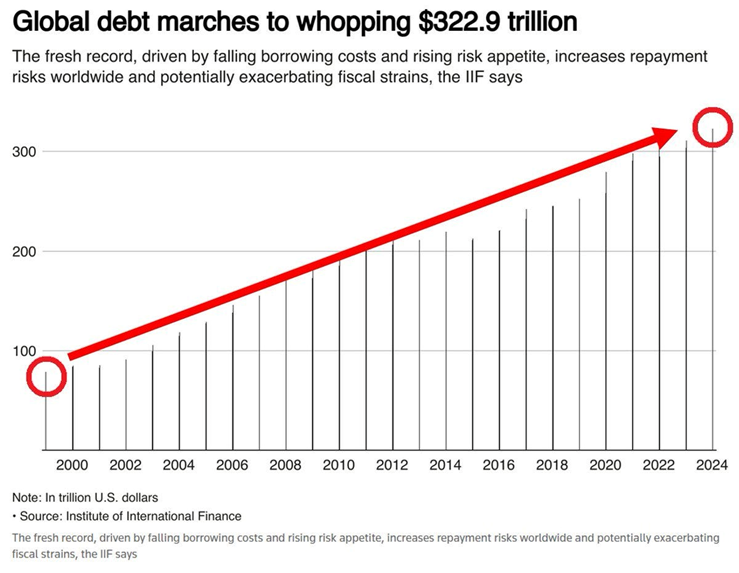

História 3: Dívida global atinge níveis inéditos

A dívida global aumentou mais de US$ 12 trilhões nos três primeiros trimestres de 2024, alcançando o recorde de US$ 322,9 trilhões. Apesar de o índice global dívida/PIB ter caído para 326%, cerca de 30 pontos percentuais abaixo do recorde de 2021, ele ainda permanece acima dos níveis pré-pandemia.

Nos EUA, o déficit orçamentário expandiu para US$ 1,8 trilhão no ano fiscal de 2024, o maior patamar fora do período da COVID-19. Desde o fim da crise do teto da dívida em junho de 2023, a dívida total dos EUA aumentou US$ 4 trilhões. Em outras palavras, o país contraiu uma média de US$ 235 bilhões em dívida por mês, ou US$ 8 bilhões por dia, desde junho de 2023.

Esse aumento foi impulsionado pelos pagamentos de juros da dívida federal, além de maiores gastos com Previdência Social, saúde e defesa.

História 4: Turbulência na França

O efeito “Olímpico”, que havia sustentado a atividade econômica na França em agosto, dissipou-se rapidamente. O déficit orçamentário estatal do país aumentou para €173,8 bilhões. Após anos de deterioração fiscal, a França não tem alternativa a não ser formular um orçamento de austeridade para o próximo ano, que precisará ser aprovado via procedimento especial devido à falta de maioria no Parlamento.

Longe de estimular a economia, a política fiscal representará um obstáculo ao crescimento francês em 2025.

Em maio, a S&P rebaixou a classificação de crédito da França de AA para AA-. Em outubro, Fitch e Moody’s revisaram a perspectiva de crédito do país para negativa. O rendimento do título soberano de referência da França, historicamente considerado um dos mais seguros da zona do euro, atingiu pela primeira vez o mesmo nível que o da Grécia.

A renúncia recente do primeiro-ministro Michel Barnier, após um voto de desconfiança, aprofundou a instabilidade política francesa, adicionando mais um desafio ao panorama econômico do país.

História 5: O "Ano do Dragão" na China

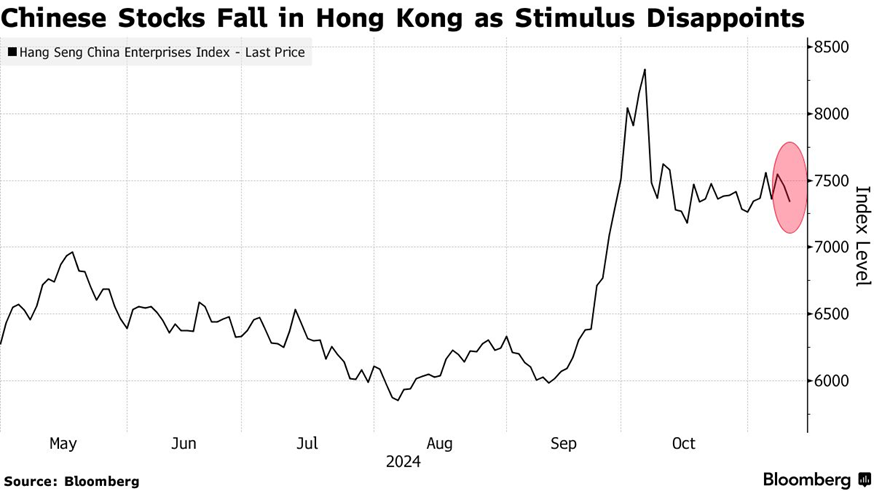

Na China, o governo lançou um pacote de estímulos para estabilizar a economia, abordando a crise imobiliária e incentivando o consumo. Entre as iniciativas estavam a autorização para que governos locais utilizassem títulos especiais para adquirir terras de incorporadoras em dificuldades e a sinalização de um ajuste no teto da dívida.

Embora o impacto total dessas medidas ainda não esteja claro, as mudanças sugerem uma possível recuperação em 2025, caso o afrouxamento fiscal e monetário continue.

O anúncio do pacote gerou uma reação imediata no mercado de ações chinês. O Índice CSI 300, que acompanha as maiores ações listadas em Xangai e Shenzhen, subiu 4,3% no dia, registrando sua melhor performance desde março de 2022. Contudo, o entusiasmo inicial não se sustentou. Até o fim do ano, o índice perdeu boa parte dos ganhos anteriores, refletindo a reavaliação dos investidores sobre a eficácia das medidas.

História 6: Um ano de Javier Milei na Argentina

A “terapia de choque” econômica de Javier Milei, presidente da Argentina, está mostrando resultados concretos. Ao assumir o cargo em dezembro de 2023, ele herdou desafios colossais: inflação de 230% (a maior do mundo), dívida pública superior a 60% do PIB, uma diferença cambial de 200% e uma taxa de pobreza acima de 40%.

Milei implementou medidas ousadas de austeridade, incluindo cortes de gastos, redução da burocracia e uma desvalorização do peso. Em outubro de 2024, a inflação mensal caiu para 2,7%, o menor nível em três anos, e o país registrou seu primeiro superávit fiscal em 12 anos (1,7% do PIB), em contraste com o déficit de 4,6% no final de 2023.

O risco soberano da Argentina, medido pelo índice EMBI, melhorou de 1.920 para 984 pontos.

Os mercados financeiros reagiram de forma positiva. O Global X MSCI Argentina ETF (NYSE:ARGT) viu seus ativos crescerem sete vezes, de US$ 104 milhões para US$ 750 milhões, e entregou um retorno de 62,6% no ano, tornando-se o ETF de melhor desempenho em 2024.

História 7: Valor de mercado do S&P 500 cresceu US$ 10 trilhões em 2024

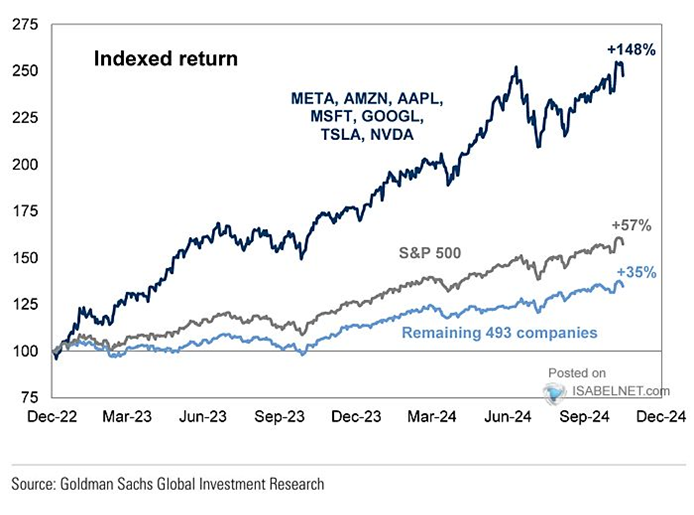

O índice S&P 500 entregou um retorno excepcional de aproximadamente 28,4% no acumulado do ano, adicionando quase US$ 10 trilhões à sua capitalização de mercado. A volatilidade se manteve notavelmente estável, com uma volatilidade realizada média de apenas 12,5%.

Esse desempenho extraordinário foi impulsionado pelas chamadas Magníficas 7, cujas gigantescas capitalizações de mercado e forte crescimento dominaram o mercado. Apple (NASDAQ:AAPL) (+30,9% no ano), Microsoft (NASDAQ:MSFT) (+74,8%), Alphabet (NASDAQ:GOOGL) (Google, +26,2%), Amazon (NASDAQ:AMZN) (+45,5%), Nvidia (NASDAQ:NVDA) (+201,3%), Meta Platforms (NASDAQ:META) (+77,2%) e Tesla (NASDAQ:TSLA) (+44,1%) justificaram seu título em 2024.

Sem a contribuição desses gigantes, o retorno do S&P 500 teria sido muito mais próximo da média, ainda respeitável, mas bem menos impressionante.

História 8: Trump 2.0

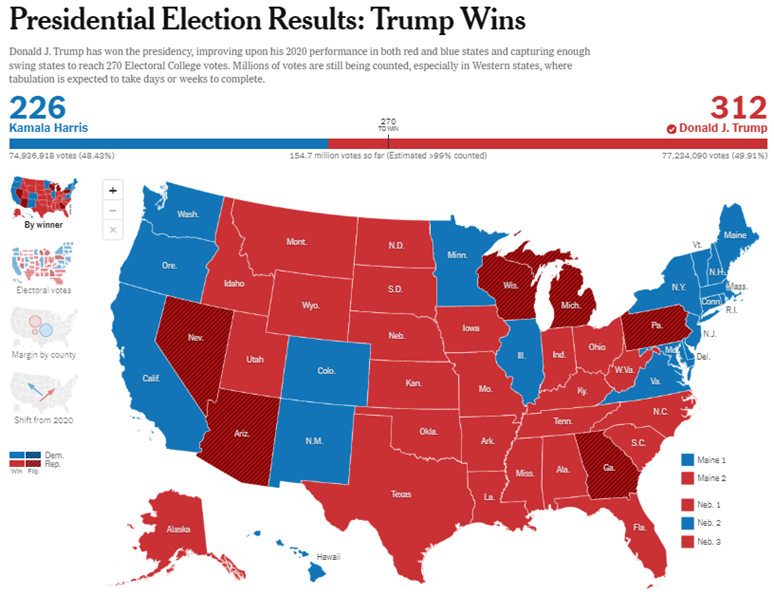

Enquanto o mercado aguardava um novo embate entre Biden e Trump, a disputa tomou outro rumo. Por razões de saúde, Joe Biden foi substituído por Kamala Harris como candidata democrata. Donald Trump, após sobreviver a duas tentativas de assassinato, garantiu uma vitória esmagadora, junto com uma “varredura” republicana no Congresso, com forte apoio de Elon Musk.

Após a eleição, Trump nomeou Musk e Vivek Ramaswamy para liderarem o recém-criado Departamento de Eficiência Governamental (DOGE), um aceno ao Dogecoin, a criptomoeda favorita de Musk. Esse órgão consultivo tem como objetivo simplificar as operações do governo, reduzindo a burocracia, cortando gastos desnecessários e reestruturando agências federais.

A eleição presidencial de 2024 nos EUA atraiu atenção e investimentos sem precedentes, com recordes de entrada em mercados de apostas e instrumentos financeiros ligados ao resultado político. Uma estratégia vencedora em 2024 foi comprar ativos ligados a Trump, como energia, serviços financeiros, defesa e criptomoedas, e vender aqueles associados a Harris, como energia renovável, veículos elétricos (exceto Tesla), saúde e infraestrutura.

História 9: Ouro, chocolate e café...

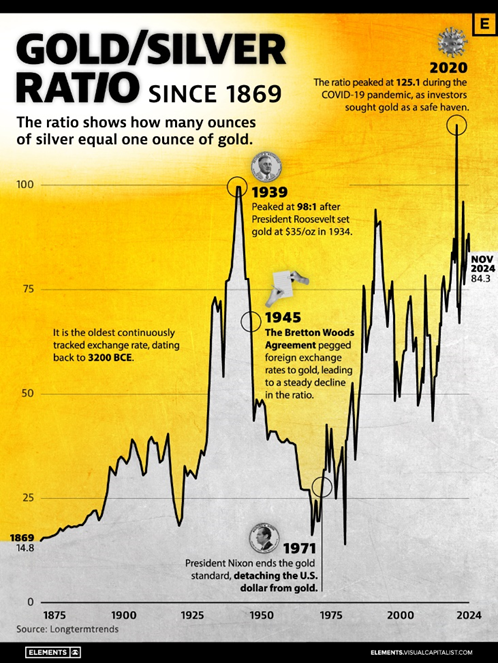

O ouro teve seu melhor desempenho desde 1979, figurando entre os ativos de maior retorno, com uma alta de aproximadamente 30%, apesar do aumento nos rendimentos reais e de um dólar mais forte. Esse rali foi impulsionado pela compra agressiva de bancos centrais, forte demanda asiática e tensões geopolíticas. No final do ano, surgiu uma leve realização de lucros.

A prata, conhecida como "metal branco," também entregou um rali impressionante, com os preços subindo de US$ 22 por onça no início do ano para mais de US$ 32, marcando a primeira superação desse nível desde 2012. A demanda industrial robusta, especialmente dos setores de energia renovável e eletrônicos, além do aumento do interesse em investimentos devido às tensões geopolíticas, impulsionaram essa alta.

Os preços do petróleo enfrentaram pressão durante o ano. Embora as tensões no Oriente Médio tenham provocado volatilidade momentânea no início do ano, as preocupações se deslocaram gradualmente de interrupções na oferta para a fraqueza da demanda global.

Os preços do café atingiram quase os maiores níveis em 47 anos, em razão de preocupações com a produção no Brasil, impactada por condições de seca.

O cacau encerrou 2024 com uma impressionante valorização de 122% no acumulado do ano. O maior pico ocorreu em abril, quando os contratos futuros alcançaram US$ 12.000 por tonelada métrica, um recorde histórico. Essa disparada foi motivada por severa escassez de oferta, causada por condições climáticas adversas nas regiões produtoras.

História 10: Ano recorde para criptomoedas

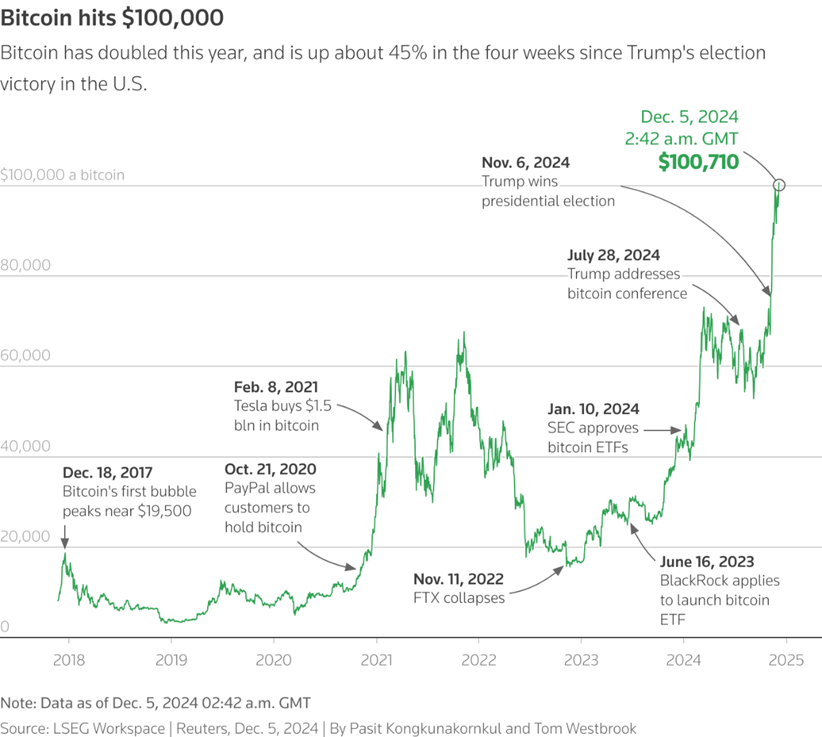

O mercado global de criptomoedas alcançou uma capitalização de quase US$ 3,8 trilhões, praticamente dobrando de valor ao longo do ano. Para surpresa de muitos, 11 ETFs de bitcoin (spot) foram aprovados pela SEC em janeiro. Desde o lançamento, esses fundos atraíram mais de US$ 40 bilhões em fluxos líquidos, com os ativos sob gestão já se aproximando dos volumes mantidos por ETFs de ouro.

O bitcoin (BTC) ultrapassou a marca de US$ 100.000 pela primeira vez, registrando uma valorização superior a 132% desde o início do ano. Esse aumento foi amplamente atribuído à eleição do presidente Donald Trump. Pela primeira vez, os EUA contam com uma administração favorável às criptomoedas, com mais de 300 congressistas e senadores apoiando os ativos digitais.

Com a crescente adoção institucional e avanços regulatórios, todo o ecossistema cripto vem ganhando reconhecimento e força. Desde o começo do ano, o Ethereum (ETH) subiu 67%, Solana (SOL) avançou 119%, e o Ripple (XRP) disparou 277%.

Além disso, a estratégia de acumulação de bitcoin da MicroStrategy (NASDAQ:MSTR) impulsionou suas ações, que acumularam alta de aproximadamente 492% no ano.

Fonte: Reuters