*Escrito por Matthew Bullock, Mario Aguilar de Irmay e Sabrina Geppert

Um investimento em ações de tecnologia na última década normalmente gerou retornos muito fortes, independentemente do país onde a empresa estava domiciliada ou se a exposição foi por meio de um veículo passivo ou ativo. Acreditamos que a tecnologia pode continuar a oferecer oportunidades atraentes para os portfólios dos investidores por vários motivos.

A tecnologia, por natureza, é uma força deflacionária, tornando as coisas mais rápidas, mais baratas e mais eficientes. Isso significa que pode oferecer uma solução para a inflação, combatendo o aumento dos custos de insumos e mão de obra, dada sua capacidade de criar produtos e serviços mais eficientes e automatizar os processos de produção. Se os níveis de inflação permanecerem elevados, as empresas de tecnologia poderão ver um aumento na demanda. Além disso, os desafios globais que enfrentamos em termos de produção de energia e alimentos, embora conscientes do impacto ao meio ambiente, podem ser resolvidos por novas tecnologias inovadoras. Embora o primeiro semestre deste ano tenha visto quedas significativas no valor de mercado de alguns dos principais nomes da tecnologia, sem dúvida os temas de crescimento secular que estão impulsionando a demanda por tecnologia não devem ser ignorados. Este artigo visa dar aos investidores razões para continuarem investindo em ações de tecnologia,

Repensar, em vez de sair da tecnologia

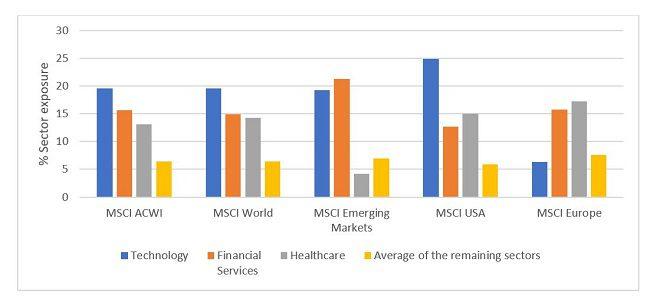

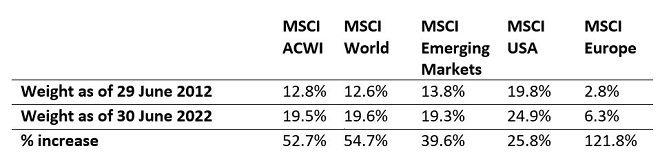

O forte desempenho superior do setor de tecnologia o levou a se tornar o maior ou o segundo maior setor por exposição na maioria dos principais índices de ações (veja a Figura 1). A exceção é a Europa, onde a tecnologia ocupa a oitava posição, mas vale ressaltar que seu peso setorial mais que dobrou na última década (ver Figura 2).

Figura 1: Exposição tecnológica versus outros setores nos principais índices globais

Fonte: Morningstar, Janus Henderson Investors. Pesos do setor GICS em 30 de junho de 2022.

Fonte: Morningstar, Janus Henderson Investors. Pesos do setor GICS em 30 de junho de 2022.

Como a tecnologia se tornou um peso maior na maioria das carteiras em virtude de sua exposição dominante nos principais índices de ações, o baixo desempenho do setor no primeiro semestre de 2022 faz com que os investidores questionem se é hora de reduzir sua exposição.

Embora cada investidor tenha um conjunto único de objetivos e a resposta a isso dependa de seus requisitos específicos, não acreditamos que eles devam cortar toda a exposição à tecnologia, ao contrário, a solução pode ser um tipo diferente de exposição. Houve um aumento no número de empresas de tecnologia não rentáveis nos principais índices¹ que estão queimando dinheiro ('cashburners').

Em nossa opinião, pode ser hora de mudar o foco para empresas de tecnologia mais lucrativas, investindo com gerentes ativos que podem evitar essas empresas deficitárias. A venda agressiva que vimos até o momento parece ser uma grande oportunidade que investidores experientes podem aproveitar para pegar algumas empresas de crescimento de longo prazo que foram vendidas em excesso injustamente.

LEIA MAIS: A Nova Realidade das Startups: Captando em um Cenário Adverso de Juros Altos

Entendendo o ciclo de vida das empresas de tecnologia

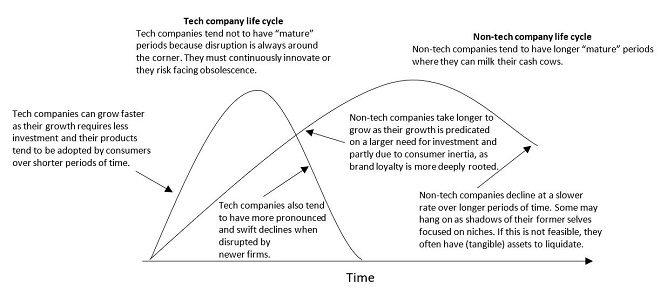

Para avaliar onde estão as melhores oportunidades de investimento é importante saber como funciona o ciclo de vida de uma empresa (Figura 3) e como ele se relaciona com o ambiente macroeconômico. A tecnologia é um setor único; o ciclo de vida das empresas de tecnologia tende a ser mais curto do que o das empresas não tecnológicas. Muitos de nós testemunhamos o surgimento de novos produtos de uma empresa de tecnologia e os mercados criados, a evolução da empresa e, em alguns casos, seu desaparecimento.

Fonte: Janus Henderson Investors, apenas para fins ilustrativos.

A vida moderna seria impensável sem a internet e a maioria dos produtos e serviços criados nela criaram indústrias completamente novas. Historicamente, os disruptores² abriram caminho para novos avanços que se tornam blocos de construção para produtos ou serviços mais novos.

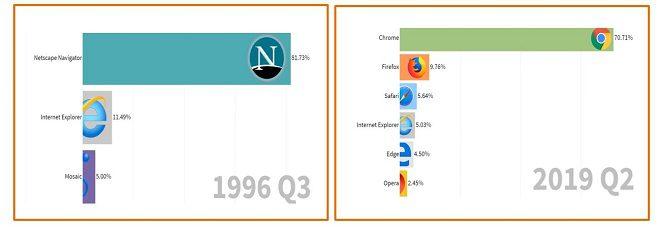

No entanto, ser um disruptor nem sempre significa ser uma empresa de sucesso ou ter um produto de sucesso a longo prazo. É nos estágios iniciais do ciclo de vida de uma empresa que ela está mais vulnerável. Todos nós usamos navegadores de internet e alguns de nós podem se lembrar do navegador da Netscape Communications Corp, Navigator, lançado em 1994³3. Esta era uma empresa disruptiva que oferecia um produto disruptivo construído em cima da internet, uma tecnologia que estava se tornando difundida em meados da década de 1990. Como uma empresa jovem, ela era vulnerável nos estágios iniciais e se viu sendo interrompida pela Microsoft (NASDAQ:MSFT) (BVMF:MSFT34), quando lançou o Internet Explorer em 1995. A queda da Netscape foi tão rápida quanto sua ascensão, com a empresa sendo posteriormente adquirida pela AOL e, eventualmente, o nome Netscape desapareceu. O Internet Explorer da Microsoft também parece ser substituído pelo Chrome do Google (NASDAQ:GOOGL) (BVMF:GOGL34). Na verdade, o mercado de navegadores mudou drasticamente desde a era das “Guerras dos navegadores” no final dos anos 1990 até mais recentemente (veja a Figura 4).

Figura 4: Participação no mercado de navegadores da Internet no terceiro trimestre de 1996 – segundo trimestre de 2019

Fonte: Visual Capitalist, https://www.visualcapitalist.com/internet-browser-market-share/

Financiar os disruptores pode ser muito lucrativo para os investidores, um processo que precisa ser monitorado de perto. Os estágios iniciais do ciclo de disrupção, no nível da empresa ou do produto, são onde algumas das melhores oportunidades podem surgir, mas a tese de investimento precisa ser testada constantemente, pois os riscos também são maiores nessa fase. Os riscos podem vir na forma de concorrência, modelos de negócios fracassados ou a própria tecnologia disruptiva não está pronta para o horário nobre ou sua promessa não se concretiza.

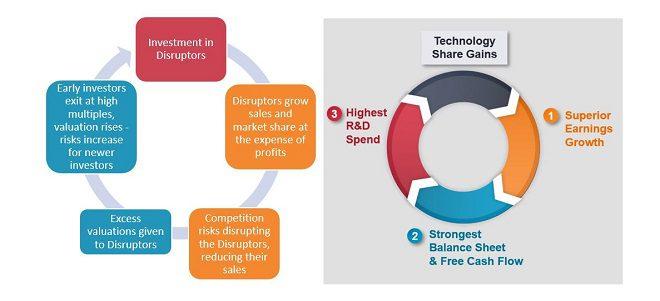

O financiamento externo de ciclos de ruptura é enfatizado

O ciclo de ruptura pode ser definido como o processo de criação e introdução de uma nova ideia, produto ou processo que desafia a ordem estabelecida. É chamado de ciclo porque esse processo é contínuo e sem fim. Para as empresas de tecnologia, é a razão de ser e por que elas não podem ficar paradas. A inovação deve ser contínua e o investimento nesse processo também. Geralmente, existem dois tipos diferentes de ciclos de ruptura, um financiado por investimentos externos (veja a Figura 5) e o outro financiado pelos próprios lucros da empresa (veja a Figura 6). As empresas se encontrarão em qualquer um dos dois, dependendo de onde estiverem em seu próprio ciclo de vida. As empresas nos estágios iniciais são mais proeminentes no ciclo de disrupção financiado externamente e as que passam dos estágios iniciais são mais proeminentes no ciclo financiado pelo lucro.

Figura 5: Ciclo de interrupção financiado externamente Figura 6: Ciclo de interrupção financiado por lucro

Fonte: (LHS) Absolute Strategy Research, Janus Henderson Investors. (RHS) Janus Henderson Investors, Bernstein. Em 30 de junho de 2022.

À medida que os mercados lidam com taxas mais altas, inflação mais alta e tremenda incerteza de mercado, acreditamos que os investidores devem analisar seus investimentos em tecnologia e testar a hipótese de investimento. Os fundamentos importam mais uma vez, e o foco deve estar nos ganhos – ou na falta deles. Apesar das grandes perdas, os investidores que financiam o ciclo de ruptura da tecnologia, como os capitalistas de risco (Figura 5), se beneficiaram de fortes retornos. Embora os preços de saída altos estivessem disponíveis, isso significava que os investidores estavam dispostos a absorver perdas consideradas de curto prazo, porque havia potencial para gerar retornos fortes para cobrir essas perdas. Mas agora esse ciclo de interrupção está mostrando sinais de estresse, pois o financiamento externo secou. Dadas as avaliações de tecnologia muito mais fracas agora, o mercado de IPOs está paralisado e o capital de risco está sob pressão, pois fica difícil sair dos investimentos de forma lucrativa. Nos mercados públicos, as empresas deficitárias que exigem injeções constantes de caixa por meio de dívida ou emissão de ações diluídas estão vendo impactos em seus resultados financeiros por meio de custos mais altos e taxas de juros mais altas.

As empresas sem um caminho claro para a lucratividade correm o risco de ficar sem caixa se mantiverem seus índices de queima de caixa (fluxo de caixa negativo) e podem enfrentar insolvência. O ciclo de disrupção financiado externamente parece estar quebrado, e é por isso que acreditamos que é hora de voltar nossa atenção para as empresas que se encontram no ciclo de disrupção financiado pelo lucro.

As tendências de crescimento secular tornam a exposição à tecnologia essencial

Embora muitas empresas tenham se encontrado no lado errado do ciclo de disrupção hoje e o setor provavelmente experimentará mais volatilidade se as taxas e a inflação permanecerem mais altas do que na década passada, acreditamos que um investimento contínuo em tecnologia vale a pena. Os melhores retornos são alcançados por meio de oportunidades que surgem em momentos de incerteza. Olhando além da incerteza atual e em áreas do mercado que provavelmente impulsionarão a adoção e o desenvolvimento de novas tecnologias, fortes tendências de crescimento secular podem ser encontradas em áreas como inclusão financeira, democratização digital, infraestrutura de baixo carbono, segurança de dados, otimização de recursos , robótica, cidades inteligentes e energia limpa. Com muitas ações de tecnologia líderes de mercado sendo negociadas bem abaixo de seus máximos recentes,

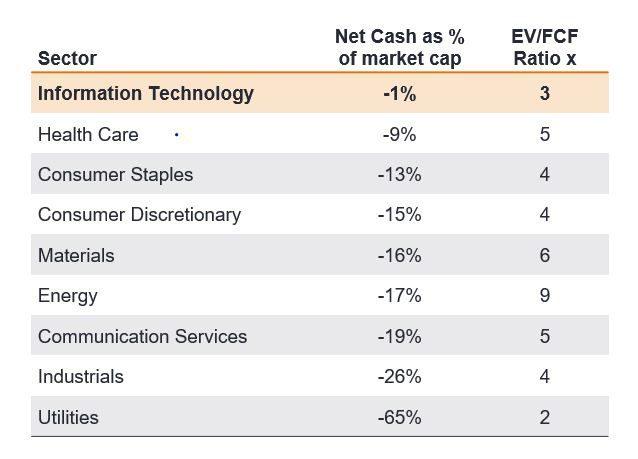

As empresas de tecnologia se beneficiam de sua forte posição financeira

As empresas com lucros mais fortes geralmente têm balanços e fluxo de caixa livre mais fortes, o que vale para a tecnologia como um setor (consulte a Figura 7). O caixa líquido como porcentagem do valor de mercado mostra que as empresas do setor são as menos endividadas entre todos os outros setores. É preferível um índice Enterprise Value (EV) versus Free Cash Flow (FCF) mais baixo, pois isso significa que uma empresa pode gerar dinheiro para reinvestir no negócio em um ritmo mais rápido e recuperar seus custos de pesquisa e desenvolvimento (P&D). As métricas mostradas na Figura 7 indicam que, atualmente, as ações de tecnologia geralmente não parecem estar supervalorizadas, principalmente em relação a setores como energia, materiais e consumo discricionário.

Figura 7: Os balanços do setor de tecnologia são mais fortes

Fonte: Janus Henderson Investors, Credit Suisse (SIX:CSGN), em 11 de julho de 2022. Os dados referem-se aos índices MSCI World Sector, excluindo o setor financeiro. O caixa líquido mostra o caixa total no balanço patrimonial menos a dívida, o caixa mostra apenas o caixa no balanço patrimonial. 'Caixa líquida como % do valor de mercado' é uma medida do caixa líquido no balanço de uma empresa como uma porcentagem de sua capitalização de mercado total. A relação EV/FCF está abaixo do Valor da Empresa (EV) / do Fluxo de Caixa Livre (FCF). Nota: Para fins ilustrativos e não indicativos de qualquer investimento real. As referências feitas a títulos individuais não devem constituir ou fazer parte de qualquer oferta ou solicitação de emissão, venda, subscrição ou compra, e também não devem ser consideradas lucrativas.

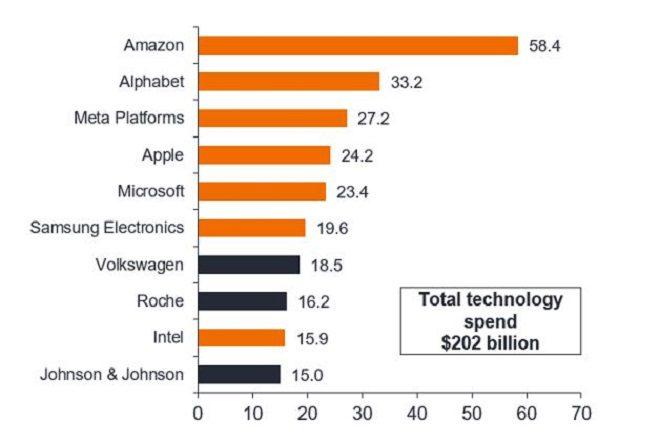

Como as empresas de tecnologia se mantêm à frente e evitam ser interrompidas?

Mesmo empresas de tecnologia com fortes fluxos de caixa podem se encontrar sujeitas a um ciclo de vida mais curto. Os mais bem-sucedidos tendem a reinvestir seus ganhos em P&D para um maior crescimento. As empresas de tecnologia com lucros superiores e balanços sólidos têm uma vantagem, mas são os gastos contínuos em P&D que as mantêm à frente. De fato, das dez empresas globais com os maiores gastos em P&D, atualmente sete delas são empresas de tecnologia (veja a Figura 8). O gasto total em P&D em 30 de junho de 2022 para as dez empresas foi de US$ 251,6 bilhões, com US$ 202 bilhões – cerca de 80% do total – de empresas de tecnologia. As empresas deficitárias têm uma desvantagem comparativa, pois serão forçadas a reduzir P&D se não conseguirem encontrar financiamento, o que teria um impacto direto em suas perspectivas de crescimento futuro.

Figura 8: As 10 principais empresas com maiores gastos em P&D

Fonte: Janus Henderson Investors, Bloomberg em 30 de junho de 2022. Empresas de tecnologia em laranja por classificações setoriais GICS. Nota: para fins ilustrativos e não indicativos de qualquer investimento real. As referências feitas a títulos individuais não devem constituir ou fazer parte de qualquer oferta ou solicitação de emissão, venda, subscrição ou compra, e também não devem ser consideradas lucrativas. Observe que quaisquer diferenças entre as moedas dos títulos do portfólio, moedas da classe de ações e custos a serem pagos ou representados em moedas diferentes da sua moeda local irão expô-lo ao risco cambial. Os custos e devoluções podem aumentar ou diminuir como resultado das flutuações da moeda e da taxa de câmbio.

O que os investidores devem procurar em uma empresa de tecnologia?

O dinheiro é rei. Em ambientes onde o financiamento externo é limitado e, se disponível, caro – os investidores precisam estar atentos à seleção de empresas, ainda mais devido à venda de tecnologia este ano.

Os investidores devem procurar empresas de tecnologia que:

-

Ter lucros e posições de mercado defensáveis.

-

Balanços fundamentalmente fortes e fluxo de caixa livre

-

Reinvestir os lucros em P&D, para construir novos produtos e mercados para ganhar participação de mercado

Em outras palavras, as empresas que estão no ciclo de investimento em tecnologia financiado pelo lucro (também conhecido como virtuoso) (Figura 6 apresentada anteriormente) são, com base nas razões apresentadas acima, mais propensas a serem investimentos bem-sucedidos.

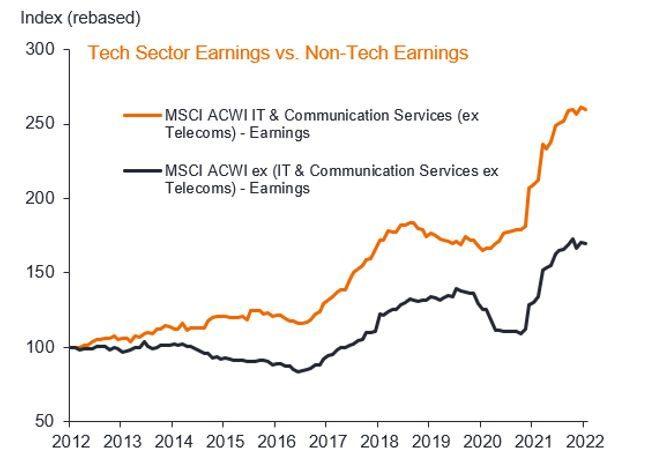

O que isso significa para as carteiras de investidores?

Vale a pena seguir a velha máxima de não carregar todos os ovos na mesma cesta. Uma exposição à tecnologia pode fornecer diversificação de portfólio e pode ser a alocação de satélite que um portfólio precisa para aumentar os retornos. No longo prazo, os retornos refletem a lucratividade de uma empresa e o crescimento de seus lucros, portanto, manter a exposição ao setor de tecnologia parece atraente, já que é um setor que conseguiu aumentar os lucros em um ritmo mais rápido do que outros setores (veja a Figura 9).

Figura 9: Crescimento superior dos lucros exibido pelo setor de tecnologia

Fonte: Janus Henderson Investors, Bernstein, em 30 de junho de 2022. Nota: rebaseado para 100 em 30 de junho de 2012. O gráfico de ganhos do setor de tecnologia compara os ganhos no índice MSCI ACWI IT & Communication Services (ex Telecoms) e no MSCI ACWI ex (IT & Serviços de Comunicação ex Telecoms). Com base nos ganhos finais. Antes de dezembro de 2018, o índice personalizado do MSCI ACWI IT & Communication Services inclui empresas que estavam originalmente no setor de Tecnologia e empresas que estão atualmente no setor de Serviços de Comunicação .

No ambiente atual, acreditamos que os investidores devem manter uma exposição mais seletiva à tecnologia, considerar os gestores ativos na medida em que visam evitar as áreas mais problemáticas do mercado e desafiar continuamente a tese de investimento dos gestores buscando coerência em seu posicionamento com a projeções de crescimento das empresas do portfólio. A incerteza provavelmente persistirá durante os próximos meses, portanto, considere construir alocações ao longo do tempo, calculando a média do custo de entrada dos investimentos. Espere por um ciclo completo e tenha em mente que o que importa para o desempenho de longo prazo é o tempo no mercado e não o tempo do mercado .

1 Em 30 de junho de 2022, 30% das empresas de tecnologia entre as 1.500 maiores ações dos EUA não eram lucrativas. Fonte: Bernstein, Janus Henderson Investors.

2 De acordo com o Gartner, um disruptor digital é qualquer entidade que afete a mudança de expectativas e comportamentos fundamentais em uma cultura, mercado, indústria, tecnologia ou processo que é causado ou expresso por recursos, canais ou ativos digitais.

3 https://www.popularmechanics.com/culture/web/a27033147/netscape-navigator-history/