O tom mais duro da ata do Copom e as várias declarações de diretores, nos levam a acreditar numa política monetária ainda mais dura nos próximos meses. Isso se reflete no mercado de futuro, com os juros curto e médio pressionados (ontem, acima de 10 pontos).

Estimamos, pelo menos, mais duas elevadas da taxa Selic, uma em março, outra, talvez, em maio, devendo assim se manter por um tempo. No mercado de dólar, o momento é de “derretimento”, dada a perspectiva de aumento do diferencial entre juro interno e externo. Quarta-feira, chegou a recuar a R$ 5,22 não sendo surpresa se passar do “piso” de R$5,00 no médio prazo.

Já no mercado de ações, o Ibovespa tenta engrenar altas, mesmo num ambiente de volatilidade, com as bolsas de NY “meio de lado”, também pela dureza do Fed, mas cautelosos diante dos imbróglios geopolíticos entre Rússia, Ucrânia e OTAN. Nesta quinta-feira, a grande expectativa gira em torno do CPI de janeiro, talvez mais salgado do que o esperado.

O diretor do Banco Central acha o Brasil bem posicionado no cenário dos emergentes. “O juro mais elevado por aqui aumenta a liquidez interna e nos protege do aperto monetário coordenado no mundo”. Estamos na frente da curva de juros no ciclo mundial. Importante estar atento à inflação de serviços nos próximos meses, assim como as oscilações das commodities, com especial atenção para o petróleo. Diante do balanço de riscos, Serra vê o IPCA acima da meta neste ano.

Tudo isso parece reforçar que o aumento de juro será maior que o esperado pelo mercado e não deve terminar em março. O recado está dado: o Bacen se mostrar incomodado com um governo encurralado eleitoralmente, ainda mais depois do rompimento com o teto de gastos. Na falta de um alicerce, o fiscal, o Bacen se vê obrigado a ser mais rigoroso na política monetária, visando “ancorar”, ou tentar, as expectativas.

Pesquisa Genial

Embora ainda cedo, cenário eleitoral vai se delineando com clareza. Neste momento, mostra Lula da Silva cada vez mais líder, sendo crescente a crença de que deve ganhar até em primeiro turno. Nesta pesquisa, está com 45%, contra 23% de Bolsonaro e 7% para Moro e Ciro. Estes parecem fora do páreo. Uma observação é de que apenas um evento muito surpreendente por mudar isso.

Tensões entre Rússia e OTAN

Alguém, em tom de gozação, chegou a especular que o líder chines Xi Jinping pediu à Putin para adiar a decisão de invadir a Ucrânia deixando para depois das Olimpíadas de Inverno, por ora, em curso na capital Pequim. Parece brincadeira, mas não podemos descartar este pedido. Na verdade, ganha tempo a OTAN para tentar remediar o estrago neste tema. No centro das controvérsias, o “ataque” destes para ter antigos satélites da URSS, como membros da OTAN, criando então um cinturão contra Moscou. Claro, Putin discorda disso.

INDICADORES

No Brasil

O IPCA de janeiro até veio menor do que no mês anterior (0,54% contra 0,73%), mas a difusão (73%) e os núcleos muito elevados, mostraram um índice persistente. Foi o maior índice para o mês de janeiro desde 2016. Em 12 meses, acumulou alta de 10,38%, acima da anterior (10,08%). De surpresa, Alimentação e Bebidas, passando de 0,84% para 1,11%.

Estimativas são do IPCA de fevereiro em torno de 0,7%. Para o ano como um todo, trabalhamos com 5,5% e 3,5% em 2023. No “balizamento da Selic”, uma “puxada” em março de mais 1,0 ponto percentual, a 11,75%, e mais uma de 0,5 pp para “estacionar” nos 12,25%. A partir daí, o Bacen deve dar uma parada para observar os canais de transmissão e os efeitos nas variáveis chaves.

Vendas de varejo. Em dezembro recuaram 0,1% contra novembro. Na série sem ajuste sazonal caíram 2,9% contra dezembro de 2020, quinta taxa negativa seguida na comparação. No acumulado ao ano, as vendas cresceram 1,4%, indicador este de 2021.

O IGP-M desacelerou a 1,38% na primeira prévia de fevereiro, depois de 1,41% na mesma de janeiro. Ao fechar janeiro foi a 1,82%.

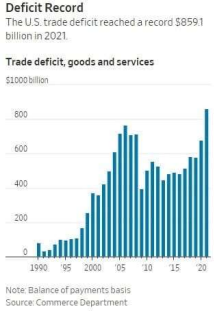

Nos EUA

Balança comercial de dezembro registrou déficit de US$ 80,7 bilhões, mesmo patamar de novembro (US$ 79,3 bi). No ano, déficit foi recorde, a US$ 859 bilhões.

No Japão

PPI mensal foi a 0,6% em janeiro, contra estimativa de 0,4% e -0,2% em dezembro. Em 12 meses está em 8,6%, contra estimativa de 8,2% e 8,5% em dezembro passado.

MERCADOS

No Brasil, o Ibovespa fechou quarta-feira (09) em alta de 0,17%, a 112.614 pontos, mesmo com muita volatilidade e NY meio de lado. Já o dólar fechou em queda de 0,64%, a R$ 5,223.

Nos futuros do dia 07 de fevereiro (meia noite), o Ibov AVANÇAVA 0,17%, a 112.614 pontos e o dólar a R$ 5,236. No mercado de Treasuries, BR 2Y RECUANDO FORTE 7,88%, a 10,86, BR 5Y -2,78%, a 10,88, e BR 10Y, -3,16%, a 11,13. Ao fim, “risco Brasil”, CDS 5 ANOS, a 220 pontos.

As declarações de Bruno Serra (BC) abriram as possibilidades de um juro mais elevado. O IPCA de janeiro até veio menor do que no mês anterior (0,54% contra 0,73%), mas a difusão muito elevada (73%) e os núcleos ACIMA DO ESPERADO mostram um índice que deve se manter elevado por longo tempo.

Na madrugada do dia 10/02, na Europa (09h12), os mercados futuros operavam em ALTA: DAX (Alemanha) +0,28%, a 15.528 pontos; FTSE 100 (Reino Unido), +0,12%, a 7.652 pontos; e EuroStoxx50 +0,31%, a 4.216 pontos.

Na madrugada do dia 10/02, na Ásia (9h00, FECHAMENTO), os mercados operaram EM ALTA: S&P/ASX (Austrália), +0,28%, a 7.288 pontos; Nikkei (Japão) +0,42%, a 27.696 pontos; KOSPI200 (Coréia), +0,79%, a 371,57 pontos; Shanghai +0,17%, a 3.485, e Hang Seng, +0,38%, a 24.924 pontos.

Nos EUA, as bolsas de NY, NO MERCADO FUTURO, operavam EM ALTA neste dia 10/02 (00h): Dow Jones, -0,04%, 35.625 pontos; S&P500 -0,23%, 4.567 pontos, e Nasdaq -0,42%, a 14.993 pontos. No VIX S&P500, 21,68 pontos, EM ALTA DE 1,64%.

No mercado de Treasuries, US 2Y AVANÇANDO 1,06%, a 1,3623, US 10Y -0,01%, a 1,9270, e US 30Y, -0,40%, a 2,2230. No DXY, o dólar EM QUEDA DE 0,03%, a 95,53, e Petróleo WTI, a US$ 89,59 (-0,08%) e Petróleo Brent US$ 91,41 (-0,24%); Gás Natural a US$ 4,03 e Minério de Ferro, +1,32%, a US$ 806,50.

Não descartamos o petróleo bater US$ 120 se a tensão na Ucrânia não ceder. Isso porque, no terreno dos embargos à Rússia, as exportações do “ouro negro” podem ser paralisadas. Como a oferta já é limitada, isso acontecendo pode ter efeitos imediatos na cotação do barril.