A média das projeções de Wall Street para o S&P 500 aponta para um avanço de 6,50% em 2024. Esse percentual, embora um pouco abaixo da média histórica, seria atraente em um contexto de juros baixos, como o que vigorou nos últimos anos.

Entretanto, o cenário mudou radicalmente, com a alta das taxas de juros nos EUA e no mundo, tornando os títulos de renda fixa mais competitivos. Diante disso, os investidores enfrentam um dilema na hora de escolher entre ações e títulos.

Para entender melhor essa questão, vamos comparar como se examina o valor de uma ação e de um título, e por que a simplicidade ou KISS (Keep It Simple Stupid) pode ser uma boa estratégia para os títulos.

Avaliação de Ações

Avaliar uma ação não é uma tarefa fácil. Exige estimar os fluxos de caixa futuros da empresa, levando em conta fatores como a situação econômica global, o desempenho dos produtos, a concorrência, as inovações, entre outros. E mesmo assim, há muitas incertezas e riscos envolvidos.

Um exemplo disso é a dificuldade de obter dados confiáveis sobre o crescimento dos lucros das empresas. Recentemente, fizemos uma análise de uma ação usando três fontes diferentes da indústria e obtivemos três resultados distintos. Se é assim com os dados passados, imagine com os futuros.

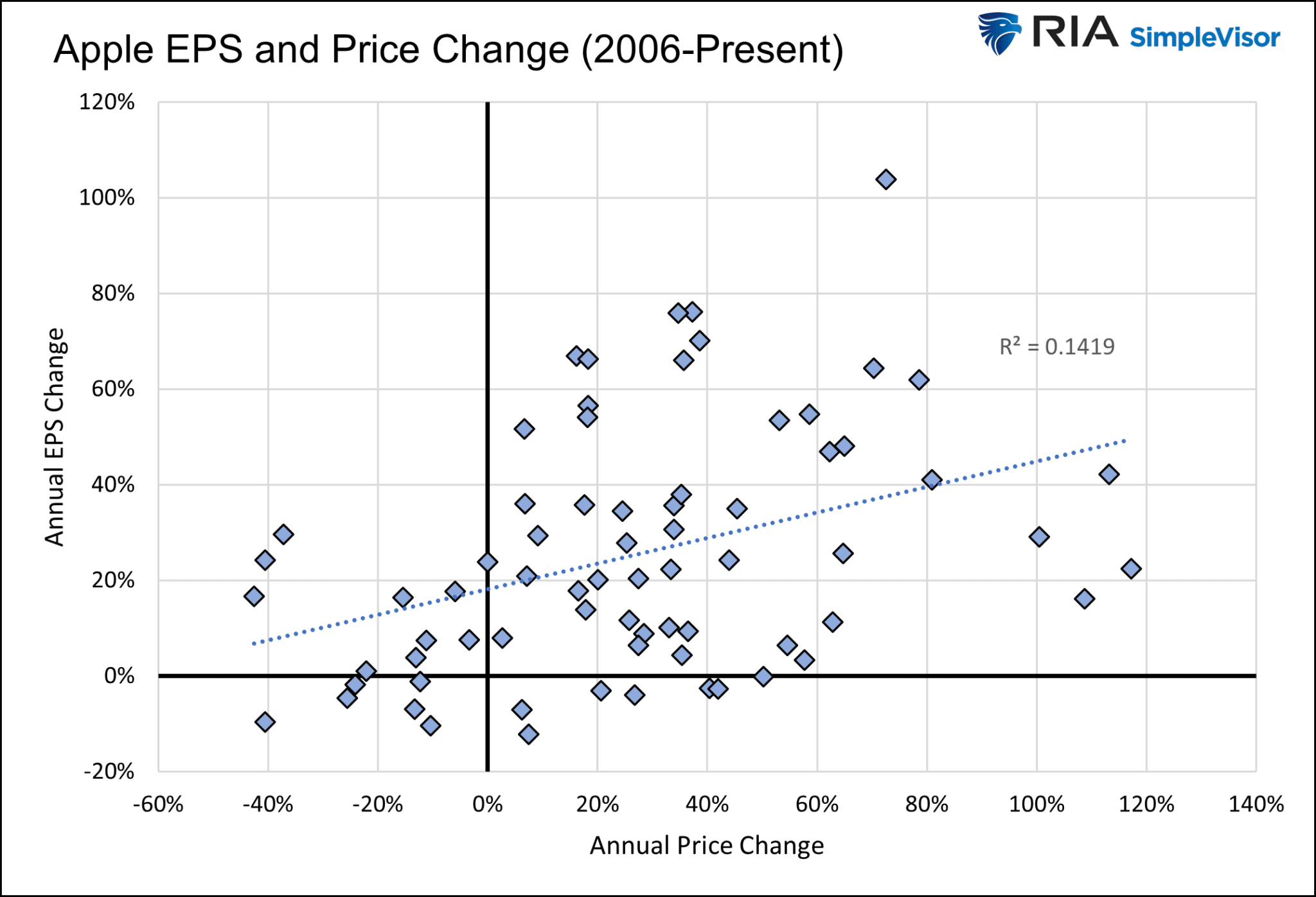

Além disso, nem sempre os lucros se refletem no preço das ações. Um gráfico de dispersão que compara as variações anuais do preço da Apple (NASDAQ:AAPL) com as variações anuais dos seus lucros mostra uma correlação fraca, com um R-quadrado de apenas 0,149. Mesmo ampliando o período para cinco anos, a correlação ainda é baixa, com um R-quadrado de 0,37.

Por isso, muitos investidores preferem se basear nos retornos históricos e nas avaliações atuais das ações, sem fazer previsões muito detalhadas.

Matemática dos títulos

Ao contrário das ações, calcular o retorno potencial de um título ao longo de seu prazo é uma tarefa bastante objetiva. Mesmo para intervalos mais curtos dentro da duração do título, as expectativas de retorno são facilmente formadas.

Por exemplo, ao adquirir um título pelo valor nominal com um cupom de 5%, o investidor receberá anualmente esse percentual e terá o valor principal restituído no vencimento. Em algumas situações, o título pode ser comprado com um desconto ou prêmio em relação ao valor nominal, mantendo-se o recebimento do cupom, além do ganho ou perda da diferença entre o preço pago e o valor nominal.

Prever retornos em períodos mais curtos durante a maturidade do título é um pouco mais complexo, mas ainda assim é mais simples do que prever preços de ações. O investidor em títulos sempre receberá o cupom, mas a variação do preço no período depende das mudanças no rendimento. Assim, uma previsão acurada do rendimento nos dá uma boa base para estimar o preço e o retorno total.

Conforme explicado em artigo anterior:

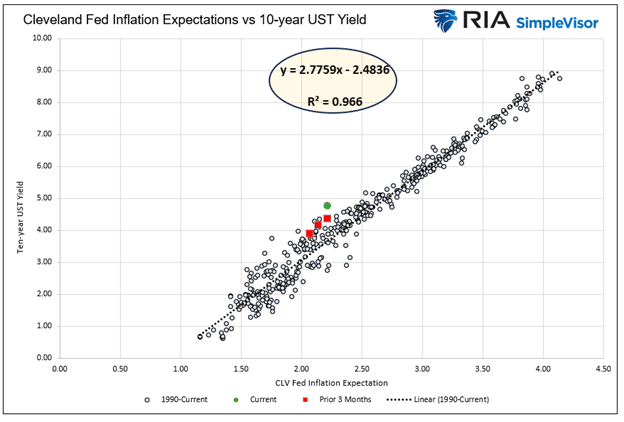

O gráfico de dispersão mensal abaixo mostra que, desde 1990, os rendimentos de dez anos e o Índice de Expectativas de Inflação do Fed de Cleveland, que também é de dez anos, têm um R-quadrado de 0,966. Em resumo, 97% dos rendimentos dos títulos do Tesouro são explicáveis por esse índice. Atualmente, o rendimento (verde) está aproximadamente 1% acima da linha de tendência, sugerindo que os rendimentos atuais estão cerca de 1% acima do valor justo.

Se você acredita que as taxas vão aumentar ou diminuir com base em suas projeções de inflação e crescimento econômico, ou deseja criar uma tabela de cenários de retorno variados, é possível aproximar os retornos multiplicando a duração do título pela mudança esperada no rendimento. Somando isso ao retorno do preço e aos pagamentos esperados do cupom por um período estipulado, obtém-se uma estimativa robusta do retorno potencial.

Mantenha a simplicidade

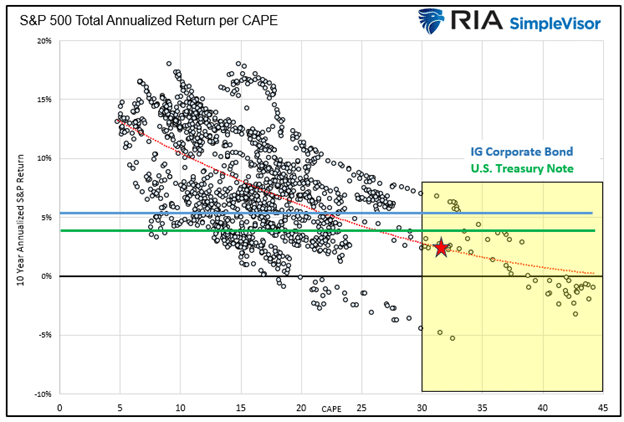

Retornando ao conceito de simplicidade. O gráfico de dispersão a seguir é de um artigo recente sobre Fundos de Data de Vencimento.

O artigo data de 1º de novembro de 2023. Desde então, os rendimentos caíram e as avaliações de ações aumentaram. Os rendimentos do Tesouro de 10 anos e dos títulos corporativos de grau de investimento reduziram cerca de 0,60%, enquanto a avaliação CAPE subiu quase dois pontos. O gráfico está atualizado até início de dezembro de 2023.

Cada ponto no gráfico representa uma instância mensal das avaliações CAPE 10 de ações e o retorno subsequente de dez anos das ações, incluindo dividendos, desde 1881.

O gráfico sugere que, nos próximos dez anos, é provável que os títulos corporativos e do Tesouro superem as ações. Os retornos dos títulos são mais previsíveis e, o que é mais importante, eles oferecem um rendimento equiparável ao que pode ser o melhor cenário de retorno para as ações.

Por que complicar as coisas quando se pode optar pelo caminho mais simples e investir em títulos?

Resumo

Como demonstrado, é provável que, nos próximos dez anos, os retornos das ações sejam inferiores aos dos títulos. As variações nos preços das ações e suas avaliações influenciarão a perspectiva de retorno a longo prazo.

Os retornos esperados para ações e títulos podem variar significativamente em três meses ou três anos. No entanto, no momento, os títulos não só são mais fáceis de compreender e prever, mas também oferecem perspectivas de retorno comparáveis, se não melhores.

Portanto, por que não optar pela simplicidade com os títulos, que provavelmente trarão uma remuneração mais vantajosa?