-

Hoje completa um ano desde que o S&P 500 encerrou seu bear market.

-

Muita coisa mudou desde então, mas a economia dos EUA ainda não entrou em recessão.

-

O futuro pode parecer incerto devido às atuais dificuldades, mas as ações ainda podem terminar o ano em alta.

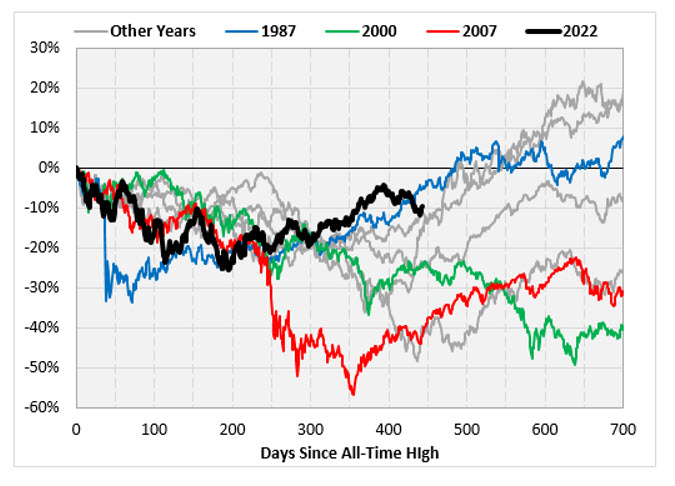

Há exatamente um ano, o S&P 500 atingiu o fundo do bear market de curto prazo, que o levou a cair mais de 20% de janeiro a outubro de 2022.

No dia seguinte (14 de outubro de 2022), as ações se recuperaram, fechando com uma valorização de 2,60% e não olharam para trás desde então.

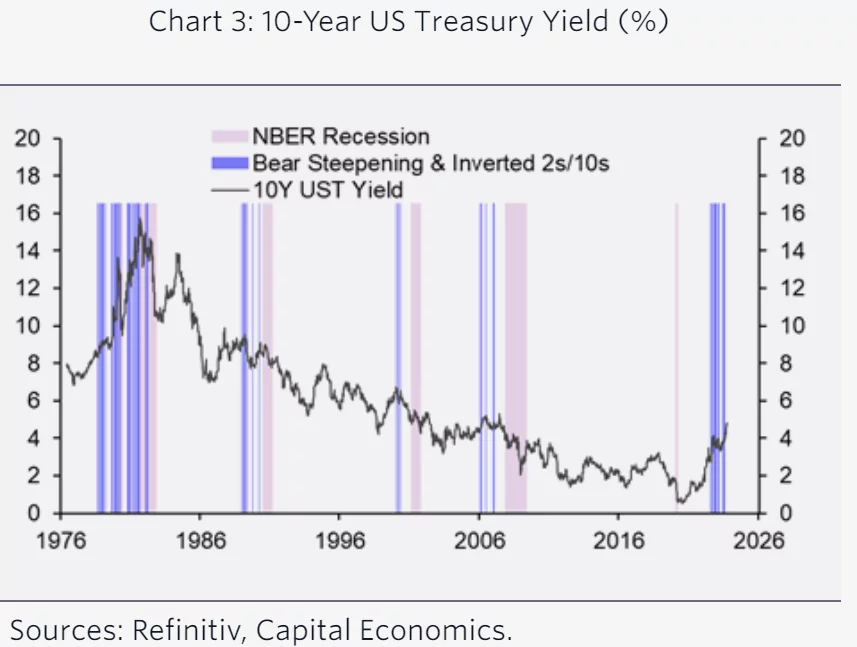

A partir daí, o mercado de títulos dos EUA passou de sinalizar uma recessão iminente para sinalizar que as taxas de juros permanecerão altas por um período mais longo. Isso se deve a uma inclinação da curva de juros, causada pelo aumento das taxas de juros de longo prazo em um ritmo mais rápido do que as taxas de curto prazo.

Os títulos são o maior risco agora

Embora uma inclinação acentuada da curva de rendimento seja frequentemente vista como um sinal de recessão, neste caso, provavelmente se deve à economia dos EUA ainda forte e à perspectiva do Fed de taxas mais altas. Isso é conhecido como "inclinamento baixista".

Em outras palavras, o mercado de títulos está sinalizando que a economia ainda é forte o suficiente para suportar taxas de juros mais altas, mas que essas taxas mais altas podem eventualmente levar a uma recessão.

Visualmente, o achatamento da curva de juros pode parecer um sinal positivo, sugerindo que a economia está em um risco relativamente menor de recessão.

No entanto, a história oferece uma perspectiva diferente. Na realidade, quando a curva de juros registra um achatamento baixista, geralmente implica que o mercado espera que o Federal Reserve demore os cortes nas taxas de juros.

Como resultado, as taxas de longo prazo, que refletem essas expectativas, sobem a um ritmo mais rápido em comparação com as taxas de curto prazo.

Conforme mostrado no gráfico, esse evento é bastante incomum e, quando acontece, historicamente tem uma probabilidade significativamente maior de ser seguido por uma recessão.

Na verdade, essas ocorrências anteriores foram normalmente sucedidas por quedas substanciais nos rendimentos dos títulos do governo dos EUA de longo prazo e condições financeiras mais rigorosas.

S&P 500 pode quebrar novo recorde?

Nos últimos meses, a correlação negativa entre ações e o dólar dos EUA tem sido particularmente forte. Aqueles que tentaram ir contra essa tendência geralmente enfrentaram resultados desfavoráveis.

É suficiente dizer que o S&P 500 registrou novos recordes de 52 semanas em julho, exatamente no mesmo período em que o dólar atingiu mínimas.

Posteriormente, o dólar conseguiu registrar ganhos positivos por 11 semanas consecutivas, e essa tendência, que viu as ações caírem, não se dissipará até que os níveis retornem abaixo de 105.

Além disso, outros setores também definiram uma direção, como o setor de tecnologia. O índice Invesco S&P 500 Equal Weight Technology ETF (NYSE:RSPT) superou uma resistência de 3 anos em relação ao Invesco S&P 500® Equal Weight ETF (NYSE:RSP).

Na verdade, após uma fase de consolidação, ele atingiu novos picos em comparação com os picos anteriores de 2020-2021, superando a resistência no nível de 0,20. Se a tendência for confirmada, poderíamos esperar um desempenho superior e momentum nas ações de tecnologia nos próximos meses.

Isso também é estatisticamente possível; na verdade, o índice S&P 500 não atingiu um recorde de todos os tempos desde 2022. Esse período equivale a 445 dias úteis, uma série que se repetiu apenas outras 7 vezes desde 1955. Após isso, levou uma média de 18 meses (547 dias) para atingir novos recordes históricos, e até hoje, faltam cerca de 3 meses.

Então, como está o mercado?

As coisas não estão tão ruins como alguns podem fazer você acreditar. Com base nisso, não é irracional ser otimista para os próximos meses.

***

Aviso: este artigo destina-se apenas para fins informativos e não constitui solicitação, oferta ou recomendação de investimento.