Após a divulgação do último relatório de resultados da Apple (NASDAQ:AAPL), o Wall Street Journal publicou uma matéria detalhando como a Apple se tornou um dos principais investimentos de Warren Buffett através da Berkshire Hathaway (NYSE:BRKa). Diante do notável sucesso com as ações da gigante da tecnologia, é interessante compreender a estratégia que levou o Oráculo de Omaha a montar uma posição tão expressiva nesta empresa.

Pouco conhecido, Todd Combs, integrante da equipe de gestão de portfólios da Berkshire, foi quem inicialmente atraiu a atenção de Buffett para a Apple. Contudo, Combs não é o único merecedor dos créditos. Foi através de um desafio proposto por Buffett que a real proposta de valor da Apple foi destacada. Utilizaremos esse mesmo desafio para tentar identificar o "próximo Apple".

A inspiração para nosso desafio e algumas citações desta matéria foram retiradas de um texto do Wall Street Journal intitulado "Apple is Buffett's Best Investment".

Participação massiva da Berkshire na Apple

Antes de explorar a busca pela "próxima Apple", vale a pena observar como a participação da Berkshire em Apple evoluiu ao longo do tempo, tanto em termos percentuais do próprio portfólio da Berkshire quanto do total de ações da Apple disponíveis no mercado.

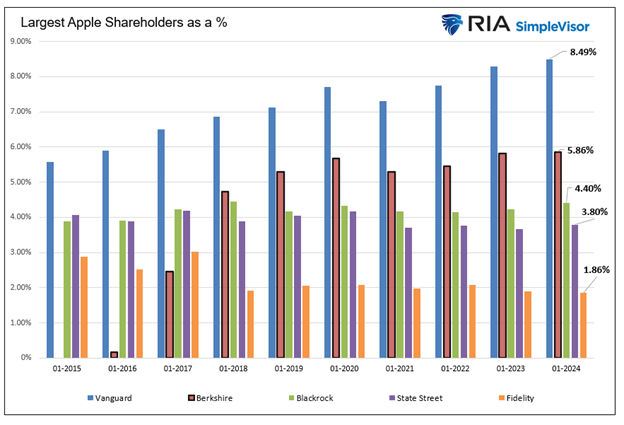

O gráfico a seguir ilustra a participação percentual da Berkshire em Apple comparada à dos quatro maiores fundos mútuos e ETFs. Em 2015, a Berkshire não possuía ações da Apple; hoje, detém mais de 5% da empresa, superada apenas pela Vanguard em termos de participação.

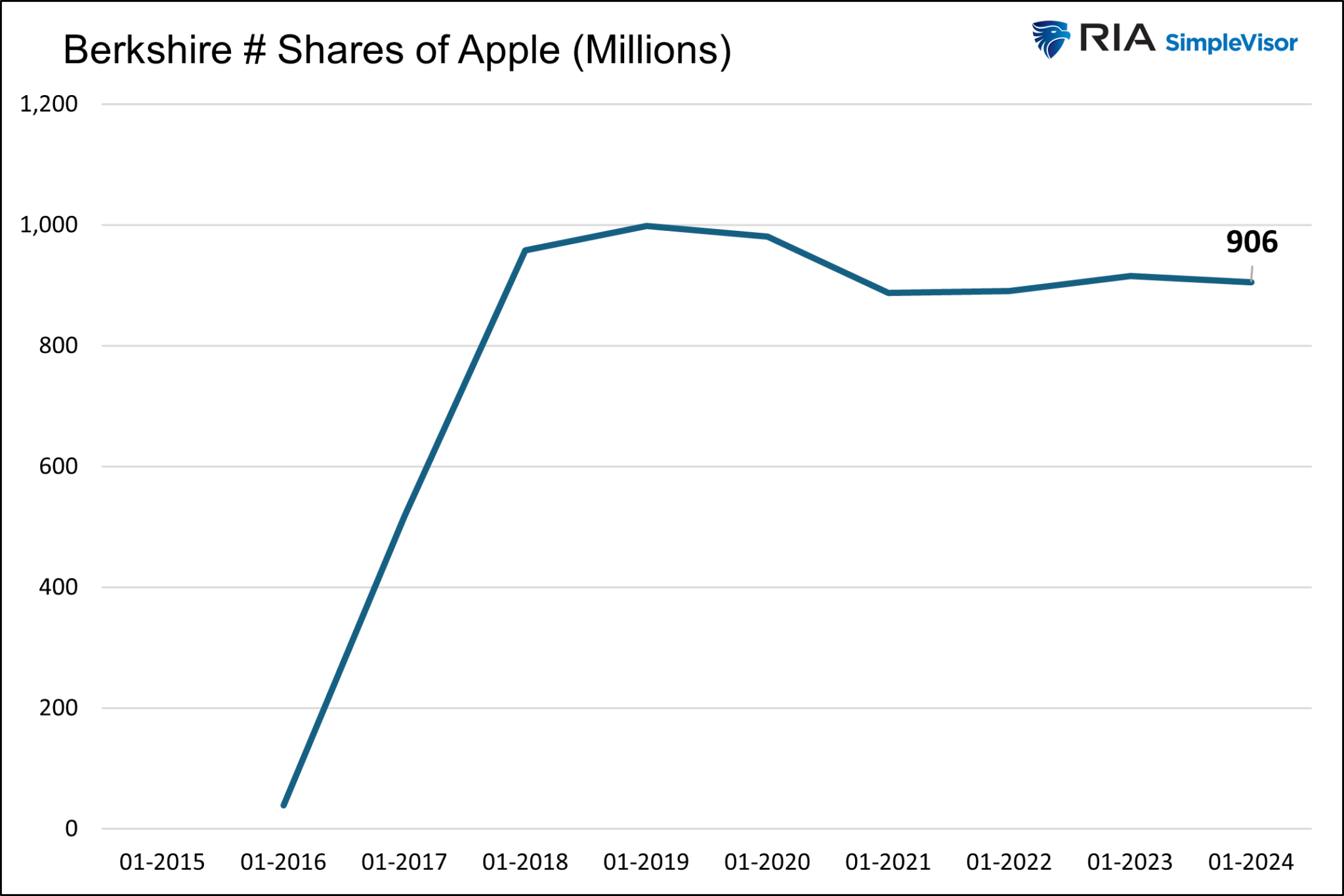

Os gráficos subsequentes mostram o aumento na quantidade de ações da Apple detidas pela Berkshire e o valor dessas ações.

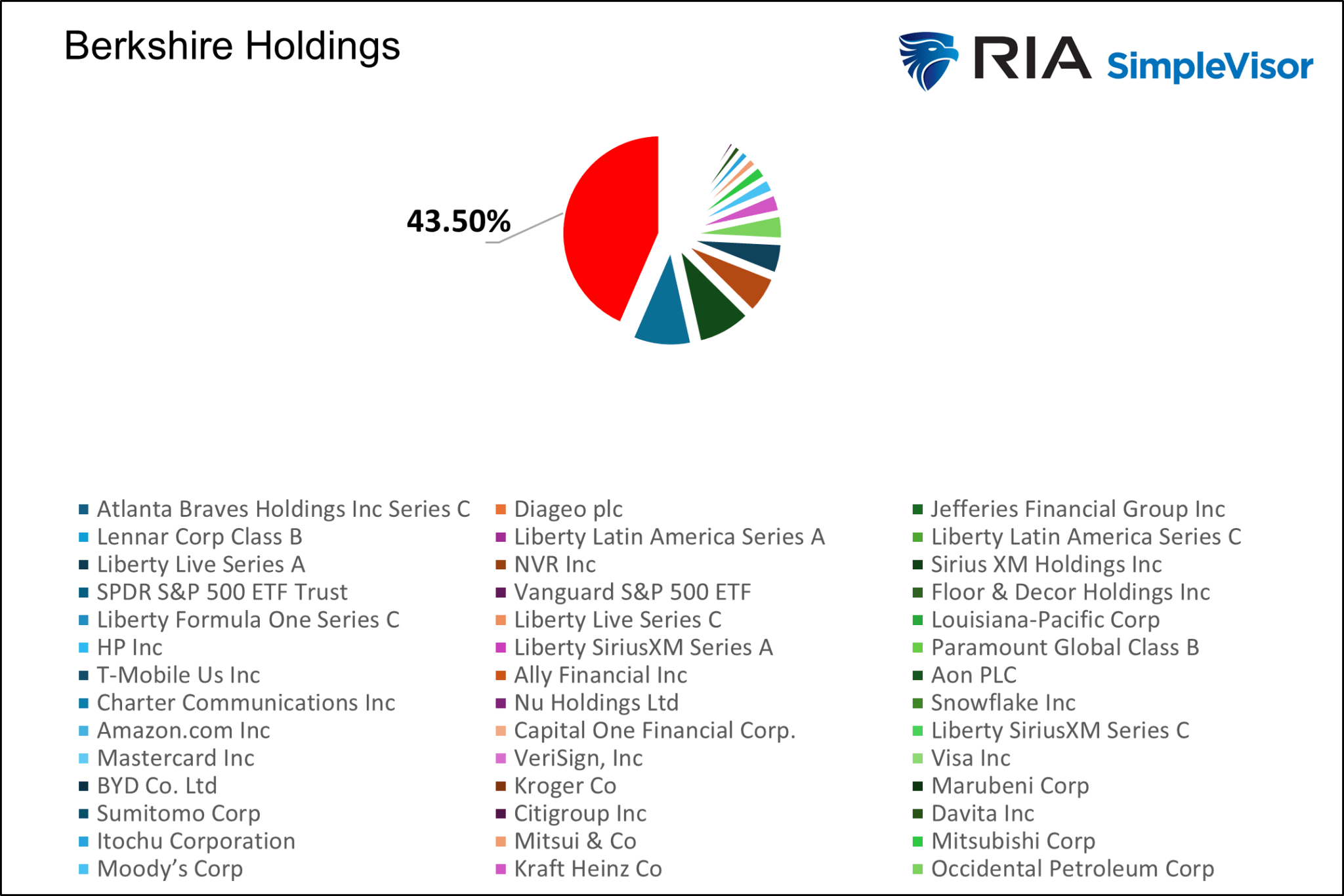

O gráfico de pizza abaixo demonstra que a Apple constitui quase metade do portfólio da Berkshire. A segunda maior participação é do Bank of America (NYSE:BAC), que corresponde a 10%.

Buffett e sua visão sobre tecnologia

Ironia à parte, quando a Berkshire começou a investir na Apple, Warren Buffett era conhecido por sua aversão a ações de tecnologia. Questionado sobre isso, ele justificou não investir em empresas que não compreendia completamente. Hoje, ele reconhece que foi um equívoco.

Apesar desse erro inicial de não ter investido mais cedo em tecnologia, Buffett passou a valorizar a Apple não como uma típica empresa de tecnologia, mas sim como uma companhia de bens de consumo, destacando-se por seu invejável poder de precificação e a fidelidade quase inabalável dos consumidores, especialmente aos iPhones. Isso sugeria que os clientes estariam dispostos a pagar mais por modelos atualizados nos anos seguintes, garantindo uma maneira robusta de elevar os lucros.

Todd Combs: O gênio oculto

O artigo do Wall Street Journal ressalta Todd Combs, um dos gerentes de portfólio menos conhecidos da Berkshire. Em torno de 2016, Buffett desafiou Combs a identificar uma ação que preenchesse critérios específicos de investimento.

Dentre as opções encontradas por Combs que satisfaziam esses critérios, estava a Apple. Desde então, as ações da Apple acumularam uma valorização de 650%, um desempenho quatro vezes superior ao do S&P 500 no mesmo intervalo.

Considerando o sucesso de Combs, seria estimulante aplicar a mesma lógica de Buffett e realizar uma análise semelhante para descobrir a próxima Apple.

A Estratégia de Buffett

A matéria do WSJ expõe a lógica que Warren Buffett compartilhou com Todd Combs, incentivando-o a investir na Apple.

Buffett desafiou Combs a encontrar uma ação no S&P 500 que cumprisse três critérios específicos. Primeiramente, a ação deveria ter um múltiplo preço/lucro atraente, não ultrapassando 15, baseado nos lucros esperados para o próximo ano. Além disso, os gestores deveriam ter no mínimo 90% de confiança de que a empresa teria um aumento nos lucros nos próximos cinco anos. Também era necessário ter ao menos 50% de certeza de que os lucros cresceriam a uma taxa mínima de 7% ao ano durante esse período.

A seleção era complicada pelo fato de que as empresas elegíveis precisavam ter uma capitalização de mercado substancial, permitindo que a Berkshire adquirisse uma quantidade significativa de ações sem impactar excessivamente o mercado.

O Critério de Seleção de Combs

Adicionamos outro critério ao desafio de Buffett: um crescimento nas vendas de pelo menos 5% nos últimos cinco anos. Isso nos ajuda a focar em empresas que já demonstraram uma expansão significativa de receita. Excluímos ações financeiras, parcerias limitadas, REITs e imóveis, cujas avaliações e taxas de crescimento não são comparáveis pelos métodos tradicionais. Também descartamos empresas chinesas devido a possíveis complicações políticas.

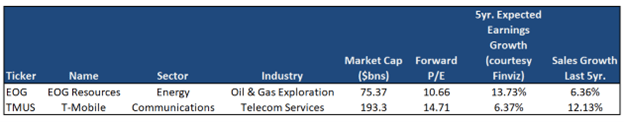

Os critérios usados para identificar a próxima Apple incluem:

- Capitalização de mercado superior a US$ 50 bilhões

- Preço sobre os lucros futuros

- Crescimento esperado de lucros em cinco anos > 5%

- Crescimento de vendas nos últimos cinco anos > 5%

- Exclusão de empresas financeiras, de parcerias limitadas, REITs (fundos imobiliários) e chinesas

Apesar de muitas ações satisfazerem critérios de tamanho, lucratividade e crescimento de vendas, apenas duas apresentaram avaliações suficientemente atrativas para serem consideradas.

Atualmente, a Berkshire detém 5,242 milhões de ações da T-Mobile (NASDAQ:TMUS), que compõem 0,20% do portfólio. A T-Mobile preencheu nossos requisitos, embora o crescimento de lucros esperado para os próximos cinco anos esteja um pouco abaixo do padrão de 7% estipulado por Buffett.

A Berkshire não possui ações da EOG, mas tem participações em outras empresas de exploração de petróleo e gás, como a Occidental Petroleum (NYSE:OXY) e a Chevron (NYSE:CVX).

Resumo da Filosofia de Buffett

Warren Buffett, uma lenda no mundo dos investimentos e uma das pessoas mais ricas do planeta, segue uma filosofia de investimento focada em valor e a longo prazo.

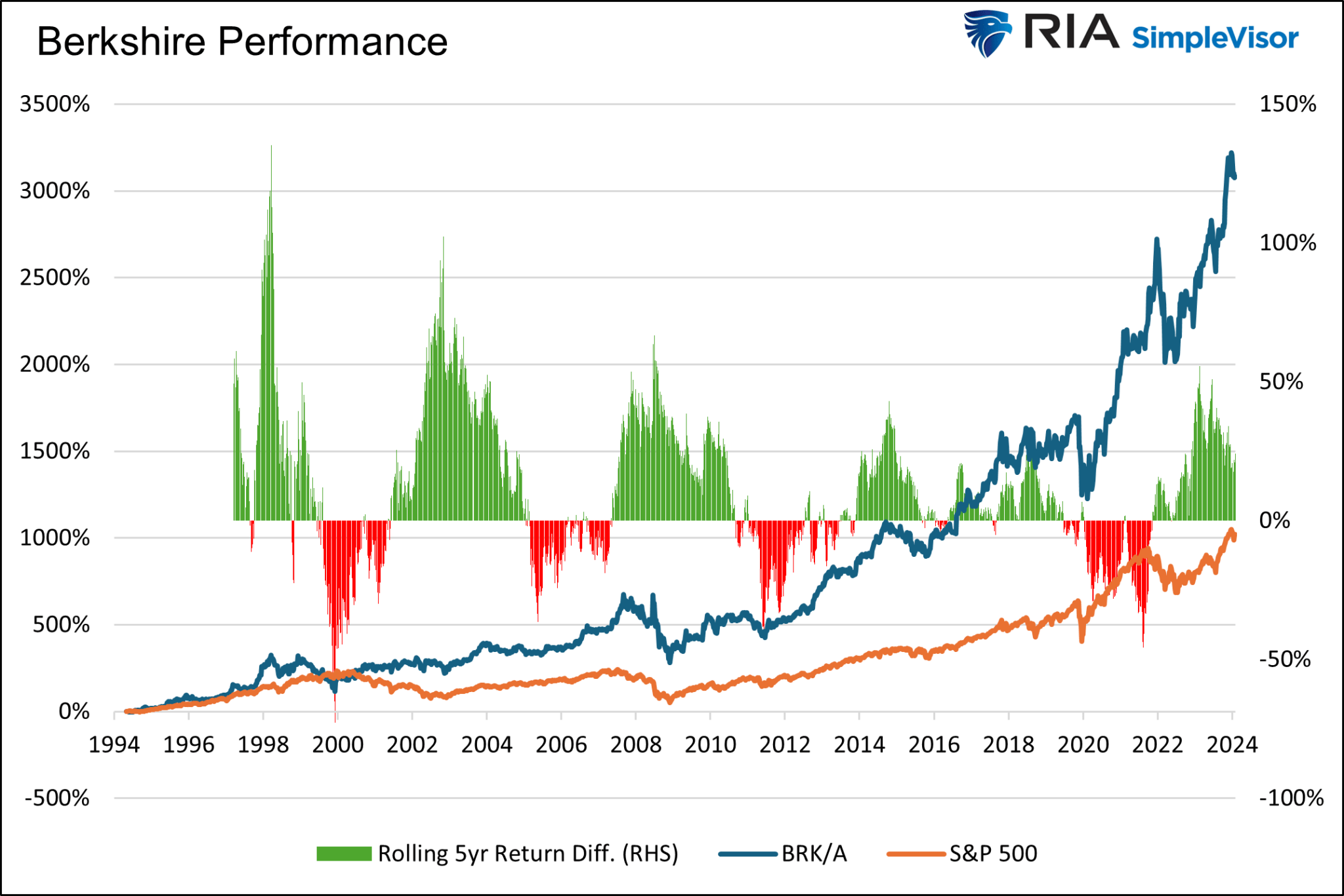

O portfólio da Berkshire Hathaway, que inclui empresas privadas, tem demonstrado um desempenho superior ao do mercado, como ilustrado abaixo. No entanto, houve períodos prolongados em que a performance da Berkshire ficou abaixo da média de mercado.

Os dados mostram que, nos últimos 30 anos, os retornos da Berkshire superaram em três vezes os do S&P 500. No entanto, houve quatro fases prolongadas de desempenho inferior. Destaca-se, contudo, que a Berkshire ultrapassou o mercado durante recessões e as quedas durante a bolha das empresas ponto com e a crise financeira, o que reforça sua orientação para o investimento em valor.