Este artigo foi escrito exclusivamente para o Investing.com

Estamos nos aproximando da metade do ano, e tudo indica que os problemas dos mercados ainda não acabaram, em vista do temor maior de uma recessão. Afinal, o PIB real dos EUA no 1º tri ficou negativo, e aumentam as chances de que o mesmo aconteça no 2º tri. O modelo GDP Now, do Fed de Atlanta, projeta um crescimento de 1,8% neste trimestre. Mas o número vem caindo de forma constante e, com a inflação em 8%, não se pode descartar essa possibilidade.

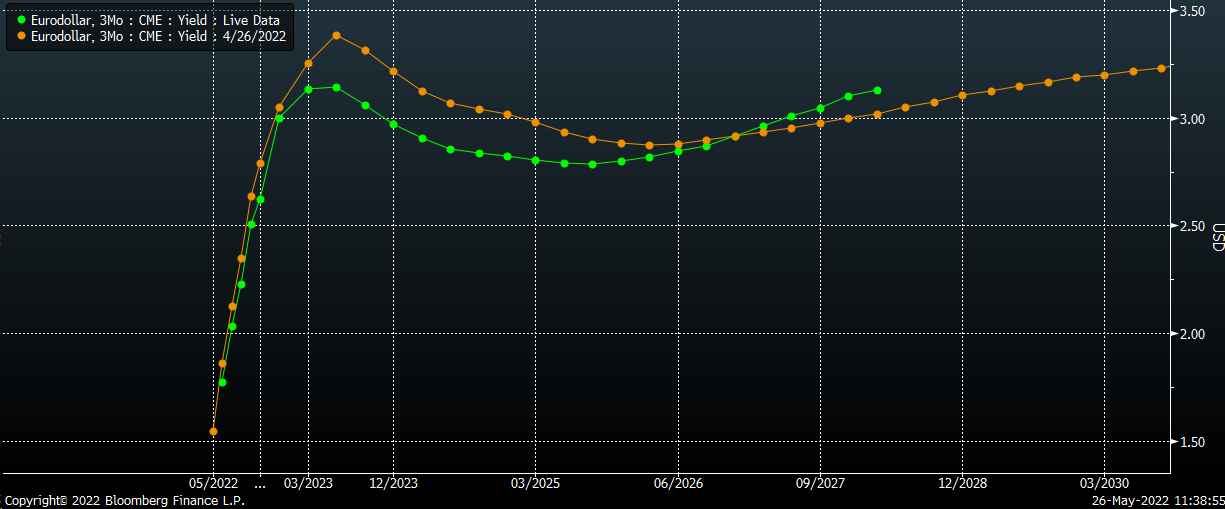

Esse temor maior de uma recessão também está começando a pesar sobre os mercados. O dólar de repente começou a cair, enquanto as taxas dos títulos americanos, como as da nota de 10 anos, começaram a subir. Não apenas isso, mas o eurodólar e os contratos futuros dos fundos do Fed já começaram a precificar altas menores de juros e a possibilidade de o primeiro corte ocorrer até meados do ano que vem.

Neste momento, contudo, as estimativas de resultados do S&P 500 pelo menos estão se segurando e, apesar de a relação P/L do índice estar caindo forte, ainda não descontou uma recessão. As estimativas de resultados subiram para US$ 227,43 por ação para 2022, acima dos US$ 220 estimados no início do ano. Apesar da estabilização dessas projeções, ainda é preciso ver sua reversão para baixo.

A curva de juros começou a mudar com a queda das taxas. A taxa de 2 anos, por exemplo, caiu de cerca de 2,8% para perto de 2,5%, enquanto a taxa de 10 anos recuou para 2,8%, de 3,2% aproximadamente, nas últimas duas semanas. Além disso, o Índice Dólar caiu notavelmente para cerca de 101,80, desde a máxima um pouco acima de 105. Possíveis sinais indicam que o mercado esteja cogitando um risco maior de recessão nos EUA e reduzindo as expectativas de taxas de juros maiores do Fed.

Houve inclusive mudanças para baixo no eurodólar futuro, que projeta menos elevações de juros, e a possibilidade de o Fed começar a cortar as taxas em meados do ano que vem. Trata-se de uma enorme mudança em relação à posição em que as taxas se encontravam há apenas algumas semanas. Em 26 de abril, por exemplo, o contrato futuro do eurodólar para junho de 2023 estava em torno de 3,38%. Hoje, os mesmos contratos possuem uma taxa de cerca de 3,15%, quase uma alta inteira de juros a menos. Além disso, os contratos futuros de eurodólar registraram o primeiro corte de juros entre junho e setembro de 2023. Agora as chances mudaram para entre março e setembro de 2023.

Todas essas mudanças nos mercados cambiais e de juros sem dúvida foram sentidas nas ações, com o índice P/L do S&P 500 caindo forte em 2022 devido às altas de juros. Isso fez com que a métrica baixasse para cerca de 17,2 com base nas estimativas de resultados para 12 meses, uma queda de 22,3 no início do ano.

Por isso, embora o múltiplo P/L do índice tenha tido uma contração, as estimativas de resultados não mudaram, o que gera dois grandes problemas para as ações. Se a economia dos EUA realmente entrar em recessão, até onde as estimativas de resultados precisam cair e, se isso ocorrer, até que nível o índice P/L do mercado também cairia?

Para que as estimativas de lucro se firmem, o PIB pode ser negativo em termos reais, mas precisa evitar uma queda em termos nominais, o que é plenamente factível, em razão das elevadas taxas de inflação. Como a receita e os lucros são reportados em termos nominais, pode ser que o dano às estimativas de resultados não seja tão grande e que os declínios sejam leves. Nesse caso, pode ser que o mercado consiga se segurar nos níveis atuais.

Realmente, o investidor está vivendo tempos bastante difíceis.