Julho termina com ganhos firmes dos ativos de bolsa brasileiros, com a abertura do terceiro trimestre repetindo a tendência de rali vista no segundo trimestre. Ao cenário positivo para commodities, devido a sinais de aperto da oferta de alguns mercados e otimismo com a demanda de outros, somaram-se estímulos econômicos à China, que costumam apoiar adicionalmente os preços dos materiais básicos. O Ibovespa acumulou ganho de 3,27% em julho, após avanço de 9% no mês anterior.

O mês foi marcado pela aprovação na Câmara da reforma tributária, pelo upgrade da nota do Brasil pela agência de classificação de risco Fitch e por renovados sinais de desinflação. Tudo isso encorajou o mercado a projetar um ciclo consistente de queda da taxa básica de juros (Selic), a ser iniciado na quarta-feira, 2, o que também aumentou as apostas de um bom desempenho da economia local.

Na cena política, apesar de o Congresso ter ficado em recesso nas últimas duas semanas, o governo e o Centrão estão próximos de selar, com a reforma ministerial, os termos de uma união mais duradoura, o que traz viés positivo para a pauta econômica no Parlamento.

O alívio foi marginal nas taxas dos contratos futuros de juros, os chamados DIs, foi sustentado também pelo comportamento dos Treasuries (títulos do Tesouro americano). No balanço do mês, porém, a curva teve aumento da inclinação, com a ponta curta reduzindo os prêmios e a ponta longa subindo.

Por fim, no câmbio, o dólar à vista terminou o mês cotado a R$ 4,7295, queda de 1,61% em julho. Operadores ressaltam que a despeito do ciclo de afrouxamento monetário brasileiro começar enquanto o Federal Reserve (Fed, o banco central dos Estados Unidos) mantém as taxas de juros – e podendo até voltar a elevá-las -, o real segue atrativo dado o nível ainda alto da Selic e perspectiva fiscal mais benigna.

No exterior

Lá fora, no mês, de olho em uma possível pausa do aperto do Federal Reserve, as Bolsas de Nova York subiram pelo quinto mês consecutivo, com o Dow Jones avançando 3,35%, o S&P 500 subindo 3,11% e o Nasdaq apresentando alta de 4,05%. No mercado de câmbio, o índice DXY, cesta que mede o desempenho do dólar frente aos pares, cedeu 1,03%.

No mês, o contrato mais líquido do WTI acumulou alta de quase 16%. O petróleo Brent, por exemplo, saltou 13%, enquanto o minério de ferro em Dalian subiu 4%

“Os preços do petróleo estão terminando um mês sólido em alta, já que as perspectivas de demanda permanecem impressionantes e ninguém duvida que a Organização dos Países Exportadores de Petróleo e aliados (Opep+) manterá este mercado apertado”, escreveu o analista da Oanda Edward Moya. “O mercado de petróleo está vendo o melhor mês desde o início de 2022, já que a maioria dos principais bancos centrais parece estar no fim de seus ciclos de aperto”, disse ele, depois que o mercado digeriu leitura mais fraca que o esperado do índice de gerentes de compras (PMI) dos Estados Unidos, que fez crescer aposta em pausa do Federal Reserve (Fed, o banco central americano) em setembro. Fonte: Broadcast.

Comportamento dos ativos em carteira

Os ativos de Crédito Privado (IDA DI → 1,44% e IDA IPCA → 1,45%) e Pré de 1 Ano → 1,11 foram os únicos que superaram o CDI → 1,07% em julho.

No crédito Privado, os spreads de crédito fecharam, justificando o bom retorno. No Pré Curtinho, o fechamento das Taxas conseguiu compensar o carregamento ruim em relação ao CDI.

O mês de Julho de 2023 foi um mês clássico em que observar somente os movimentos nas Taxas pode dar a falsa impressão de bons retornos na Renda Fixa.

As Curvas de Juros seguem invertidas ( Taxa CDI maior que as Taxas de vencimentos superiores), apesar de no mês a inclinação ter aumentado, o carregamento de ativos foi negativo e pesou sobre os retornos dos ativos Prefixados e IPCA+ no mês. A parte de inflação (VNA IPCA) dos IPCA+ prejudicou ainda mais, pois o VNA IPCA não rendeu nada (0%) no mês de Julho.

O IMA-S (carteira de Tesouros Selic) rendeu abaixo do CDI, refletindo a abertura de 0,0097% no deságio da carteira do índice.

O Ibovespa teve mais um mês de valorização e o Real se valorizou em relação ao Dólar, câmbio cedeu -1,61%.

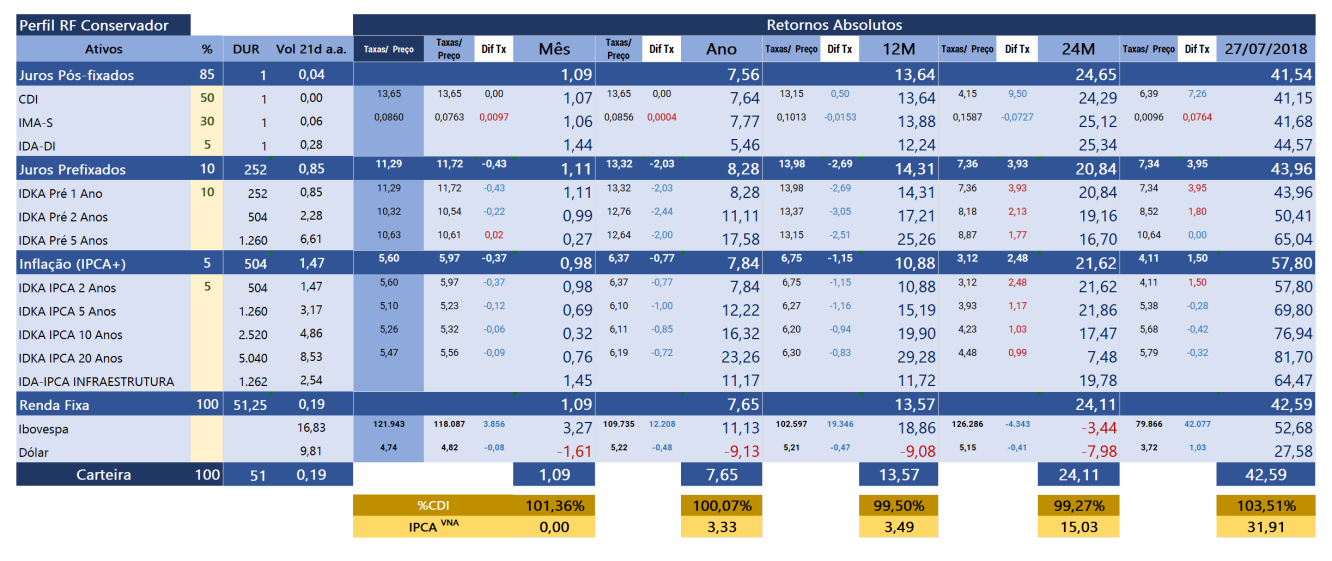

Carteira conservadora de renda fixa

O perfil Conservador obteve um retorno no mês de 1,09% (101,36% do CDI).

Todos os ativos contribuíram positivamente para o retorno da carteira.

Somente os ativos de Crédito Privado (IDA DI → 1,44%) e Pré de 1 Ano → 1,11% foram os únicos que superaram o CDI → 1,07% em julho.

A carteira Conservadora obteve o melhor retorno em Julho.

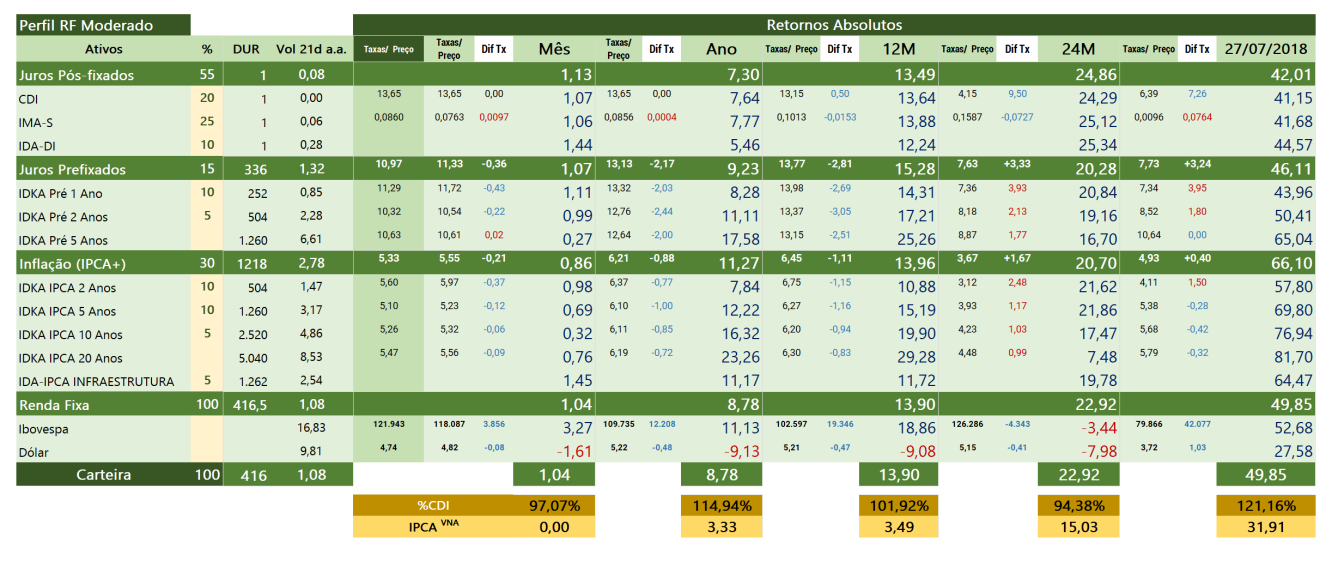

Carteira moderada de renda fixa

O perfil Moderado obteve um retorno no mês de 1,04% (97,07% do CDI).

Todos os ativos contribuíram positivamente para o retorno da carteira

Somente os ativos de Crédito Privado (IDA DI → 1,44% e IDA IPCA → 1,45%) e Pré de 1 Ano → 1,11% foram os únicos que superaram o CDI → 1,07% em julho.

Os demais ativos performaram aquém do CDI. Aumento da inclinação e o carregamento negativo pesaram sobre os retornos dos ativos Prefixados e IPCA+ no mês. A parte de inflação (VNA IPCA) dos IPCA+ prejudicou ainda mais, pois o VNA IPCA não rendeu nada (0%) no mês de Julho.

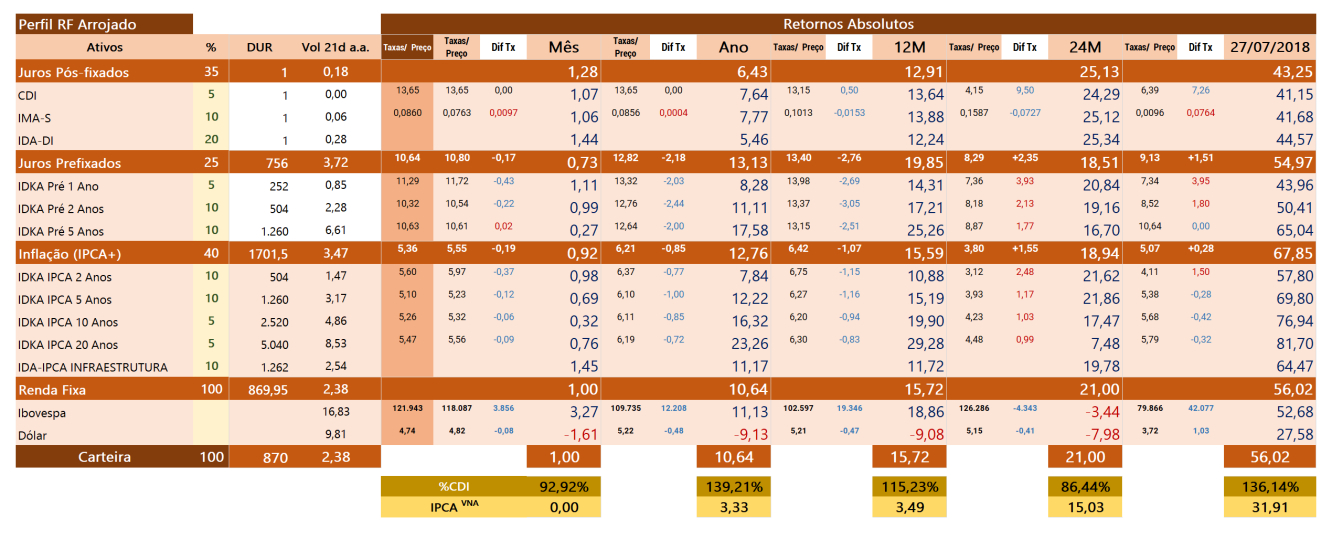

Carteira arrojada de renda fixa

O perfil Arrojado de Renda Fixa obteve um retorno no mês de 1,00% (92,92% do CDI). Todos os ativos contribuíram positivamente para o retorno da carteira

Somente os ativos de Crédito Privado (IDA DI → 1,44% e IDA IPCA → 1,45%) e Pré de 1 Ano → 1,11% foram os únicos que superaram o CDI → 1,07% em julho.

Os demais ativos performaram aquém do CDI. Aumento da inclinação e o carregamento negativo pesaram sobre os retornos dos ativos Prefixados e IPCA+ no mês.

A parte de inflação (VNA IPCA) dos IPCA+ prejudicou ainda mais, pois o VNA IPCA não rendeu nada (0%) no mês de Julho.

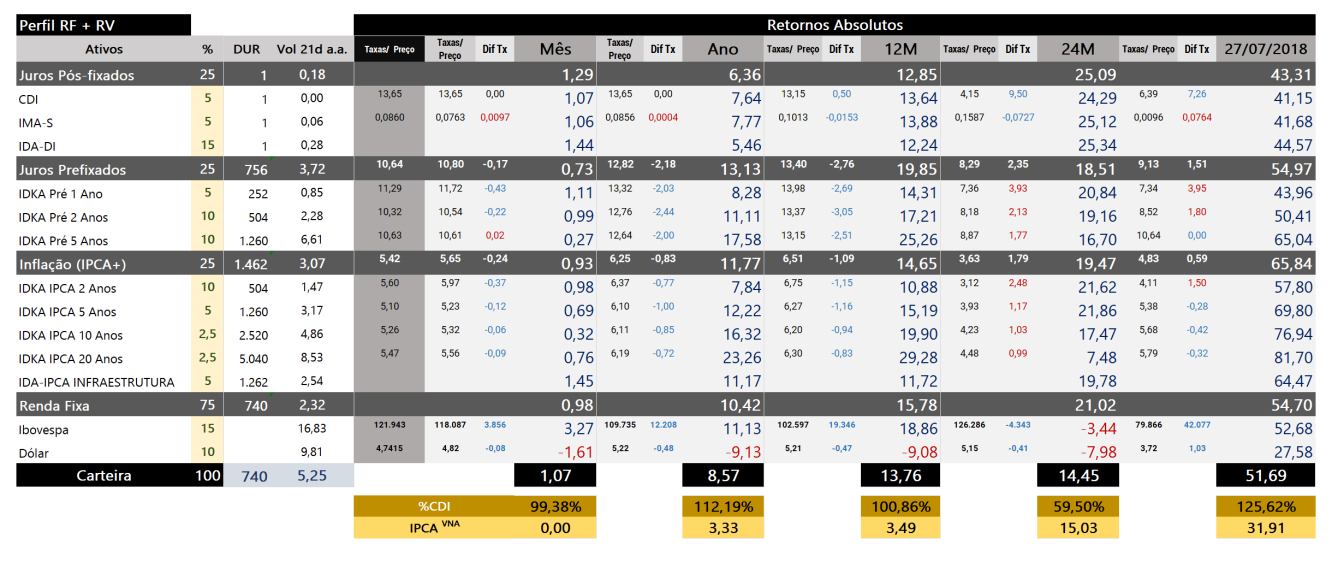

Carteira de renda fixa + renda variável

O perfil RF + RV obteve um retorno no mês de 1,07% (99,38% do CDI).

Da parte de Renda Fixa da Carteira os ativos de Crédito Privado (IDA DI → 1,44% e IDA IPCA → 1,45%) e Pré de 1 Ano → 1,11% foram os únicos que superaram o CDI → 1,07% em julho.

Os demais ativos de Renda Fixa performaram aquém do CDI. Aumento da inclinação e o carregamento negativo pesaram sobre os retornos dos ativos Prefixados e IPCA+ no mês.

A parte de inflação (VNA IPCA) dos IPCA+ prejudicou ainda mais, pois o VNA IPCA não rendeu nada (0%) no mês de Julho.

O maior destaque foi o Ibovespa que rendeu +3,27% em julho de 2023.

O dólar foi o detrator da Carteira (-1,61%) afetando negativamente para com o retorno da carteira.