- Com um corte de juros previsto para setembro nos EUA, resta a pergunta: o que ocorrerá em seguida?

- Vamos explorar dados históricos em busca de respostas.

Ao analisar sua carteira de investimentos, você pode estar se questionando sobre eventos pós-corte de juros do Federal Reserve (Fed), que deve ocorrer em 18 de setembro. Com menos de um mês até essa data, é compreensível a curiosidade sobre os próximos eventos.

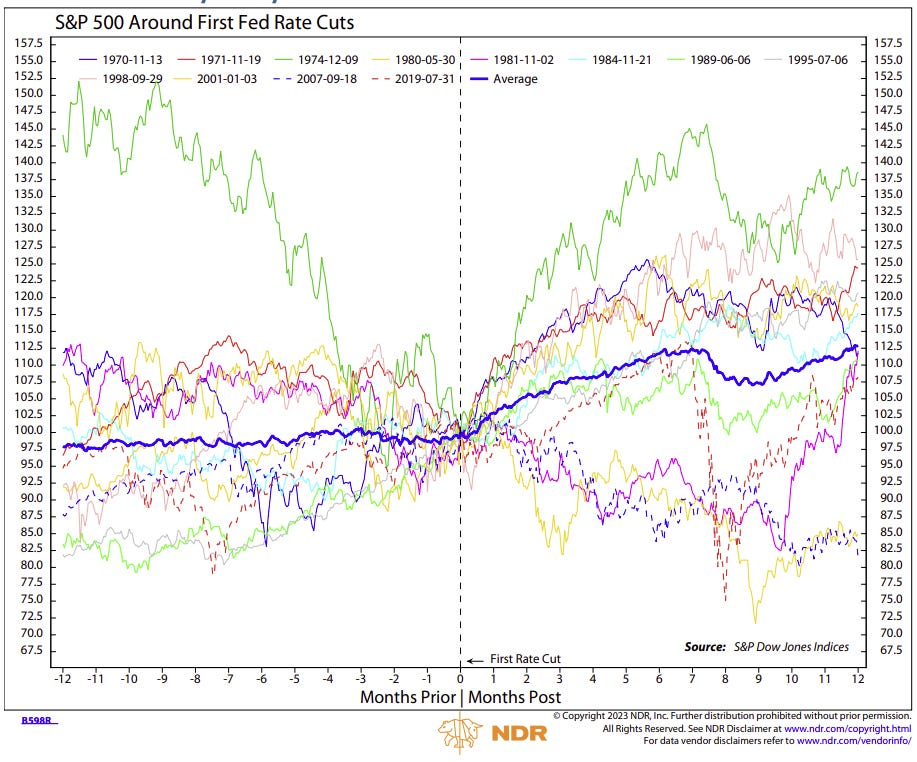

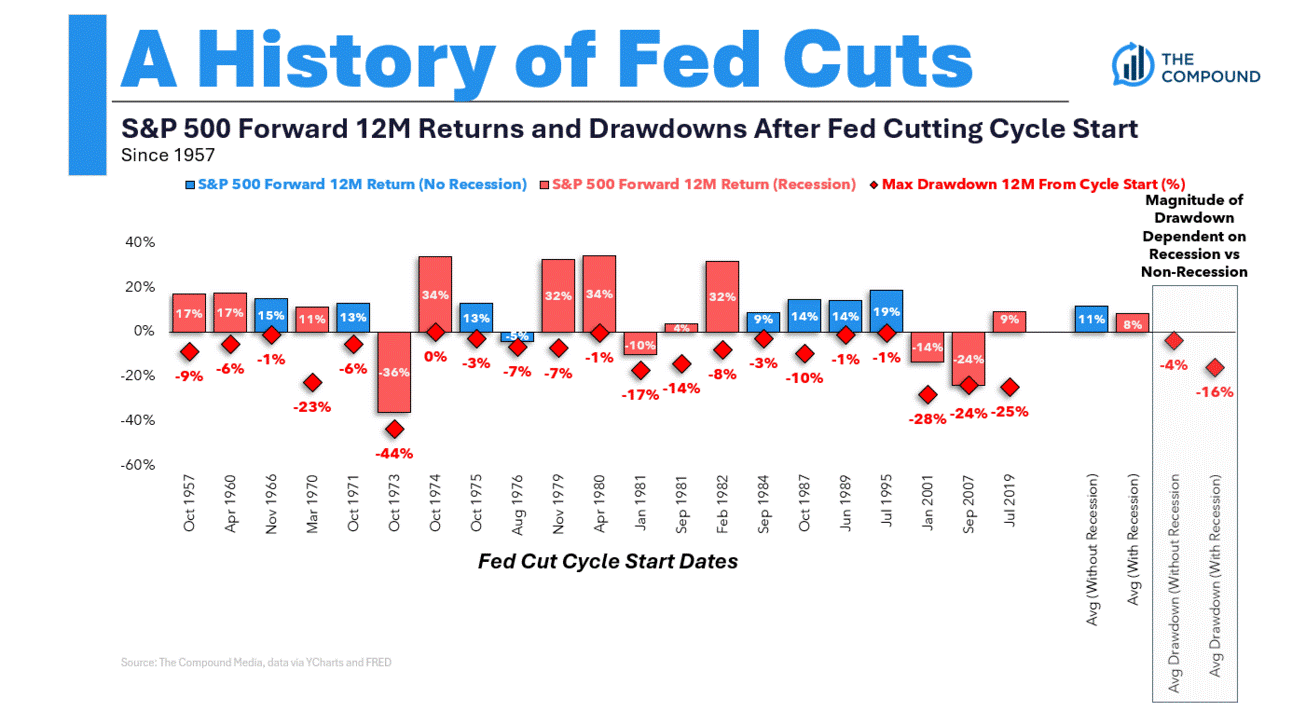

A resposta não é tão simples. A análise histórica revela que o desempenho do mercado de ações após um corte de juros pelo Fed pode variar bastante.

Um fator determinante é se o Fed está reduzindo as taxas em resposta a uma recessão ou como uma ação preventiva para normalizar a política monetária. Particularmente, uma recessão é um fator imprevisível.

Revisando os dados, o S&P 500 valorizou em 16 dos 21 ciclos de redução das taxas — cerca de 76% das vezes. Quando não há recessão, o ganho médio é aproximadamente +11%.

Em períodos de recessão, o ganho médio diminui para +8%. Contudo, as retrações são uma realidade. Em média, observam-se quedas de -4% sem recessão e -16% durante uma. Algumas dessas retrações superam -20%.

Desde 1900, os Estados Unidos enfrentaram períodos de recessão em aproximadamente 22,4% do tempo.

No entanto, atualmente existem razões para se acreditar em uma perspectiva otimista.

Dois dados que reforçam a expectativa otimista após os cortes:

1. Novas máximas para o Dow Jones Industrial

O Dow Jones Industrial atingiu recentemente um novo máximo histórico. Historicamente, esses marcos têm diminuído a probabilidade de uma recessão, ocorrendo somente em 8,9% das vezes após atingir novos recordes.

A última ocorrência de um novo máximo durante uma recessão foi no final de 1982, antecedendo um mercado fortemente altista.

2. Os títulos de alto rendimento indicam apetite ao risco

O ETF de títulos de alto rendimento JNK está próximo de seus picos de dois anos, indicando um sentimento de apetite ao risco entre os investidores. Em momentos de medo e incerteza, esses títulos geralmente são prejudicados.

A robustez atual desses títulos sugere confiança no mercado e reforça a ideia de uma tendência altista contínua.

Conclusão

Embora os registros históricos ofereçam algumas pistas, o verdadeiro impacto do iminente corte de juros do Fed dependerá do cenário econômico atual e da reação dos investidores.

O desempenho robusto do Dow e dos títulos de alto rendimento indica que o otimismo ainda prevalece, mas é crucial manter-se vigilante. Os mercados podem ser voláteis, especialmente com os riscos de recessão presentes.