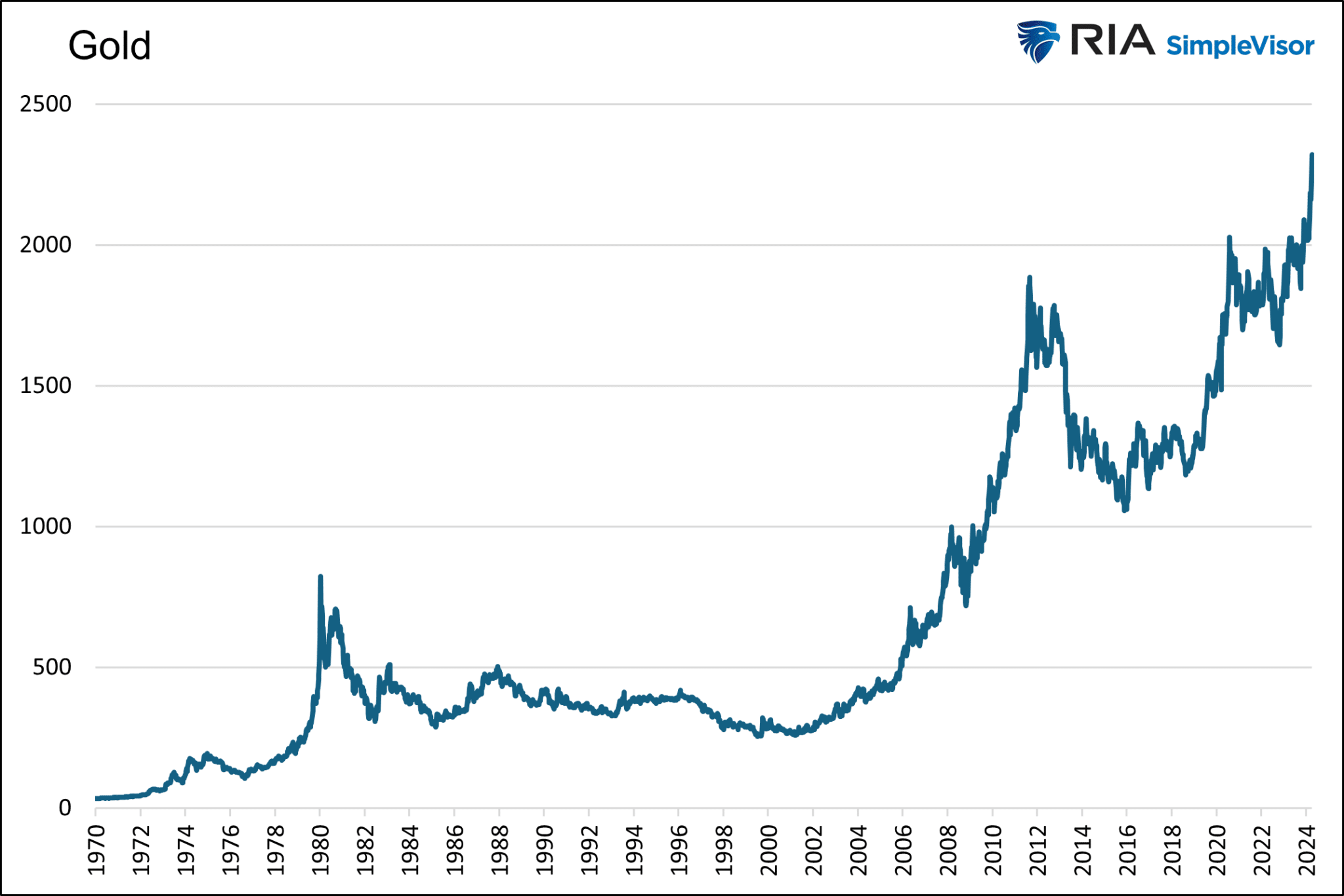

Com uma alta de cerca de 40% desde outubro do ano passado, o ouro se encontra em uma escalada impressionante. Para muitos especialistas, os preços do metal atuam como um indicador macroeconômico, refletindo as preocupações com a economia, inflação, moeda e questões geopolíticas. Diante disso, é essencial ir mais a fundo nos fatores que estão elevando seu valor.

Para entender o que pode estar impulsionando o ouro, é crucial analisar a quebra de uma relação de confiança que, até cerca de dois anos atrás, explicava a variação nos preços.

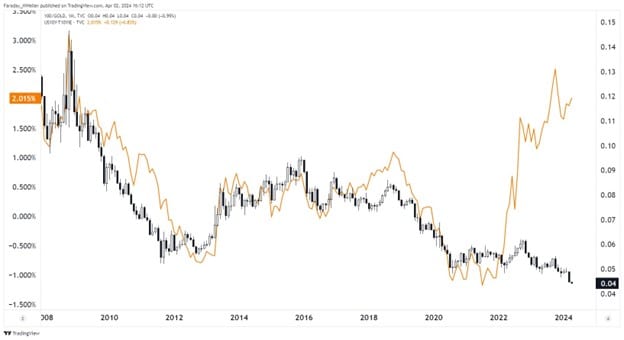

Um gráfico fornecido por Matt Weller ilustra que a correlação, que durou 15 anos entre os preços do metal e os rendimentos reais, não se mantém mais. Os rendimentos reais, ou seja, o lucro atual de um título do Tesouro descontando a inflação atual ou esperada, são um indicador da política monetária, indicando se esta é expansiva ou restritiva. Quanto mais alto o rendimento real, mais restritiva é a política, e o contrário também é verdade. O gráfico apresenta o nível atual de rendimentos reais, o mais elevado em quinze anos. Logo, é razoável afirmar que a política monetária está bastante restritiva, mesmo considerando possíveis mudanças de postura do Federal Reserve (Fed) nos últimos meses.

Em um artigo recente, exploramos a razão da existência dessa relação entre ouro e rendimentos reais. O nível das taxas de juros reais é uma medida confiável do impacto da política do Federal Reserve. Se o Fed atua de maneira discreta, sem distorcer os mercados, as taxas reais deveriam ser positivas. A manipulação do mercado pelo Fed, afastando as taxas de seus valores naturais, resulta em taxas reais mais negativas.

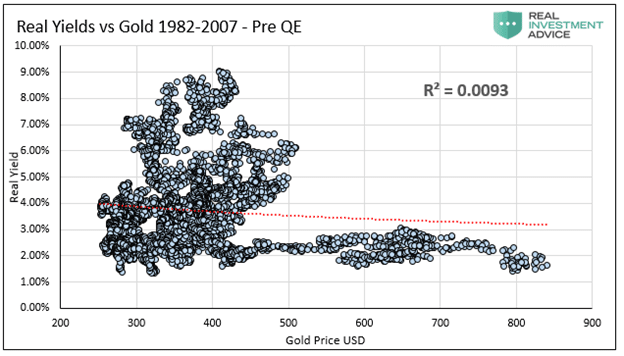

Nossa análise, detalhada no artigo, segmentou os últimos 40 anos em três períodos, com base no nível de rendimentos reais, oferecendo uma perspectiva aprofundada sobre as dinâmicas que influenciam os preços do ouro.

À medida que a política monetária do Federal Reserve se tornou mais agressiva a partir de 2008, a correlação entre o preço do ouro e os rendimentos reais se intensificou. Notavelmente, antes de 2008, essa correlação estatística era inexistente.

De acordo com o artigo:

O primeiro gráfico abrange o período pré-QE (Quantitative Easing), de 1982 a 2007, durante o qual os rendimentos reais mantiveram uma média de +3,73%. Com um R-quadrado de 0,0093, essa fase demonstra uma correlação praticamente nula.

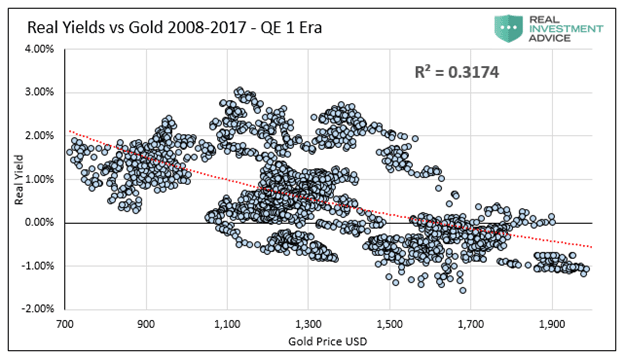

O segundo gráfico se refere ao QE associado à Crise Financeira, estendendo-se de 2008 a 2017. Nesta etapa, a média dos rendimentos reais foi de +0,77%, com um R-quadrado de 0,3174, indicando uma correlação moderada.

O último gráfico, correspondente à Era do QE2, cobre o período subsequente à redução e posterior aumento acentuado do balanço patrimonial do Fed, iniciado no final de 2019. Durante este período, a média dos rendimentos reais foi de 0,00%, com várias instâncias de rendimentos reais negativos. Um R-quadrado de 0,7865 aponta para uma correlação significativa.

Considerando nossa análise histórica e o atual cenário de altos rendimentos reais, não surpreende que a relação entre o preço do ouro e os rendimentos reais tenha se atenuado.

Portanto, excluindo os rendimentos reais como fator direcionador do preço do ouro, exploramos algumas razões para sua ascensão acelerada.

Desiquilíbrio Fiscal

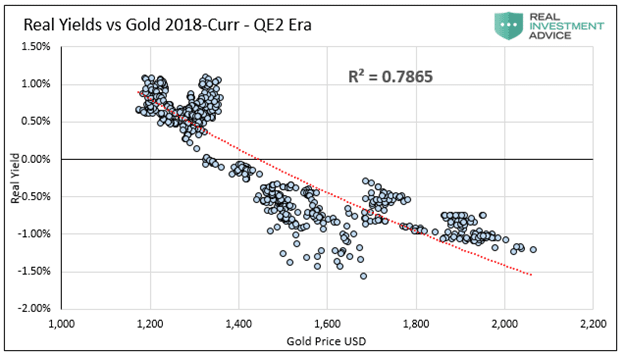

O governo federal está acumulando déficits consideráveis. A taxa anual de crescimento da dívida federal ultrapassa 8%. Esse aumento substancial no déficit ocorre em um momento em que o crescimento econômico excede tanto sua taxa natural quanto os níveis pré-pandêmicos. Geralmente, os déficits são menores durante períodos de crescimento econômico e maiores durante recessões.

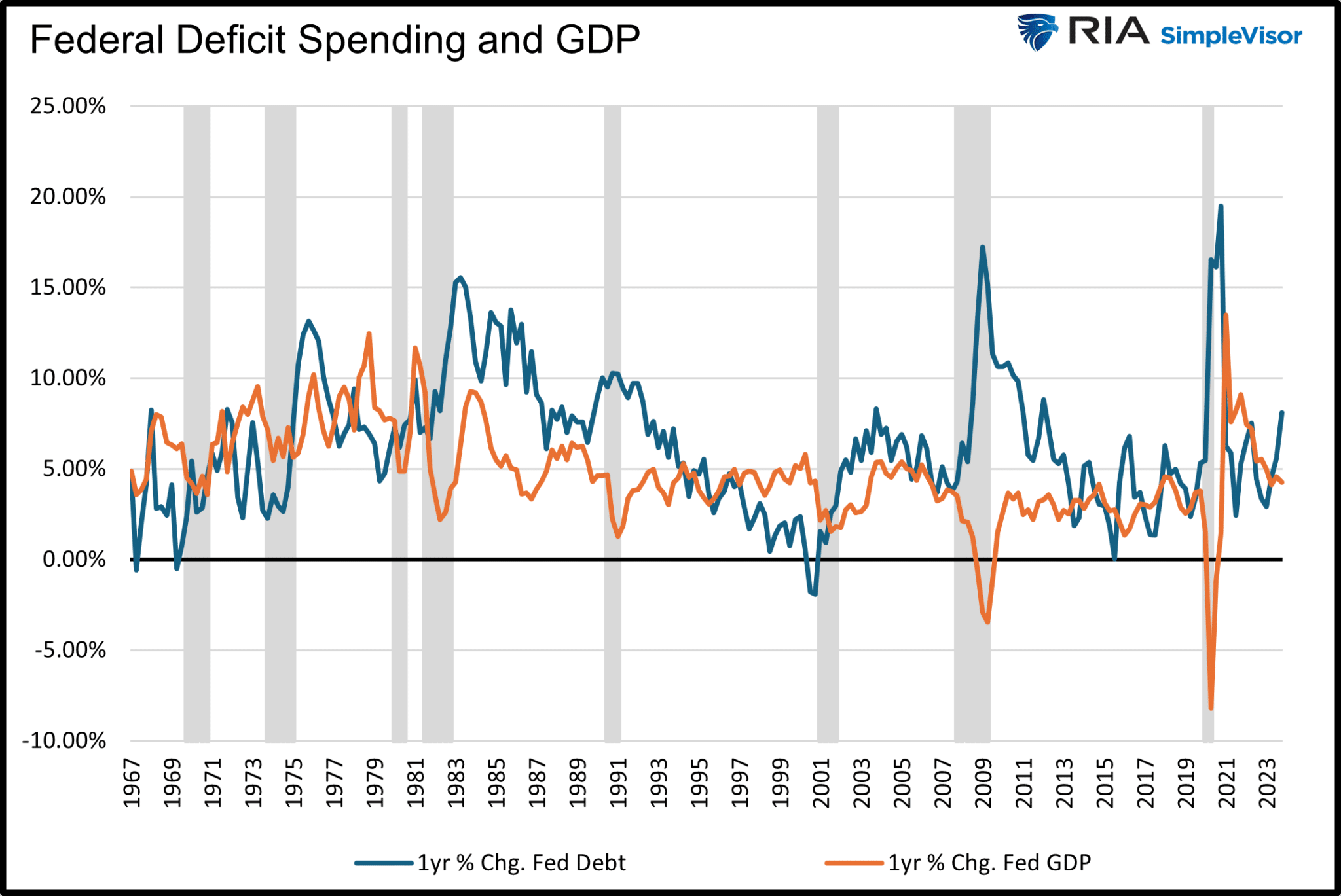

O recente crescimento da dívida é notável, mas não muito além de outros picos em períodos de não recessão nos últimos dez anos. Além disso, fica bem abaixo dos aumentos de dívida vistos durante recessões. Um déficit de mais de 2 trilhões de dólares parece intimidador, mas desde 2020 a economia cresceu 33%, ou 7 trilhões de dólares, e dobrou de tamanho desde 2009. A relação dívida/PIB, ilustrada no gráfico abaixo, oferece uma perspectiva mais clara sobre a proporção do endividamento governamental.

A tendência ascendente da relação dívida/PIB não é sustentável a longo prazo. Contudo, a proporção e a inclinação da tendência recente estão em linha com as observadas nos últimos 20 anos, e até mais.

Discutimos em diversos artigos o problema do crescimento da dívida superando o PIB e o dano econômico resultante. Porém, ao colocar os déficits atuais em contexto com a atividade econômica, o aumento recente não se destaca significativamente em comparação com outros períodos dos últimos 20 anos.

Dessa forma, é difícil atribuir ao endividamento a responsabilidade pela valorização recente do ouro.

Questões Geopolíticas

Os desafios geopolíticos, especialmente em relação à Ucrânia e Israel, são de fato preocupantes.

Há a possibilidade de a Rússia usar armas nucleares ou expandir o conflito para outros países vizinhos. Uma invasão de um país da OTAN quase garantiria a intervenção dos EUA e das potências europeias.

O conflito Israel-Hamas é visto como uma guerra por procuração contra o Irã. Embora o palco principal seja Gaza, a possibilidade de um confronto mais direto entre Israel e Irã traz inquietação. Ações diretas do Irã contra Israel provavelmente provocariam uma resposta militar dos EUA e de outros membros da OTAN.

Apesar da gravidade desses dois eventos geopolíticos e de outros menos críticos, é importante lembrar que os EUA e a Europa estiveram envolvidos em conflitos no Oriente Médio e no Afeganistão por grande parte dos últimos 20 anos. A situação geopolítica global atual é realmente mais alarmante do que em períodos anteriores?

Ao iniciar este texto em 4 de abril de 2023, surgiu um rumor de que o Irã estaria planejando ataques com mísseis contra Israel. Isso levou o S&P 500 a uma queda rápida de mais de 1%, enquanto o ouro perdeu imediatamente 25 dólares. Se as tensões geopolíticas são um motor para os recentes ganhos do ouro, o aumento das tensões no Oriente Médio não deveria impulsionar ainda mais seu valor?

O ouro como indicador de inflação: mito ou realidade?

Há uma corrente de pensamento que sugere que a valorização do ouro sinaliza uma inversão nas tendências de baixa inflação observadas nos últimos 30 anos.

Contudo, levanta-se a questão: se o ouro é de fato um indicador tão preciso de inflação, por que seu preço permaneceu estagnado mesmo quando o Federal Reserve (Fed) e o governo inundaram a economia com dinheiro e as cadeias de suprimentos estavam interrompidas? Esse cenário configura o contexto inflacionário mais acentuado das últimas quatro décadas.

Fed flexível em um cenário de inflação elevada

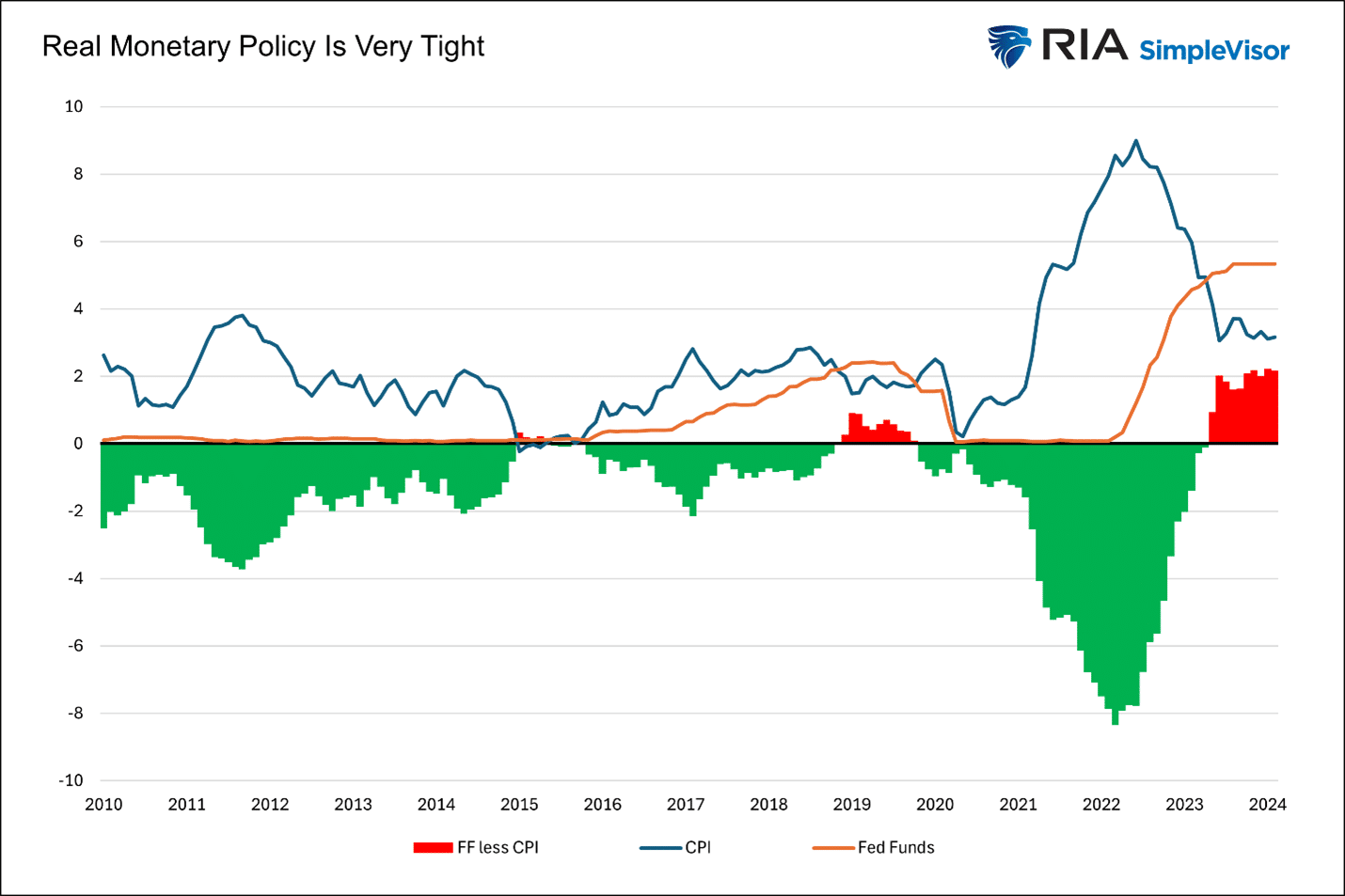

Nos últimos meses, o Fed suavizou sua postura de extremamente rigorosa para mais flexível. Mesmo diante de condições financeiras facilitadas, inflação elevada e persistente, e crescimento econômico acima da média, o Fed planeja reduzir as taxas de juros várias vezes ao longo do ano. Argumenta-se que uma abordagem mais cautelosa por parte do Fed manteria um tom mais austero e poderia até sinalizar futuros aumentos nas taxas.

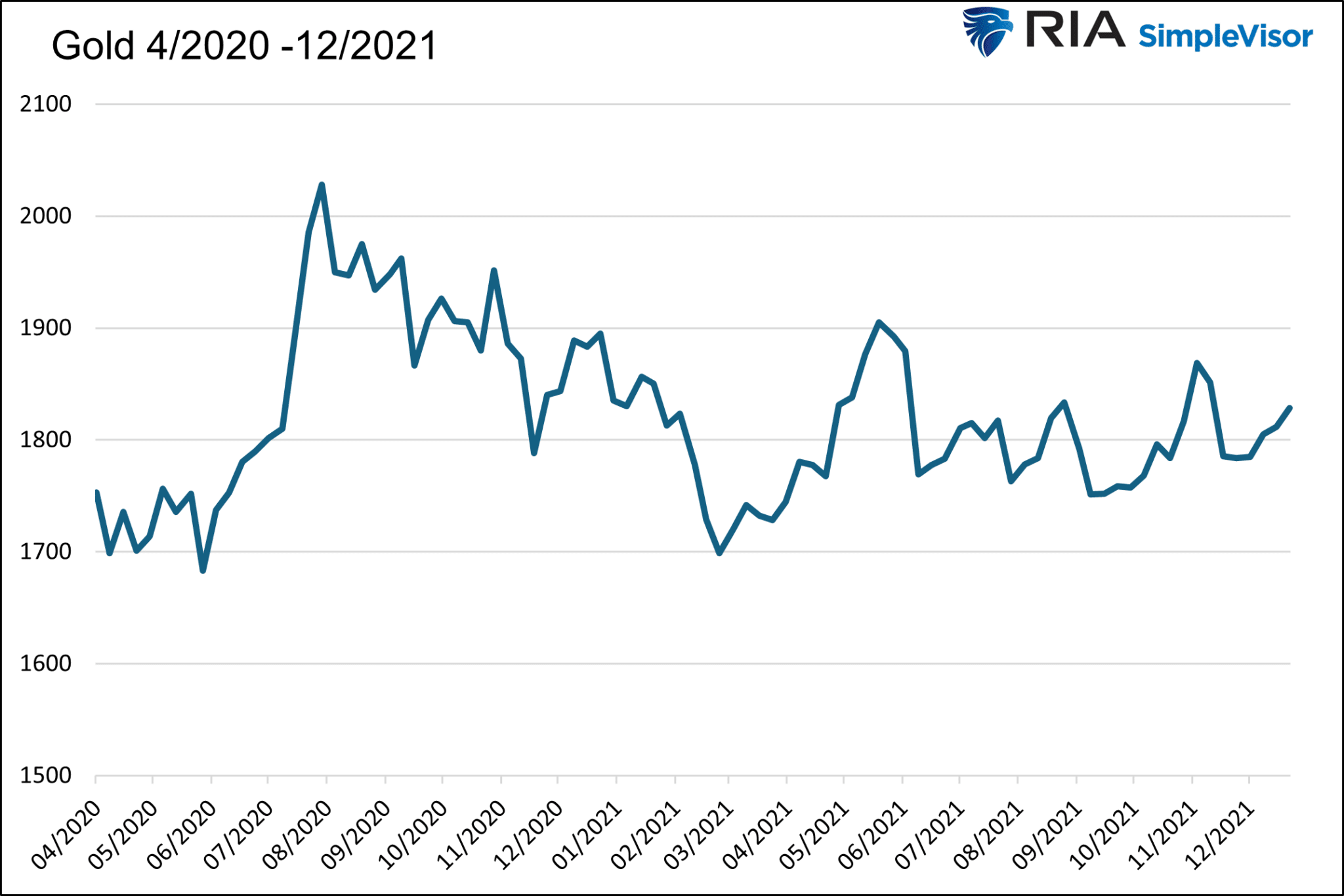

Como evidenciamos, apesar de uma aparente flexibilização, a política monetária atual está em seus níveis mais restritivos dos últimos 15 anos. Comparando com 2013 e 2014 — quando a economia também estava em expansão, mas o Fed mantinha as taxas de juros próximas a zero e executava o Quantitative Easing (QE) — o ouro não apresentou grandes variações, mesmo diante de uma política monetária extremamente leniente.

Cripto e euforia com IA

Discutimos respostas convencionais sobre o ascenso do ouro, mas uma perspectiva talvez menos aceita pelos investidores do metal precioso merece atenção.

O ouro, enquanto ativo especulativo, pode sofrer oscilações acentuadas, impulsionadas apenas pela especulação de traders. Será que a recente valorização do ouro tem menos a ver com os fatores econômicos mencionados e mais com a onda especulativa que atravessa diversos mercados? Observando cinco gráficos, nota-se uma correlação robusta entre o ouro e ativos como o bitcoin, Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META), Eli Lilly e o S&P 500 nos últimos dois anos.

Conclusão

As justificativas apresentadas para a alta nos preços do ouro parecem plausíveis à primeira vista. Contudo, quando analisadas no contexto dos últimos vinte anos — período em que o ouro mostrou flutuações de preço tanto para cima quanto para baixo — essas razões não se destacam significativamente de outros momentos históricos.

O preço do ouro pode, em algumas ocasiões, oferecer insights valiosos. Entretanto, em outras, pode ser influenciado por comportamentos irracionais do mercado, não refletindo uma verdadeira crise fiscal, monetária ou geopolítica. Acreditamos que o ouro esteja atualmente em uma bolha especulativa, e seu preço não indica necessariamente uma iminente crise.

Uma valorização mais confiável e duradoura do ouro é esperada quando o Fed voltar a adotar uma postura mais descuidada, com rendimentos reais próximos a zero ou negativos, e a implementação do QE for retomada.

***

Quer ter sucesso nas suas estratégias com ações ligadas a metais preciosos, como mineradoras de ouro?

Então acesse o mesmo nível de informações e dados financeiros dos profissionais com os insights e recursos de inteligência artificial disponíveis no InvestingPro.

Use o cupom INVESTIR e tenha um desconto adicional nas assinaturas em promoção de 1 e 2 anos do Pro e Pro+!

Veja como aplicar o cupom no vídeo abaixo: