“O pessimismo é tão grande que o único caminho que resta é o de alta”.

Essa foi uma das declarações que fiz, em 2022, quanto o sentimento do mercado era predominantemente baixista. Naquele artigo (em inglês), eu disse o seguinte:

"O pessimismo dos investidores chegou a um ponto que favorece a alta do mercado.

Uma das coisas mais difíceis de fazer é ir contra a corrente dominante nos investimentos. É o que todos chamam de ir contra a tendência. Um dos investidores 'contra a tendência’ mais famosos é Howard Marks, que uma vez disse o seguinte:

‘Resistir – e ter sucesso como investidor contra a tendência não é nada fácil. Várias coisas atrapalham, como o instinto natural de seguir a manada e a dor de ficar de fora da moda, principalmente quando o momento inevitavelmente faz com que ações pró-cíclicas pareçam certas por um tempo.

Dada a dificuldade de manter a confiança em sua posição diante da incerteza do futuro, sobretudo quando o preço vai contra você, é um grande desafio ser um investidor contrário.’

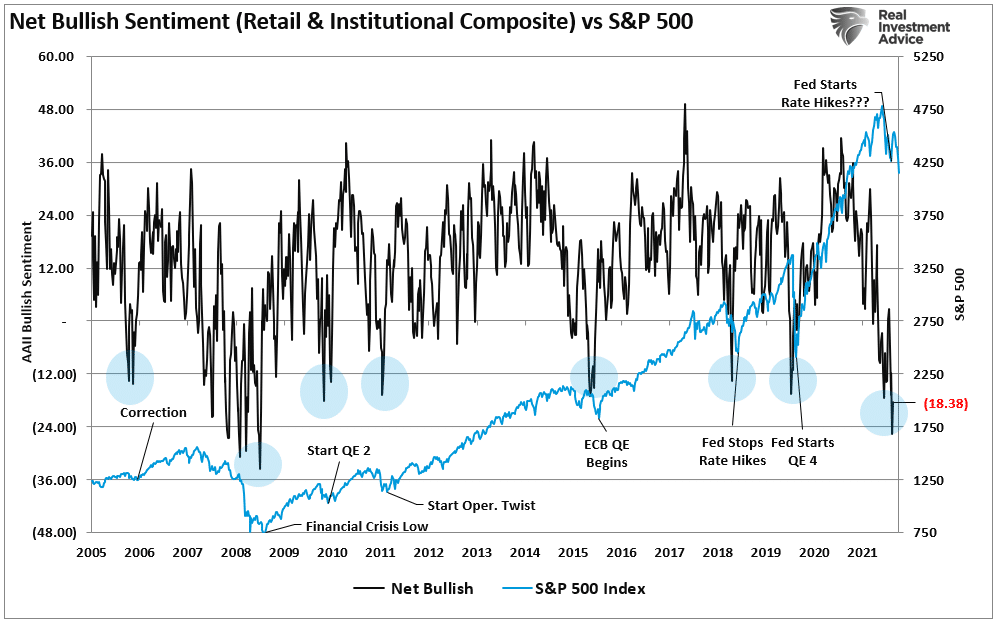

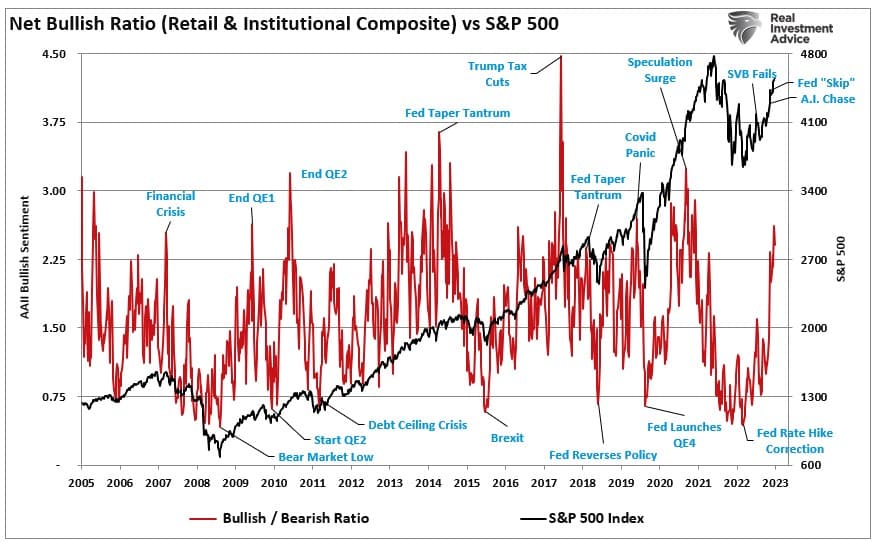

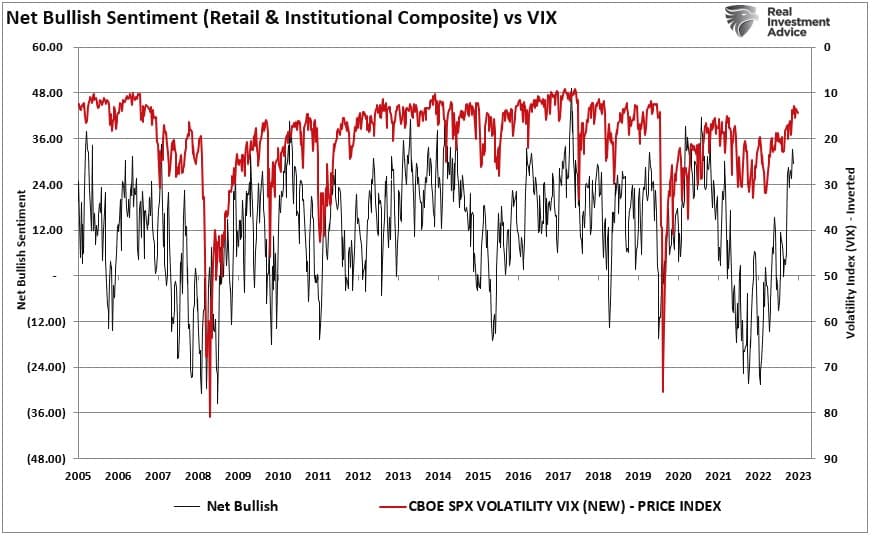

O índice composto de sentimento de mercado apresentado nesse artigo mostra como o pessimismo era forte naquele momento entre investidores individuais e profissionais. É possível ver que o pessimismo estava em níveis que não eram vistos desde a Crise Financeira de 2008.

Quando os níveis de negatividade ficam tão baixos, historicamente isso é um sinal de que o mercado tocará o fundo em breve. Isso acontece porque os excessos são criados quando todos estão do mesmo lado da operação. Naquela época, todos estavam tão pessimistas que isso acabou se tornando um indicador de alta. Como dissemos na época, “a reação à mudança de sentimento será rápida.”

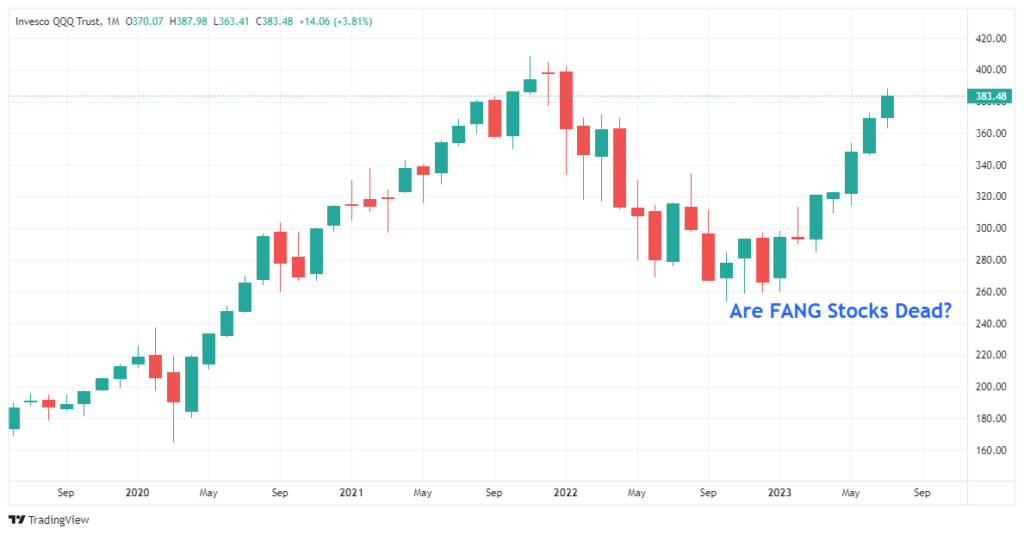

Olhando para trás, fica claro que foi isso que aconteceu, especialmente com o QQQ, dado como morto.

Otimismo nos indicadores é sinal de alerta

Claro, olhar para trás é fácil. No ano passado, não faltavam motivos para ser pessimista. As coisas pareciam estar tão ruins, diante de tantas previsões de recessão, que o único caminho restante para o mercado era uma alta. Desde outubro, a narrativa mudou, e cada vez mais analistas apontam que devemos evitar uma recessão. Isso novamente provocou uma mudança brusca no sentimento, intensificando o famoso “medo de ficar de fora”.

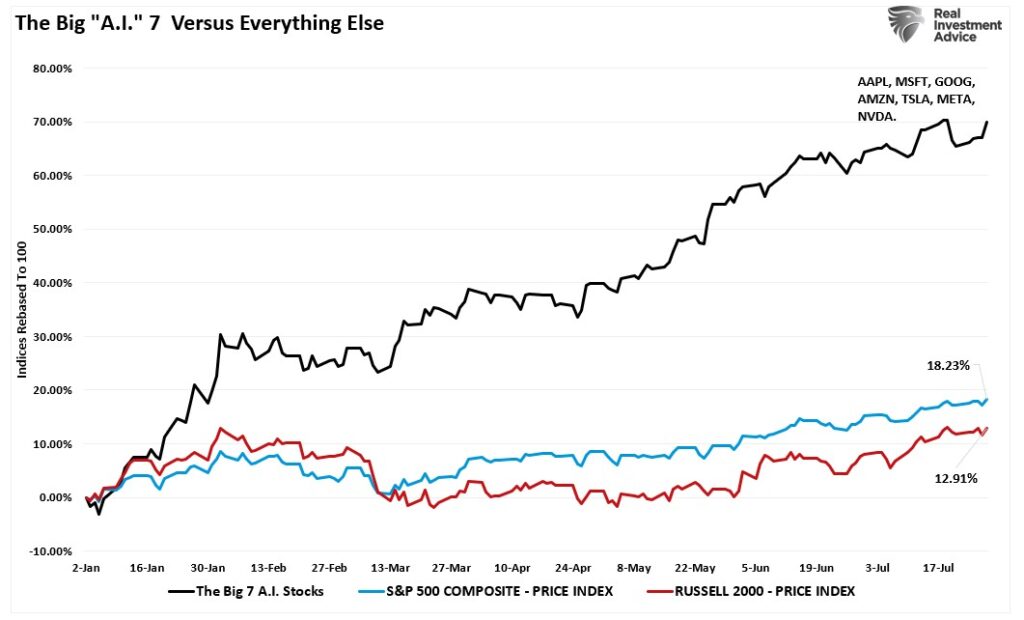

Desde o final de janeiro, apesar do aumento das taxas de juros pelo Federal Reserve, de uma crise de solvência bancária e de dados econômicos fracos, o mercado continuou “superando um paredão de preocupações”. E isso não foi tudo.

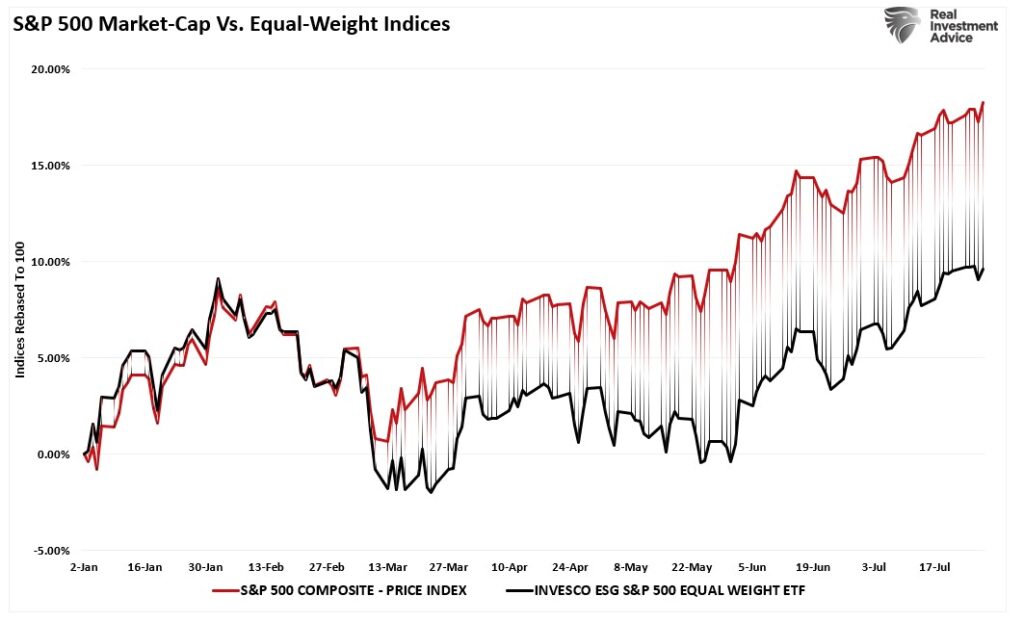

Como discutido em um artigo anterior, se não fossem as sete ações com maior peso no S&P 500, os retornos do mercado este ano seriam bem menores.

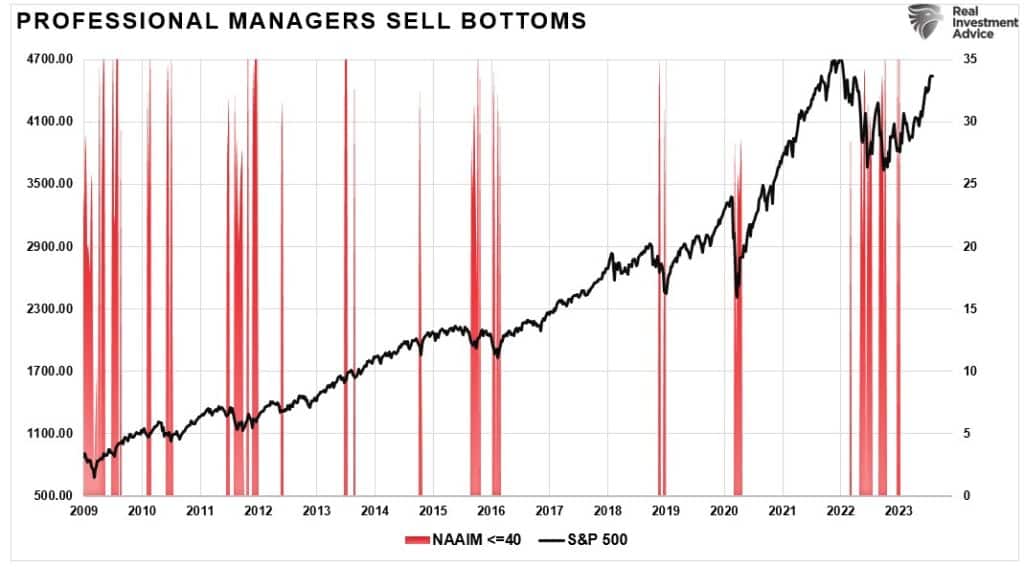

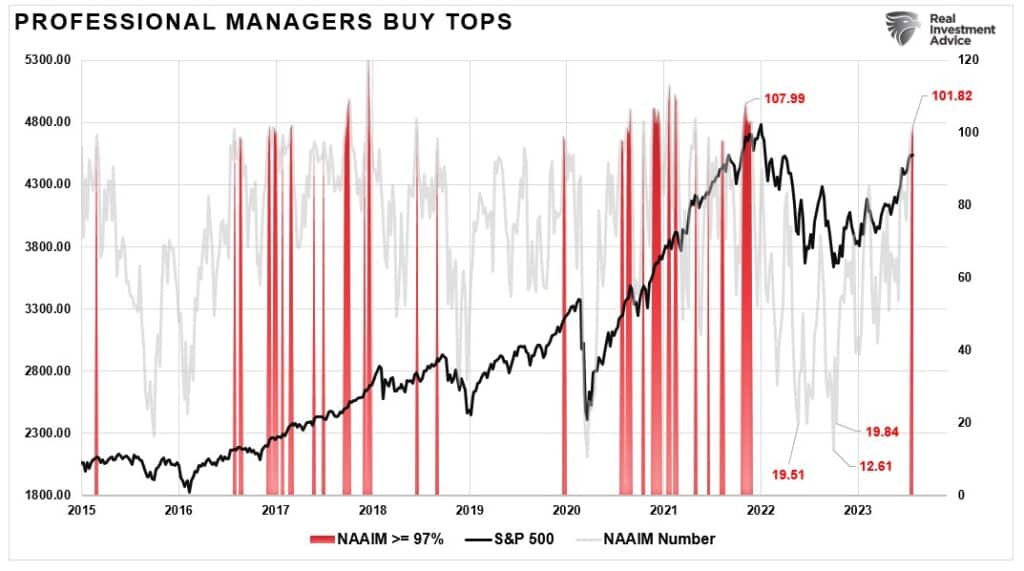

No entanto, a alta nos mercados reverteu esse sentimento extremamente negativo. Um indicador que observamos é a pesquisa de sentimento NAAIM de investidores profissionais. Esse índice mede o nível de exposição à bolsa de gestores institucionais a cada semana. No ano passado, as exposições de ações foram reduzidas perto das mínimas do mercado, quando os gestores não paravam de vender.

Hoje, esses níveis de exposição estão aumentando rapidamente. É preciso ressaltar que os investidores profissionais têm um longo histórico de vender nos fundos e comprar nos topos.

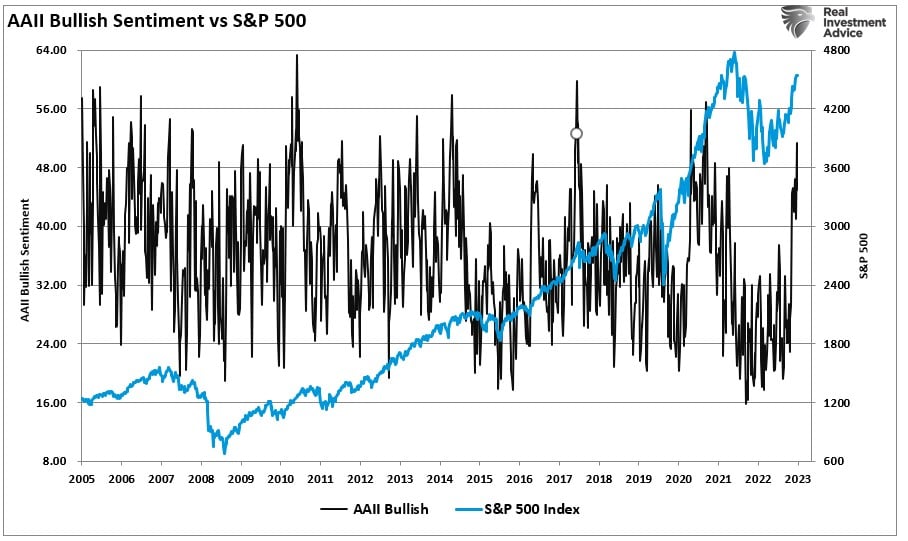

E não são apenas os gestores profissionais que estão entrando no mercado neste momento, os investidores individuais estão indo na mesma direção. Em 2022, o sentimento dos investidores de varejo também atingiu níveis extremamente pessimistas. À medida que os investidores individuais desistiam e voltavam a comprar ações, o mercado disparou, aumentando rapidamente seu otimismo.

Essas leituras mais eufóricas infelizmente são uma antítese das leituras pessimistas. As leituras extremamente pessimistas costumam indicar fundos de mercado, enquanto as leituras extremamente otimistas historicamente apontam para os picos.

Correção iminente

O sentimento mudou de pessimista para otimista desde o começo de março.

A capitulação dos investidores pessimistas continua impulsionando os mercados para cima. O “Índice de Otimismo Líquido” de investidores individuais e profissionais conta a história.

A volatilidade do mercado também caiu com o aumento do otimismo, atingindo níveis mais extremos.

A mudança de sentimento foi causada pela “dor” dos investidores que ficaram de fora. Embora o otimismo ainda não tenha chegado a níveis mais extremos, muitas vezes isso é um indício de que o fim de um rali está próximo, e não o começo.

Como investidor contra a tendência, os excessos são formados quando todos estão do mesmo lado da operação. Antes, todos estavam tão pessimistas que a expectativa de alta nos preços era inevitável. Hoje, é o contrário.

Independente das suas opiniões pessoais, o bull market que começou em outubro continua firme. No entanto, dadas as leituras mais extremas de otimismo no curto prazo, muitas evidências sugerem que uma correção é iminente. As condições técnicas de sobrecompra do mercado vão no mesmo sentido.

No entanto, isso não significa vender tudo para ficar líquido.

O que estou sugerindo é que, quando os “sinais de venda” forem dados, os investidores devem realizar algumas medidas essenciais de gerenciamento de risco, como:

- Reduzir posições ganhadoras para o peso original da carteira: Regra de Investimento: mantenha as posições vencedoras.

- Vender posições que não estão dando certo (posições que não funcionam em um bull market não funcionarão em um bear market): Regra de Investimento: Corte as perdas.

- Manter os caixa proveniente dessas operações até que ocorra a próxima oportunidade de compra: Regra de Investimento: Compre na baixa.

Há risco mínimo em “gerenciamento de risco”. No longo prazo, os resultados de evitar períodos de perdas de capital severas superarão os ganhos de curto prazo perdidos. Embora concorde que não se pode “cronometrar o mercado”, é possível “gerenciar o risco” para melhorar os resultados no longo prazo.