Principais conclusões:

-

Os bancos centrais têm uma agulha estreita para enfrentar enquanto buscam aumentar as taxas o suficiente para conter a inflação sem condenar a economia global à recessão.

-

A inflação salarial nos EUA e os altos preços da energia na Europa criam desafios políticos adicionais, pois os principais indicadores já indicam uma desaceleração da economia.

-

Acreditamos que a transição para um ambiente de taxas mais altas levará a uma maior volatilidade do mercado, mas com isso surge a oportunidade de capitalizar os deslocamentos de preços.

-

Dentro de semanas, um ano dramático para os mercados financeiros ficará para trás. A inflação acelerada, o ritmo histórico de alta das taxas de juros e a volatilidade do mercado obrigaram os investidores a apurar seus sentidos com o objetivo de determinar como essas forças interconectadas impactarão a trajetória da economia global e dos mercados financeiros. Reconhecendo que uma imagem pode transmitir com mais eficácia a magnitude dos recentes desenvolvimentos econômicos e de mercado do que apenas palavras, queremos compartilhar com nossos leitores alguns dados importantes que monitoraremos de perto nos próximos meses.

Tudo começa com a inflação

A chamada perdida dos bancos centrais sobre a inflação transitória deixou o gênio fora da garrafa. Com as forças convergentes de uma economia em reabertura, deslocamentos na cadeia de suprimentos – lembra-se da disputa por semicondutores e carros usados? – uma crise de energia e estímulo fiscal maciço nos EUA, a inflação atingiu recentemente máximas de várias décadas em muitos mercados desenvolvidos. E enquanto os preços dos bens podem ter atingido o pico nos Estados Unidos, os preços dos serviços – com seu considerável componente salarial – continuam subindo em um ritmo preocupantemente rápido. A inflação em toda a Europa também continua subindo. Isso pode persistir à medida que a demanda por um fornecimento reduzido de energia aumenta durante os meses mais frios.

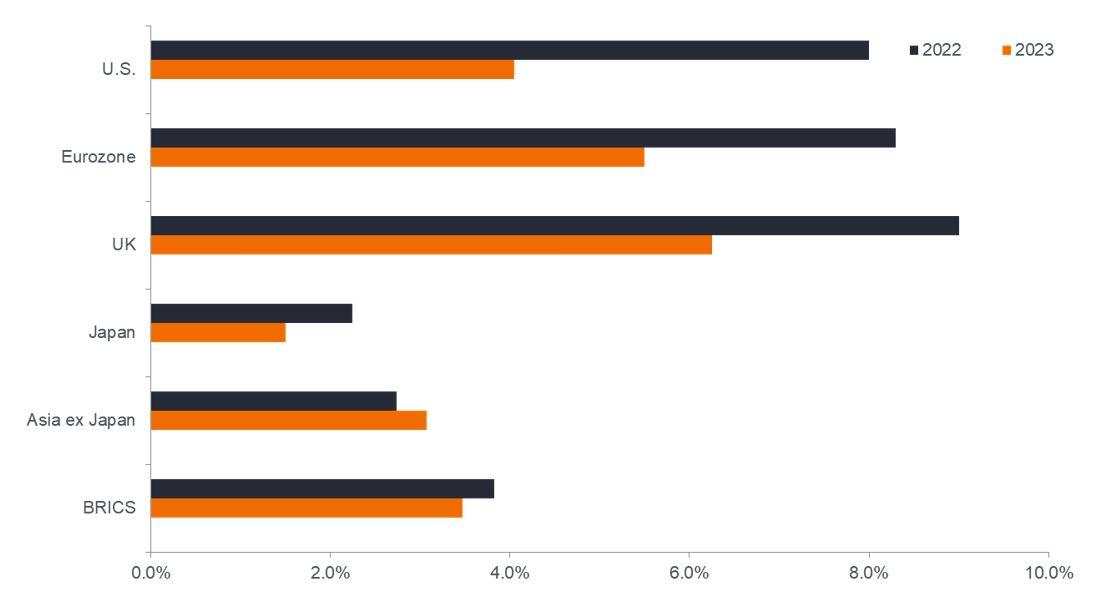

Estimativas de inflação ao consumidor para as principais economias

Embora o aumento dos preços deva diminuir em 2023, com exceção do Japão, a inflação ainda deve ficar acima da média das metas de política da maioria dos bancos centrais.

Fonte: Bloomberg, em 31 de outubro de 2022.

Na maioria das regiões, a inflação deve esfriar em 2023. O grau em que isso afetará – bem, tudo. Em 4,0%, a taxa básica de juros do Federal Reserve (Fed) fica 1,1 pontos percentuais abaixo da medida de inflação preferida do banco – a variação ano a ano no índice básico de preços de gastos de consumo pessoal. Historicamente, a inflação normalmente não é controlada até que as taxas de juros excedam a inflação. Para que isso ocorra, ou a inflação precisa cair consideravelmente, ou o Fed deve continuar subindo, ainda que possivelmente em um ritmo mais lento. Essa dinâmica também é válida em outras regiões. Dentro da zona do euro, a estimativa de outubro para a inflação global é de 10,7%, notavelmente acima da principal taxa de refinanciamento do Banco Central Europeu (BCE) de 2,0%.

Antes tarde do que nunca

Em dezembro passado, os mercados futuros indicavam que a taxa dos Fed Funds terminaria 2022 abaixo de 1,0%. (Atualmente é de 4,0% e o mercado antecipa pelo menos mais 50 pontos-base (bps) de alta em dezembro.) Confrontado com forças inflacionárias semelhantes e a pressão adicional de uma libra em queda injetando inflação importada no mix, o Banco da Inglaterra ainda estava mais rápido para o soco do que o Fed. Tardiamente, o BCE virou a máxima do ex-presidente Mario Draghi de fazer o que for necessário e agora está aplicando o mesmo zelo para conter o aumento dos preços.

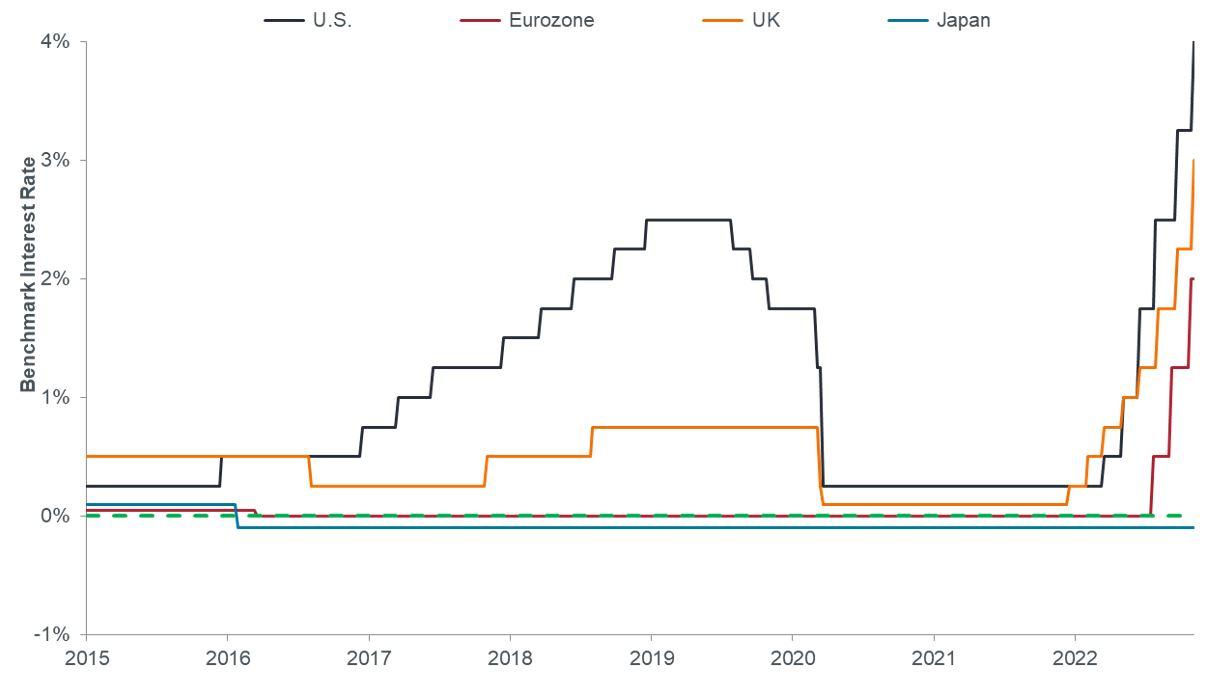

Principais taxas de política do banco central

O ritmo dos aumentos das taxas tem sido histórico e os mercados de derivativos prospectivos esperam aumentos adicionais na maioria das principais economias.

Fonte: Bloomberg, em 4 de novembro de 2022.

Com uma economia global começando a desacelerar e a inflação – muitas vezes impulsionada por fatores de oferta – permanecendo persistente, os bancos centrais têm uma agulha estreita para reduzir os preços sem piorar (substancialmente) as condições econômicas. Para algumas regiões, o infeliz tandem de uma economia fraca e preços altos – também conhecido como estagflação – será inevitável. A maneira como os bancos centrais administrarão esse ato de equilíbrio nos próximos meses ajudará bastante a determinar que tipo de aterrissagem – suave ou difícil – está reservado para a economia global.

Desacelerando - mas por quanto?

A economia global já está mostrando sinais de desaceleração. Em março, as previsões de consenso para o crescimento do produto interno bruto (PIB) global e dos EUA em 2022 eram de 4,0% e 3,5%, respectivamente. No final de outubro, esperava-se que o crescimento global de 2022 atingisse apenas 2,9% e 1,8% para os EUA. ano de contracção económica. Essas estimativas levam em conta as notórias defasagens longas e variáveis da política monetária que já ocorreram ou que devem ser implementadas. Caso a inflação force os bancos centrais a serem ainda mais restritivos ou a destruição da demanda diante da alta dos preços se confirme, as previsões econômicas podem ter que ser novamente revisadas.

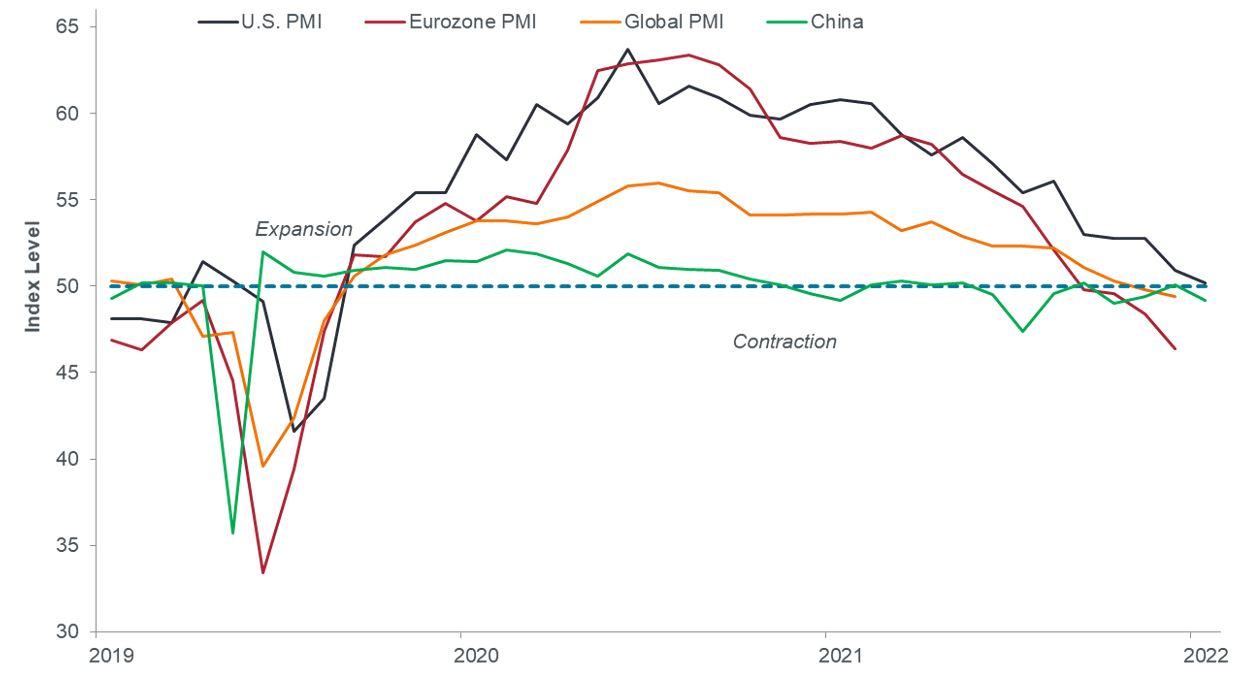

De acordo com indicadores prospectivos, uma política mais rígida já está começando a pesar. Os índices de gerente de compras (PMI) globais, da zona do euro e da China entraram em território de contração e o PMI de manufatura dos EUA está um pouco acima da água.

Índices globais de gerentes de compras

Não apenas várias regiões viram os índices de gerentes de compras mergulharem em território de contração, mas os subíndices prospectivos também apresentam evidências ainda maiores de desaceleração da economia.

Fonte: Bloomberg, em 31 de outubro de 2022.

Indo um pouco mais fundo, o subíndice de novos pedidos do PMI de manufatura dos EUA ficou abaixo do subíndice de estoque desde maio. Isso pressagia o tipo de acúmulo de estoque que pode levar a recessões, pois as empresas são forçadas a sacar produtos acabados diante da desaceleração da demanda – normalmente consequência de custos de financiamento mais altos. A comparação da variação de seis meses em novos pedidos com a variação de seis meses nos rendimentos do Tesouro conta uma história semelhante. Essas métricas tendem a divergir – como agora – apenas quando uma desaceleração causada pelo estoque é iminente.

Outros indicadores antecedentes seguem a mesma linha. Não apenas os rendimentos entre as notas dos EUA de 10 e 2 anos foram invertidos desde julho, mas por um breve período no início de novembro, os rendimentos do T-Bill de 3 meses superaram os da nota de 10 anos. Se o spread 10-2 piscar “cautela”, uma inversão de 3 meses/10 anos representa uma preocupação ainda mais aguda. A recessão não é uma certeza, mas o monitoramento de uma série de indicadores antecedentes confiáveis pode ajudar os investidores a se posicionarem para quaisquer reviravoltas imprevistas que a economia possa tomar.

Trazendo de volta aos mercados

Para os alocadores de ativos que depositam suas esperanças nos benefícios da diversificação, 2022 foi especialmente difícil. O índice Bloomberg Aggregate Bond, uma referência para o mercado de renda fixa dos EUA, caiu mais de 15% – apenas um pouco menos do que as ações, conforme medido pelo S&P 500 Index. A força motriz por trás das tribulações dos títulos foi o golpe duplo da alta inflação e do aumento das taxas. Para agravar essa tendência negativa em relação à ausência de diversificação, houve uma política extraordinariamente acomodatícia em todas as jurisdições que deixou os rendimentos dos títulos para onde ir, a não ser para cima. Com as taxas de juros próximas do limite zero, os títulos simplesmente não tiveram espaço para se recuperar – exceto pela rara incursão em território de rendimento negativo – quando o sentimento em relação a ativos mais arriscados piorou.

No entanto, a redefinição dos rendimentos – tanto os de renda fixa quanto as ações de crescimento até então espumosas – para níveis mais atraentes devem fornecer aos investidores uma miríade de benefícios que faltavam recentemente. Acima de tudo, o rendimento atual do Tesouro dos EUA de 10 anos – 4,11% – significa que esse ativo tradicional de “porto seguro” tem espaço para se valorizar em ambientes de risco. De fato, durante o caminho ascendente dos rendimentos deste ano, a nota de 10 anos ocasionalmente se recuperou após a evolução econômica pessimista.

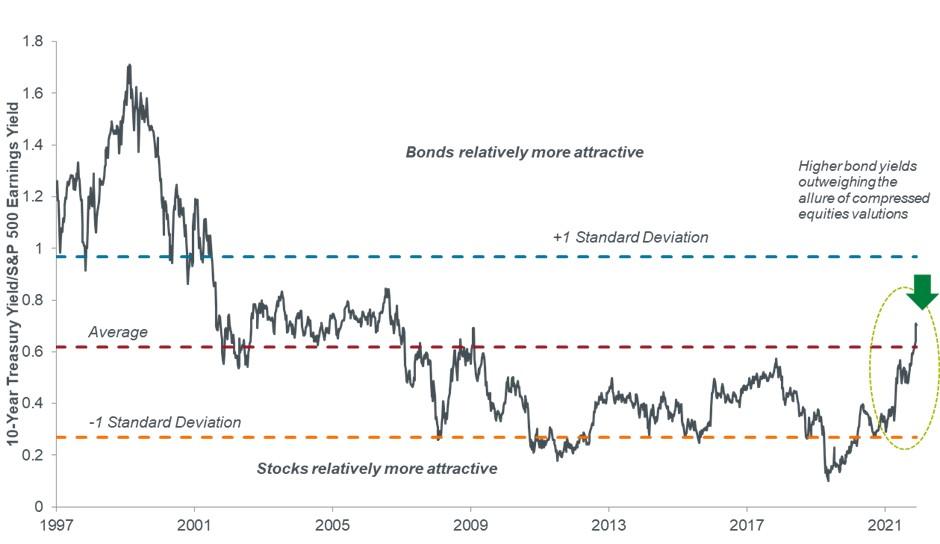

Outro benefício para rendimentos mais altos são os próprios rendimentos mais altos. Os investidores em títulos estão ansiosos por uma renda atraente há mais de uma década; sua ausência levou à tendência de os investidores buscarem rendimento em classes de ativos mais arriscadas. No mês passado, pela primeira vez desde 2009, a relação entre o rendimento do Tesouro de 10 anos e o rendimento do S&P 500 subiu acima de sua média de longo prazo, indicando que os títulos poderiam novamente apresentar um complemento atraente – e, em alguns casos, uma alternativa – a uma alocação de ações.

Atratividade relativa das ações dos EUA em relação aos rendimentos dos títulos

Embora tanto os rendimentos das ações quanto os rendimentos dos títulos tenham subido, o aumento mais rápido dos últimos resultou em maior atratividade relativa e apresenta o potencial de valorização do capital e diversificação para ativos mais arriscados.

Fonte: Bloomberg, em 31 de outubro de 2022.

O que talvez tenha sido perdido no aumento dramático dos rendimentos dos títulos é a melhoria dos rendimentos das ações. Mesmo antes da pandemia, as ações de crescimento, com seus índices preço/lucro (P/L) mais altos, eram uma força motriz nos mercados. Implícito em um múltiplo de alta valorização está um baixo rendimento de ganhos, já que essas proporções são inversas umas às outras. Quanto mais alguém “paga” agora pelos fluxos de ganhos de uma ação, menos eles rendem ao longo do tempo, todas as coisas sendo iguais. Assim, embora os rendimentos dos títulos e das ações tenham subido, os primeiros o fizeram em um ritmo mais rápido.

Sobre esses rendimentos de ganhos

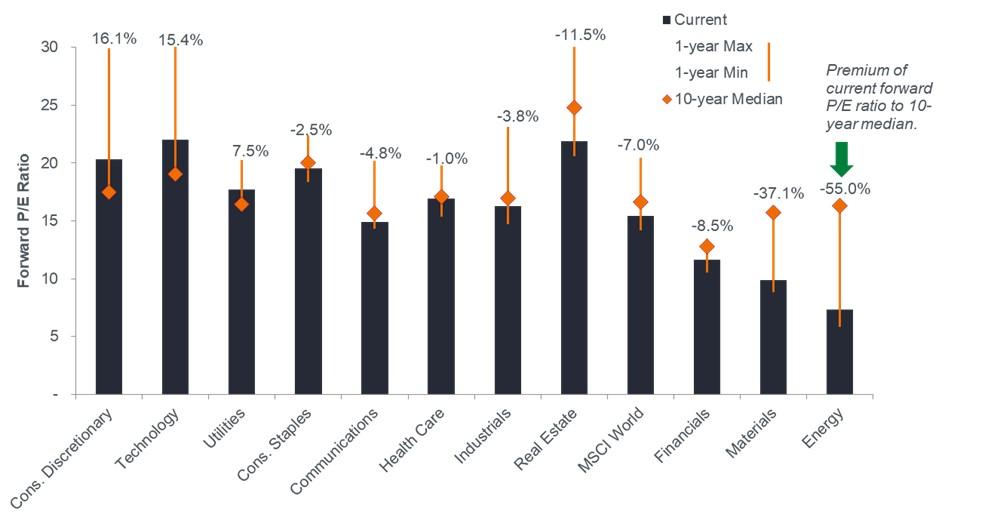

Três forças por trás dos altos índices P/L dos últimos anos foram os investidores comprando crescimento onde pudessem encontrá-lo em um ambiente de baixo crescimento, o vento favorável fornecido pela rápida adoção de tecnologia durante a pandemia e o efeito de baixas taxas de desconto nos múltiplos de avaliação. Os dois últimos recuaram e o primeiro depende da capacidade da economia de evitar a recessão.

O resultado da liquidação deste ano foram as avaliações das ações caindo – e em alguns casos abaixo – das médias de longo prazo. Isso apresenta oportunidades aos investidores “conscientes do preço”. Vendas indiscriminadas provavelmente deixaram muitas ações individuais abaixo de seu valor intrínseco. Além disso, esperamos que os giros do mercado continuem, resultando em deslocamentos de preços ainda mais pronunciados em muitos casos.

Índices P/L de ações globais

Depois de anos residindo bem acima das médias de longo prazo – devido em parte às baixas taxas de juros – os múltiplos de avaliação de ações caíram em direção às médias de longo prazo, potencialmente apresentando aos investidores a oportunidade de participação positiva assim que o sentimento de risco melhorar.

Fonte: Bloomberg, em 31 de outubro de 2022.

Não esperamos que a volatilidade do mercado diminua até que os investidores tenham maior visibilidade da trajetória da inflação e das taxas de juros. Essas ondulações podem abalar ainda mais a confiança dos investidores, resultando em compressão múltipla adicional. Resultados de ganhos piores do que o esperado nos próximos trimestres podem ser o “evento de compensação” que faz com que as avaliações cheguem ao fundo do poço. Embora seja uma tarefa tola tentar prever quando isso pode ocorrer, especialmente com a quantidade de complexidades econômicas e geopolíticas agitando os mercados, a natureza prospectiva das ações significa que os investidores devem, em algum ponto não muito distante, equilibrar suas prioridades de disciplina de avaliação e retornos atraentes, buscando crescimento a um preço razoável.

Taxas reais: o jogo final

Dado o cenário macroeconômico, a maioria das eventualidades discutidas aqui depende da trajetória futura da política monetária. A questão é: até que ponto as taxas terão que subir? Além disso, os formuladores de políticas piscarão quando se depararem com uma economia materialmente mais fraca? A Austrália e o Canadá podem já ter recuado do máximo de hawkishness. No curto prazo, os investidores devem reconhecer o risco real de erro de política – seja na forma de expectativas de inflação se consolidarem ou de uma recessão profunda.

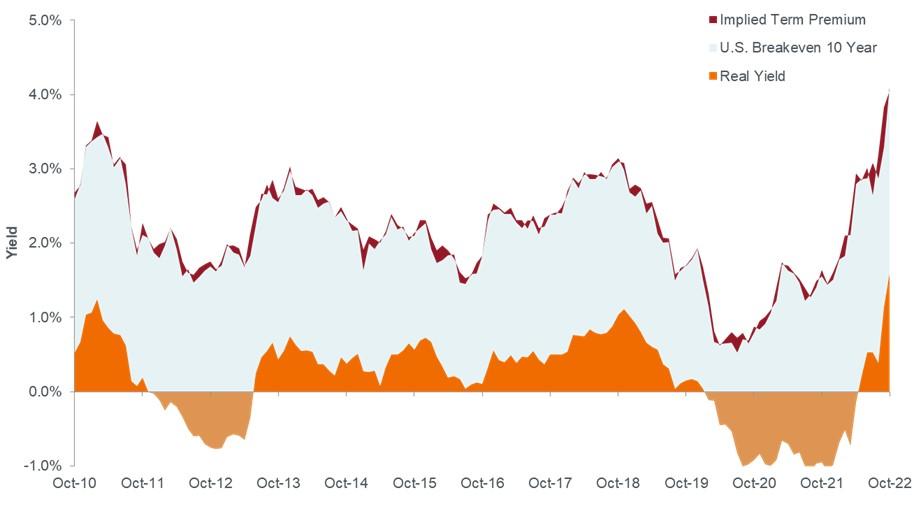

Acreditamos que um parâmetro que vale a pena monitorar seja a trajetória das taxas de juros corrigidas pela inflação – ou reais. Conforme mencionado, o rendimento real da taxa dos Fed Funds permanece atolado em território negativo. Mais progresso está sendo feito em prazos mais longos. O rendimento real da nota dos EUA de 2 anos subiu para 1,78% e o de 10 anos atingiu 1,74% – seu nível mais alto desde 2009.

Rendimento real dos títulos do Tesouro dos EUA de 10 anos

Fonte: Bloomberg, em 31 de outubro de 2022.

Isso é importante porque os rendimentos reais representam o verdadeiro custo de capital da economia. Seu aumento recente amortece a demanda por itens caros, normalmente financiados com crédito. Entre eles estão casas e automóveis do lado do consumidor e estruturas e equipamentos do lado corporativo. No terceiro trimestre, a desaceleração do investimento residencial reduziu em 1,37 ponto percentual a variação anualizada de 2,6% do PIB.

Esperamos que o rendimento real da nota de 10 anos corresponda aproximadamente ao crescimento do PIB real anual esperado ao longo de um período de 10 anos. Este não é o caso há anos, no entanto, dada a influência descomunal do Fed nos mercados de renda fixa. A rápida ascensão do rendimento real de 10 anos é uma ilustração clara de que a era da política monetária hiperacomodativa ficou para trás, mas a diferença remanescente sugere que o trabalho do Fed pode não ter terminado.

Embora seja um caminho doloroso, acreditamos que a marcha em direção a taxas reais mais altas beneficiará os investidores no longo prazo, pois os títulos de prazo mais curto e de menor risco podem finalmente gerar receita. Ao mesmo tempo, ativos mais arriscados, como ações e títulos corporativos, podem descobrir seus próprios preços, em vez de serem indevidamente influenciados por taxas de desconto artificialmente baixas e investidores desesperados buscando rendimento.