A Fitch Ratings sacudiu os mercados mundiais na semana passada, ao rebaixar inesperadamente a nota de crédito dos Estados Unidos de AAA para AA+.

A última vez em que uma agência de classificação fez isso foi em 2011, quando a Standard & Poor’s reduziu o rating do país em reação à forma como o governo americano lidou com a crise do teto da dívida.

O motivo do rebaixamento da Fitch foi semelhante ao de 2011. A agência citou os “confrontos repetidos [de dívida] e resoluções de última hora” do governo dos EUA como um fator de risco. Além disso, mencionou o aumento da dívida causado por cortes de impostos e novos gastos, bem como o crescimento dos custos dos programas sociais, como o Seguro Social e o Medicare.

(Em junho, o custo combinado desses programas foi de mais de US$ 2,3 trilhões, ou cerca de 9% do PIB dos EUA.)

Apesar de os EUA ainda terem uma economia forte, diversificada e o status do dólar como principal moeda de reserva global (por enquanto), podem enfrentar desafios no futuro. Algumas previsões apontam para uma leve recessão no final de 2023 e início de 2024, além de condições de crédito mais restritas, o que pode gerar turbulências no horizonte.

Repercussões do rebaixamento

O rebaixamento do rating de crédito já afetou as treasuries (títulos da dívida pública dos EUA) e as ações, prejudicando a confiança dos investidores na dívida do governo americano. As taxas subiram após a decisão da Fitch, com o rendimento das treasuries de 30 anos ultrapassando 4,3% na quinta-feira pela primeira vez desde novembro. (Quando os preços dos títulos caem, as taxas aumentam, e vice-versa.)

Um rebaixamento do rating de crédito pode ter várias consequências, sendo uma das mais óbvias um aumento nos custos de empréstimos do país por causa de um maior risco percebido de calote. Com isso, o governo dos EUA pode ter que pagar mais juros em suas novas emissões de dívida, piorando sua situação fiscal.

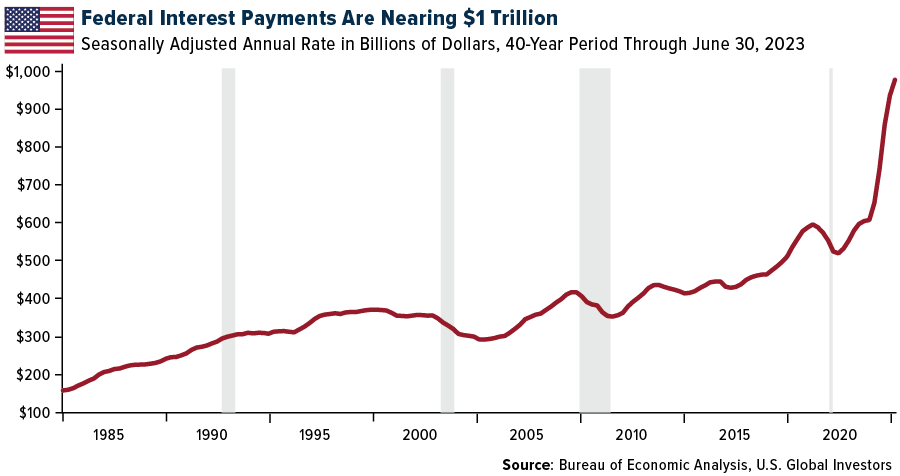

Com uma dívida total que superou os US$ 25 trilhões, o governo paga quase US$ 1 trilhão em juros, ou cerca de um terço do que arrecada em impostos. Enquanto isso, o Departamento do Tesouro anunciou que espera emitir mais de US$ 1 trilhão em nova dívida no terceiro trimestre.

O rebaixamento também poderia levar a uma desvalorização da moeda se investidores estrangeiros optarem por vender suas posições, aumentando assim a oferta da moeda nos mercados cambiais.

Também podemos ver volatilidade de curto prazo nos mercados de ações. Quando a dívida dos EUA foi rebaixada em agosto de 2011, o Índice de Volatilidade Cboe, ou VIX, disparou para até 48,3, muito acima dos 22,5 do início do mês.

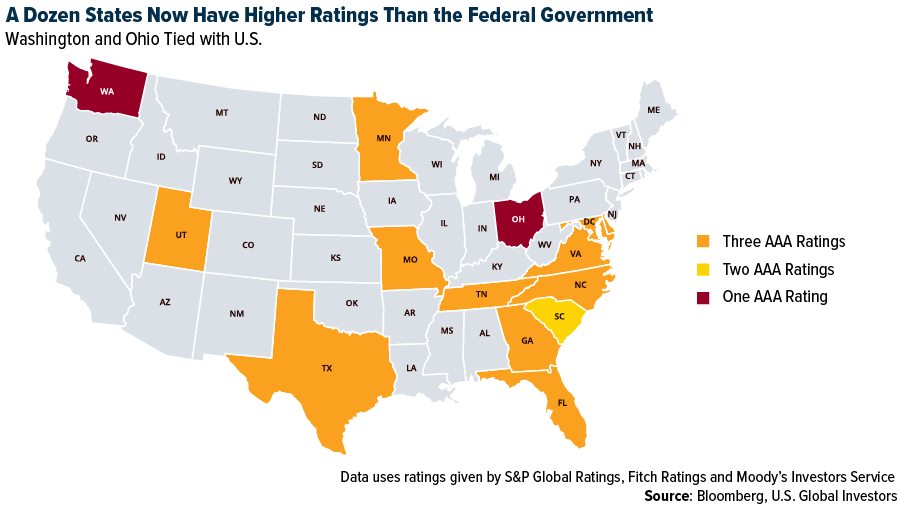

Com o governo federal rebaixado, agora 12 estados dos EUA têm ratings de crédito mais altos do que o governo federal, segundo a Bloomberg. Isso inclui economias estaduais robustas e bem administradas, como as do Texas e da Flórida.

Mudanças nas correlações e estratégias de investimento?

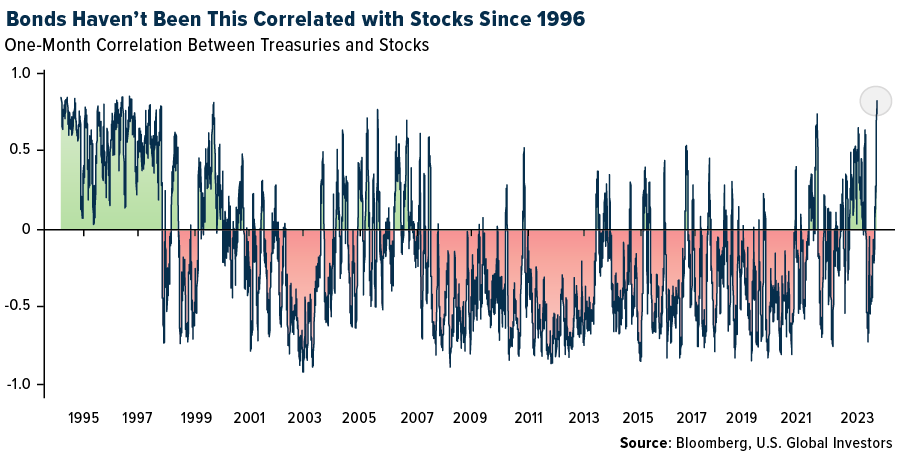

As treasuries são valorizadas por terem uma correlação baixa a negativa com as ações, muitas vezes sendo uma parte essencial de uma carteira tradicional de 60/40. Mas, no último mês, especialmente desde a decisão da Fitch, a dívida governamental se tornou menos eficaz como proteção contra as ações, uma tendência não vista desde os anos 1990. Como pode ser visto abaixo, a correlação entre o Índice de Retorno Total das Treasuries dos EUA da Bloomberg e o S&P 500 fortaleceu-se para 0,82, a mais alta desde 1996, indicando uma proteção mais fraca dos títulos contra riscos de patrimônio. (Uma correlação de 1,0 significaria que os dois ativos se movem consistentemente na mesma direção diariamente.)

As mudanças recentes nos mercados fizeram com que as treasuries perdessem quase todos os ganhos acumulados no ano, contrariando as expectativas de uma alta após o possível fim do ciclo de elevação de juros do Federal Reserve.

Com o aumento das taxas dos títulos, o prêmio de risco das ações, que é a diferença entre o retorno esperado das ações e dos títulos, caiu para o menor nível em 20 anos. Segundo o Wall Street Journal, a diferença entre o retorno dos resultados do S&P 500 e o rendimento das treasuries de 10 anos diminuiu para cerca de 1 ponto percentual, a menor desde 2002.

Embora um prêmio de risco baixo não signifique necessariamente uma queda do mercado acionário, o consenso em Wall Street é que essa situação não pode se manter por muito tempo. À medida que nos aproximamos do fim do ciclo de aperto do Fed, os juros dos títulos devem cair, tornando as ações mais atrativas e elevando os preços dos títulos.

Enquanto isso, acredito que o ouro e a prata continuam sendo boas opções para diversificar a carteira. O ouro tem uma correlação ligeiramente negativa com o S&P 500, o que significa que pode se mover na direção contrária ao mercado. Já a prata tem uma correlação quase nula de 0,06, indicando que não está relacionada à direção das ações.

Perspectiva para o futuro

Apesar das preocupações geradas pelo rebaixamento da nota de crédito dos EUA, sempre há oportunidades no mercado. Os investidores devem ficar atentos, acompanhar as tendências em andamento e ajustar suas estratégias conforme necessário. A situação atual mostra como os mercados financeiros são dinâmicos, com mudanças nas classificações de crédito, nas correlações e nos indicadores de mercado exigindo estratégias de investimento flexíveis.

Essa dinâmica é a essência do investimento e é o que torna o mundo das finanças tão fascinante. Como sempre, o segredo é se manter informado, adaptável e investido.

***

Aviso:Todas as opiniões expressas e dados fornecidos estão sujeitos a alterações sem aviso prévio. Algumas dessas opiniões podem não ser adequadas a todos os investidores.