Olá, pessoal! A partir de agora, minha coluna sairá às quintas-feiras (mantendo o “semana sim, semana não”). Tudo bem? Vamos ao texto de hoje!

Eu sempre “bato na tecla” dizendo que é fundamental ter uma estratégia de investimento muito bem pensada e que seja simultaneamente eficiente e consistente. Investidores sem uma estratégia bem definida investem, via de regra, de modo ineficiente, inconsistente e, na maioria esmagadora dos casos, ineficaz – ou seja, sem atingir os seus objetivos. E, ainda assim, os poucos que alcançam os seus objetivos sem uma estratégia bem pensada o fazem por um caminho mais espinhento do que o necessário, além de sofrerem bem mais. Explicarei tudo isso neste artigo! Venha comigo.

ANTES DE MAIS NADA: NO QUE CONSISTE UMA ESTRATÉGIA DE INVESTIMENTO?

Uma estratégia de investimento consiste nos cinco pronomes interrogativos abaixo, os quais trazem perguntas que precisam ser pensadas e respondidas. Se você não sabe muito bem alguma das respostas (ou responde algo como “ah, isso na hora eu vejo”), é importante repensar para ter certeza de que você realmente tem uma estratégia adequada:

-

ONDE - onde olhar os ativos para a sua carteira, ou seja, qual o universo de ativos selecionáveis?

-

QUAIS - do universo selecionável, quais ativos incluir na sua carteira?

-

QUANTO - quanto de cada ativo comporá a sua carteira (isto é, seus pesos na carteira)?

-

QUANDO - quando rebalancear a carteira?

-

COMO - como comprar ou vender, ou seja, como colocar as ordens no mercado?

O QUE É UMA ESTRATÉGIA DE INVESTIMENTO EFICIENTE?

O conceito de estratégias eficientes é muito bem definido e claro: uma estratégia é eficiente se ela possui uma dada expectativa de rentabilidade com o menor risco possível. Como somos avessos ao risco, penalizamos eventos com maior incerteza. Se fizermos a pesquisa abaixo, a maioria esmagadora das pessoas escolherá a opção A por esta ter menos incerteza, em que pese ambas as opções terem a mesma expectativa de rentabilidade.

Opção A: na cara-ou-coroa, obter uma rentabilidade ao final de um ano igual a 100% ou 0% de rentabilidade;

Opção B: na cara-ou-coroa, obter uma rentabilidade ao final de um ano igual a 200% ou -100% (perder tudo).

Ao falar de estratégias eficientes, é fundamental falarmos de diversificação. A diversificação permite que você reduza o risco da sua estratégia sem penalizar a sua rentabilidade esperada. Perceba que a diversificação é uma forma de seguro sem precisar pagar por isso. Quando compramos um seguro (de fato), estamos reduzindo a expectativa dos nossos resultados, seja o seguro de um carro (pelo seu custo) ou ao comprar uma opção de venda (put) para salvaguardar algum ativo de nossa carteira.

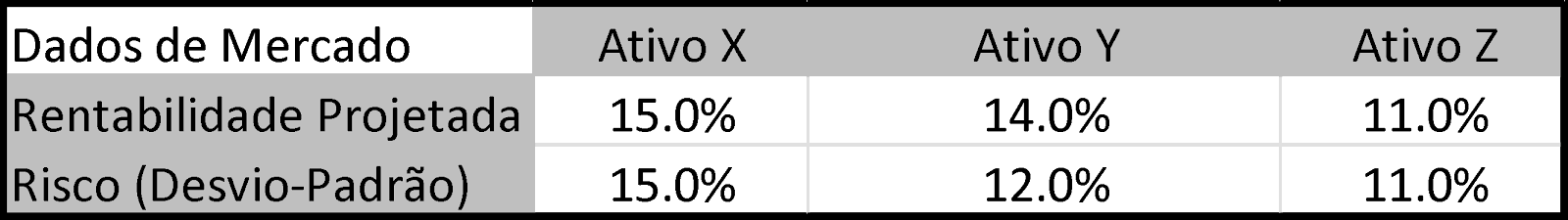

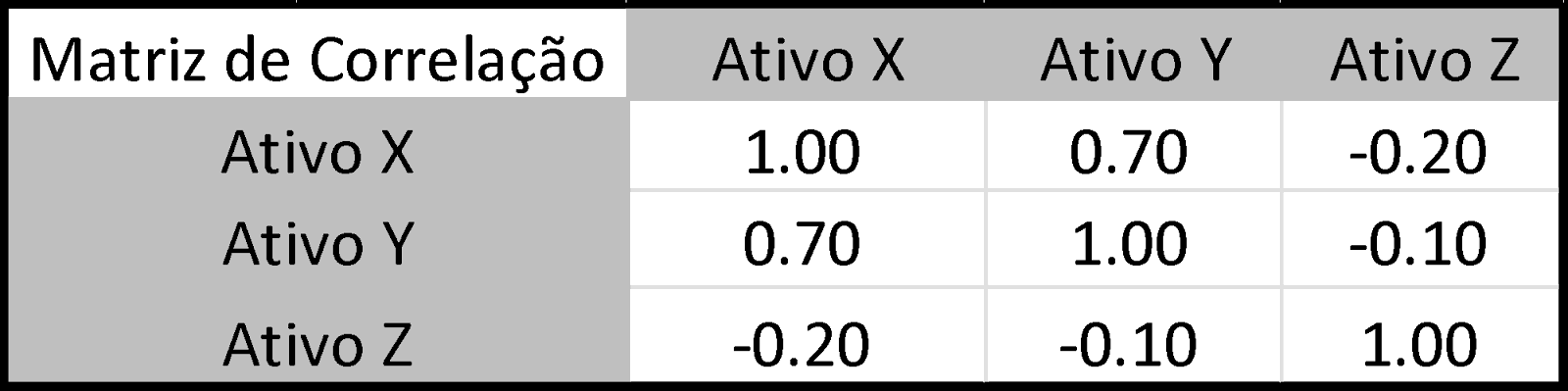

Permita-me compartilhar um exemplo prático para demonstrar isso que acabei de escrever. Suponha três ativos quaisquer com as características abaixo:

Os três ativos competem no mercado: X é o que projeta a maior rentabilidade, mas com maior risco. Já o ativo Z propõe uma rentabilidade esperada menor, porém com o menor nível de incerteza. Por sua vez, o ativo Y projeta-se no meio termo tanto em termos de rentabilidade como de risco. Mas a pergunta é: será que não podemos encontrar uma carteira composta pelos três ativos que seja melhor do que cada um deles individualmente? A resposta é sim! Eu fiz um exercício usando o Solver, ferramenta bem legal do Excel. Para tal, defini expectativas de retorno e pedi para o Solver minimizar o desvio-padrão projetado para a minha carteira. Vamos aos resultados que encontrei.

Uma carteira [47,5% 36,7% 15,8%], ou seja, com 47,5% investidos em X, 36,7% em Y e 15,8% em Z oferecerá a mesma rentabilidade projetada de Y (14%), mas com desvio-padrão de 10,5% (portanto, abaixo do desvio-padrão de Y). Se quisermos fazer o mesmo exercício com os ativos extremos, matematicamente torna-se obrigatório a carteira ter posição vendida para alcançarmos o nosso objetivo. A carteira [69,0% 41,4% -10,4%] tem a mesma rentabilidade esperada de X, mas com desvio-padrão menor (14,5%). Por sua vez, a carteira [-16,8% 22,4% 94,4%] é mais eficiente do que investir apenas no ativo Z por oferecer a mesma rentabilidade esperada com menor risco (10,8%).

Claro que o exemplo aqui foi extremamente simples e com apenas três ativos. Quanto mais ativos você tiver no cardápio, maior será o benefício da diversificação, ou seja, maior será a redução do risco para uma dada rentabilidade. E a mensagem de eficiência é clara: investir em uma carteira qualquer é mais arriscado do que precisa ser. Como somos avessos ao risco, preferimos uma carteira que projete a mesma rentabilidade esperada, mas com menos risco.

O QUE É UMA ESTRATÉGIA DE INVESTIMENTO CONSISTENTE?

Além de eficiente, sua estratégia precisa ser alinhada aos seus objetivos de investimento, bem como se adequar à sua tolerância a risco. Em relação aos seus objetivos, vejam abaixo alguns exemplos:

-

Se você é como eu e possui uma carteira à parte de investimentos para suas viagens internacionais no futuro, sua estratégia precisa ser dolarizada para acompanhar flutuações do dólar e se alinhar ao seu objetivo;

-

Se você é como eu e possui uma carteira à parte para sua aposentadoria, você precisa incluir instrumentos especialmente desenhados para tal finalidade e com características imbatíveis e não encontradas em outros investimentos: PGBL, VGBL, fundos de pensão (se você tiver acesso) e Tesouro RendA+.

-

Se você aceita bem o risco e possui um dinheiro que não precisará e pode ir para uma carteira de alto risco em busca de quantias vultosas, pode fazer sentido investimentos em criptomoedas, NFTs, na economia real ou em small caps (ações de pequenas empresas na B3 (BVMF:B3SA3)) de baixa iliquidez.

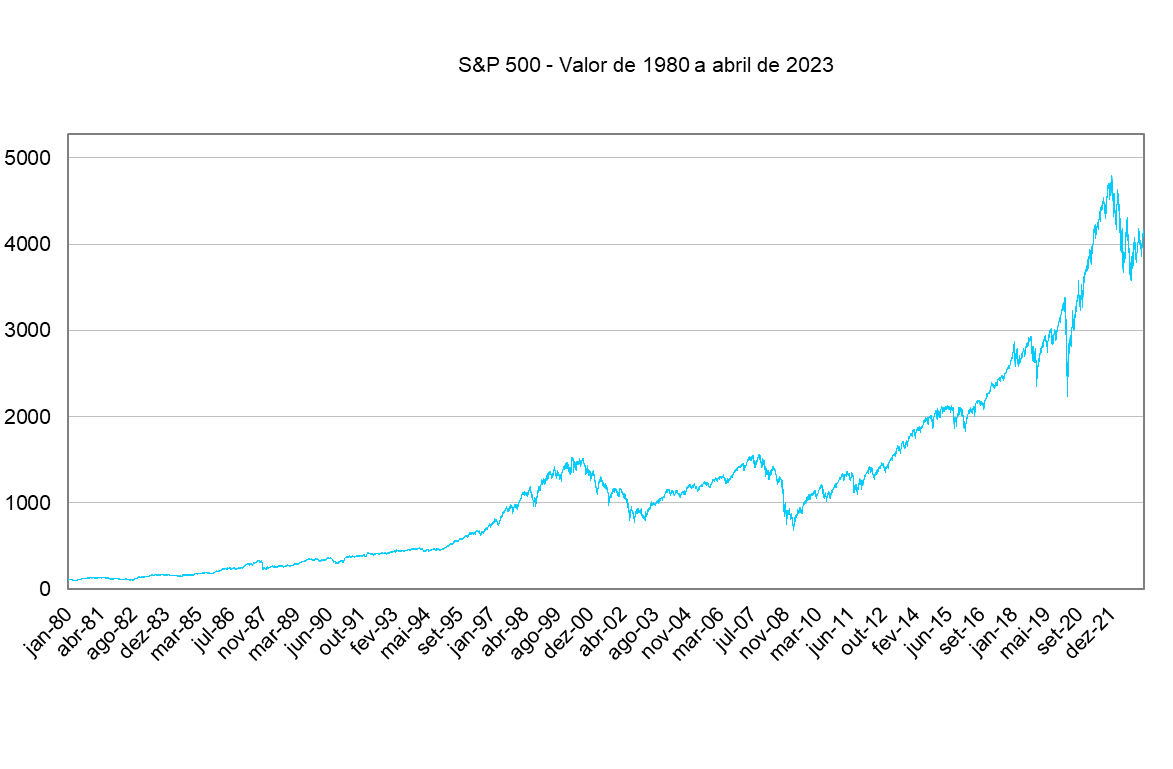

Sobre a estratégia ser adequada à sua tolerância ao risco, quero dizer que você precisa estar ciente do que pode acontecer em momentos de perdas para evitar frustações que lhe trarão danos à saúde e potenciais movimentos mal pensados com a sua estratégia. Para ilustrar esse ponto, analise o gráfico abaixo, que traz a evolução histórica do S&P 500 desde 1980.

O mercado estadunidense vem entregando há mais de 40 anos uma rentabilidade média de 8,8% ao ano em dólares! Mas a reflexão que quero trazer aqui é: você teria suportado a queda vertiginosa do ano 2000 a meados de 2003? Note pelo gráfico: foram mais de três anos de quedas! Essa reflexão é muito importante para analisar se o seu perfil de risco se adequaria a aproximadamente quatro anos de perdas. Lembra-se da bolsa brasileira durante a pandemia? Após três circuit breaks e um cenário quase de “fim de mundo”, lembro que a Bolsa se recuperou ao final do ano, ou seja, em um curtíssimo espaço de tempo. Tive muitos amigos que tiraram seus investimentos da B3 e não pegaram a retomada, ou seja, contabilizaram grandes perdas em um mercado que se recuperou totalmente.

Ao investir em ativos de risco, sugiro analisar o seu histórico e se colocar como investidor para aprender até onde vai a sua tolerância a risco. Caso você fique inconfortável com potenciais perdas, mas goste do potencial de ganhos, uma estratégia com stop-loss pode fazer sentido, mas desde que você entenda que ao impor um stop-loss com regra de reentrada, você pode estar perdendo uma boa retomada. Caso tudo isso esteja na sua conta e você fique confortável, siga adiante. Qualquer estratégia de investimento precisa te deixar confortável e ciente das perdas possíveis, bem como do que você está abrindo mão.

Muito obrigado por ler meus artigos. Hoje, aprendemos no que consiste uma estratégia de investimento e que ela precisa ser eficiente, além de consistente com seus objetivos e tolerância a risco. Escrevo com muita responsabilidade com o intuito de colaborar na sua jornada de investidor. Coloco-me à disposição nas minhas redes sociais (@carlosheitorcampani) caso eu posso te ajudar mais.

Forte e respeitoso abraço a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Pesquisador da Cátedra Brasilprev em Previdência e da ENS – Escola de Negócios e Seguros, Diretor Acadêmico da iluminus – Academia de Finanças e sócio-fundador da CHC Treinamento e Consultoria. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.