-

O S&P 500 manteve o suporte em 4200 pontos, sinalizando que a tendência de alta permanece forte.

-

Isso é reforçado pelo indicador MACD, que mostrou um salto na linha de tendência de alta formada desde a mínima de outubro de 2022, gerando um sinal de compra.

-

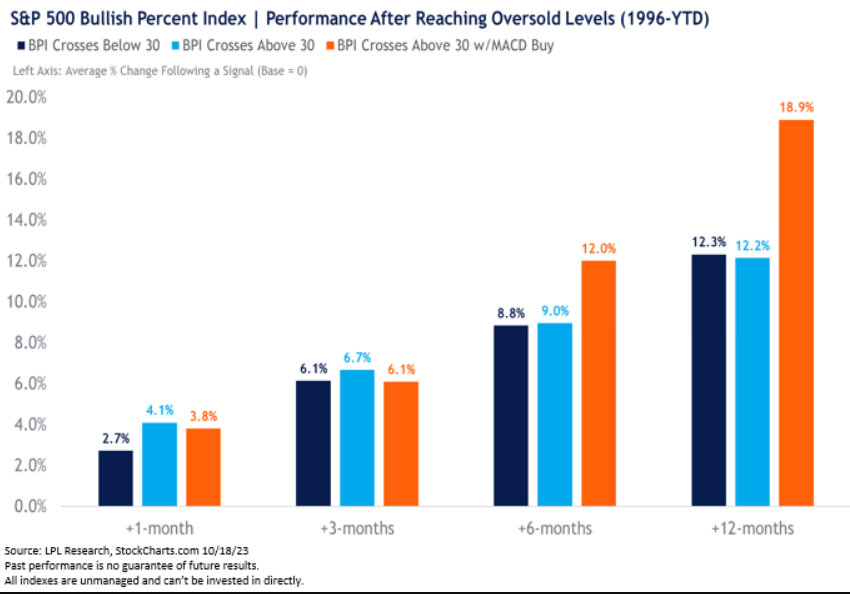

Outros indicadores, como o P/L do S&P 500 em relação ao VIX e o BPI, corroboram essa visão.

A última semana marcou o aniversário do atual bull market. Nesse período, o S&P 500 subiu mais de 15%, enquanto o Nasdaq avançou impressionantes 23,5%. Os setores de tecnologia (XLK), comunicações (XLC) e indústria (XLI) foram os que mais se valorizaram, com ganhos de 38%, 35% e 15%, respectivamente.

Por outro lado, os setores de utilidade pública (XLU), imobiliário (XLRE) e bens de consumo (XLP) foram os que mais se desvalorizaram, com quedas de 6%, 4,5% e 0,45%, respectivamente.

Essa análise revela os líderes e retardatários no atual ciclo de mercado. As ações que ficaram para trás são aquelas que não conseguiram acompanhar o ritmo e podem não ser as melhores opções para a próxima onda de alta. De fato, os investidores frustrados agora são provavelmente aqueles que apostaram nas ações e setores errados.

Tomando o S&P 500 como referência, podemos observar como o mercado se recuperou após se apoiar no nível de suporte de 4200 pontos, um ponto-chave que coincide com a tendência de alta desde as mínimas de outubro de 2022 e a média móvel de 200 dias.

Esse nível é significativo, na medida em que corresponde à origem de uma tendência de alta desde as mínimas de outubro de 2022 e à média móvel de 200 dias baseada na linha de tendência traçada.

Focando no indicador de médias móveis (MACD), que combina momentum e tendência, ele mostrou um salto na linha de tendência de alta formada desde a mínima de outubro de 2022, gerando um sinal de compra.

Isso é atualmente confirmado pelo indicador BPI (índice de porcentagem das ações em alta na cesta), que atingiu o nível de sobrevenda no início de outubro e caiu abaixo de 30%, precisamente para 28%, marcando o nível mais baixo desde 1996.

Fonte: LPL Research

Essas condições, abaixo do limiar de 30%, indicavam condições extremamente sobrevendidas, mas, ao mesmo tempo, a projeção do indicador acima de 30%, juntamente com o MACD positivo, aponta para uma melhora na amplitude do mercado com uma tendência de alta.

Estatisticamente, dadas as condições anteriormente descritas, o índice dos EUA (S&P 500) apresentou retornos de 8,8% em seis meses, com potencial para um desempenho ainda mais robusto, superando 15% no período de 12 meses.

A tentação de acreditar que “desta vez é diferente” é uma tendência comum. No entanto, a história mostrou repetidamente que essa crença muitas vezes leva a um desempenho inferior para os investidores.

Gráfico P/L do S&P 500 Vs. VIX indica alta positiva

Uma observação interessante se refere à relação entre o índice preço/lucro (P/L) do S&P 500 e o índice de volatilidade. É notável que quando essa relação é alta, muitas vezes coincide com correções significativas do mercado ou o início de tendências de baixa.

Para ser específico, uma relação superior a 1 nos últimos três anos antecedeu consistentemente grandes quedas, atuando como um sinal premonitório. No momento, após um aumento acentuado, a relação está se aproximando do limite mínimo de estresse.

Analisando os casos históricos, pode-se ponderar que esses níveis vão abrir caminho para um movimento positivo.

Em conclusão, enquanto a atual recuperação demonstra bom potencial, fatores como incertezas políticas, tensões no Oriente Médio e variações no dólar requerem atenção dos investidores. A história nos mostra que é prudente estar atento às repercussões de longo prazo das políticas monetárias.

Aviso: Este artigo é puramente informativo e não deve ser interpretado como uma recomendação de investimento. É fundamental lembrar que investir envolve riscos e a decisão final e suas consequências recaem sobre o investidor.