Resumo:

- Último balanço da Boeing mostra que seus fluxos de caixa estão melhorando, com as companhias aéreas voltando a fechar pedidos do 737 Max, ainda que lentamente.

- Apesar da surpresa nos resultados, Wall Street segue dividida com as ações da BA no longo prazo.

- China, onde o MAX ainda está proibido de voar, continua sendo o maior risco das ações da BA no curto prazo.

Entre as maiores corporações dos EUA, a Boeing (NYSE:BA) (SA:BOEI34) é a que apresenta a relação risco-retorno mais interessante para os investidores de longo prazo. Embora a gigante aeroespacial esteja recuperando terreno após três desastrosos anos, a duradoura pandemia e os problemas de produção da companhia estão impedindo uma recuperação mais robusta dos seus negócios.

Essa situação está fazendo com que as ações da Boeing fiquem sob pressão, apesar do seu forte repique desde o crash de mercado em março de 2020. Os papéis da empresa movimentaram-se pouco neste ano, ficando bem atrás do índice Dow Jones Industrial, que disparou cerca de 16% durante esse período. Cotada a US$218,17 no fechamento de sexta-feira, antes do feriado prolongado, a BA continua cerca de 50% abaixo da máxima histórica tocada no início de 2019.

Alguns investidores acreditam que este seja um bom momento para comprar ações da BA, já que a gigante aeroespacial mostra sinais de uma incipiente recuperação após uma das piores crises financeiras na centenária história dessa fabricante de aviões. Suas aeronaves comerciais MAX foram proibidas de voar por quase dois anos após dois acidentes fatais envolvendo 346 pessoas.

A essa crise seguiu-se a pandemia mundial, que devastou a demanda por novos aviões, já que os passageiros tiveram que ficar em casa e as companhias aéreas, cortar custos. Durante esse período, a Boeing também enfrentou problemas de qualidade na produção do seu 787 Dreamliner.

Os investidores que favorecem a Boeing apontam para os bons resultados mostrados em seu último balanço trimestral. Esse relatório forneceu um veemente sinal de que a companhia está lentamente conseguindo reduzir sua queima de caixa e talvez já tenha deixado para trás seu pior momento. No balanço do segundo trimestre, divulgado em 28 de julho, a Boeing registrou lucro pela primeira vez em quase dois anos, surpreendendo Wall Street.

O lucro ajustado de US$0,40 por ação não foi o único sinal de progresso nos resultados financeiros da companhia no 2º tri. Além disso, a companhia queimou apenas US$705 milhões do seu caixa, melhor do que os US$2,76 bilhões previstos pelos analistas.

As vendas subiram 44%, para US$17 bilhões, já que as entregas de aviões comerciais quadruplicaram em relação ao ano passado, incluindo 47 modelos MAX. A empresa entregou mais de 130 aviões MAX desde que o modelo teve autorização para voltar a voar em alguns países no ano passado. As companhias aéreas também voltaram a operar 190 aeronaves que estavam fora de serviço.

Analistas estão divididos com a recuperação

Com a estabilização dos seus negócios, a Boeing interrompeu os cortes em grandes escala muito mais cedo do que previa, já que seus planos eram reduzir em 20% suas folhas de pagamento, ao mesmo tempo em que planejava melhorar sua produção nos próximos anos.

O CEO Dave Calhoun disse o seguinte na teleconferência:

“Estamos nos recuperando e ganhando força. Eu disse antes que encaramos este ano como um importante ponto de inflexão, e o que está acontecendo é justamente isso.”

Mas o bom desempenho do 2º não é suficiente para mudar a cabeça de alguns dos analistas mais céticos, como Ronald Epstein, do Bank of America.

Em nota, o banco disse o seguinte:

“Estimamos que a Boeing ainda tem um excesso de estoque de 400 aeronaves 737. Seguimos com nossa classificação neutra. Embora acreditemos que a Boeing participará da retomada do setor de aviação comercial, a companhia ainda precisa superar alguns desafios internos”.

O Bank of America tem um preço-alvo de US$265 para a ação.

Já o Wells Fargo estabelece como preço-alvo US$244 e também pediu cautela aos clientes, em razão das incertezas comerciais no longo prazo.

O banco afirmou em nota recente:

“Nossa expectativa é que a Boeing registre tendências positivas de demanda no curto prazo, como durante a temporada de viagens de verão, em vista da demanda reprimida e da melhora do seu caixa, graças à elevação no número de pedidos. As perspectivas de mais longo prazo são menos claras, já que o setor de viagens internacionais permanece pressionado, e o 737 MAX deve continuar perdendo participação no mercado de fuselagem estreita, além da restrição de capital para os elevados custos de alavancagem/desenvolvimento de novas aeronaves. E consideramos ainda que o desempenho do portfólio de defesa seguirá abaixo de concorrentes”.

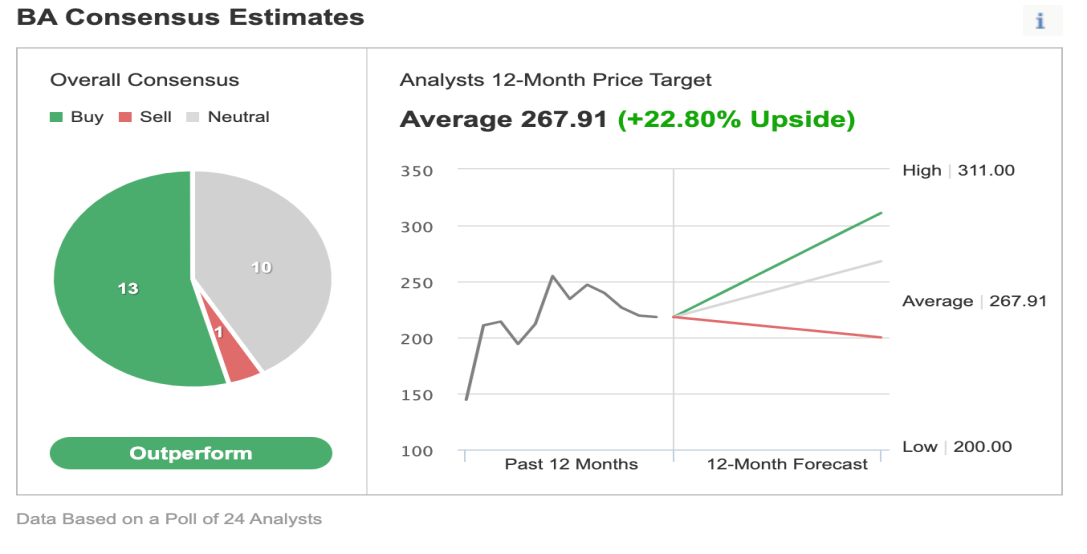

Dos 24 analistas pesquisados pelo Investing.com, 13 recomendam compra e 11 mantêm neutralidade, com preço-alvo consensual de 12 meses de US$267,91.

China é um dos maiores riscos para as ações da BA

A China continua sendo um dos maiores riscos para os esforços de recuperação da Boeing. O estremecimento das relações comerciais entre EUA e China limitou as vendas no maior mercado mundial de crescimento de aviões comerciais, sem qualquer novo pedido desde 2017. A China ainda não autorizou a operação do MAX 737, suscitando especulações em torno das suas intenções.

Em uma análise feita em junho, a Reuters disse o seguinte:

“As tensões comerciais, os obstáculos regulatórios e as tentativas do Ocidente de responder à concorrência chinesa estão atrasando o retorno do 737 MAX na China, frustrando as intenções da Boeing e aumentando a influência de concorrentes locais."

A China deve ultrapassar os EUA como maior mercado de aviação até 2024, de acordo com a Associação de Transporte Aéreo Internacional, o que faz com que o país comunista seja um cliente vital tanto para a Boeing quanto para a Airbus (PA:AIR) (OTC:EADSY). A expectativa da Boeing é que a China adquira 7.690 aviões comerciais, gerando um faturamento de US$1,19 trilhão nas próximas duas décadas, respondendo por quase um quarto da demanda global. A companhia diz que 5,730 dessas aeronaves serão de modelos com um único corredor, como o 737 MAX.

O CEO Dave Calhoun alertou, em junho, que um prolongado impasse comercial entre EUA e China estaria ameaçando a posição da Boeing como líder na indústria da aviação.

Calhoun disse o seguinte sobre o mercado chinês, em uma entrevista à Bloomberg:

“Se não conseguir atender esse mercado, cedo a liderança mundial. Nunca abrirei mão disso. Mas o impasse pode criar grandes problemas para nós nos próximos anos, se não conseguirmos destravar parte da estrutura comercial”.

Conclusão

A Boeing sem dúvida está em melhores condições financeiras do que há dois anos. A empresa está lentamente superando seus problemas e melhorando sua posição de caixa. Dito isso, suas ações continuam em ciclo de baixa no longo prazo, em razão dos seus problemas de produção, mudança nos padrões de viagem após a pandemia e da sua enorme dependência à China para crescer. Esses fatores, apesar da importância estratégica da companhia, fazem com que as ações da BA sejam menos atraente do que outras oportunidades disponíveis no mercado.