Este artigo foi escrito exclusivamente para o Investing.com

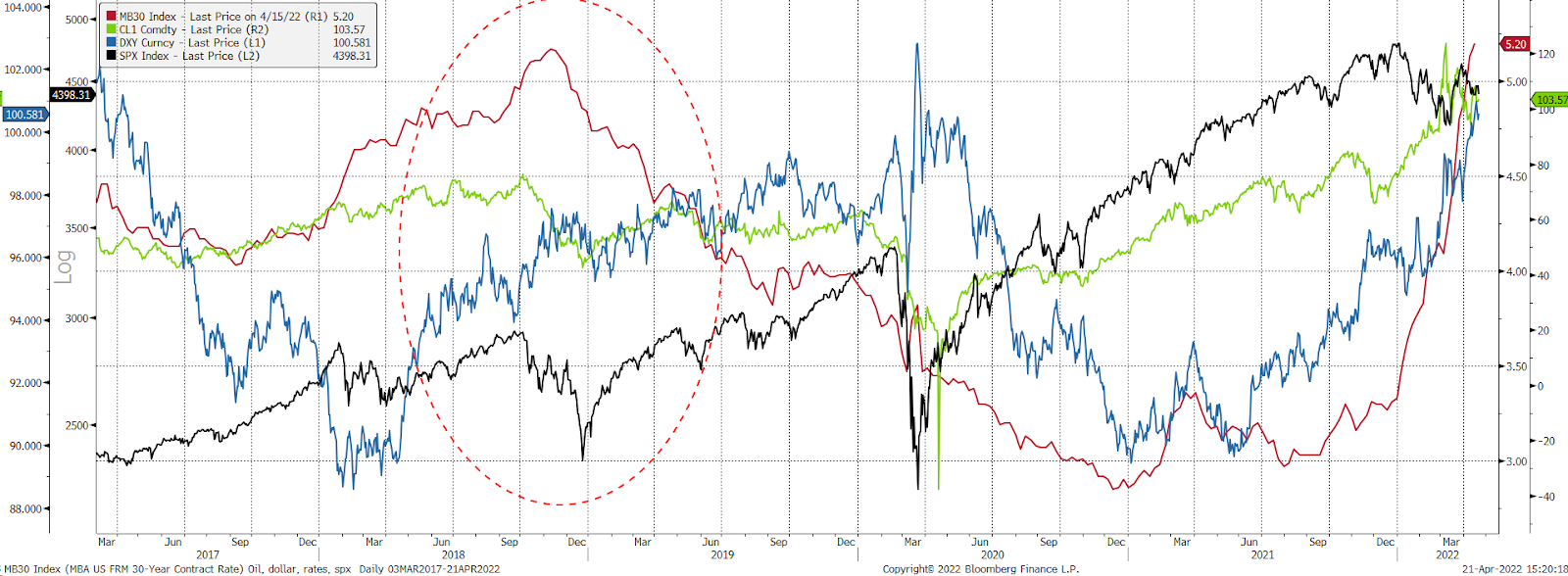

A última vez em que as taxas hipotecárias estavam em torno de 5% nos EUA, o Índice Dólar encontrava-se acima de 97,50, o petróleo era negociado a mais de US$75 e a taxa da treasury de 10 anos rondava 3%. Isso aconteceu no segundo semestre de 2018, quando o Fed estava reduzindo a flexibilização quantitativa e aumentando os juros, período em que houve literalmente a quebra do mercado.

O S&P 500 afundou cerca de 20%, e o banco central dos EUA teve que recuar em relação às elevações de juros. Ele primeiro os manteve estáveis e depois precisou cortá-los e reiniciar a flexibilização no segundo semestre de 2019.

A última vez em que o mercado quebrou

Apenas quatro anos depois, novamente temos taxas hipotecárias de mais de 5%; o índice dólar está em 100; o petróleo, acima de US$100, e as taxas de 10 anos se aproximam de 3%. Além disso, o Fed está embarcando em um ciclo ainda maior de alta de juros e muito provavelmente realizará um aperto quantitativo a um ritmo duas vezes mais rápido do que em 2018.

Se houve a quebra dos mercados em 2018 – e tudo indica que estejam piores neste momento – por que deveríamos acreditar que a situação seria melhor desta vez? A alta dos preços do petróleo, os juros maiores e o dólar mais valorizado reduzirão as perspectivas de crescimento global, o que deve ajudar a arrefecer a inflação.

Uma tensão maior

Grande parte da disparada do petróleo deve-se à guerra na Ucrânia. No entanto, quanto mais os preços sobem, mais os países perdem poder aquisitivo por conta do dólar valorizado e mais difícil fica sustentar o crescimento econômico. Já vimos alguns efeitos disso, o FMI rebaixou recentemente suas projeções de crescimento mundial para todo o ano de 2022 de mais de 4% para 3,6%.

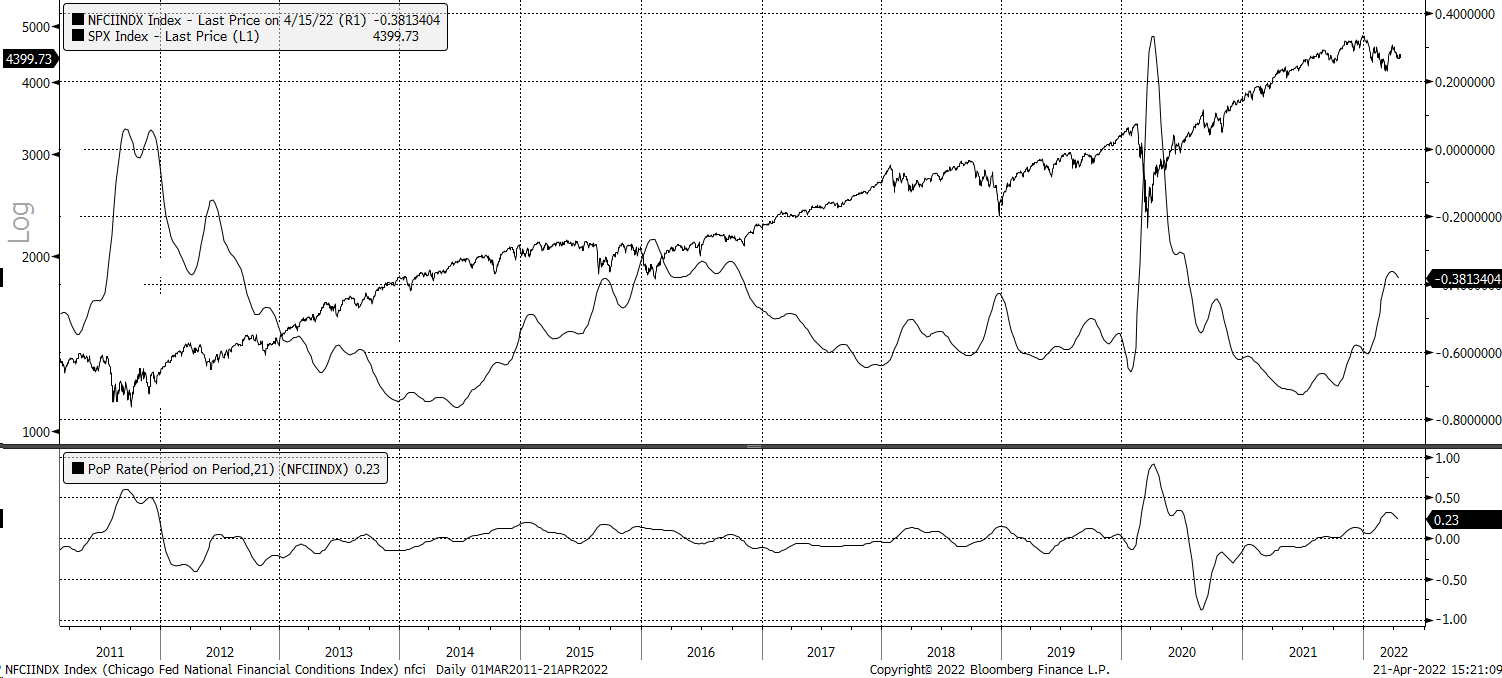

Esses preços maiores reduzirão o crescimento inclusive nos EUA, com juros e preços de energia deixando-o mais caro. Além disso, os efeitos dos juros maiores contribuirão para o aperto das condições financeiras, reduzindo a quantidade de alavancagem nos mercados acionários de forma geral, bem como os preços-alvo dos ativos.

Os efeitos disso já podem estar aparecendo, e o Fed só está começando seu movimento. Os saldos de margem registrados pela FINRA, autoridade regulatória da indústria financeira nos EUA, caíram fortemente desde as máximas de outubro de 2021, saindo de US$935 bilhões para US$799 bilhões. À medida que os juros sobem e as condições financeiras ficam ainda mais apertadas, os níveis de alavancagem no mercado devem continuar caindo ao longo do tempo.

Reversão

O objetivo dessa política de aporto, que está fazendo os juros subirem, é claramente trazer a inflação para baixo. Mas pode muito bem acontecer de o impacto sobre a demanda ser muito mais significativo do que se imagina. Afinal, basta olhar o que aconteceu há apenas quatro anos, quando o Fed realizou uma reversão completa, deixando a política de redução do seu balanço e elevação de juros para fazer uma pausa um mês depois e realizar cortes de juros logo em seguida.

Tudo indica que o final será parecido, com o Fed conseguindo subir um pouco os juros, mas a dor dos níveis mais altos de juros e preços de energia, aliada à redução da alavancagem, será muito grande para que os mercados consigam lidar com ela.

A questão se resume a quanto a economia consegue aguentar de uma só vez. Pode ser que uma dessas mudanças seja suficiente, porém, quando tudo acontece de uma só vez, o efeito tende a ser exacerbado. Pode acontecer inclusive de ser mais do que o necessário para fazer a inflação baixar, obrigando o Fed a fazer uma reversão mais rápida do que muito esperam.