Esta semana será marcada pelos relatórios do Índice de Preços ao Consumidor (IPC) e do Índice de Preços ao Produtor (IPP) nos EUA, previstos para o final da semana.

PROMOÇÃO DE ANO NOVO: Tenha mais desconto no plano bianual com cupom “investirmelhor1”

Além disso, três leilões do Tesouro norte-americano também estarão no radar. Isso segue uma semana anterior de dados robustos, que sugerem que a economia americana está resistindo bem.

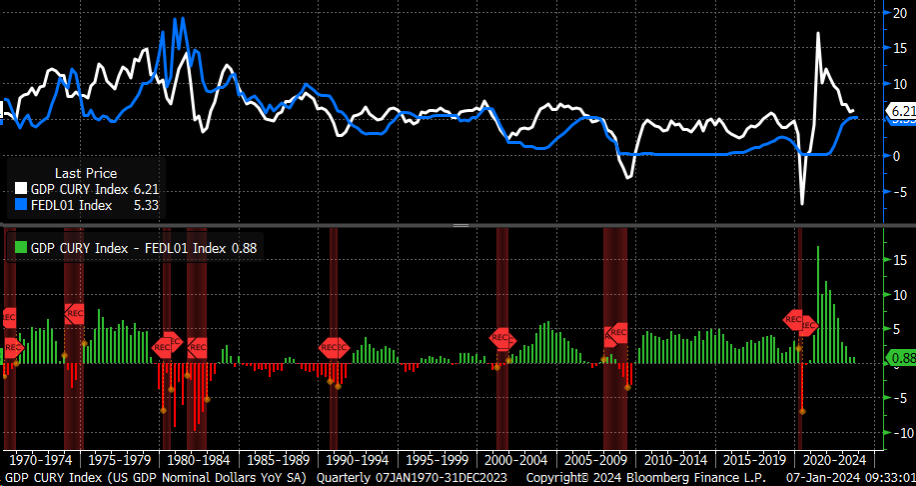

Atualmente, a previsão de crescimento do PIB do Bloomberg Economics projeta uma expansão de cerca de 2,3% no quarto trimestre, o que é mais lento do que os cerca de 5% registrados no terceiro trimestre, mas ainda assim uma taxa de crescimento respeitável.

Junto com uma taxa de inflação de cerca de 3%, o crescimento nominal ainda está em torno de 5%. Novamente, é um nível saudável.

Dado um crescimento nominal de 5%, acredito que será difícil ver o Federal Reserve (Fed, banco central americano) cortar as taxas tão agressivamente quanto o mercado precificou.

Até o terceiro trimestre, o crescimento anual do PIB nominal ainda estava acima da taxa dos fundos federais e, mesmo com um crescimento nominal de 5% no quarto trimestre, os juros futuros e o crescimento seriam quase iguais.

Somente quando a taxa básica estiver 0,5% a 1% acima do crescimento nominal é que a pressão descendente é exercida sobre a economia, e as chances de recessão parecem aumentar.

Então, acredito que, no mínimo, o Fed pode manter a paciência e ver o que os dados dizem, e o relatório do IPC desta semana pode ou não ajudar nessa causa.

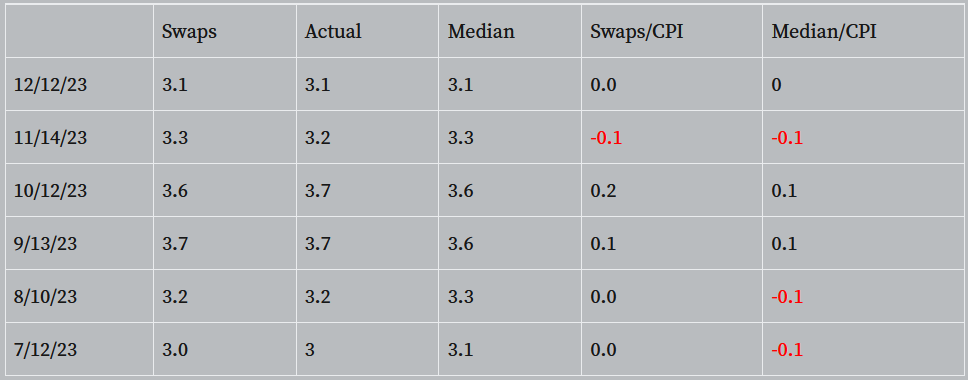

A expectativa média é de um aumento de 3,2% em dezembro, enquanto os swaps de inflação estão precificados com um aumento de 3,32%.

Se olharmos para os dados dos últimos meses, arredondando para o décimo mais próximo, os swaps subestimaram o IPC apenas uma vez das últimas seis.

Ao mesmo tempo, a mediana superestimou o IPC real três vezes.

Portanto, se nos preocuparmos com quando o IPC veio mais alto do que o esperado, os swaps de inflação tiveram um desempenho melhor, então deve-se estar atento ao risco de que o IPC deste mês supere o consenso de 3,2%.

Se os dados de swap estiverem corretos, dado onde parece estar o crescimento do PIB em termos nominais, as chances de o Fed cortar as taxas tão agressivamente quanto o mercado precificou provavelmente não serão sustentadas pelos dados.

A taxa básica nos EUA precisará se manter inalterada por mais algum tempo.

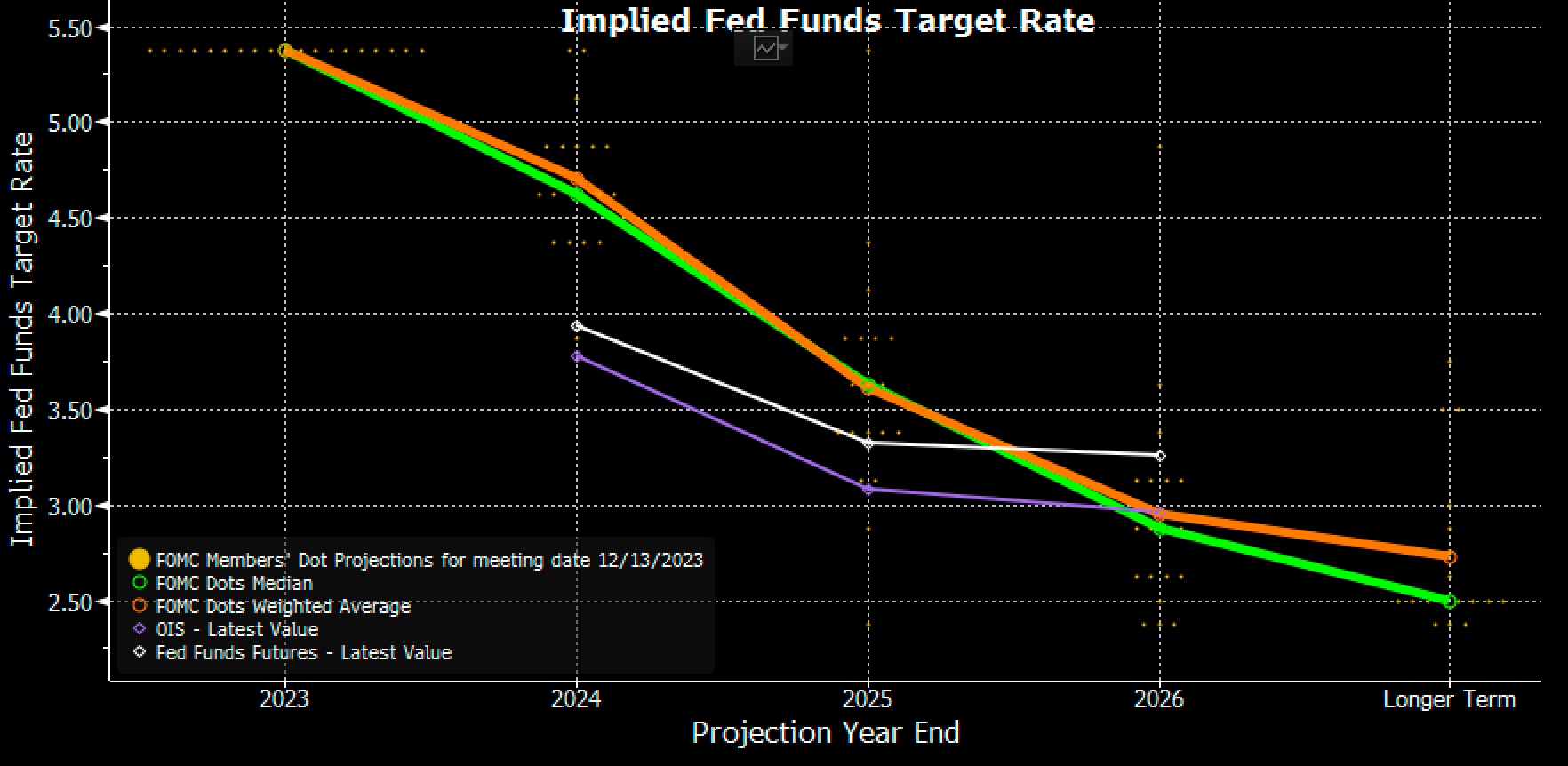

O Fed estima que os juros chegarão a 4,65% no fim de 2024, mas o mercado projeta taxas menores: 3,78% nos contratos de swap e 3,94% nos contratos futuros. Essa diferença terá que ser reduzida.

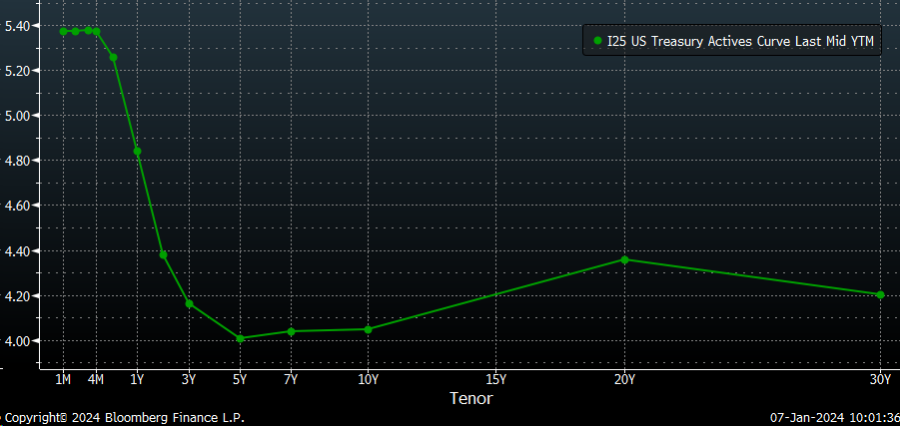

Isso deve levar a um aumento dos juros em toda a curva de rendimentos, pois, considerando uma inflação de 2%, a taxa de cinco anos a 4% implica uma taxa básica de 2%, abaixo da meta de longo prazo do Fed de 2,5%.

Assim, isso indica uma alta de 0,5 ponto percentual na taxa de cinco anos em relação aos níveis atuais e em toda a curva.

Embora isso não signifique que a taxa do título público de 10 anos volte ao pico de outubro, indica uma taxa de 10 anos entre 4,5% e 4,6%.

Como o título de 10 anos está com uma tendência de alta forte e rompeu uma tendência de baixa no gráfico, não será preciso muito, talvez apenas um fechamento acima da média móvel de 200 dias, para levar o título de 10 anos a subir para 4,25% a 4,3%.

Os dados de inflação podem reforçar o movimento de alta que já parece estar ocorrendo.

O dólar também deve se valorizar. Embora o dólar não esteja tão bem posicionado quanto o título de 10 anos no momento, está se aproximando de uma quebra importante, com um índice de força relativa (RSI) em alta e superando vários níveis-chave.

Se o índice DXY ultrapassar a faixa de 102,65, terá espaço para subir até cerca de 103,50 e testar a resistência horizontal e a média móvel de 200 dias.

S&P 500: Volta aos 3.600 pontos em 2024?

O índice S&P 500 também está em queda e recentemente ficou abaixo de suas médias móveis exponenciais de 10 dias e simples de 20 dias, com a banda inferior de Bollinger em torno de 4.580 sendo um possível alvo.

É comum que, quando um índice atinge a banda superior de Bollinger, ele recue para a banda inferior ao longo do tempo, e nesse caso, seria em torno de 4.100 no gráfico semanal.

No gráfico mensal, isso significa uma volta às mínimas de cerca de 3.600 pontos. Foi o que aconteceu em meados de 2022, início de 2020, final de 2018 e em partes de 2016.

A alta de dezembro de 2023 levou o índice acima da banda superior de Bollinger. Agora estamos em 2024, claro. Você percebeu a tendência?

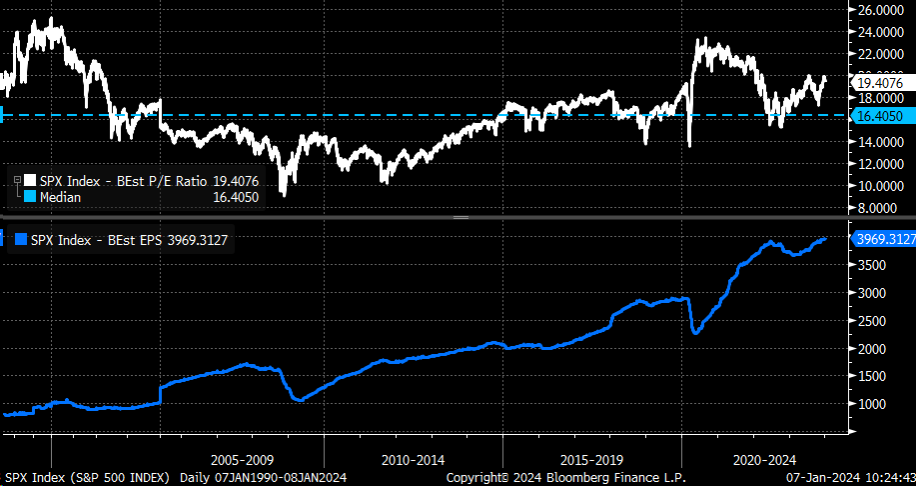

O mercado tem sido muito otimista com cortes de juros, e cortes de juros na magnitude que o mercado espera não parecem corretos. Além disso, o múltiplo de lucros do S&P 500 está muito elevado, em 19,4.

A média histórica da relação preço/lucro (P/L) para um S&P 500 com projeção de 12 meses é de 16,4; com cerca de US$ 242 de lucro por ação, o valor do S&P 500 seria de cerca de 3.960 pontos.

Isso supondo que os lucros cresçam 10%, se crescerem apenas 5%, e forem US$ 231 por ação, o valor cai para 3.790 pontos.

Portanto, tanto do ponto de vista fundamental quanto técnico, uma queda de volta para a banda inferior de Bollinger mensal não deve ser totalmente descartada ou vista como ficção.

Os fundamentos e aspectos técnicos sugerem que isso seja possível, especialmente se os juros subirem novamente e os lucros não atenderem às expectativas.