Este artigo foi escrito exclusivamente para o Investing.com

Esta semana eu me lembrei de uma cena de A Sociedade do Anel na qual os viajantes tentam atravessar Caradhras, a imponente montanha no meio do caminho que escolheram. Durante a escalada, cai uma terrível tempestade que só piora à medida que avançam; até a própria montanha parece impor-lhes resistência.

“A Companhia parou de repente, como se tivesse chegado a um acordo sem que qualquer palavra fosse dita. Eles ouviram ruídos estranhos na escuridão ao seu redor. Pode ter sido apenas a passagem do vento pelas fendas da parede rochosa, mas os sons eram de gritos estridentes e uivos selvagens de riso. Começaram a cair pedras da encosta da montanha, zunindo sobre suas cabeças, ou chocando-se no caminho ao lado...

‘Não podemos avançar mais esta noite’, disse Boromir. 'Que chame isso de vento quem quiser; há vozes cruéis no ar; e essas pedras estão vindo em nossa direção.'"

Foi isso o que eu senti na semana passada. Depois que a última semana de negociações terminou com um forte recuo das ações, demonstrando a insatisfação dos investidores com rumores de uma alta de 75 pontos-base pelo Fed, os compradores estavam prontos para retomar a escalada nesta semana. Mas não paravam de cair pedras inflacionárias da montanha.

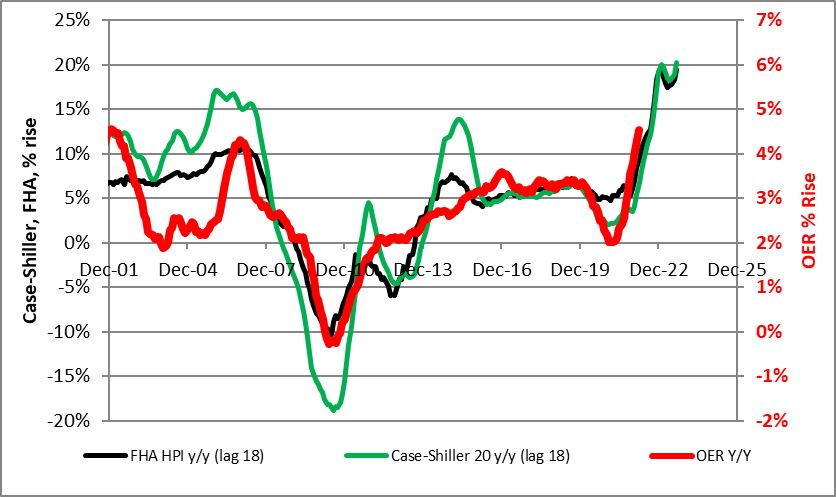

Na terça-feira, o índice de preços de imóveis residenciais S&P CoreLogic Case-Shiller veio acima das expectativas e atingiu um novo recorde anual de 20,2%. É um dado importante, na medida em que os preços das residências tendem a se antecipar aos dos aluguéis em cerca de 18 meses; portanto, se os preços residenciais ainda estão em alta neste momento, é sinal de que a inflação dos aluguéis no índice de preços ao consumidor (IPC) deve continuar elevada e aderente ao longo de 2023. Basta lembrar que os aluguéis representam cerca de um terço da cesta de consumo do IPC e 40% do núcleo de inflação, de forma que, se os aluguéis estão subindo 5%, não vamos voltar para um IPC de 2%, a menos que vários outros componentes entrem em deflação. E tudo indica que é pouquíssimo provável, para dizer o mínimo, que isso aconteça no curto prazo.

Obviamente, não se trata apenas do custo de moradia; na semana passada, o óleo de soja atingiu um novo recorde, quando a Indonésia (maior produtor mundial) proibiu as exportações do óleo de palma. Aposto que em 2019 você não estava nem um pouco preocupado com qualquer decisão da Indonésia a respeito do óleo de palma, mas aqui estamos nós agora, enquanto as pedras não param de cair da montanha. O milho futuro também chegou perto da máxima histórica, graças à mais lenta temporada de plantio nos EUA desde 2013.

Mesmo assim, na quinta-feira, a Companhia mais uma vez tentou avançar na escalada da montanha, diante da divulgação do número perfeito de PIB. O número oficial veio negativo, o que praticamente tira da mesa um aumento de 75 pb do Fed nesta semana, mas os detalhes não foram tão terríveis.

As ações voltaram a disparar. Se havia um sinal de que o mercado se preocupa mais com a liquidez do que com o crescimento atualmente, aí está ele. Mas isso não é bom, é ruim! Infelizmente, na sexta-feira, o índice de custo de emprego superou as expectativas, e os investidores voltaram a reconsiderar aquela alta de 75 pb... na reunião de junho.

Também não ajudou a declaração da secretária do Tesouro, Janet Yellen, na quinta-feira, de que “grandes choques negativos” eram inevitáveis. Ops, parece que está ficando escorregadio aqui.

Dando um passo atrás...

Você ficou sabendo que o Japão pretende gastar mais dinheiro para “aliviar a dor da inflação”? Ou que o governo do México está avaliando impor controles de preço no país? Passou pela sua cabeça que essas pessoas não se dão conta de como tudo isso se parece com a década de 1970?

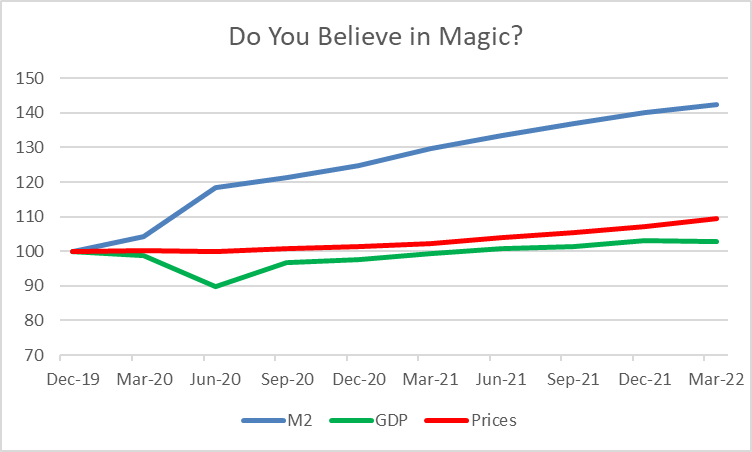

Diante do relatório do PIB da semana passada, vale a pena lembrar onde estamos no processo de normalização, após a escala absurda da resposta monetária à pandemia. O gráfico abaixo ilustra que a oferta monetária M2 desde o final de 2019 cresceu no agregado cerca de 42%; o PIB cresceu 3%; e os preços subiram 9%, o que deixa todos nós insatisfeitos.

Mas aqui cabe recordar como esses números se relacionam. Se não houver uma mudança permanente na velocidade monetária, o aumento agregado dos preços mais o aumento agregado do produto real deve ser igual à variação agregada da moeda. Há mais de 100 anos tem sido assim.

Em outras palavras, a única razão pela qual as linhas vermelha e verde não se somam à linha azul é porque a velocidade do dinheiro caiu drasticamente em meados de 2020. O que causou isso foi uma queda acentuada nas taxas de juros (o que diminui o custo de oportunidade de manter o numerário) e um aumento acentuado na demanda por saldos de caixa “preventivos”.

O primeiro deles está mudando, e suspeito que o segundo também. Até agora, no entanto, a velocidade só retrocedeu um pouco a partir das mínimas.

O gráfico, no entanto, deixa claro o que precisa acontecer se quisermos evitar um ajuste muito maior nos preços. Isso não precisa acontecer em um trimestre ou um ano, mas uma dessas coisas deve eventualmente ocorrer, pois, matematicamente, tudo isso está interligado:

- Um drástico aumento da produção real

- Uma drástica diminuição da oferta monetária – não sua taxa de crescimento, mas seu nível

- A velocidade deve continuar permanentemente perto das mínimas históricas

Esses fatores podem se combinar, mas agora precisamos levar em conta a diferença de 30% (42% - 9% - 3%) daqui para frente, a menos que a velocidade do dinheiro realmente tenha diminuído para sempre. Não estou otimista com a queda do M2, sobretudo porque ainda está crescendo perto de taxas de dois dígitos.

O crescimento real é contido por limites físicos e certamente não pode fornecer mais de 4% ao ano na melhor das hipóteses. E isso significa que ou a velocidade deve permanecer baixa, ou os preços têm muito mais a subir nos próximos meses e anos. O mercado, mesmo após a liquidação, permanece em um lugar alto e rochoso, com poucas trilhas tranquilas pela frente.

Estamos na semana dos dados do mercado de trabalho e de decisão do Fed! Prepare-se.

Ao final, a Sociedade do Anel foi forçada a abandonar Caradhras e seguir pelo caminho através das Minas de Moria. Eu me pergunto se isso vai acontecer conosco no futuro. Em caso positivo, quem irá exercer o papel do Balrog? “Voem, seus idiotas!”

Michael Ashton, às vezes conhecido como The Inflation Guy (O Cara da Inflação), é diretor executivo da Enduring Investments, LLC. Ele é um dos pioneiros nos mercados de inflação, com expertise em defender o patrimônio contra os ataques da inflação, sobre a qual discute em seu podcast bimestral Cents and Sensibility.