Este artigo foi escrito exclusivamente para o Investing.com

A inflação nos EUA continua subindo sem parar. Até o alívio dos preços de energia no fim de 2021 não foi capaz de desacelerar a alta. Mas, olhando para 2022 e pensando sobre o mercado acionário e os possíveis impactos que a inflação pode ter, é possível indagar como os mercados vão digerir o crescimento mais lento dos resultados corporativos em conjunto com a inflação persistente.

Os resultados das empresas do S&P 500 devem crescer cerca de 9% nos próximos doze meses, uma queda em relação à perspectiva de 23% em maio de 2021. Mas, ao considerar a inflação e o índice de preços ao consumidor (IPC), que recentemente atingiu 7.5% ano a ano, um crescimento de 9% nos resultados corporativos não parece ser muito grande para um S&P 500 negociado a 20 vezes suas estimativas de lucro para doze meses.

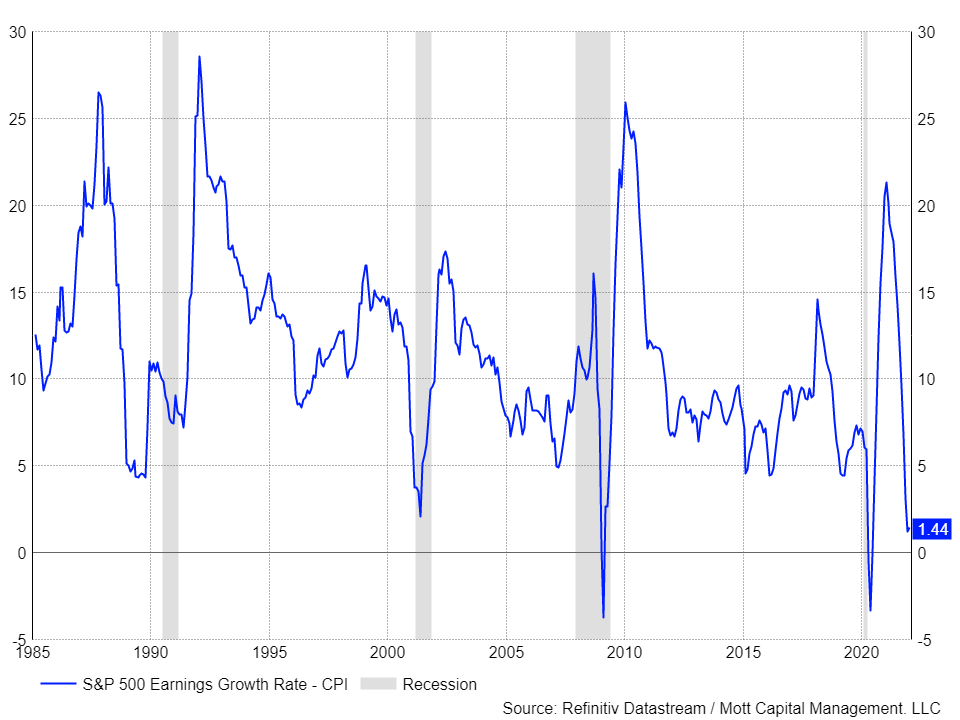

Crescimento evapora quando consideramos a inflação

Subtraindo a mudança do IPC ano a ano, o crescimento real dos resultados do S&P 500 não seria nada bom, apenas 1,5%. As únicas vezes em que o número foi menor aconteceram nas recessões de 2009 e 2020.

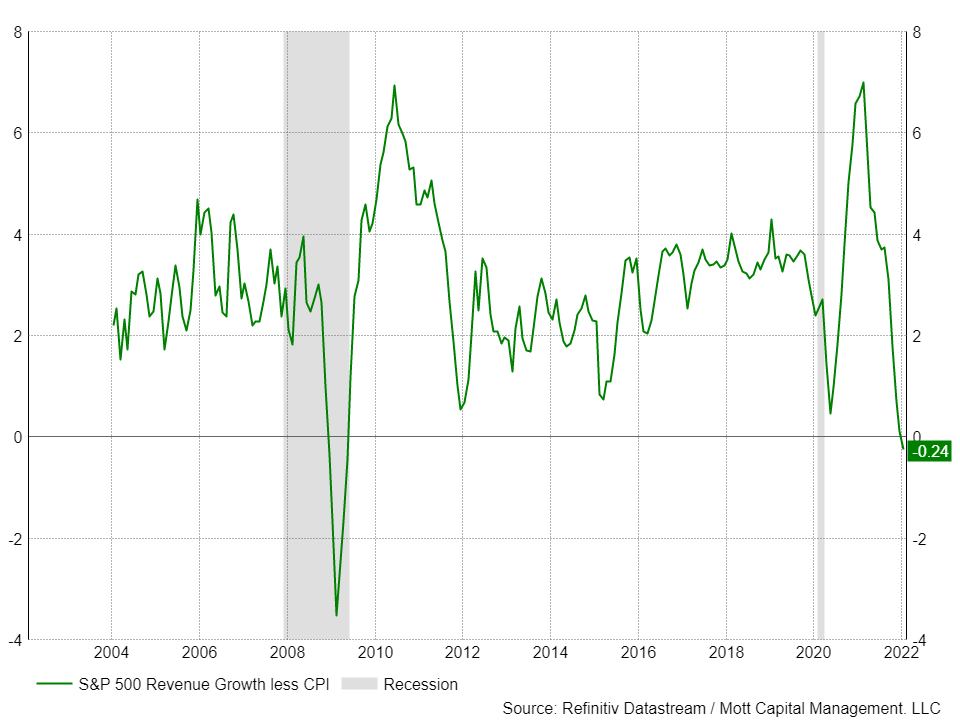

Essas estimativas de crescimento de lucro real podem se revelar altas demais e nunca se concretizarem. A expectativa de crescimento das vendas das empresas do S&P 500 é de 7,5% nos próximos doze meses, o que significa 0% se considerarmos o IPC. Para que o índice registre qualquer crescimento de lucro, terá que ocorrer com base na expansão das margens, o que provavelmente significa repassar os aumentos de custos para o consumidor. Do contrário, há uma boa chance de as estimativas de lucro serem muito altas e, se a inflação não arrefecer, até mesmo o crescimento dos resultados pode ficar negativo, subtraindo o IPC.

Boa seleção de ações é fundamental

Diante desse cenário, é mais importante do que nunca que o investidor saiba selecionar bem as ações, tentando encontrar empresas que possam aumentar sua receita e lucro acima das taxas de inflação. E o desafio é ainda maior, na medida em que fica cada vez mais difícil encontrar empresas com valuations razoáveis, capazes de compensar a alta dos juros reais.

Muitas ações de crescimento viram seus valores de mercado dispararem durante a pandemia de coronavírus, já que os investidores usaram os juros reais baixos para avaliá-las e, com isso, seus valuations subiram demais. Agora, diante da alta dos juros reais para compensar toda essa inflação e as expectativas de alta na taxa básica de juros do banco central americano, o valor de muitas dessas ações está recuando. Além disso, não é fácil saber quanto desse crescimento já foi adiantado nos últimos dois anos, o que significa um crescimento mais lento no futuro, tornando as estimativas possivelmente muito altas.

O setor de materiais e commodities pode continuar avançando, desde que os preços dessas classes de ativos sigam em alta. Se os preços ficarem altos e as empresas conseguirem controlar seus custos, podem registrar um aumento de receita e lucro, podendo superar as taxas de crescimento do mercado mais amplo e compensar a alta da inflação.

Estamos vivendo um período complicado, com os investidores tentando descobrir a direção do mercado, com uma inflação maior e mais prolongada, bem como decifrar a forma como o Fed lidará com ela. A alta da inflação há muito tempo não era um problema para o mercado acionário, portanto tentar navegar nesse ambiente pode gerar bastante confusão ao longo do caminho. Ao mesmo tempo em que os juros reais sobem, a contração da relação P/L acima do crescimento da receita e dos lucros corporativos gerará um pano de fundo extremamente desafiador para os investidores.