- De acordo com o indicador financeiro preferido de Warren Buffett, as ações dos EUA estão atualmente supervalorizadas.

- Quando esse indicador está acima de 100%, aponta que o ativo está sobrevalorizado. Neste momento, o indicador está em 170%.

- O que isso significa para o mercado americano no longo prazo?

Warren Buffett está emitindo um sinal de alerta para os investidores: as ações dos EUA parecem estar entrando em uma fase de supervalorização, com base em seu indicador financeiro preferido.

Buffett afirmou categoricamente em um artigo na revista Fortune, em 2001, que essa métrica em particular tem o potencial de ser o “barômetro” mais preciso dos valuations de mercado em qualquer momento.

Buffett introduziu esse indicador há quase duas décadas, destacando a importância da relação entre a capitalização total do mercado das ações e o produto interno bruto (PIB) do país como o teste definitivo para saber se o mercado em questão está caro ou barato, supervalorizado ou subvalorizado.

Em termos simples, o indicador compara a capitalização total de mercado das ações negociadas em bolsa com os dados trimestrais mais recentes do produto interno bruto do país, que neste caso são os EUA.

Quando esse indicador ultrapassa a marca de 100%, aponta que as ações estão ficando supervalorizadas. Sua leitura vem aumentando significativamente nos últimos meses e atualmente está na casa de 170%.

Contudo, é importante observar que, embora esse indicador seja valioso, ele não é infalível, principalmente por duas razões:

- Ele baseia sua avaliação na comparação entre o PIB do trimestre anterior e o valor atual do mercado acionário.

- No caso dos EUA, o PIB não considera os ganhos obtidos no exterior, embora as empresas do país incluam suas operações internacionais.

Relação entre LPA e desempenho do mercado acionário

Apesar de as empresas do S&P 500 superarem as projeções de lucro por ação (LPA) trimestral, uma tendência curiosa surgiu: a correlação usual entre os resultados e o movimento do mercado acionário parece ter sido quebrada.

Uma análise abrangente realizada pela FactSet revela que 79% das companhias que compõem o principal índice acionário dos EUA superaram as previsões de resultados. Embora essa estatística supere a média de 10 anos, a reação do mercado tomou um rumo inesperado.

Surpreendentemente, as ações que conseguiram superar as estimativas de LPA tiveram um declínio médio de -0,5% na sessão subsequente. Isso contrasta fortemente com a norma dos últimos cinco anos, em que tais ações normalmente registravam um aumento de +1%.

Sentimento dos investidores (AAII)

- O sentimento altista, isto é, a expectativa de que as ações subirão nos próximos seis meses, diminuiu 4,3 pontos percentuais, para 44,7%, mas permanece acima da média histórica de 37,5%. Esse foi o período acima da média mais longo desde as 13 semanas de fevereiro a maio de 2021.

- O sentimento baixista, isto é, a expectativa de que os preços das ações cairão nos próximos seis meses, está em 25,5% e permanece abaixo da média histórica de 31%.

O Projeto mBridge pode ameaçar o dólar?

A iniciativa do iuane digital para desafiar a supremacia do dólar está ganhando força por meio do dinâmico projeto mBridge, uma plataforma inovadora projetada para expandir a influência da moeda digital da China.

Esse protótipo digital, lastreado por ativos, foi criado para facilitar transferências globais de dinheiro sem depender de instituições financeiras dos EUA e está avançando rapidamente. Tanto é assim que alguns observadores na Europa e nos EUA agora o veem como um novo concorrente das transações dominadas pelo dólar no cenário financeiro internacional.

A mBridge é uma iniciativa colaborativa que envolve China, Tailândia, Hong Kong e Emirados Árabes Unidos, e que pode facilitar a fuga de sanções, impostos e normas de prevenção à lavagem de dinheiro.

O Fundo Monetário Internacional (FMI) está tentando impedir que o projeto se torne um instrumento geopolítico, em vez de uma solução técnica.

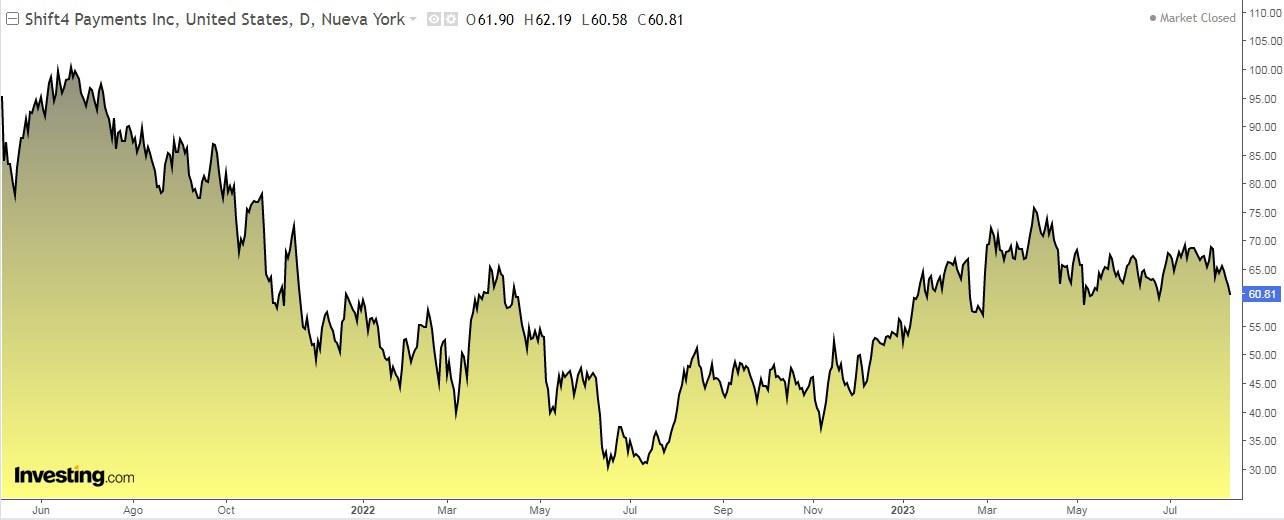

Shift4 Payments: Vale a pena investir?

A Shift4 Payments (NYSE:FOUR) é uma empresa americana de processamento de pagamentos, fundada em 1999 e com sede em Allentown, Pensilvânia.

Confira os motivos para ficar de olho nessa companhia:

- Resultados trimestrais fortes: a empresa divulgou seus resultados trimestrais mais recentes em 3 de agosto, que foram muito positivos. Destaque para o lucro por ação, que superou as estimativas do mercado em 36%, acompanhado de um crescimento similar nas receitas.

- Próximos resultados no horizonte: anote na agenda o dia 7 de novembro, pois a empresa vai divulgar seu próximo balanço. As expectativas são altas para mais um desempenho positivo, tanto em termos de receitas quanto de lucro por ação.

- Projeções positivas para lucro e receita: as projeções da empresa para lucro por ação e receita para 2023 e 2024 são otimistas.

- Potencial de mercado: analistas veem um potencial na empresa, estimando um valor entre US$ 80 e US$ 83.

- Níveis de suporte próximos: a empresa está atualmente próxima de seus dois níveis críticos de suporte em US$ 58,81 e US$ 56,31, e poderia ter uma alta a partir deles.

Tesouro dos EUA tem participação importante na agora falida Yellow

A empresa de transporte rodoviário Yellow entrou com um pedido de falência em 6 de agosto. No entanto, um aspecto menos conhecido é a distribuição de sua participação acionária e as figuras proeminentes que detêm as ações da empresa.

Pode ser surpreendente saber que o Tesouro dos EUA é o segundo maior acionista.

Estes são os investidores mais afetados:

- MFN Partners Management: Liderando o ranking com uma participação expressiva de 42,5%.

- Tesouro dos EUA: ocupa o segundo lugar com uma participação significativa de 30,6%.

- Vanguard: tem uma exposição de 5,1%.

***Aviso: O autor não possui atualmente qualquer posição nos ativos mencionados. Este artigo foi escrito apenas com fins informativos e não constitui qualquer solicitação, oferta, conselho ou recomendação de investimento, não tendo por objetivo incentivar a compra de ativos de nenhuma forma.