- O mercado acionário dos EUA teve um bom ano até agora, mas enfrenta atualmente uma fase de correção.

- E Michael Burry, guru do filme “A Grande Aposta” tem posições vendidas no mercado.

- Será que essa é mais uma “grande aposta” de Burry ou outra uma previsão equivocada?

Michael Burry, famoso por sua aposta contra o mercado imobiliário em 2008 e retratado no filme “A Grande Aposta”, montou recentemente uma grande posição contra o S&P 500 e o Nasdaq, de acordo com documentos regulatórios registrados na SEC, comissão de valores mobiliários dos EUA. Sua empresa, a Scion Asset Management, comprou puts de mais de US$ 1,6 bilhão contra os dois índices, representando mais de 90% da sua carteira, conforme o relatório 13F. Ele está apostando que o mercado de ações do país vai cair em breve.

No entanto, é preciso lembrar que nem sempre Burry acerta suas previsões. Ele já fez vários calls no passado que não deram certo. Ele também costuma apagar suas previsões erradas. De fato, desde 2015, o S&P 500 teve retornos positivos depois de cada uma das previsões de baixa de Burry.

Confira alguns exemplos:

- Em dezembro de 2015, ele disse que o mercado acionário iria entrar em colapso nos meses seguintes, mas o S&P 500 subiu 11% no período.

- Em maio de 2017, ele alertou sobre um novo colapso financeiro, mas o S&P 500 avançou 19% no ano seguinte.

- Em setembro de 2019, ele previu um crash por causa de uma “bolha de ETFs indexados”, mas o S&P 500 se valorizou 15% nos 12 meses seguintes.

- Em março de 2020, ele manteve seu pessimismo, mas o S&P 500 disparou 72%.

- Em fevereiro de 2021, ele antecipou quedas significativas no mercado de ações por causa de uma bolha especulativa, mas o S&P 500 novamente subiu 16% nos meses seguintes.

- Em setembro de 2022, ele previu mais quedas e que os níveis mais baixos ainda não haviam sido atingidos, mas o S&P 500 teve um desempenho positivo com um avanço de 21%.

- Em janeiro deste ano, ele projetou uma recessão e um novo ciclo de inflação, mas o S&P 500 teve um excelente desempenho.

Diante disso, vale a pena examinar seu histórico para ver se o investidor de “A Grande Aposta” vai acertar desta vez.

Anos de alto retorno do S&P 500

Desde 1928, o S&P 500 terminou o ano com um ganho de 10% (ou mais) em 55 ocasiões. No entanto, nesses anos positivos, houve 23 casos de correções de 10% (ou piores).

Nesse mesmo período (até agora), o mercado de ações teve 34 anos de desempenho positivo de 20% (ou mais). No entanto, isso não impediu que ele sofresse correções de -10% (ou mais profundas) ao longo do caminho.

Vale a pena destacar os anos em que o desempenho anual do S&P 500 foi de +20% ou mais:

- 1933: Retornos de +50%, Correção de -29,4%

- 1935: Retornos +46,7%, Correção -15,9%

- 1928: Retornos +43,8%, Correção -10,3%

- 1975: Retornos +37,0%, Correção -14,1%

- 1997: Retornos +33,1%, Correção -10,8%

- 1955: Retornos +32,6%, Correção -10,6%

- 1936: Retornos +31,9%, Correção -12,8%

- 1980: Retornos +31,7%, Correção -17,1%

- 1950: Retornos +30,8%, Correção -14,0%

- 1938: Retornos +29,3%, Correção -28,9%

- 2003: Retornos +28,4%, Correção -14,1%

- 1998: Retornos +28,3%, Correção -19,3%

- 2009: Retornos +25,9%, Correção -27,6%

- 1943: Retornos +25,1%, Correção -13,1%

- 1999: Retornos +20,9%, Correção -12,1%

- 1982: Retornos +20,4%, Correção -16,6%

Neste ano, a maior queda enfrentada pelo índice foi de apenas cerca de -8% (entre fevereiro e março). Portanto, comparativamente falando, estamos lidando com correções mais suaves.

Vale lembrar: as ações podem ser voláteis e imprevisíveis, como as voltas de uma montanha-russa, tudo impulsionado pelas decisões impulsivas dos investidores.

Também devemos lembrar que, na segunda metade do ano passado, as coisas estavam favoráveis para tudo, exceto para as ações de tecnologia, que passaram por um período difícil. Posteriormente, o mercado voltou seu foco para a tecnologia e ações de maior capitalização.

Qual será o próximo movimento do mercado? É um enigma interessante para resolver, especialmente considerando o fato de que Michael Burry optou por apostar contra o mercado.

O setor de tecnologia (NYSE:XLK) vem se movendo de forma lateral há vários meses, em comparação com o S&P 500, rompendo sua tendência de alta. O indicador IFR mostra a fraqueza do setor de tecnologia, mas ele pode voltar a ganhar força, como já aconteceu antes.

Curiosamente, a situação parece ainda mais desfavorável quando o setor de tecnologia é comparado ao setor de energia (NYSE:XLE).

Depois de 2020, o setor de energia foi um dos que mais se desvalorizou neste ano, mas superou o setor de tecnologia no último mês. O IFR também confirma a fraqueza do setor de tecnologia.

Em relação ao índice de crescimento (NYSE:IWF), o setor de energia está mostrando uma melhora positiva, voltando aos níveis de março de 2023.

Essa fraqueza é um aspecto importante para quem analisa os mercados, pois o setor de tecnologia e as empresas de grande capitalização representam mais de 30% do S&P 500. Portanto, se eles estão passando por uma dificuldade temporária, isso pode afetar o próprio índice.

Então, fim de jogo para as Techs?

Não acredito nisso, mas essas observações indicam que algo pode estar mudando.

A relação entre o S&P 500 e o Invesco DB Energy Fund (NYSE:DBE) encontrou resistência novamente, revertendo a melhor performance do índice dos EUA em relação ao índice de energia.

Enquanto isso, as ações que compõem o índice FANG+ estão em queda após alcançarem as máximas de 2021 e encontrarem resistência do ciclo anterior.

No entanto, isso não significa que a história se repetirá; a queda em 2021 ocorreu sob circunstâncias diferentes. Mas nas próximas semanas, será crucial observar os movimentos do mercado e sua direção.

Na verdade, realisticamente, eu não acredito que esse último cenário tenha uma probabilidade muito alta antes do final do ano, ou possivelmente no início de 2024.

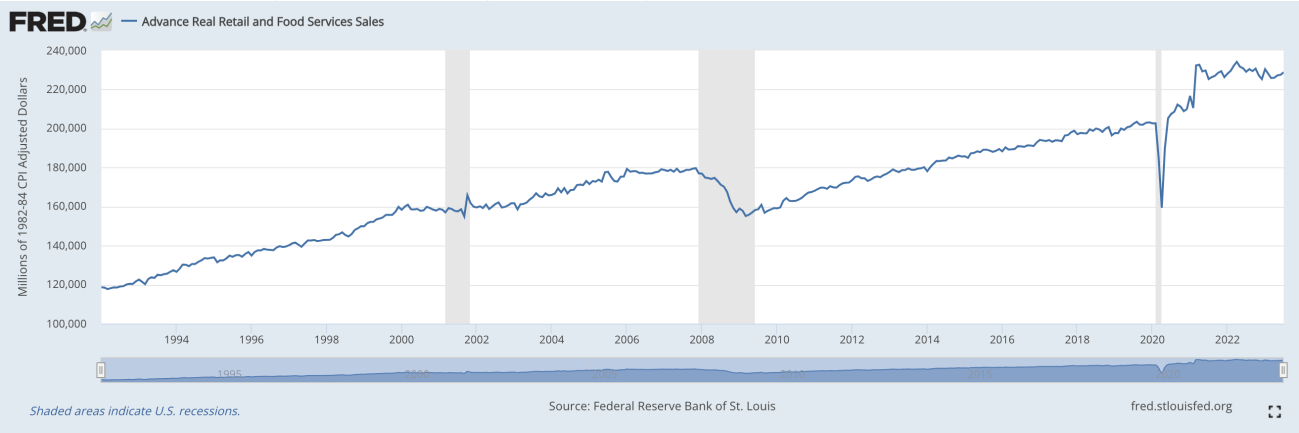

Em julho, os dados de vendas no varejo dos EUA mostraram uma queda de 0,12%, estabelecendo uma tendência lateral de dois anos que já foi associada a uma recessão econômica.

O relatório de vendas no varejo dos EUA fornece informações importantes sobre o desempenho do comércio varejista, tanto em grandes quanto em pequenos negócios. Esse indicador é amplamente acompanhado por economistas e investidores do mercado financeiro, pois sinaliza as tendências na demanda do consumidor.

Considerando que cerca de 70% do PIB dos EUA é atribuído ao consumo pessoal, qualquer movimento lateral nesses dados precisa ser monitorado de perto.

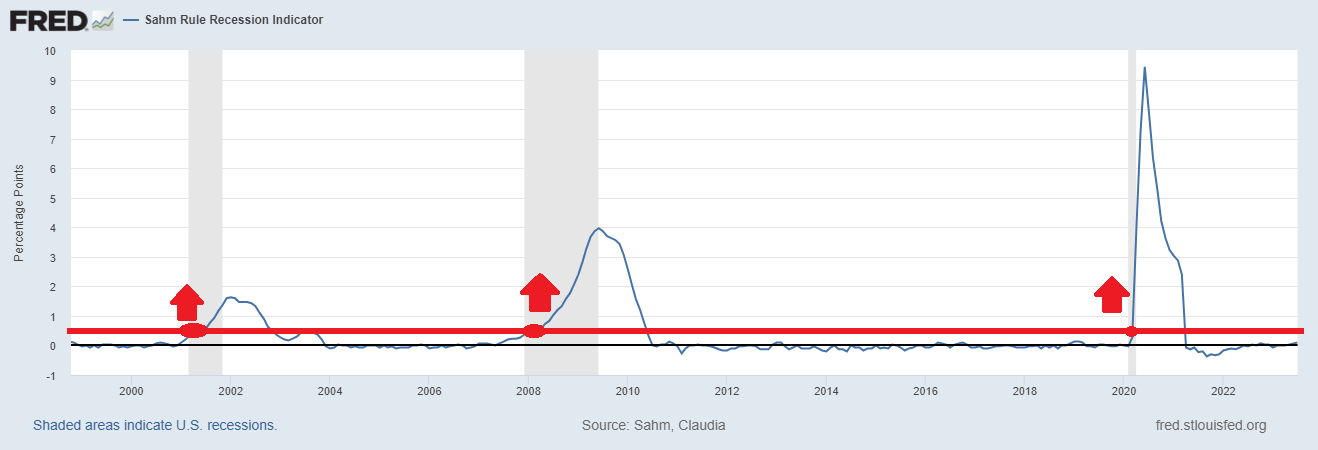

Além disso, há o indicador Sahm, que sugere que a economia tende a entrar em recessão quando a média móvel trimestral da taxa de desemprego aumenta em 0,5% em comparação com o ponto mais baixo dos 12 meses anteriores.

Criado em 2019 a partir de um estudo da economista do Federal Reserve, Claudia Sahm, este indicador é talvez o mais próximo que temos de um monitor de recessão em tempo real, embora geralmente o National Bureau of Economic Research leve cerca de um ano para declarar oficialmente uma recessão.

Atualmente, a média móvel trimestral da taxa de desemprego aumentou apenas 0,1% em comparação com o mínimo do ano, longe do limiar de 0,5% que indica uma recessão.

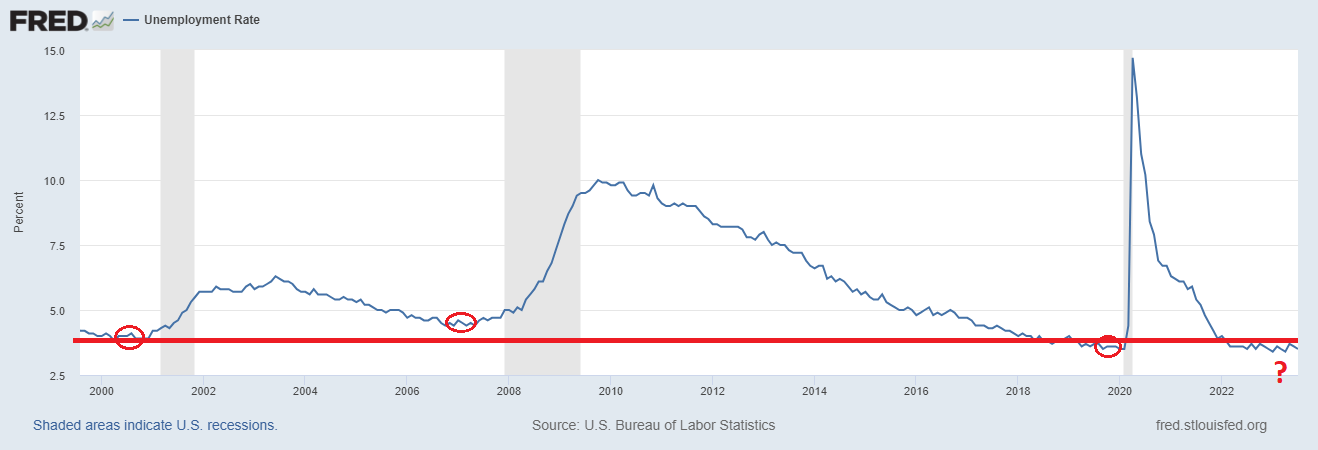

A partir do gráfico, podemos observar que o desemprego frequentemente atinge um mínimo cíclico antes de uma recessão, apenas para aumentar acima de 4% durante a queda. Atualmente, está em 3,5%, próximo ao ponto mais baixo dos últimos 50 anos. Isso poderia sugerir uma recessão nos próximos meses?

Então, será que Burry, que revelou sua posição de venda no mercado há alguns dias, estará certo desta vez, ou será que ele dará mais um tiro em falso?

Só o tempo dirá. Mas a história pode não estar ao seu lado desta vez.

(Tradução de Julio Alves)

***

Aviso: Este artigo foi escrito apenas com fins informativos e não constitui qualquer solicitação, oferta, conselho ou recomendação de investimento, não tendo por objetivo incentivar a compra de ativos de nenhuma forma.