A General Mills (NYSE:GIS) (SA:G1MI34) é uma das maiores fabricantes mundiais de alimentos embalados. Mas a última década não foi boa para seus investidores e o setor de forma geral.

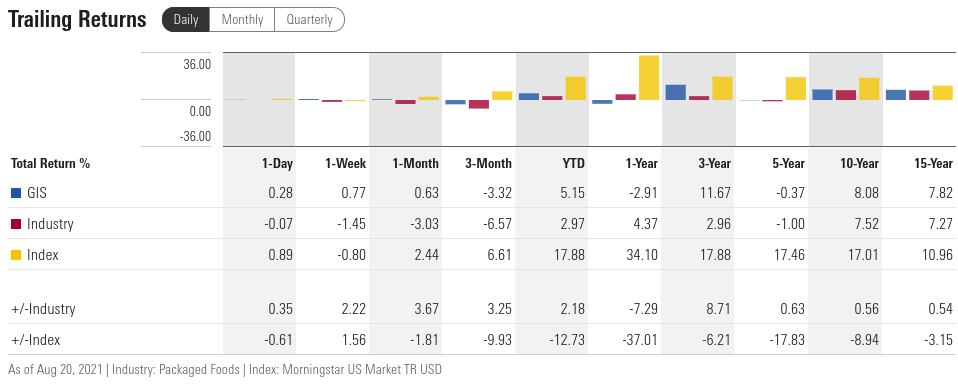

Nos últimos 10 anos, a GIS e a indústria de alimentos embalados geraram um retorno total de menos da metade do que entregou o mercado acionário americano como um todo. Os últimos cinco anos foram os piores, com retornos totais negativos durante um período em que o mercado de ações dos EUA teve um desempenho de quase 17,5% ao ano.

Uma parcela considerável desse baixo desempenho tem que ver com a preferência dos investidores por ações de crescimento às ações de valor na última década, mas a GIS gerou receitas e lucros de forma bastante lenta ao longo do mesmo período.

A valorização da General Mills também está sendo afetada pelo volume cada vez maior de recursos alocados em fundos de índice. A GIS integra os índices Russell 1000 e S&P 500 e possui um beta (em relação ao S&P 500) de cerca de 0,4. À medida que o S&P 500 sobe, a GIS diminui seu peso nos principais índices ponderados por capitalização de mercado, no que se refere a ações com maiores valores de beta.

O retorno da GIS com dividendos (dividend yield) é de 3,39% e seu P/L é de 15,96. A taxa de crescimento do LPA da GIS em 5 anos é de 6,34% ao ano, e a taxa de aumento de dividendos em 5 anos é de 2,3%.

O Modelo de Crescimento de Gordon (MCG) sugere que uma expectativa razoável para a taxa de retorno é a soma do rendimento atual dos dividendos e sua taxa de crescimento esperada, que é de 5,7% para a GIS, se usarmos a taxa de crescimento de dividendos nos últimos 5 anos como valor esperado.

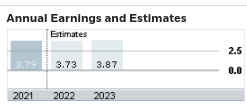

A perspectiva de curto prazo para o crescimento de receita e lucro da General Mills é baixa. A projeção consensual de resultados para a GIS é de uma queda de 1,6% nos resultados no Ano Fiscal (AF) de 2022, com um LPA no AF2023 2,1% acima do registrado em 2021.

Para formular uma visão sobre a GIS, tomo como base dois tipos de projeções consensuais. O primeiro é a bem conhecida classificação consensual dos analistas de Wall Street e o preço-alvo para 12 meses. O segundo é a perspectiva implícita do mercado, derivada dos preços das opções.

Os preços das opções representam a perspectiva agregada dos traders quanto à probabilidade de que o preço de uma ação fique acima (opção de compra) ou abaixo (opção de venda) de determinado patamar (preço de exercício) entre hoje e a data de expiração do contrato. Ao analisar as opções de GIS com uma faixa de preços de exercício (strikes) e uma data comum de expiração, é possível calcular a projeção probabilística de retornos de preço que reconcilia os preços das opções.

Essa é a perspectiva implícita de mercado, que representa o consenso implícito pelo agregado de compradores e vendedores de puts e calls na GIS. Para quem ainda não está familiarizado com as perspectivas implícitas de mercado, escrevi um artigo com exemplos e links com a literatura financeira pertinente. Também já escrevi um grande número de análises usando essa abordagem.

Perspectiva consensual de Wall Street

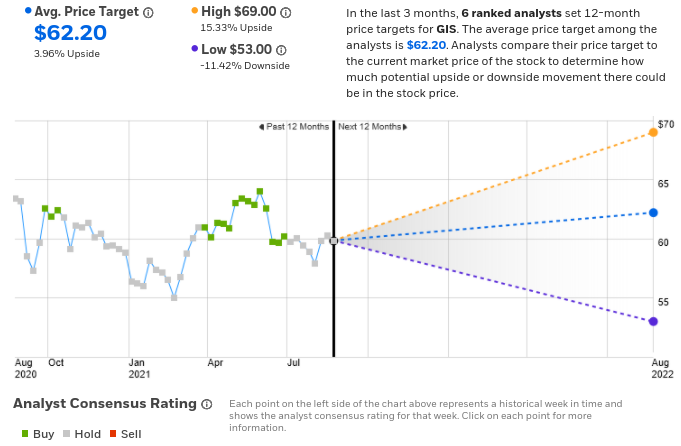

A versão da eTrade para o consenso em Wall Street é um agregado das classificações e preços-alvos para 12 meses de 6 analistas ranqueados que publicaram suas visões nos últimos 90 dias. A classificação consensual é neutra e o preço-alvo para 12 meses está 3,96% acima do preço atual. Há uma considerável dispersão nos preços-alvo dos analistas, variando do mínimo de 11,4% abaixo do preço atual até o máximo de 15,3% acima da cotação vigente.

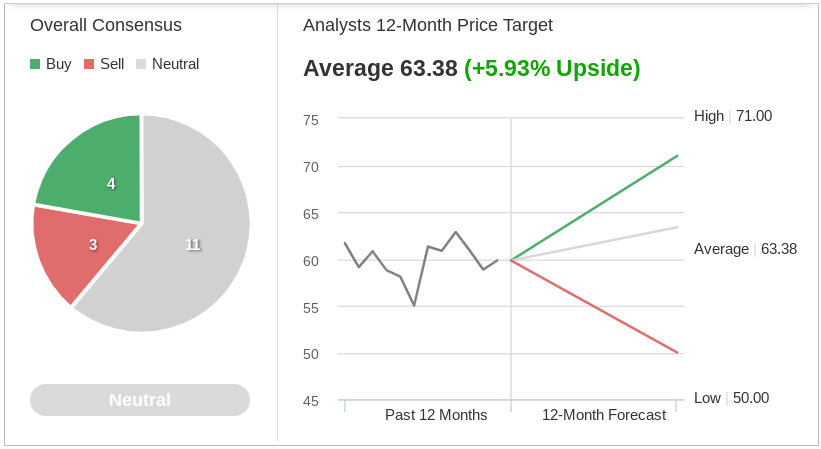

O levantamento do Investing.com para a perspectiva consensual combina as visões de 18 analistas individuais A classificação consensual é neutra e o preço-alvo para 12 meses está 5,93% acima do preço atual.

O preço-alvo consensual de Wall Street para 12 meses prevê uma valorização de 4 a 5,9% ao longo do próximo ano. Adicionando o retorno de 3,4% com dividendos, o consenso de retorno total esperado fica entre 7,4% e 9,3%.

No entanto, há uma grande lacuna nos preços-alvo de analistas individuais, o que reduz a confiança no valor preditivo do consenso.

Perspectiva implícita de mercado

Eu analisei as opções de compra e venda a uma variedade de strikes, todas com vencimento em 21 de janeiro de 2022, de modo a elaborar uma perspectiva implícita de mercado para os próximos 4,9 meses, período entre a data atual e o vencimento. Escolhi esse vencimento para fornecer uma projeção até o fim de 2021 e porque as opções que expiram em janeiro tendem a ser líquidas.

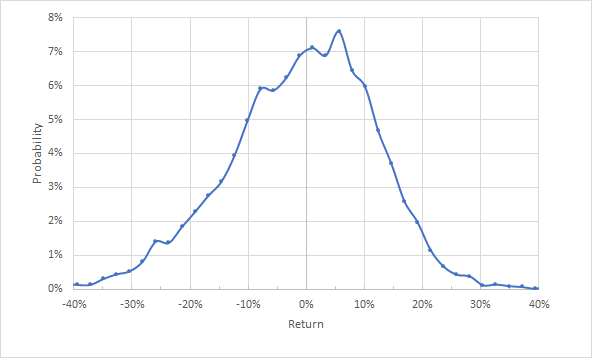

A apresentação-padrão da perspectiva implícita de mercado se dá na forma de uma distribuição de probabilidades de retorno de preço, com a probabilidade no eixo vertical e o retorno no eixo horizontal.

Fonte: cálculos do autor usando cotações de opções no eTrade

A perspectiva implícita de mercado é geralmente simétrica, embora haja uma inclinação notável em probabilidades a favor de retornos positivos de preço nos próximos 5 meses mais ou menos. A probabilidade de pico corresponde ao retorno de preço de 5,6% ao longo desse período. A expectativa é que os investidores recebam cerca de US$1,02 em dividendos nesse período, o que gera a perspectiva de retorno total de 7,3% em 5 meses.

A volatilidade calculada para essa distribuição é de 13,4%, que pode ser anualizada em 21%. A volatilidade projetada é baixa para uma ação individual, com base no baixo valor de beta da GIS.

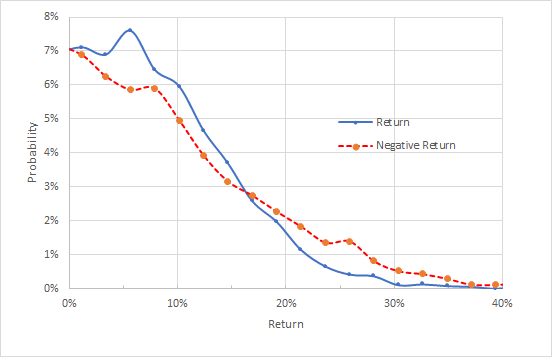

Para facilitar a comparação de probabilidades de retornos positivos e negativos da mesma magnitude, considero uma versão da perspectiva implícita de mercado em que rotaciono o lado negativo do retorno da distribuição em relação ao eixo vertical (abaixo).

Fonte: cálculos do autor usando cotações de opções no eTrade

Nota sobre o gráfico acima: Lado negativo do retorno da distribuição foi rotacionado em relação ao eixo vertical.

A probabilidade de retornos positivos nos próximos 5 meses é consideravelmente maior do que os retornos negativos da mesma magnitude em uma faixa de -15% a 15% (0% a 15% no gráfico acima). A probabilidade de grandes retornos negativos é maior do que a de grandes retornos positivos da mesma magnitude (15% e superior no eixo horizontal do gráfico acima).

Esses resultados são manifestações de obliquidade negativa na perspectiva implícita de mercado. Com uma ação como a GIS, os investidores têm chances elevadas de retornos positivos, em contrapartida à chance de grandes surpresas negativas.

Com a probabilidade de pico de 5,6%, juntamente com chances consideravelmente elevadas de retornos positivos para os resultados mais prováveis no geral, a perspectiva é de alta para os próximos 5 meses.

Resumo

GIS elevou suas receitas e lucro de forma lenta nos últimos anos e a perspectiva é de crescimento pouco robusto.

A projeção consensual de Wall Street é neutra, com a valorização de preço esperada para 12 meses na faixa de 4%-6%, para um retorno total de 7,4%-9,3%. A perspectiva implícita de mercado até o início de 2022 é altista, com elevada probabilidade de retornos positivos de preço.

A volatilidade anualizada derivada da perspectiva implícita de mercado é de 21%. Para que uma ação seja atrativa, prefiro ver um retorno esperado para 12 meses de pelo menos metade da volatilidade esperada (p.ex. retorno total esperado de 10,5% ou superior para a GIS), e a GIS não atende esse critério.

A perspectiva implícita de mercado altista sugere que a GIS tem boas chances de ganhar terreno até o fim do ano e início de 2022, mas as classificações neutras dos analistas e as baixas taxas de crescimento de lucro e dividendos são preocupações.

Minha classificação geral para a GIS é neutra.