Chegamos à última semana de janeiro “carregados” de eventos, da variante Ômicron, explosiva, mas bem mais leve que as anteriores, ameaça de guerra aberta na Ucrânia e a política de aperto monetário nos EUA. No Brasil, seguem os pequenos e já previsíveis e cansativos conflitos do presidente com qualquer um que discorde dele.

Sobre a reunião do FOMC, na quarta-feira (dia 27), a expectativa é de que o comunicado venha em linha ao que Jerome Powell deve falar na coletiva. Teremos as primeiras sinalizações sobre o início do ciclo de juros, a partir de março, e a redução do balanço, talvez em meados do ano. Parece haver um consenso de quatro elevações da taxa Fed Funds, em 0,25 ponto percentual cada, de olho no ritmo da economia e na inflação.

Nada podemos dizer, no entanto, sobre quando será o fim deste “freio de arrumação”. Observemos que o CPI chegou a 7,0% em dezembro passado e deve começar a ceder neste ano e em 2023, até se estabilizar em torno de 1,5% a 2,0%, meta est do Fed. Assim esperamos, aguardemos.

Sobre a escalada bélica na Ucrânia, com ameaça de invasão da Rússia e atuação da OTAN, o que se tem são muitas especulações. De fato, o que podemos dizer é que os russos querem ter a Ucrânia sob sua esfera de influência, enquanto que o lado de cá os quer como membro do OTAN, assim como outros países satélites da Rússia. Para os europeus se torna extremamente desconfortável se manter na esfera de instabilidade do presidente Vladimir Putin.

Na semana, também temos a divulgação de uma “bateria de resultados corporativos” de variadas empresas no mercado de NY, como as gigantes da tecnologia Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) e Tesla (NASDAQ:TSLA). Temos também dados do PIB dos EUA no quarto trimestre, dados do Reino Unido e da Zona do Euro. No Brasil, estejamos atentos aos dados de desemprego e a prévia do IPCA.

Orçamento aprovado

Bolsonaro SANCIONOU o Orçamento de 2022, mas não sabemos ainda o tamanho dos vetos e das despesas cortadas. O que se tem é que readequações foram necessárias para caber nas despesas com Pessoal e Encargos Sociais. No sábado, o presidente Bolso falou num volume de cortes em torno de R$ 2,8 bilhões, bem menos do que queria a área econômica, R$ 9 bilhões. Isso, aliás, deve provocar outra debandada de técnicos em Orçamento, deste governo. Mais desfalques para a já desfalcada equipe do ministro Guedes.

Geopolítica global

Biden considera enviar tropas para a Europa Oriental e o Mar Báltico, assim como dar suporte à aliados da OTAN, como Estônia, Letônia, etc (além, é claro, da Ucrânia). Já são 90 toneladas de ajuda militar à chegarem na Ucrânia. Enquanto um conflito não se materializa, seguem as ameaças de medidas de embargo às exportações para a Rússia, assim como cortes de financiamentos e linhas de crédito. Fontes do exército ucraniano informam que os russos devem invadir o país no dia 20 de fevereiro, quando termina a Olimpíada de Inverno na China. Dizem que isso foi um pedido pessoal de Xi Jinping a Putin. Outro ponto é de que Putin tenta pressionar o governo ucraniano atual e sair de cena e colocar no lugar um “governo mais fiel ou obediente”.

Sobre a Pandemia

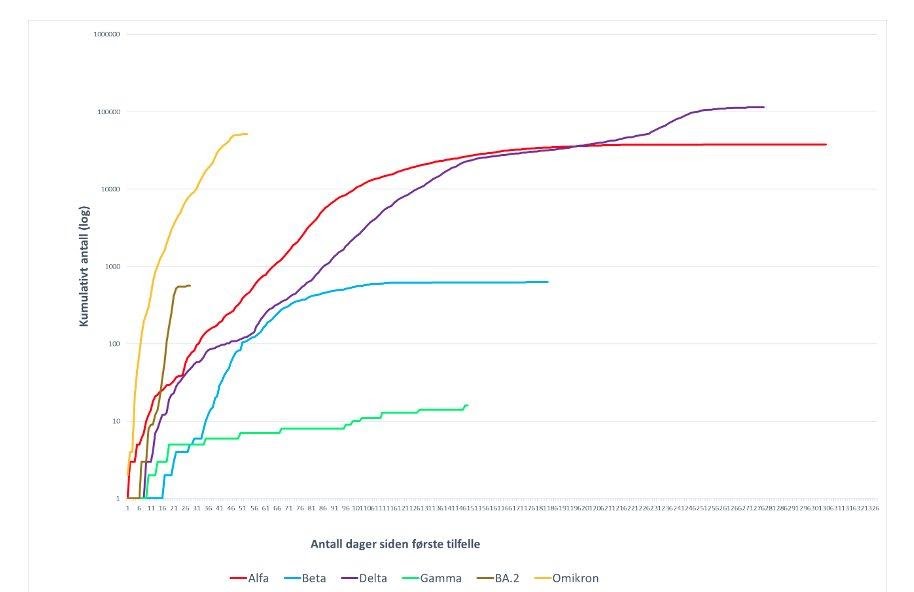

Na OMS, cresce o consenso de que o Ômicron deve acelerar o “fim da pandemia”. São 60% dos europeus a serem contaminados e, assim que a onda se acalmar, a imunidade de alguns meses. Toda cautela, no entanto, é necessária, dada a “versatilidade do vírus”.

No domingo tivemos uma “puxada forte de contaminados” no Brasil, chegando a 140 mil novos casos diários pela média móvel de sete dias, novo recorde. Nos óbitos, foram 282, em maioria, de pessoas que não tomaram a vacina. Em 24 horas, foram 202.466 novos casos. Por outro lado, as internações seguiram caindo, o que pode ser um indicativo do que o pior está ficando para trás.

No mundo, vários países já apresentam queda, como Argentina, Colômbia, JAMAICA,. EUA, Canadá, Austrália, Espanha, Reino Unido, Irlanda e Finlândia, sem esquecer os africanos.

INDICADORES

No Japão

Leitura preliminar do PMI/markit Composto de janeiro, indica queda a 48,8 contra 52,5 em dezembro.

MERCADOS

Boa parte das ações asiáticas recuaram nesta segunda-feira, assim como na Europa os futuros operavam em queda. Já os futuros de NY estavam em alta, mesmo com o aperto monetário se aproximando. Os rendimentos dos treasuries sobem, assim como o barril de petróleo. Já o dólar opera estável. Nesta semana, temos a reunião do Fed e uma bateria de balanços corporativos. Noutro patamar, temos os investidores monitorando as tensões entre Rússia e Ucrânia. Os EUA já recomendaram ao corpo diplomático que se retire da capital Kiev.

No Brasil, o Ibovespa fechou o pregão do dia 21 em QUEDA de 0,15%, a 108.941 pontos, impactado pelo tombo das empresas de techs dos EUA, com o dólar valorizando 0,15%, a R$ 5,457. No futuro, no IBOV, -0,12%, a 109.534; no mercado de Treasuries, BR 2Y RECUANDO 5,60%, a 11,16, BR 5Y -0,27%, a 10,99, e BR 10Y, -0,43%, a 11,20.

As aberturas de capital pararam em agosto passado, mas, mesmo com toda a incerteza no cenário, empresas já listadas no B3 (SA:B3SA3) devem tentar colocar no mercado cerca de R$ 20 bilhões em ofertas de ações (follon on) nos próximos dias. Cinco empresas devem acessar o mercado: Brasken, BRF (SA:BRFS3), Equatorial (SA:EQTL3), BR Partners (SA:BRBI11) e 3Tentos. As três primeiras com ofertas bilionárias, as duas últimas, ofertas bem menores.

Na madrugada do dia 24/01, na Europa (05h12), os mercados futuros operavam em QUEDA: DAX (Alemanha) -0,45%, a 15.533 pontos; FTSE 100 (Reino Unido), -0,05%, a 7.490 pontos; CAC 40 -0,39%, a 7.041 pontos, e EuroStoxx50 -0,51%, a 4.208 pontos.

Na madrugada do dia 24/01, na Ásia (05h11), os mercados operaram MISTOS: S&P/ASX (Austrália), -0,51%, a 7.139 pontos; Nikkei (Japão) +0,24%, a 27.588 pontos; KOSPI (Coréia), -1,49%, a 2.792 pontos; Shanghai +0,04%, a 3.524, e Hang Seng, -1,39%, a 24.617 pontos.

No futuro nos EUA, as bolsas de NY, NO MERCADO FUTURO, operavam EM ALTA neste dia 24/01 (05h10): Dow Jones, +0,45%, 34.310 pontos; S&P500 +0,52%, 4.412 pontos, e Nasdaq +0,73%, a 14.544 pontos. No VIX S&P500, 26,43 pontos, -3,22%.

No mercado de Treasuries, US 2Y AVANÇANDO 3,36%, a 1,0264, US 10Y +0,64%, a 1,7580, e US 30Y, +0,61%, a 2,0750. No DXY, o dólar +0,14%, a 95,77, e risco país, CDS 5 ANOS, a 218,4 pontos. Petróleo WTI, a US$ 85,61 (+0,55%) e Petróleo Brent US$ 87,57 (+0,56%); Gás Natural -1,19%, a US$ 3,74.

Agenda da SEMANA bem carregada

No Brasil, a semana inicia com a divulgação da PESQUISA FOCUS nesta segunda-feira (24); na terça-feira, a FGV divulga o Índice de Confiança do Consumidor; na quarta-feira, o IPCA-15 de janeiro. Em dezembro, foi a 0,78%, 0,39 ponto percentual abaixo da taxa de novembro. Em 12 meses, foi a 10,42%. A projeção indica 0,43% no mês, chegando a 10,04% ao ano; na quinta-feira, é a vez da reunião do CMN; na sexta-feira, destaque para a divulgação do IGP-M de janeiro e da taxa de desemprego do IBGE, atualmente, em 12,1%.

Nos EUA, na quinta-feira saem os dados preliminares sobre o PIB do quarto trimestre, com crescimento anualizado previsto, de 5,2%. Lembremos que as expectativas foram revisadas nas últimas semanas, devido ao impacto da variante Ômicron sobre a atividade econômica. Temos na semana também os dados de dezembro de Renda e Gastos Pessoais. Estes dados devem vir em queda e são importantes para o Fed por serem base para o PCE, indicador de inflação monitorado.

Temos também o relatório semanal de pedidos de seguro desemprego, no maior nível em três meses na semana passada. Estes dados e as vendas de varejo de dezembro podem indicar que a economia norte-americana perde fôlego. Isso, no entanto, não deve impedir o Fed de elevar o juro em março.

Na Alemanha, temos o PIB do quarto trimestre na sexta-feira, juntamente com os da França e da Espanha. Estes dados devem ser importantes para medirmos o impacto da Ômicron sobre a atividade do velho continente, na véspera do PIB do quarto trimestre na semana seguinte. Por lá, temos os dados do PMI na segunda-feira. O Reino Unido também divulga o seu PMI na segunda-feira, embora a atividade do setor de serviços tenha diminuído de forma marcante em dezembro, em meio à onda da Ômicron, outros dados desde então têm indicado que a atividade econômica começou a se recuperar.