Este artigo foi escrito exclusivamente para o Investing.com

- Comentários do Fed na semana passada foram um balão de ensaio para testar a reação do mercado a um aumento de 75 pontos-base nos juros;

- Mercados claramente rejeitaram indicações do Fed nesse sentido;

- Falas duras são fáceis e inconsequentes. As ações serão mais comedidas.

Até o início da década de 1990, os mercados de títulos viviam uma realidade nebulosa nos EUA, quando a política monetária ainda era, em grande parte, conduzida nas sombras. Quando o Federal Reserve se reunia para decidir sua política, não havia anúncios posteriores, muito menos uma coletiva de imprensa para falar sobre o que tinha sido decidido. A mudança na política monetária era comunicada em uma espécie de ação e reação, ou “call and response” no jargão do mercado.

Suponha que a taxa de overnight dos fundos federais estivesse em 5%, e o mercado esperasse um aumento. Os corretores interbancários definiam o mercado em 5,25% e esperavam para ver como a Mesa de Mercados Abertos responderia durante seu horário agendado de intervenção às 11h30. Se a Mesa se posicionasse com uma "recompra de sistema", era sinal de que achava que a taxa de 5,25% era alta demais; portanto, seu recado ao mercado era que nenhum aperto seria implementado. Se ela viesse com “vendas associadas”, significava que a taxa de 5,25% era muito baixa e o Fed a havia elevado em pelo menos 5,50%. (A mensagem era: teremos que esperar até amanhã, quando repetiremos o experimento novamente, até que saibamos se a taxa é de 5,50% ou 5,75%). Se não houvesse qualquer ação da Mesa, o sinal era que ela estava satisfeita com 5,25%.

Atualmente, a postura de ação e reação se reverteu: o Fed age, e o mercado responde.

Até o início desta semana, o mercado considerava que o Fomc, comitê de política monetária dos EUA, pretendia elevar as taxas de overnight em 50 pontos-base (pb) em sua reunião de 4 de maio, e isso já estava precificado. Então, na segunda-feira da semana passada, o presidente do Fed de St. Louis, James Bullard, comentou casualmente que “não descartaria” uma elevação de 75 pb nos juros em algum momento.

LEIA MAIS: Fed deve subir taxa de juros em 75 pontos-base em junho e julho, diz Nomura

Na terça-feira, os juros de 5 anos subiram 13 pb, para 2,92%. Vale lembrar que até setembro, a nota de 5 anos rendia 0,75%! Após um pequeno recuo na quarta-feira, os rendimentos superaram 3% na quinta e atingiram quase 3,05% na sexta. Cabe dizer que Bullard é considerado um “hawk”, ou seja, rígido com a política monetária. Mas, na quinta-feira, o presidente do Fed, Jerome Powell, teceu seus comentários mais duros até o momento, sem, contudo, mencionar especificamente 75 pb.

As ações, naquela manhã, estavam prestes a tocar uma máxima de duas semanas, mas entenderam o recado.

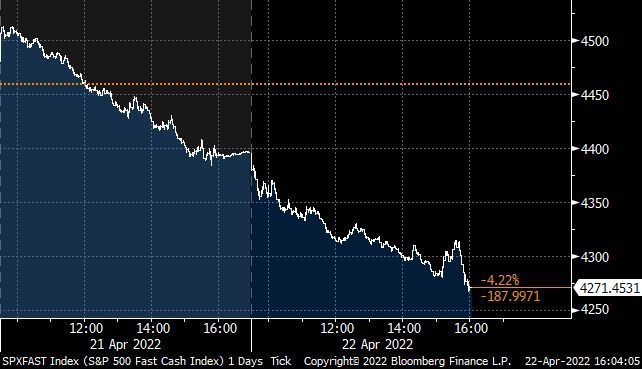

Entre o início de quinta-feira e o fechamento de sexta, o S&P cedeu 5,4% com volume crescente (vide gráfico, fonte: Bloomberg). O recado claro? “Estávamos satisfeitos com 50 pb. Mas recuamos um pouco por causa da sinalização de 75 pb".

O Fomc encontrou um ponto de dor. O pronunciamento mais rígido foi sua ação, e a resposta do mercado foi bastante clara. Com isso, é praticamente certo que o Fed não irá aumentar os juros em 75 pb em 4 de maio, e se o mercado acionário não encontrar um piso nos próximos dias, é certo que aparecerão autoridades do banco central para apaziguar a situação.

CONFIRA: Projeções da taxa de juros do Federal Reserve

Dando um passo atrás...

Mas tudo isso são palavras ao vento. Sim, a opinião consensual neste momento é que a resposta monetária para a Covid foi equivocada. O Fed foi longe demais e a inflação agora precisa ser enfrentada. Hoisington, uma lendária gestora que defendia que o risco era de deflação no longo prazo, e não de inflação, embarcou na narrativa e apresentou uma visão interessante em uma carta nesta semana: a baixa taxa de desemprego ajudou algumas dezenas de milhares de trabalhadores, mas a inflação elevada prejudicou 170 milhões de pessoas. A inflação precisa ser enfrentada. Mas... E se o mercado acionário cair 10% e centenas de milhões de pessoas perderem dinheiro?

Todo mundo é livre para falar. Da mesma forma que eu posso me vangloriar das minhas habilidades no rúgbi nos bastidores, ninguém pode contestar minha fala até a hora de entrar em campo. E falar não custa nada (o que é bom quando tudo custa caro). O ponto nevrálgico da questão não está na fala, mas na minha capacidade de voltar a me levantar após um adversário de 150 kg arrancar minhas chuteiras.

Imagem: Barnaby Conrad via Britannica

O toureiro Domingo Ortega esclareceu bem a diferença entre quem fala e que faz:

“Quem critica a tourada é quem está na plateia cheia, mas a única pessoa que sabe o que realmente acontece lá dentro é quem está combatendo o touro”.

E por que essa referência seria apropriada, afinal de contas? O Fed está matando o touro aos poucos e, ao mesmo tempo, tentando se esquivar de uma chifrada. Ortega também disse que, quando o matador era ferido, nunca era culpa do touro. O presidente do Federal Reserve sabe que, se o mercado acionário de fato afundar, isso não será visto como sua culpa.

O problema é que essas coisas não podem coexistir. A inflação não será contida por elevações graduais que levem as taxas de overnight para apenas 2,5%. A inflação alta, se não for sanada, destrói os retornos reais em todas as classes de ativos financeiros. Os juros altos, principalmente em conjunto com os preços elevados de energia, provocarão uma recessão. E os múltiplos esticados das ações não conseguem sobreviver a uma alta taxa de desconto, a uma possível recessão e rápidas mudanças na perspectiva de ambas.

Na semana passada, os mercados começaram a se dar conta dessa incongruência e a se convencer do fato de que a curva de juros futuros não é consistente com a curva de inflação futura e a curva de ações futuras.

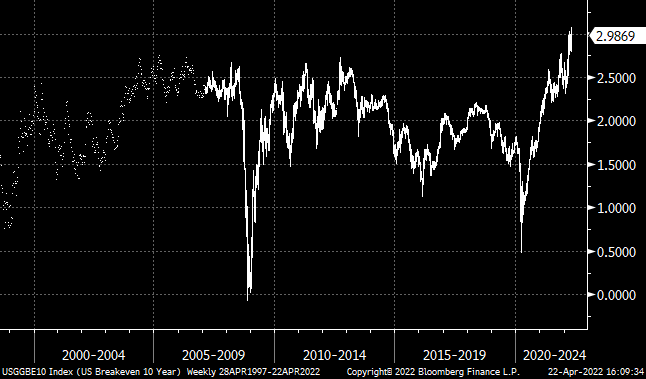

Como mostra o gráfico acima, os pontos de equilíbrio de inflação em dez anos atingiram novas máximas históricas, na medida em que as notas TIPs, que protegem contra a inflação, só começaram a ser emitidas em 1997. Se você acredita no mercado acionário, não deixe de comprar ações. Se você acredita no mercado de títulos, não deixe de vender ações.

O Fed não se reúne nesta semana, somente na próxima. Mas alguns dados desta semana influenciarão as discussões. Reitero que o Fed recebeu “sinal verde” do mercado para elevar os juros em 50 pb e, salvo algum evento extraordinário nesta semana, tudo indica que isso vai acontecer.

A discussão é sobre a rapidez com que o comitê de política monetária deseja elevar os juros até o nível que considera “neutro”, ainda que ninguém saiba ao certo onde isso se encontra. Na terça-feira, os dados de habitação Case-Shiller S&P Corelogic (aumento esperado de 1,5% m/m e 19,20% a/a em 20 cidades) é um número importante, embora seja lento e, portanto, deve afetar pouco a decisão do Fed no curto prazo.

Na quinta-feira, o relatório de PIB da Advance para o 1º tri desencadeará muitas pesquisas sobre “estagflação”, com o crescimento esperado de apenas 1% anualizado, mas com um aumento de 5,6% no núcleo dos gastos com consumo pessoal. Os números devem ser consistentes com um aumento da velocidade monetária, embora ainda não saibamos os números de M2 de março. Na sexta-feira, teremos uma “nova” informação sobre a inflação, com o índice de custo de emprego esperado de +1,1% t/t, outra máxima de 1,5 geração no número a/a.

Além dos dados, ficaremos atentos a notícias da China. É difícil imaginar que o país consiga permanecer em lockdown, muito menos expandi-lo, por um período muito longo, quando o resto do mundo está largando as máscaras, porém, quanto mais insistirem, menos provável será uma ação agressiva do Fed nos próximos seis meses. Continuo acreditando que a ponta curta da curva dos títulos americanos já descontou uma ação muito agressiva do Fed. A ponta longa ainda não descontou o suficiente da mudança concreta no equilíbrio inflacionário. E o mercado acionário ainda desconta um implausível cenário favorável.

Michael Ashton, às vezes conhecido como The Inflation Guy (O Cara da Inflação), é diretor executivo da Enduring Investments, LLC. Ele é um dos pioneiros nos mercados de inflação, com expertise em defender o patrimônio contra os ataques da inflação, sobre a qual discute em seu podcast bimestral Cents and Sensibility.