Os dados econômicos voltam a ganhar destaque nesta semana, com o relatório PCE de sexta-feira sendo o ponto alto. Além disso, o resultado trimestral da NVIDIA (NASDAQ:NVDA), previsto para o meio da semana, estará no radar dos investidores, dado o impacto que a empresa tem exercido sobre o mercado nos últimos trimestres.

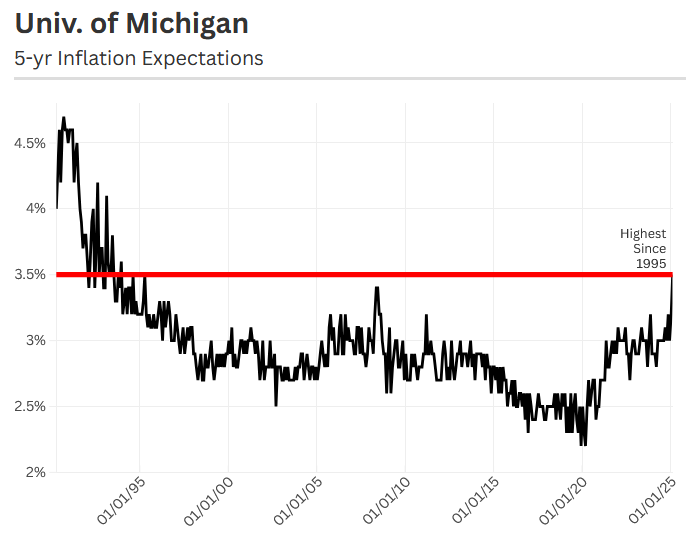

Na última sexta-feira, o mercado foi surpreendido pela pesquisa da Universidade de Michigan, que apontou uma elevação das expectativas de inflação de longo prazo nos EUA para 3,5% em fevereiro—o maior nível desde 1995. Esse dado não é animador, considerando o momento atual do ciclo econômico e a narrativa de que as expectativas inflacionárias permanecem ancoradas.

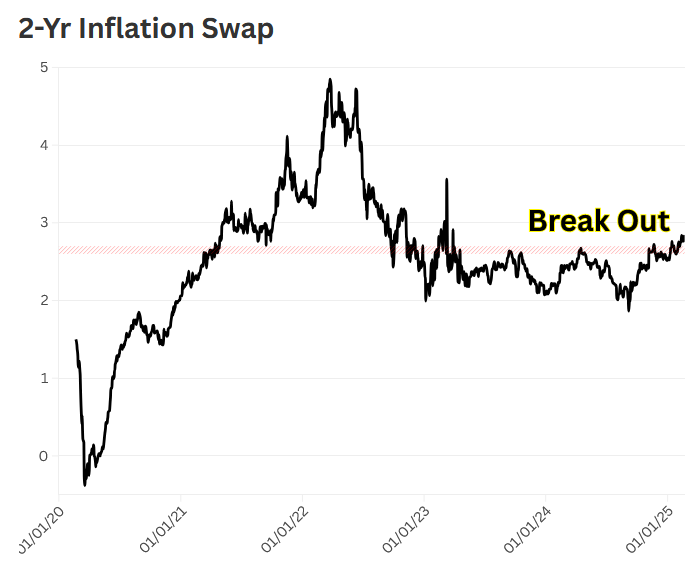

Além dos consumidores, as expectativas de inflação implícita (embutidas no mercado) também avançaram de forma expressiva, com o swap de inflação de dois anos rompendo uma região de resistência entre 2,6% e 2,7%. O Federal Reserve (Fed) acompanha de perto esse movimento. Albert Musalem, presidente do Fed de St. Louis, destacou que esse cenário pode tornar o trabalho da instituição mais desafiador.

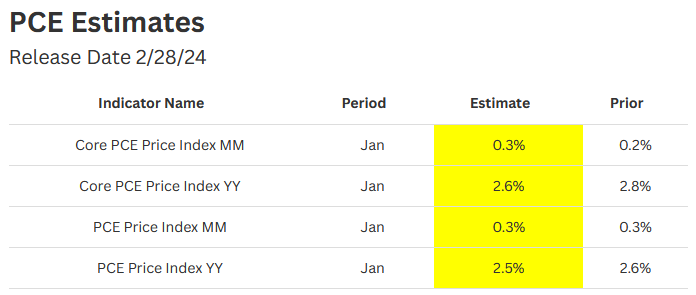

O relatório do PCE desta semana provavelmente não terá grande impacto, a menos que apresente uma surpresa relevante, seja para cima ou para baixo. O mercado já precificou um resultado em linha com as projeções. O principal risco é que o mercado tenha subestimado algum fator, embora, em geral, os analistas tenham sido assertivos ao precificar o PCE no passado.

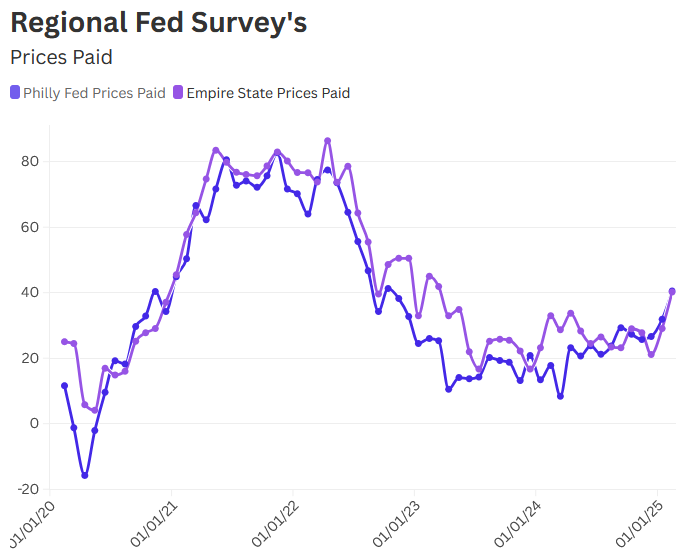

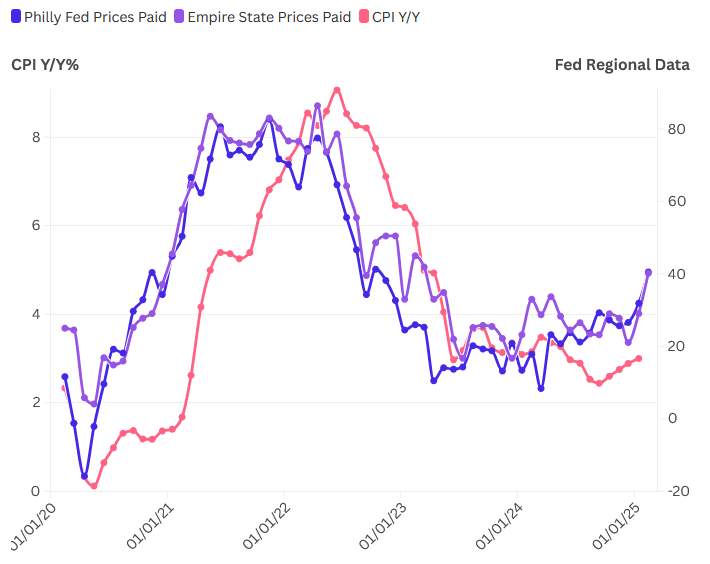

Apesar disso, os rendimentos dos títulos públicos norte-americanos caíram com força na sexta-feira. O PMI da S&P Global apresentou fraqueza, indicando uma desaceleração no crescimento em fevereiro. O relatório também ressaltou a pressão dos salários e o aumento dos preços no setor industrial. Com os custos em alta, o setor de serviços enfrenta risco de compressão de margens, enquanto as empresas demonstram cautela ao repassar esses custos. Esses dados ecoam os resultados divulgados nas pesquisas do Empire State e do Fed da Filadélfia ao longo da semana.

Esses fatores tornam os dados das pesquisas regionais desta semana particularmente relevantes. Caso as tendências observadas no Philly Fed e no Empire State se repitam nos relatórios do Fed de Dalas, Fed de Richmond e Fed de Kansas City, o sinal de alerta será intensificado.

Curiosamente, a reação do mercado de títulos sugeriu uma desaceleração econômica, possivelmente impulsionada pelos preços elevados e pelo crescimento mais lento. Entretanto, é difícil afirmar com certeza, já que os dados de pesquisa nem sempre capturam com precisão a dinâmica da economia como um todo. Por outro lado, os dados de inflação tendem a ser mais confiáveis. A menos que o mercado de trabalho apresente sinais de enfraquecimento, a economia deve seguir em trajetória saudável. Caso contrário, as pressões salariais não seriam motivo de preocupação, conforme evidenciado pelo relatório do PMI divulgado na sexta-feira.

O rendimento do título do Tesouro norte-americano de 10 anos continua a encontrar suporte próximo à região de 4,4%, correspondente ao nível de retração de 61,8% de Fibonacci. Esse patamar é crucial: caso seja rompido, o rendimento poderá recuar ainda mais, possivelmente em direção à região de 4,15%. No entanto, considerando a elevação das expectativas de inflação, uma queda expressiva dos rendimentos parece pouco provável, a menos que o mercado passe a considerar que a inflação elevada resultará em uma recessão.

Na sexta-feira, o VIX de 1 dia registrou uma alta expressiva, alcançando aproximadamente 18 pontos, o que pode proporcionar um impulso para o mercado na abertura de segunda-feira.

Um evento pouco comentado durante o fim de semana, mas que pode ter contribuído para a queda dos rendimentos nos EUA e para a alta do VIX de 1 dia, foi a eleição na Alemanha. O resultado do pleito gerou um movimento de busca por segurança e hedge por parte dos investidores. Para quem está na Europa, trata-se de uma eleição relevante, cujos desdobramentos terão impacto sobre o continente e a precificação de risco no mercado.

Os spreads de crédito se estreitaram de forma expressiva, especialmente entre os títulos de 10 anos da Alemanha e da Itália. Normalmente, esse movimento seria interpretado como positivo e, acima de tudo, um sinal de apetite ao risco. No entanto, a situação atual sugere mais uma demonstração de cautela no mercado de títulos, refletindo a preocupação com os possíveis impactos da eleição sobre a economia alemã.

Ao inverter o gráfico de futuros do S&P 500 e sobrepor o spread mencionado, torna-se evidente uma certa correlação entre o índice e o spread. Isso explica por que o estreitamento do spread poderia ser confundido com um ambiente de maior propensão ao risco. Contudo, a confirmação desse cenário dependerá dos resultados da eleição. Caso os resultados sejam melhores do que o esperado, o spread poderá voltar a se ampliar à medida que as preocupações com a economia alemã diminuírem.

O mesmo raciocínio se aplica aos spreads de crédito de alto rendimento nos EUA e ao spread entre os títulos italianos e alemães. Segundo as informações disponíveis, os primeiros resultados devem começar a ser divulgados ao longo da tarde.

Em relação ao S&P 500, a volatilidade deve permanecer elevada nesta semana, em razão dos resultados da NVIDIA na quarta-feira e do relatório do PCE na sexta-feira. Além disso, a queda registrada na sexta-feira levou o índice para uma região de gamma negativo, com o nível de zero gamma situado em torno de 6.100 pontos. Isso significa que os market makers terão maior propensão a operar na direção dos movimentos do mercado.

Dado o posicionamento do mercado de opções na última semana, observei que o S&P 500 provavelmente não registraria um rompimento expressivo. No entanto, há algum espaço para um movimento de alta no início da semana, em função da queda observada na última sexta-feira. Caso o VIX de 1 dia recue de forma acentuada na segunda-feira e o suporte em 6.000 pontos se mantenha, o índice poderá alcançar a faixa de 6.050 a 6.060 pontos. Caso o suporte seja rompido, o mercado poderá recuar para a região de 5.940 a 5.950 pontos ou até níveis inferiores.

***

INVISTA COM CONFIANÇA! Comece a operar com inteligência artificial e dados profissionais no InvestingPro! Descubra ações explosivas agora, clique aqui!