Olá, pessoal!

Nesta semana, compartilharei com vocês uma estratégia que venho analisando há anos. E, na verdade, já escrevi aqui há algum tempo, mas quero atualizá-la com o fechamento do ano passado e dar a oportunidade para mais pessoas a conhecerem. A beleza da estratégia está em sua simplicidade sem abrir mão de ótimos conceitos de gestão de carteiras.

A estratégia é simplesmente pegar a parcela de renda variável em ações dos seus investimentos e, no último dia de cada ano, comprar 50% de bolsa Brasil e 50% de bolsa estadunidense. Perceba os seis pontos bacanas listados abaixo, os quais mostrarei na prática em seguida, quando apresentar os resultados históricos dessa estratégia:

-

É de muito fácil implementação, pois basta você comprar ETFs que representem ambas as bolsas;

-

É uma estratégia muito barata, pois ETFs têm taxas de administração bem menores do que fundos de investimento;

-

Você precisa realizar as operações apenas uma única vez por ano;

-

Você precisa apenas de duas transações na hora de rebalancear a carteira, reequilibrando-a para os mesmos montantes financeiros investidos em cada ETF;

-

Você terá uma carteira bastante diversificada, com muitas ações brasileiras e muitas ações que são negociadas na bolsa estadunidense;

-

Você se beneficia do hedge natural que o dólar propicia quando a bolsa brasileira cai.

CONFIRA: Página de ETFs do Investing.com

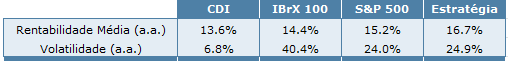

Vamos aos resultados da estratégia? Pois bem, para isso escolhi como índices representativos das duas bolsas: o IBrX 100 e o S&P 500. Prefiro o IBrX 100 ao Ibovespa porque historicamente performa melhor, já que é mais diversificado (possui 100 papéis) e um pouco menos concentrado em Petrobras (SA:PETR4), Vale (SA:VALE3) e bancos. E o S&P 500 traz para a carteira nada mais, nada menos que 500 papéis. Ambos os índices possuem ETFs com taxa de administração 0,2% ao ano, de modo que esta seria a taxa que você pagaria pela estratégia, muito abaixo da taxa de administração de qualquer fundo de investimento. Utilizei dados da plataforma Quantum Finance, a qual tinha retornos de 1997 em diante. Vejam abaixo as rentabilidades médias e as volatilidades ao longo desse histórico de 25 anos para o CDI, para as duas bolsas consideradas e para a nossa estratégia.

Perceba que as duas bolsas venceram a taxa livre de risco, dada pelo CDI. Mas, chama a atenção, o fato da nossa estratégia ter performado acima de ambas as bolsas. O retorno obtido foi, em média, de 16,7% ao ano contra 14,4% da bolsa brasileira e 15,2% da bolsa estadunidense. Isso é possível graças ao rebalanceamento anual! Percebam também que a volatilidade da estratégia fica muito abaixo da volatilidade da nossa bolsa e muito próxima da volatilidade da principal bolsa do mundo. Interessante, não? Nossa estratégia se mostrou superior a ambas as bolsas, mesmo com o risco considerado.

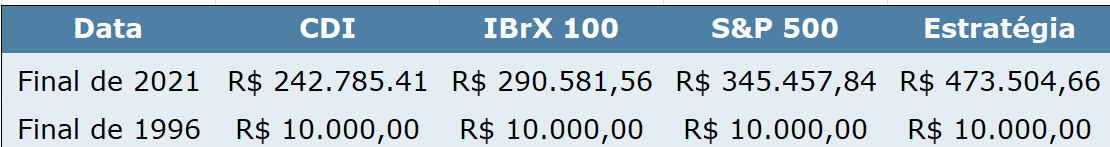

Ah, se você acha que 16,7% é “apenas um pouco” acima das rentabilidades individuais das bolsas, lembre-se do horizonte da análise: 25 anos. Se tivéssemos investido ao final de 1996 um montante igual a R$ 10 mil, observe abaixo quanto cada alternativa projetaria ao final de 2021 e perceba que a diferença é substancial:

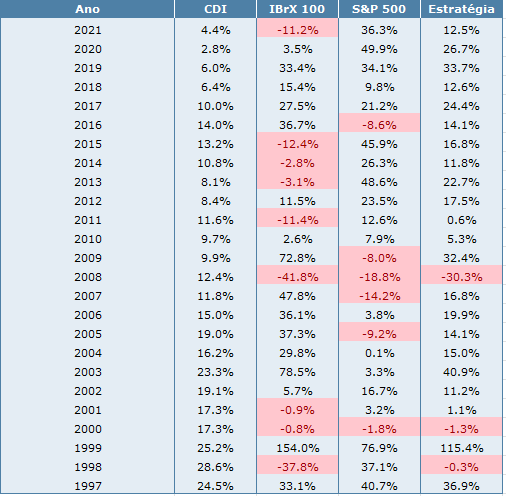

Mas, quero dividir algo a mais com vocês: as rentabilidades ano a ano. Vejam abaixo:

Perceba em vermelho os anos com rentabilidades negativas e conclua que em apenas 3 anos de um total de 25 nossa estratégia teria perdido dinheiro. Compare com o total de anos nos quais cada bolsa rendeu negativamente: esse é o resultado do hedge natural que a carteira oferece. Dos 3 anos de perdas, em dois deles ela foi bem pequena (-0,3% e -1,3%) e sobraria o fatídico ano de 2008, quando todas as principais bolsas do mundo caíram (numa das maiores crises até então) – mas note que a exposição à bolsa estadunidense reduziu a perda. Nos últimos 13 anos, nossa estratégia só esteve no azul e, em muitos anos, uma bolsa levantou a outra (olha a diversificação aí gente).

Percebi esses resultados há alguns anos, dentro do meu dia a dia de pesquisas. E fico feliz em compartilhar com vocês. Espero realmente que tenham gostado. Se este foi o caso, peço gentilmente que comentem abaixo. A participação de vocês é muito importante para mim!

Por fim, convido a todos para me seguirem no Instagram @carlosheitorcampani e se inscreverem no meu canal no Youtube. Nestes espaços, procuro dividir conteúdos relevantes em finanças pessoais, investimentos, mercado financeiro e previdência. Ajudem-me a espalhar finanças por todo esse Brasil!

Forte e respeitoso abraço a todos.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.