Este artigo foi escrito exclusivamente para o Investing.com. Publicado originalmente em inglês em 20/08/2021

O Índice Dólar vem subindo de forma constante há várias semanas. Com a última ata do Fed sinalizando a redução da compra de ativos pelo banco central americano em breve, a moeda americana tem tudo para continuar em alta. O índice está agora prestes a romper um nível crítico de resistência e, quando isso acontecer, terá muito espaço para subir. Isso deve afetar as commodities e mercados correlacionados, pressionando sua queda.

Além disso, o USD tem se beneficiado da ampliação do diferencial de juros entre os títulos soberanos americanos e estrangeiros. Como os juros estão maiores nos EUA do que em outras partes do mundo, a demanda por dólares continuará forte, já que os compradores estrangeiros de títulos americanos tendem a vender suas moedas locais para comprar dívida dos EUA em dólares.

Forte rompimento de alta pela frente

Tudo isso está ajudando a impulsionar o rali no dólar e criando uma formação técnica altista conhecida como fundo duplo. Esse padrão foi formado quando o índice dólar tocou o fundo em janeiro de 2021 e novamente em maio de 2021. O índice dólar precisa superar a resistência ao redor de 93,50 para confirmar o fundo duplo e o rompimento do padrão. Isso deve impulsionar o rali para cerca de 94,60 no índice, podendo inclusive se estender para 98 com o tempo.

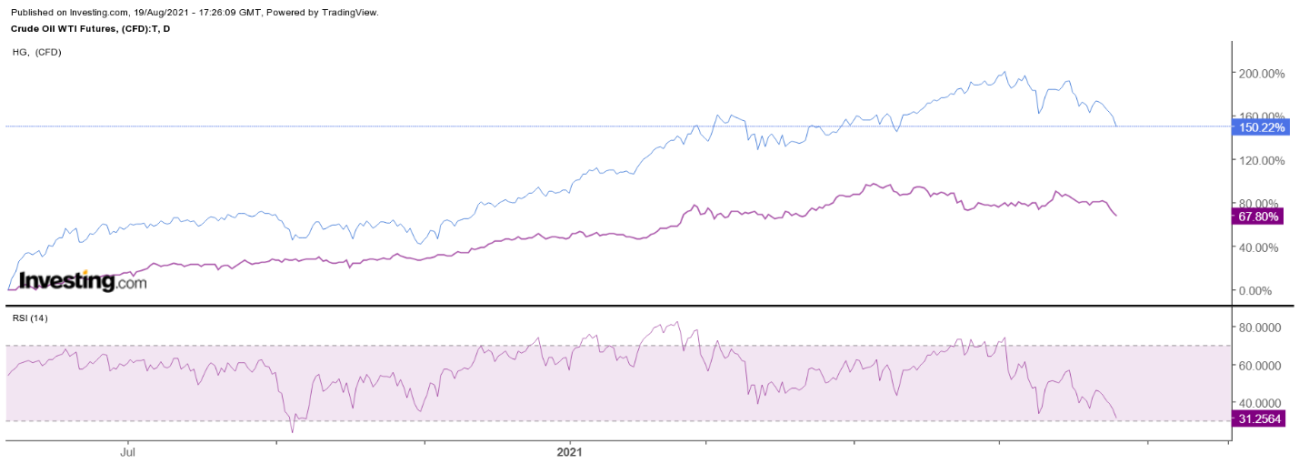

O indicador de momentum, como mostrado no índice de força relativa, é extremamente altista. Ele está em clara tendência de alta e mostra que o índice registra momentum positivo. O Índice de Força Relativa (IFR) também está em tendência de alta no longo prazo, demonstrando que o rali no dólar não deve ser um evento de curto prazo.

Ramificações negativas

Se o dólar fizer o rompimento sugerido pelo gráfico, é possível que os preços de commodities, como petróleo e cobre, caiam ainda mais. Tanto o petróleo quanto o cobre aceleraram as perdas nas últimas semanas, com ambos se desvalorizando mais de 15%. O dólar mais forte deve continuar pesando sobre commodities como essas, caso sua força siga aumentando.

Isso também deve prejudicar os mercados emergentes e economias exportadoras, na medida em que o dólar criará forças inflacionárias que encarecerão bens e serviços, além de diminuir o crescimento econômico nesses mercados. Talvez essa seja a razão para a grande divergência entre os mercados americanos e internacionais nas últimas semanas. Considere, por exemplo, o fundo iShares MSCI ACWI ex-US (NASDAQ:ACWX), que caiu mais de 6% desde o início de junho. Enquanto isso, os fundos iShares MSCI Taiwan (NYSE:EWT) e iShares MSCI South Korea (NYSE:EWY) cederam quase 7,5% e 13%, respectivamente.

Justamente o que o Fed precisava

Ainda é preciso considerar outro fator: a maneira como a força do dólar pode favorecer o Fed neste momento, principalmente quando diversos investidores se preocupam com a inflação fora de controle.

Claramente, se o Fed continuar comunicando ao mercado que a remoção de estímulos está próxima, dará ainda mais força para a moeda americana. Isso ajudará a manter a inflação doméstica em xeque. A valorização do dólar reduzirá os preços das commodities e as forças deflacionárias de importação para a economia dos EUA, na medida em que os bens importados para o país ficarão mais baratos.

A ramificação do rompimento no índice dólar e sua valorização podem ter alcance mais amplo, infligindo muita dor em diferentes setores dos mercados financeiros. Em vista do significativo avanço do S&P 500 e todo o dano que o dólar deve causar, até mesmo o S&P 500 pode não ficar imune aos seus efeitos no longo prazo.