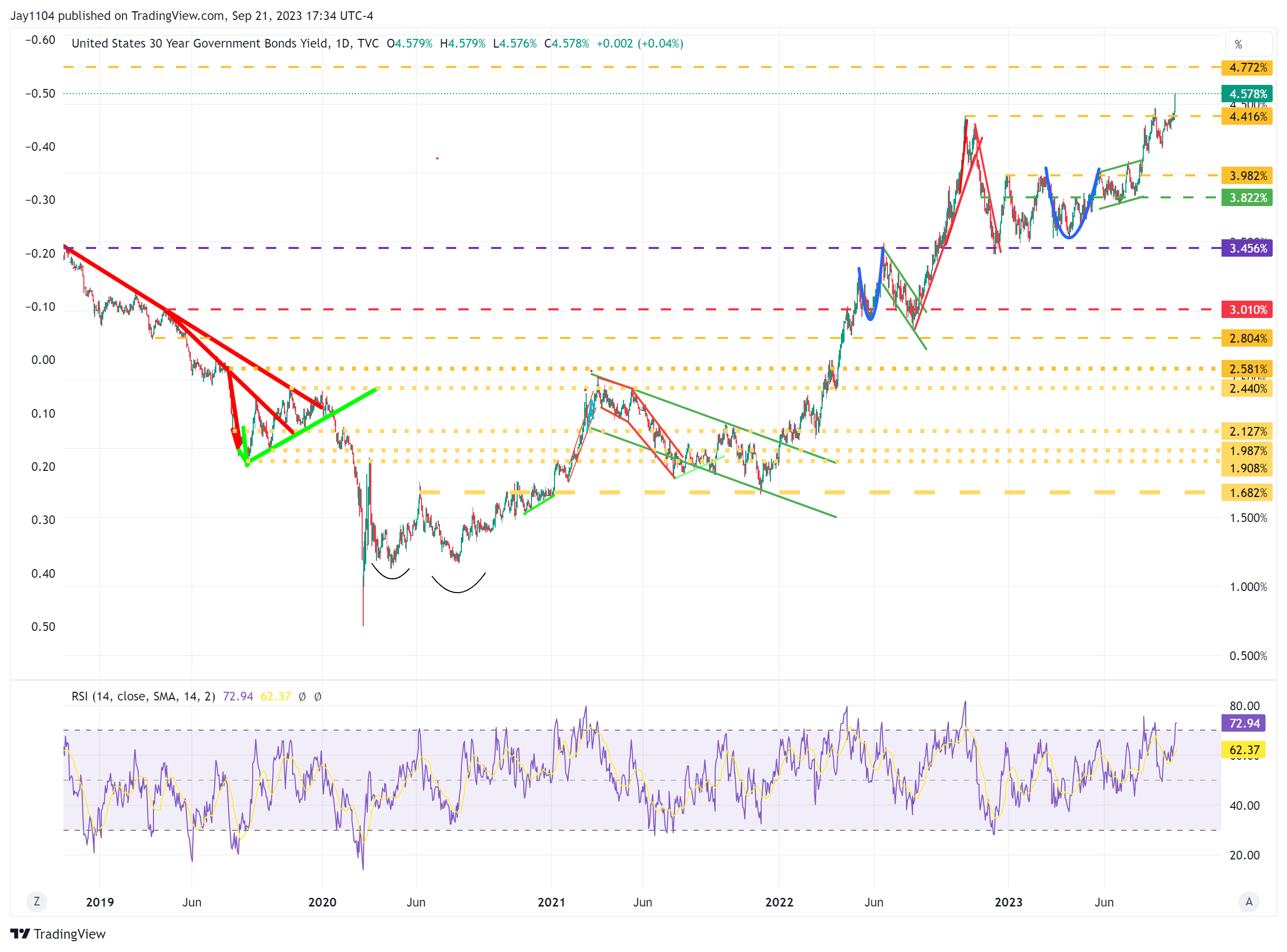

As ações sofreram fortes perdas com a alta dos juros nos EUA após um aumento nos pedidos iniciais de seguro-desemprego, que superaram as expectativas, e devido à atuação do Federal Reserve em 20 de setembro. A taxa de 10 anos subiu sete pontos-base, alcançando 4,48%, enquanto o rendimento de 30 anos subiu 11 pontos-base, atingindo 4,56%. A curva de juros de 2/10 anos registrou um aumento de 11 pontos-base, chegando a -66 pontos-base. As taxas atingiram novos patamares no ciclo.

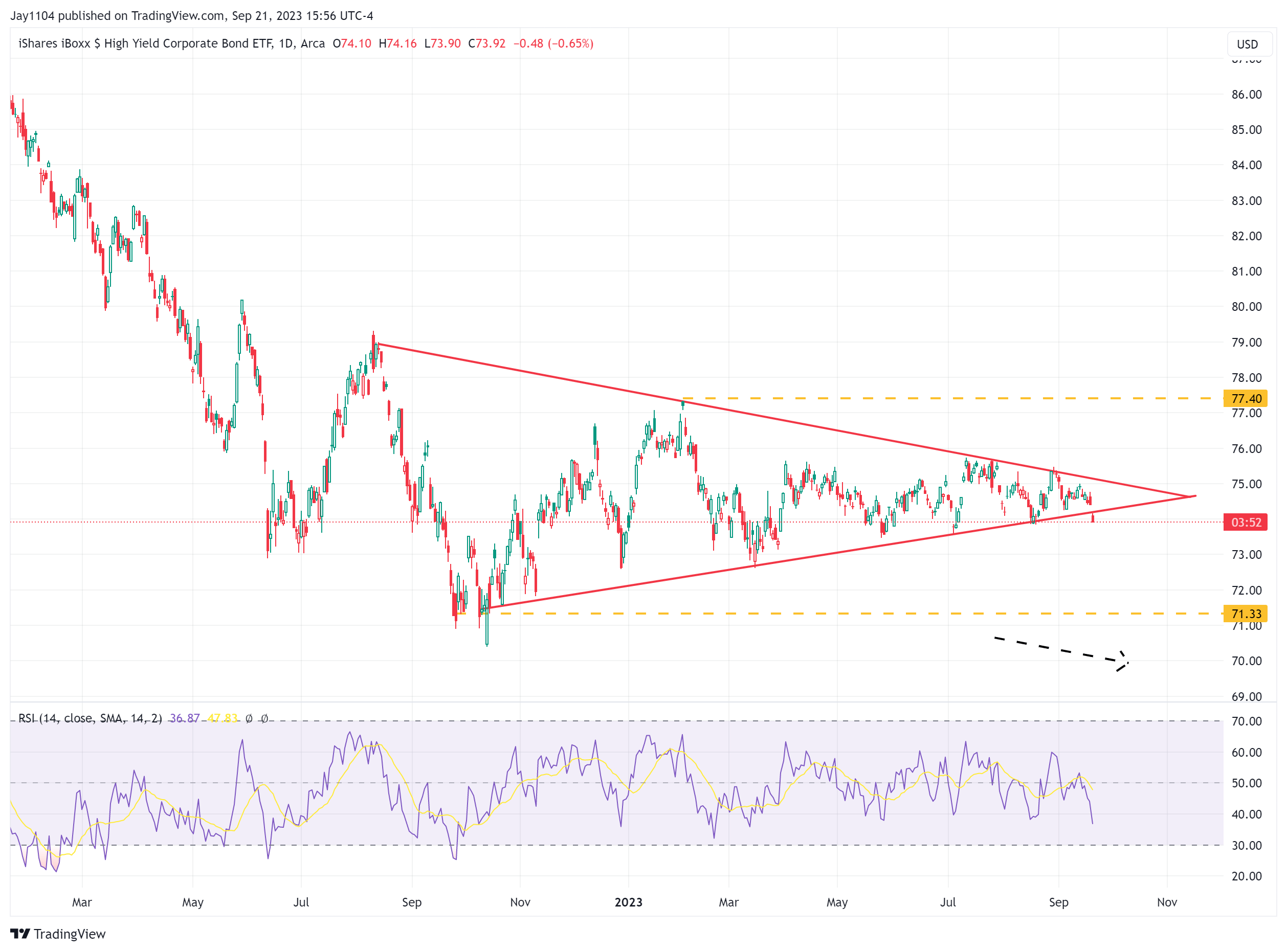

O problema é que, apesar do aumento substancial das taxas na curva das treasuries, os títulos high yield (especulativos) não acompanharam o movimento. O diferencial (spread) entre os títulos de dívida de alto risco e títulos do Tesouro encolheram durante todo esse período, e isso parece estar prestes a mudar.

Se isso acontecer, será uma má notícia para as bolsas, pois essencialmente, as ações têm acompanhado a redução desses spreads e têm se beneficiado das condições financeiras mais favoráveis desde maio, porque, mais uma vez, as ações consideravam que os cortes de 200 pontos-base nas taxas eram uma possibilidade fantasiosa.

Títulos de Alto Risco em Queda

Nesse sentido, uma das coisas mais fáceis de observar pode ser o HYG. O HYG é um ETF de títulos especulativos e, quanto mais ele cair, mais indica o aumento das taxas dos chamados papéis high yield.

Parece bastante claro que o HYG rompeu o triângulo simétrico hoje, o que pode ser um acontecimento significativo. Já mencionei anteriormente em meu serviço de atividade de opções incomuns que o HYG havia experimentado apostas pessimistas recentemente.

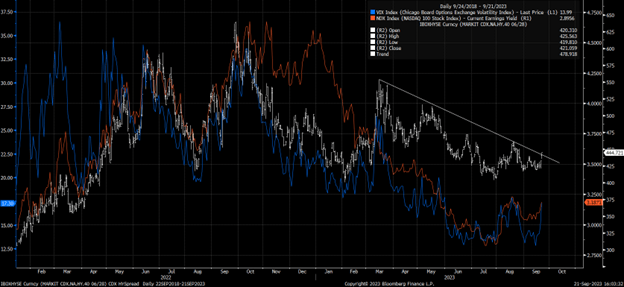

Margens Podem Começar a Subir

O movimento nas taxas de alto retorno resultou no índice de spread CDX High Yield (NYSE:CDX) subindo e, mais importante ainda, rompendo uma tendência de queda considerável. Se essa tendência de baixa for rompida e os spreads começarem a aumentar a partir de agora, causará sérios problemas nos mercados, pois à medida que isso ocorre, o VIX aumenta e o rendimento do mercado de ações sobe.

Pelo menos superficialmente para hoje, parece que os spreads romperam uma tendência de queda, o que pode significar que as taxas high yield estão subindo e, mais importante ainda, que os problemas sérios para os mercados ainda estão por vir.

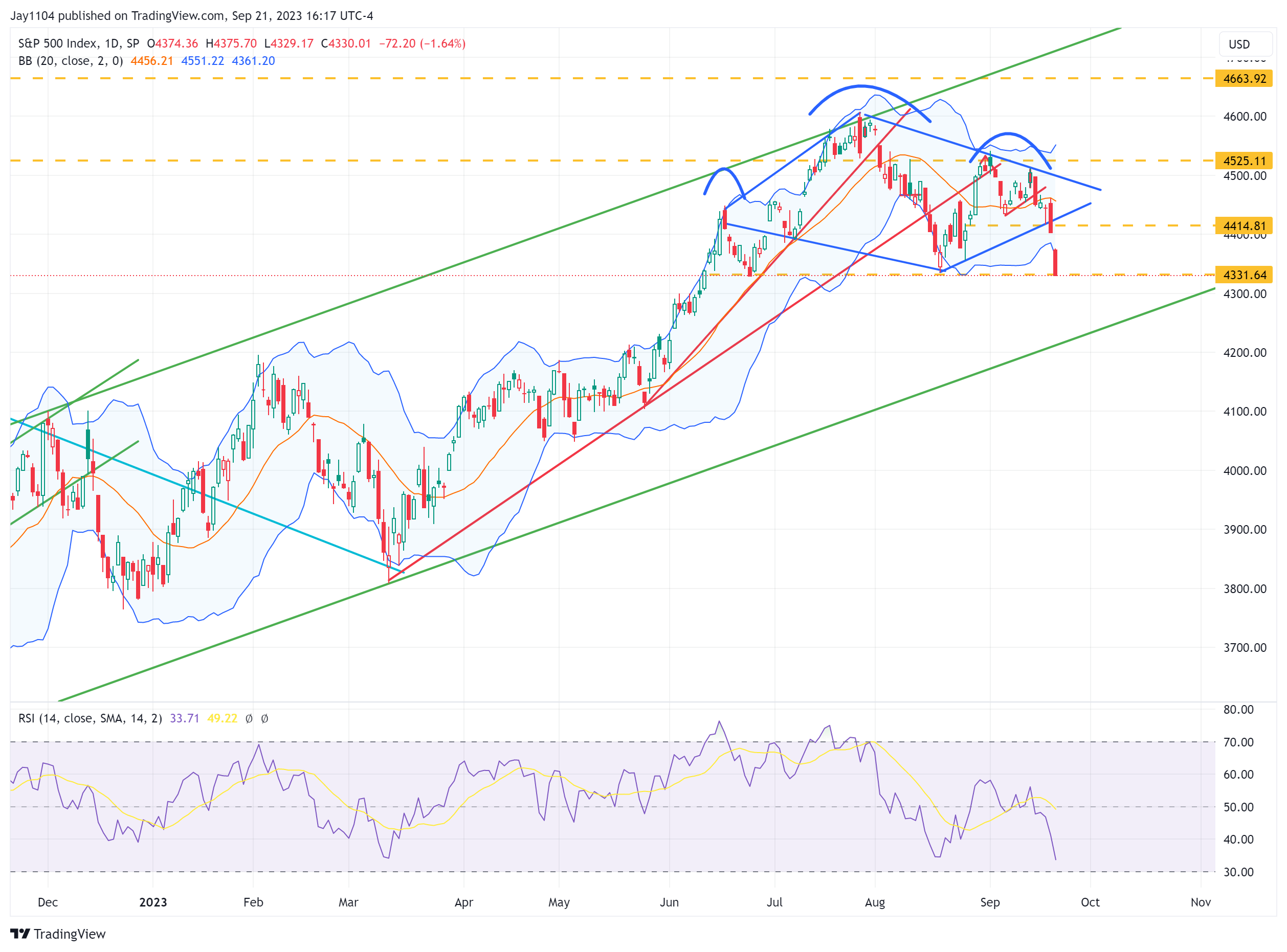

S&P 500 mira 4200

Enquanto isso, o S&P 500 fechou exatamente no suporte em 4.330 pontos, e uma abertura com um gap menor amanhã sinalizaria o rompimento da linha de pescoço do padrão Ombro-Cabeça-Ombro e provavelmente um rompimento muito maior, provavelmente voltando ao nível de 4.200 pontos, com o qual tenho me preocupado há algum tempo. Vale a pena observar que a put JPM Collar está em 4.210, o que pode oferecer algum suporte e está apenas cerca de 2,6% abaixo do nível atual.

Russell 2000 pode cair mais

O Russell 2000 já rompeu a linha de pescoço e, neste momento, não há muito que o impeça de revisitar as suas mínimas em torno de 1.700 pontos.

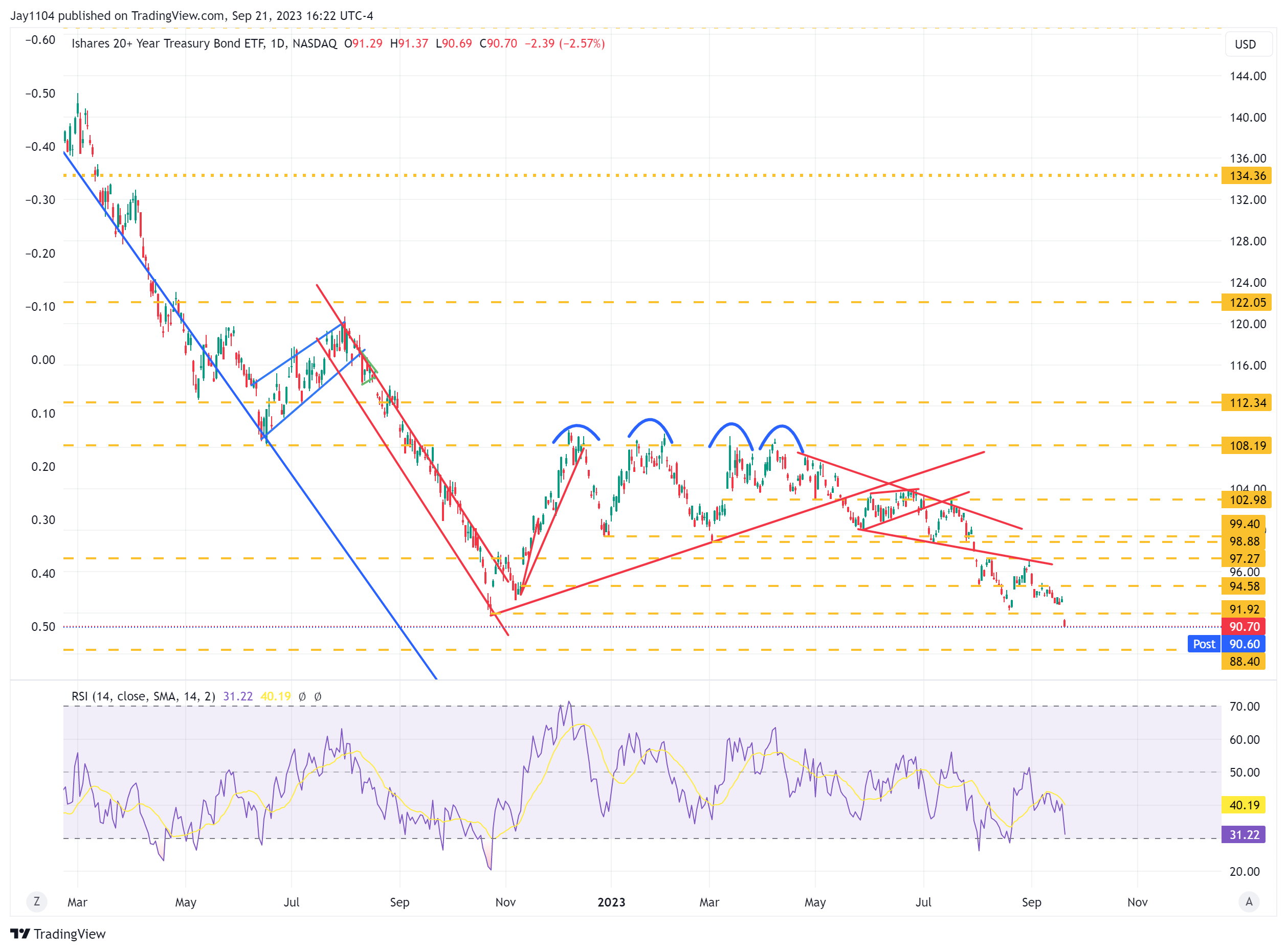

ETF de títulos de 20 anos pode repicar

Enquanto isso, o TLT fechou em uma nova mínima de 52 semanas e ultrapassou a mínima de outubro de US$ 91,90. As taxas provavelmente não terminaram de subir a partir daqui, mas este terá que se recuperar em algum momento; já está em queda há semanas.

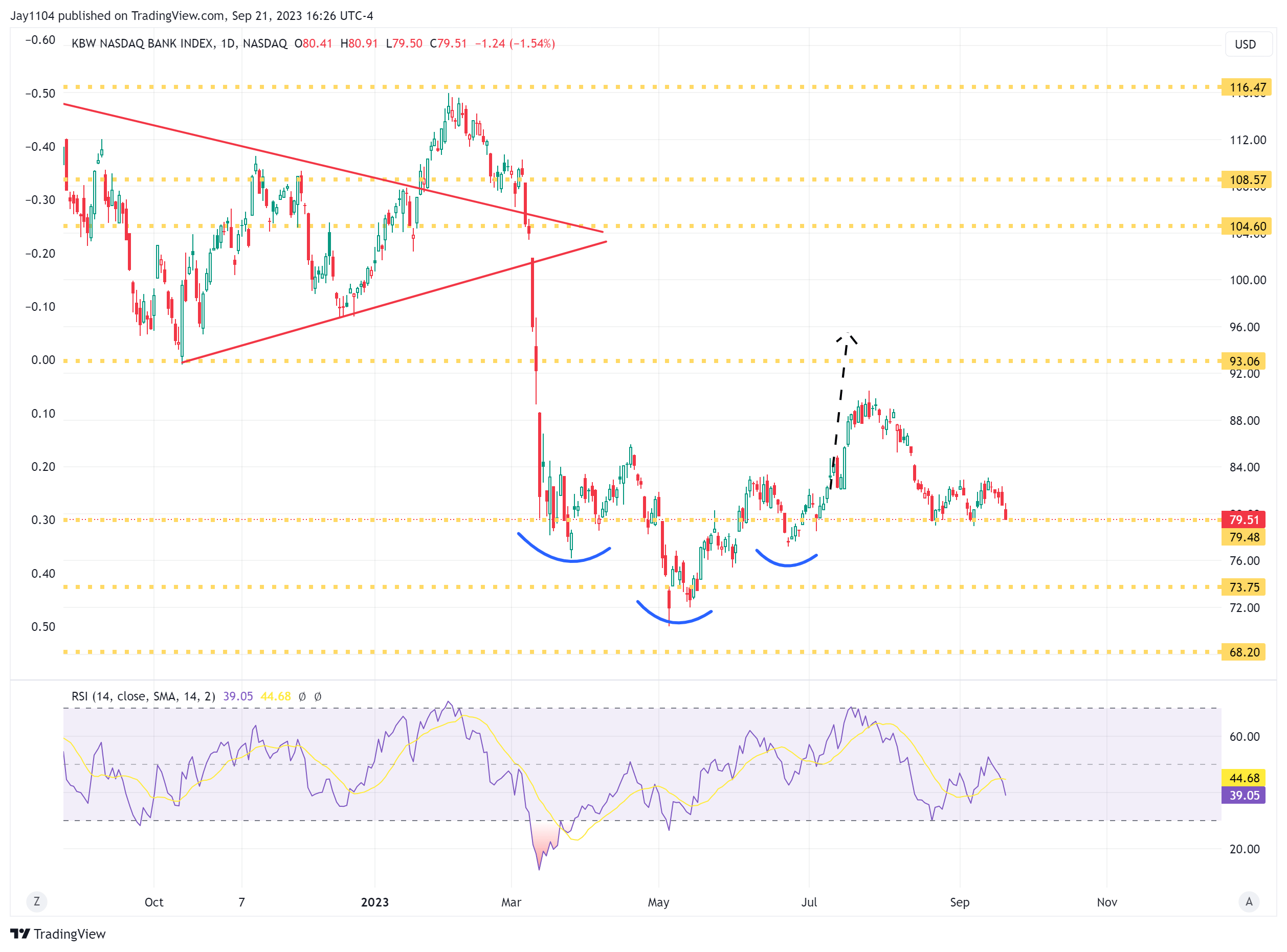

Bancos testam suporte

O fundo Nasdaq Bank ETF (BKX) está no suporte em US$ 79,50, e não será uma boa notícia se esse nível de suporte for perdido, porque provavelmente significa que o Russell cairá ainda mais, e o ETF recuará para cerca de US$ 74.

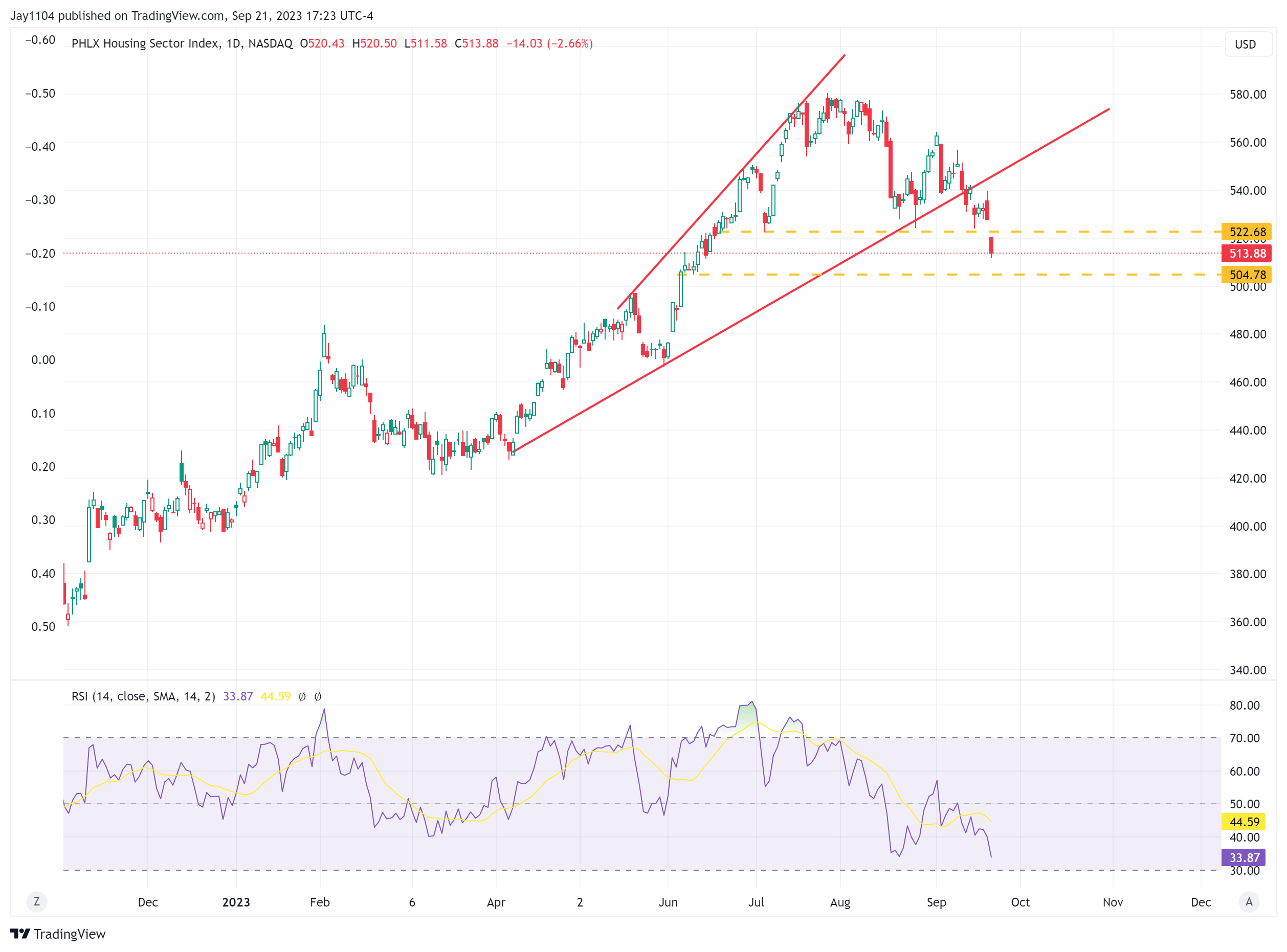

Setor imobiliário mostra fraqueza também

Enquanto isso, o índice imobiliário HGX encerrou o dia com queda de 2,7%, abrindo com um gap abaixo do nível de suporte em 522, e o próximo nível de suporte fica em 505. O índice imobiliário claramente não está em boas condições, e isso é algo para ficar de olho, porque pode ser um indicador líder para o restante do mercado.

Semicondutores frágeis

Por fim, o ETF de Semicondutores SMH rompeu abaixo da linha de pescoço hoje, fechando o gap em US$ 140,50. Novamente, não é uma boa perspectiva para o setor ou para o mercado.

Não se esqueça de que a reunião do BOJ pode ter um grande impacto nas taxas globalmente e na iene.