- O mercado acionário dos EUA está em fase de correção e pode continuar assim por um tempo;

- O aumento das taxas dos títulos do Tesouro americano e os problemas envolvendo o mercado imobiliário da China trazem fortes ventos contrários;

- Com esse pano de fundo, os mercados vão acompanhar de perto o discurso de Jerome Powell, presidente do Federal Reserve, no simpósio de Jackson Hole nesta semana.

Não faltam fatores negativos para provocar uma correção nas ações dos EUA, mas, ironicamente, a única coisa capaz de evitar que isso aconteça é o fato de que os mercados têm o costume de surpreender as expectativas, quando elas são óbvias demais.

Entre esses fatores estão a agravação da crise do setor imobiliário da China; o rendimento dos títulos de 10 anos do Tesouro americano, que tocaram o maior nível em 16 anos; a postura mais rígida do Federal Reserve (Fed) às vésperas do Simpósio de Jackson Hole; a sazonalidade de agosto; e a possível formação de um topo duplo no gráfico técnico do S&P 500. Esses riscos estão entre os mais altos desde o começo de 2023.

Como mostrado por Tavi Costa, o padrão de topo duplo fica mais claro ao incluir as ações FANG no índice composto da Nyse.

Fonte: Tavi Costa

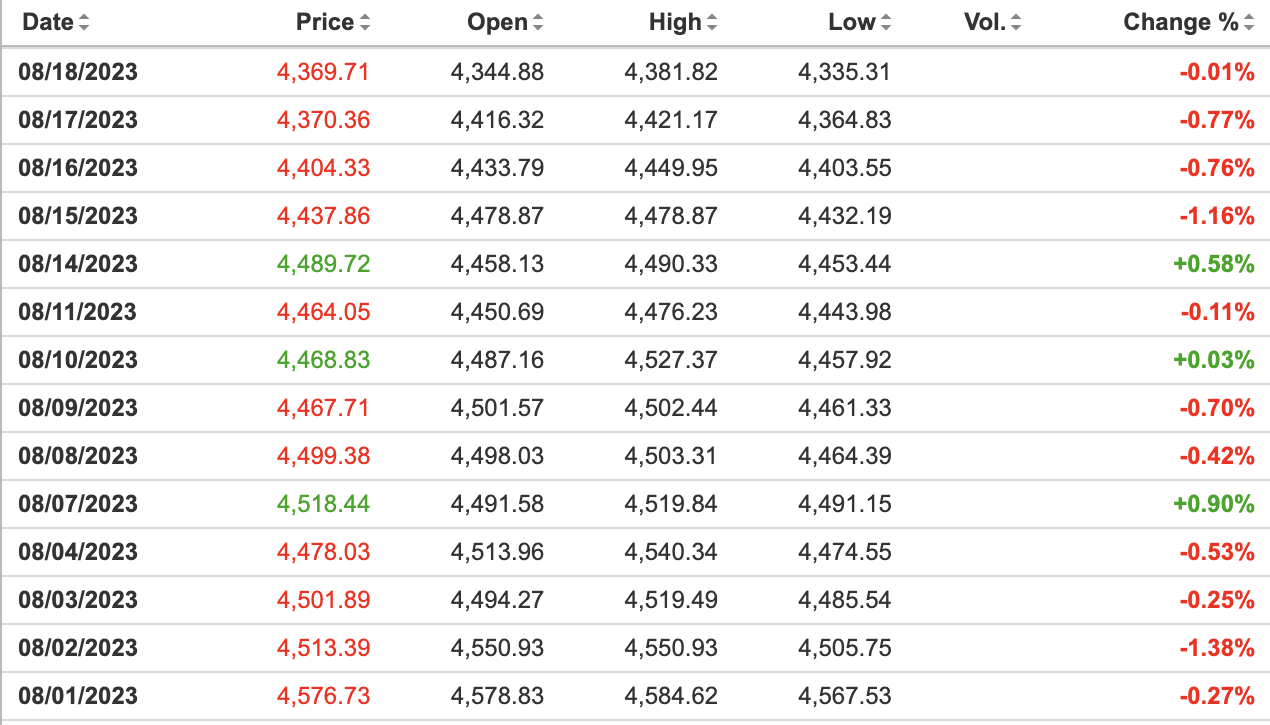

De fato, o S&P 500 registrou perdas em 11 dos 14 dias de mercado de agosto, recuando cerca de 4,8% no mês, o que indica que a correção tão aguardada pode já estar acontecendo.

Fonte: Investing.com

Com isso, um número cada vez maior de analistas expressa preocupações com a sustentabilidade da alta do mercado de ações deste ano:

“Os mercados estão enfrentando uma verdadeira tempestade,” declarou o diretor-chefe de Estratégia de Ações Europeias do Barclays, Emmanuel Cau, na semana passada.

Da mesma forma, David Roche, presidente da Independent Strategy, declarou o seguinte à NBC na semana passada:

“Eu acho que o potencial de queda dos mercados ainda é bastante grande nos níveis atuais e eles ainda não precificaram esse risco.”

No entanto, apesar dos obstáculos de curto prazo, quando olhamos para o quadro geral, a economia demonstra uma resiliência notável. A economista do Morgan Stanley, Ellen Zentner, escreveu em uma nota para investidores na semana passada:

“Desde o início do ano passado, mantivemos nossa previsão contrária ao consenso, de um pouso suave. Os dados continuaram indo na direção que prevíamos, nossa visão apenas se fortaleceu, e um pouso suave se tornou uma opinião comum.”

Vamos examinar os fatores atualmente em jogo no mercado para estimar a profundidade provável da correção iminente e se isso poderia representar uma oportunidade de compra.

Problema na China

A queda da Evergrande começou em 2021, quando o governo chinês aplicou medidas rigorosas para controlar o endividamento excessivo e esfriar o mercado imobiliário, privando as incorporadoras de uma fonte fundamental de financiamento. Com uma dívida de US$ 300 bilhões, a Evergrande (OTC:EGRNY) não conseguiu gerar dinheiro suficiente para cumprir suas obrigações, do que resultou seu calote de dezembro de 2021, o qual provocou pânico no mercado. Com isso, iniciou-se uma reação em cadeia de calotes, mantendo o mercado imobiliário chinês instável, interrompendo a construção de inúmeros projetos e deixando compradores na pré-venda em dificuldades financeiras.

Agora, a Evergrande, que já foi uma gigante do setor imobiliário, entrou com um pedido de recuperação judicial nos EUA, gerando preocupações nos mercados asiáticos e emitindo ondas de choque pelo sistema financeiro global. Essa crise tem implicações generalizadas, causando tumulto na indústria imobiliária da China e gerando incertezas na segunda maior economia do mundo.

Os investidores estão observando atentamente, pois a Country Garden, uma empresa que emprega cerca de 300.000 pessoas, não conseguiu pagar duas dívidas e está estudando estratégias de gestão de dívida.

A economia chinesa depende fortemente do setor imobiliário, que contribui com até 30% de sua atividade econômica, sem falar que mais de dois terços do patrimônio das famílias estão vinculados a esse setor. No entanto, as medidas de “covid zero” que a China vem adotando nos últimos três anos têm afetado o crescimento econômico, fazendo com que os consumidores hesitem em comprar novas casas por causa do alto desemprego e da queda nos preços das propriedades.

Para enfrentar essa situação, o Banco Popular da China cortou suas taxas de juros de curto e médio prazo, surpreendendo os mercados na semana passada. No entanto, os investidores estão pedindo ações fiscais mais direcionadas, indicando que os riscos ainda são altos na segunda maior economia do mundo.

Pontos a serem observados:

- Uma recessão mais profunda na China provavelmente afetaria os mercados globais, reduzindo a atividade econômica de longo prazo em vários setores em todo o mundo.

- O principal aspecto que os investidores devem acompanhar neste momento são os riscos decorrentes dessa crise. Um segundo impacto poderia causar choques no mercado, levando a uma correção adicional no mercado global.

- As taxas da China podem ter um grande impacto no iuan, provocando mudanças significativas na estrutura econômica do país.

- Esse é um evento com consequências de longo prazo, que afeta bastante os resultados das empresas do S&P 500.

Taxa das treasuries de 10 anos toca máxima de 16 anos

Na quinta-feira, a taxa dos títulos de 10 anos do Tesouro americano alcançou seu nível mais alto desde 2007, um aumento expressivo em relação ao ponto mais baixo do ano em abril, que estava em 3,68%.

O aumento nas taxas lançou uma sombra sobre o forte desempenho das ações do país em 2023 por várias razões.

Primeira, taxas mais altas sugerem que o mercado está esperando um cenário de taxas mais elevadas por mais tempo. Até algumas semanas atrás, Wall Street parecia muito otimista de que o Federal Reserve estava perto de encerrar sua estratégia de aumento de taxas, uma medida que muitos economistas acreditavam que poderia levar os Estados Unidos a uma recessão. No entanto, uma série de indicadores econômicos fortes desde então colocou essas suposições em dúvida.

A economia dos EUA tem se mostrado bastante resiliente, levando o Fed de Atlanta a estimar uma taxa de crescimento anualizada de 5,8% para o terceiro trimestre. O desemprego permanece em níveis baixos e os gastos dos consumidores continuam mostrando força.

“O motivo por trás do aumento é a forte demanda interna dos EUA. A ata (da reunião de julho do Fed, divulgada na última quarta-feira) parece realmente defasada, ao falar sobre uma desaceleração gradual na economia dos EUA, mas quando você olha para os dados, não vemos isso”, declarou Samy Chaar, economista-chefe da Lombard Odier.

Além disso, mudanças no mercado global de títulos (como explicado em meu artigo de duas semanas atrás), como o fim do programa de controle da curva de juros do Banco do Japão e o rebaixamento do rating do governo dos EUA no longo prazo, têm exercido pressão adicional de venda nos títulos do Tesouro americano.

Esse aumento dos juros significa, para os consumidores americanos, responsáveis por impulsionar a economia dos EUA, custos mais altos para financiar um carro, maiores taxas de juros em cartões de crédito e até mesmo uma alta dos empréstimos estudantis. Além disso, encarece as hipotecas. Nesta semana, as taxas de financiamento imobiliários nos EUA atingiram seu ponto mais alto em 21 anos, levando a uma queda na acessibilidade de moradias, que agora está em seu nível mais baixo em várias décadas.

Uma nova possibilidade que os analistas estão aventando é a de que os juros dos títulos de 10 anos cheguem a 5% nos próximos meses. Recentemente, Nicholas Colas, cofundador da DataTrek Research, declarou que os juros dos títulos do Tesouro de 10 anos poderiam “chegar facilmente” a 4,5% ou 5%. Andy Constan, CEO da Damped Springs (BVMF:SGPS3), também disse à NBC na semana passada que via os juros chegando a 4,5% sem dificuldade.

Pontos a serem observados:

- Com juros tão elevados, os investidores podem optar por obter lucros consideráveis sem riscos nos títulos do governo, o que pode gerar mais pressão no mercado de ações, já que os investidores buscam um ambiente de menor risco.

- O mercado de títulos historicamente ajuda a indicar a direção do mercado acionário. Se os juros começarem a cair novamente, isso mostra que o mercado está se movendo para um ambiente de maior apetite ao risco.

- Por outro lado, se os juros continuarem subindo, os valuations atuais do S&P 500 ficarão muito esticados.

- Vários setores serão afetados se os juros reais permanecerem tão altos, especialmente aqueles que dependem de crédito, como imóveis e varejo.

Será que Jerome Powell vai resgatar os mercados?

Dois eventos de mercado podem potencialmente definir ou arruinar o cenário para o mercado dos EUA. O primeiro é o discurso de Jerome Powell no simpósio de Jackson Hole na sexta-feira desta semana.

O cenário macroeconômico dos EUA mudou bastante desde quando JPow se comprometeu a manter o foco do Fed na inflação em seu discurso do ano passado.

Desde então, a inflação teve uma queda de dois terços, enquanto a economia continua crescendo e a taxa de desemprego permanece em um nível quase recorde. O Federal Reserve parece estar conduzindo o crescimento dos preços de volta para sua taxa-alvo anual de 2%.

Esse resultado é fruto de uma combinação de juros mais altos e a redução do balanço, ao mesmo tempo em que evita os “custos indesejados” que Powell havia alertado em seu discurso do ano passado.

No entanto, com a inflação ainda muito acima da meta do Fed, o caminho à frente permanece incerto e cheio de riscos consideráveis.

Os desafios econômicos estão se avolumando no horizonte, à medida que o impacto dos juros elevados começa a aparecer. Além disso, a inflação parece estar se estabilizando em um nível bem acima do alvo desejado pelo Fed.

O Federal Reserve deixou de fazer projeções claras para o futuro e enfatizou sua dependência aos dados, ao mesmo tempo em que os próprios dados econômicos estão se tornando cada vez mais complexos e difíceis de interpretar.

Pontos a serem observados:

- Com o mercado de títulos precificando um cenário de juros mais altos por mais tempo, cabe a Powell confirmar ou negar essa ideia.

- Uma escolha otimista de palavras por parte do presidente do Fed poderia ser facilmente vista como um sinal de maior apetite ao risco, levando a mudanças tanto no mercado de títulos quanto no de ações.

- Por outro lado, um tom mais rígido poderia dar às ações o empurrão final necessário para uma correção mais profunda, levando os mercados a uma queda.

Conclusão

Embora o mercado pareça pronto para uma correção de curto prazo mais do que saudável, minha visão é que, no cenário mais amplo, nenhum desses fatores indica um reteste das mínimas do ano passado.

A menos que ocorra um evento de maior magnitude, como o piora da crise imobiliária chinesa ou uma mudança muito “hawkish” do Fed, a probabilidade mais alta é que o S&P 500 permaneça na faixa dos 4000 pontos, com movimentos laterais significativos por um bom tempo.

Diante desse cenário, nossa recomendação é que os investidores se protejam contra riscos e alinhem devidamente as estratégias de negociação.

Houve muitas ocasiões em que valeu a pena manter o otimismo com o mercado neste ano. Embora possa parecer que o cenário atual seja uma delas, os riscos indicam o contrário.

***

Aviso: Este artigo foi escrito apenas com fins informativos e não constitui qualquer solicitação, oferta, conselho ou recomendação de investimento, não tendo por objetivo incentivar a compra de ativos de nenhuma forma.