A mídia financeira parece mais uma vez estar enganando o público sobre a situação da curva de juros nos EUA.

A mídia enfatizou repetidamente que a inversão da curva de juros é um sinal de uma recessão iminente. No entanto, já destacamos várias vezes que não é a inversão da curva de juros que causa impacto, mas sim a fase subsequente de inclinação e desinversão da curva. Em uma publicação anterior, afirmamos o seguinte:

“É curioso como a mídia não dá importância a essa [desinversão] agora, depois de terem soado todos os tipos de alarmes de recessão em 2022 e 2023, quando a inversão ocorreu e se aprofundou. E agora ficam em silêncio? Claro, afinal, eles são a mídia. Não vão te dar uma visão clara do mercado. Eles atraem audiência para gerar receita publicitária e, por alguma razão, o termo “INVERSÃO” é o que chama mais atenção.

A realidade é que uma curva de juros achatando até a inversão normalmente acompanha um momento de crescimento econômico, enquanto uma inclinação acentuada da curva costuma desencadear uma recessão."

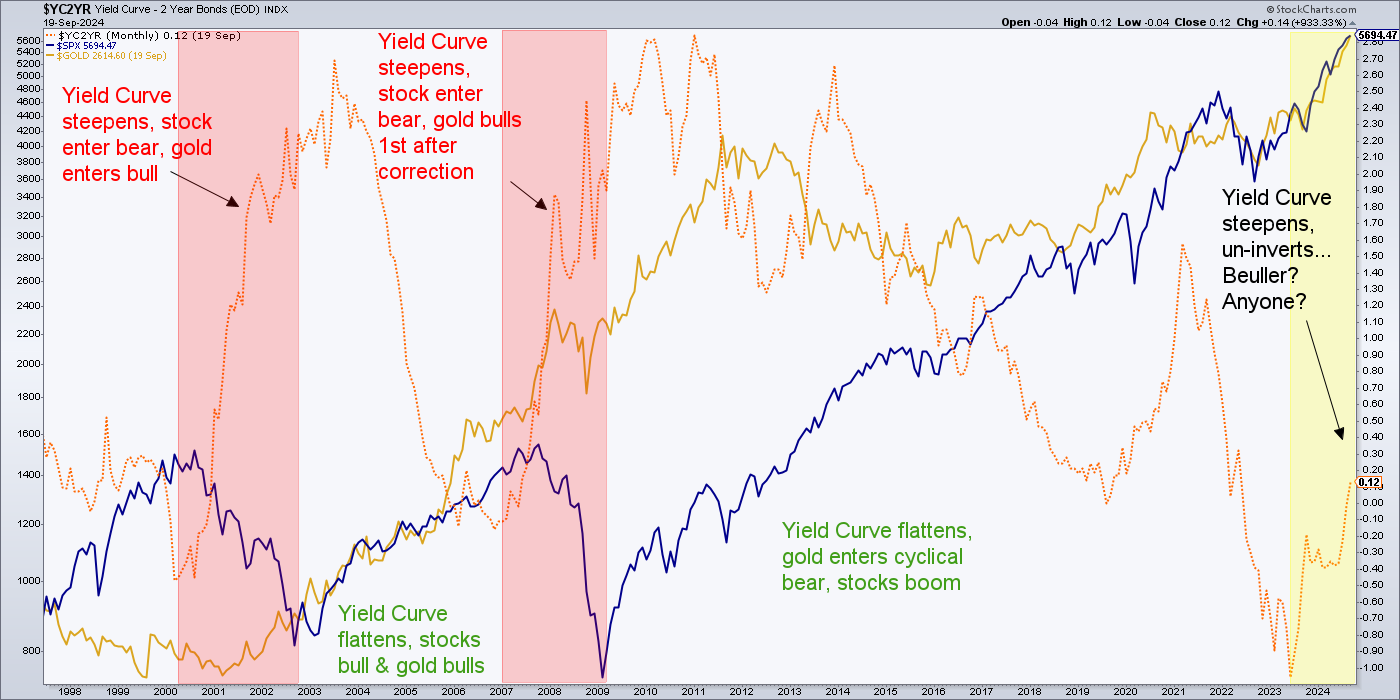

O gráfico de longo prazo abaixo mostra que os dois últimos mercados realmente baixistas de ações, em 2000 e 2007 (2020 não foi um mercado baixista, foi um crash relâmpago com rápida recuperação, e 2022 foi apenas uma correção dentro de uma tendência de alta de longo prazo), ocorreram em momentos de acentuamento da curva de juros 10-2 anos (áreas sombreadas em vermelho no gráfico). Em ambos os casos, os mercados baixistas atingiram o fundo do poço meses antes do topo da curva de inclinação. No entanto, ainda estamos longe dessa situação. A inclinação da curva está apenas no começo.

Antes de abordar a situação atual da curva de juros 10-2 anos, vamos rever outro trecho do post mencionado acima para explicar por que a curva 10 anos-3 meses está atrasada em relação à curva 10-2 anos:

Primeiro, quero esclarecer uma dúvida que surgiu após um leve debate com um amigo gestor de fundos. Ele perguntou por que não utilizo a taxa dos T-Bills de 10 anos (um indicador mais próximo da taxa de juros do Fed) em vez da taxa de 2 anos. Minha resposta foi que buscamos uma visão de futuro, e por isso observo o rendimento dos títulos de 2 anos, que lidera os T-Bills (e, portanto, o Fed), e não o Fed, que reage com atraso.

Quero saber para onde o Fed será forçado a agir, e não onde ele está agora. Veja como o Fed demorou para abandonar sua narrativa de "inflação transitória" antes de finalmente tomar medidas contra o problema da inflação, que ele mesmo ajudou a causar, se não de fato fabricar.

Na minha opinião, a curva de 10-2 anos é mais relevante que a curva de 10 anos-3 meses porque ela serve como guia para esta última, que depende das decisões do Fed sobre o momento de suas intervenções (e, meu "chapéu de alumínio" me diz, seus possíveis impactos sobre certos resultados políticos).

Avançando, considero este título da mídia financeira ridículo (e o ridicularizarei):

Mercado de títulos: ‘curva de juros’ volta ao normal após inversão que causou temores de recessão

No artigo:

A relação entre os rendimentos dos títulos do Tesouro de 10 anos e 2 anos brevemente se normalizou na quarta-feira, revertendo um clássico indicador de recessão.

Sério mesmo? Bem, aqui está a visão equivocada que o público consumirá até o próximo mercado baixista.

Uma citação mais precisa seria: “A relação entre os rendimentos do Tesouro de 10 anos e 2 anos se desinverteu, e a inclinação continuou, sinalizando uma recessão iminente.”

Essa visão de longo prazo da curva de 10-2 anos, do S&P 500 (azul) e do ouro transmite várias mensagens, conforme listado abaixo. Usando os picos de mercado de 2000 e 2007 como exemplo, o mercado baixista começou simultaneamente ou meses após o fundo da inversão, quando a curva se inclinou e desinverteu. A fase de inclinação de 2020-2021 e o mercado altista de ações foram diferentes. Eles mostraram uma inclinação inflacionária (ao contrário das inclinações deflacionárias dos dois grandes mercados baixistas), uma vez que as políticas monetárias e fiscais inflacionárias de 2020 impulsionaram temporariamente a economia.

Usando os picos de mercado de 2000 e 2007 como exemplo, o mercado baixista começou simultaneamente ou meses após o fundo da inversão, quando a curva se inclinou e desinverteu. A fase de inclinação de 2020-2021 e o mercado altista de ações foram diferentes. Eles mostraram uma inclinação inflacionária (ao contrário das inclinações deflacionárias dos dois grandes mercados baixistas), uma vez que as políticas monetárias e fiscais inflacionárias de 2020 impulsionaram temporariamente a economia.

Esse cenário está alinhado com nossa visão macro atual de mercados cíclicos de risco: “até ou após as eleições”.

No que diz respeito ao ouro, uma curva de juros inclinada é historicamente benéfica, como no período de 2000-2003 e, em muitos casos, de 2007 a 2011. Isso está em linha com outros indicadores que usamos no NFTRH, mostrando uma melhora no cenário macroeconômico para o ouro, especialmente para as mineradoras, que tendem a alavancar o desempenho do ouro em relação a outros ativos e mercados.

Entretanto, a principal ressalva para o ouro tem sido sua correlação positiva com as ações, especialmente desde 2022. A esperança dos investidores em ouro é que o metal esteja se antecipando à curva de juros, prevendo uma queda nos mercados de ações. No entanto, a decepção para os entusiastas do ouro seria ver o metal sofrer junto com as ações, caso os mercados de risco entrem em declínio.

Conclusão

Em um ano eleitoral nos EUA, repleto de desinformação (de ambos os lados), a mídia financeira mantém o público sob o efeito de sua própria marca de desinformação. Isso se encaixa bem com nosso plano para a festa dos mercados de ativos (da qual o ouro faz parte) que pode durar “até ou após as eleições”.

Meu "chapéu de alumínio" me faz considerar a possibilidade da mais recente mentira (e, pessoal, não sou um comentarista partidário; ambos os lados estão mentindo descaradamente neste ano eleitoral contencioso, em que tudo está em jogo).

Historicamente, os dois últimos mercados baixistas legítimos e colapsos econômicos começaram após a curva de juros 10-2 anos ter terminado seu achatamento, desinverter e iniciar uma clara tendência de inclinação. Isso foi muito menos destrutivo e, muitas vezes, benéfico para o preço do ouro.

Independentemente do grau de pressão sobre o preço do ouro quando os mercados mais amplos atingirem seu pico, sua relação com esses mercados deve se tornar altista, sinalizando uma melhora contínua no cenário macroeconômico para a indústria de mineração de ouro.