Este artigo foi escrito exclusivamente para o Investing.com

O Federal Reserve realizou uma agressiva elevação de juros na semana passada, subindo as taxas de overnight em 75 pontos-base (pb), poucas semanas depois de o presidente da instituição, Jerome Powell, afirmar publicamente que tal elevação “não era algo que o Comitê estava considerando ativamente”. Ao que parece, esse aumento de juros estava sendo passivamente considerado.

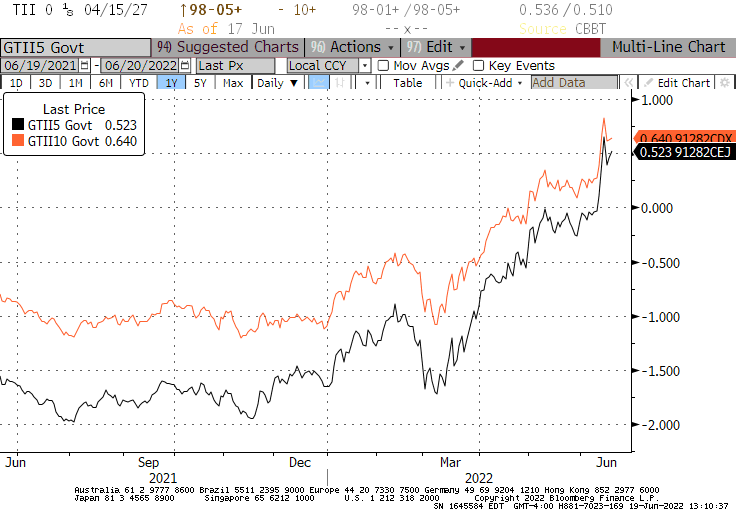

As taxas reais dos títulos protegidos contra a inflação (TIPS) de 5 anos subiram 44 pontos-base na semana, ao passo que as taxas reais de 10 anos subiram 28 pontos-base. A maior parte desse movimento ocorreu antes da reunião do Fed, enquanto circulavam, de alguma forma, rumores de que o Comitê Federal de Mercado Aberto (Fomc) elevaria a taxa referencial em 75 pontos-base.

Desde março, as taxas reais de 5 anos já subiram 220 pb, e as de 10 anos, +170 pb (ver gráfico). Tudo isso tem pesado sobre as ações e deve continuar pesando.

O mesmo se aplica aos títulos de renda fixa. O clássico portfólio de 60-40 (60% ações, 40% títulos) acumula queda de 18% desde janeiro. Os portfólios com “paridade de risco” já caíram mais do que isso: o fundo Toroso Risk Parity (NYSE:RPAR) recua 20,6%.

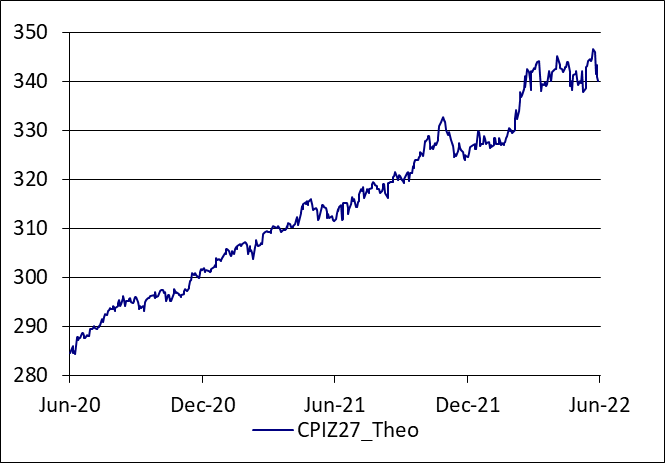

Mas a ajuda está a caminho, certo? Os swaps de inflação de 5 e 10 anos caíram 25 e 20 pb, respectivamente, nesta semana, e estão próximos dos níveis registrados em fevereiro, antes da invasão na Ucrânia. A mudança semanal é claramente uma reação ao Fed, mas como já ressaltei antes, grande parte da queda desde as máximas locais de abril se deve a expectativas de níveis de preços de carry-forward que não tiveram qualquer queda até esta semana. (Veja o gráfico abaixo mostrando o preço teórico do IPC futuro de dezembro de 2027, se esse mercado existisse).

Fonte: Enduring Investments

Mesmo assim, o declínio das medidas de expectativas de inflação baseadas em mercado nesta semana pode dar ao Fed algum conforto de que as autoridades monetárias estão se adiantando à desancoragem das expectativas inflacionárias, dando passos importantes para evitar que esse problema da inflação saia do controle.

Infelizmente, tudo indica que não tenham razão a esse respeito. Como escrevi nesta coluna na semana passada, ao elevar a inflação e ignorar as reservas, o Fed está apenas lidando com o problema do preço do dinheiro, e não com a sua quantidade... E nunca antes implementamos tal estratégia de combate à inflação.

Pessoalmente, creio que a quantidade de dinheiro seja mais importante do que seu preço, razão pela qual não acredito que a ação do banco central americano terá qualquer efeito esperado de amortecimento. É bem possível que a inflação arrefeça em algum momento, devido ao efeito-base, mas a vitória só será garantida se o núcleo do IPC, em bases anuais, voltar para baixo de 3%.

Nesse meio-tempo, o governo passou a semana discutindo com as grandes petrolíferas a respeito dos seus lucros exorbitantes. Em uma carta para grandes petroleiras, o presidente Biden declarou que “não era aceitável que as margens de refino muito acima do normal fossem repassadas para as famílias americanas.”[1]

Ainda que isso seja verdade, o fato é que o atual estado de coisas é resultado, em grande medida, das suas próprias políticas: a enorme demanda induzida por políticas de estímulo exerceram pressão altista sobre o consumo de gasolina, ao mesmo tempo em que a liberação da Reserva Estratégica de Petróleo pressionou os preços do óleo bruto para baixo.

A expansão resultante da margem de refino é exatamente o que você busca, se estiver tentando induzir as empresas a aumentarem a produção de derivados. Será que essa incongruência é acidental? A carta de Biden também ameaçou: “Estou pronto para utilizar todos os instrumentos à minha disposição para remover as barreiras que impedem os americanos de terem uma oferta de energia acessível e segura." Essas declarações vêm na esteira de uma legislação aprovada na Câmara, em maio, dando ao presidente o poder de declarar emergência e tornar ilegal o aumento dos preços da gasolina ou da energia doméstica de forma "exagerada". Seria mais adequado dizer “tabelamento de preços”?

Dando um passo atrás...

De um lado, parece tolo perder tempo falando em tabelamento de preços. Isso não funciona nem na teoria nem na prática, e a ampla experiência histórica basta para comprová-lo. Os tabelamentos de preços abaixo dos valores correntes geram escassez, sem falar na queda da arrecadação do governo, na medida em que as transações são transferidas para o mercado negro (quem sabe essa seja a salvação das criptos!). Tudo isso já se sabe.

Parece-me tolo até mesmo convidar alguém para um debate sobre esse assunto. A única coisa que os tabelamentos de preços poderiam fazer seria reduzir, temporariamente, a taxa de inflação medida...

Ah, agora entendi.

Também parece tolo discutir a taxação dos “lucros extraordinários” das empresas petrolíferas, acusadas pelo governo e outros órgãos de piorar a atual crise de inflação devido à “manipulação de preços” (como se alguma empresa tivesse poder suficiente sobre o mercado mundial de uma commodity a ponto de manipulá-lo).

Novamente, isso não funcionou no passado, e a teoria é clara no sentido de que um imposto nesses moldes pode provocar uma queda na produção: uma empresa com 1 bilhão de barris em reservas inexploradas só tende a correr o risco de extrair essas reservas não renováveis se os lucros forem elevados, pois a tendência é deixá-las no subsolo para não ser punida por causa da sua extração.

E, com a expectativa de redução de retornos, a exploração também cai. Essa política tem o potencial de criar preços ainda mais altos por um período mais prolongado, em vez de reduzi-los, além de prejudicar as empresas petrolíferas e causar escassez de motoristas de veículos que não sejam elétricos.

Ah, agora entendi.

Eu disse, em um programa de televisão, na semana passada, que às vezes é difícil saber a diferença entre a incompetência e uma ação mal-intencionada. Pessoalmente, prefiro acreditar que as pessoas, em geral, têm boas intenções, mas uma péssima execução.

O problema agora é que está ficando cada vez mais difícil de acreditar na colossal incompetência necessária para seguir adiante com a Teoria Monetária Moderna (NASDAQ:MRNA) (Modern Monetary Theory, MMT), os tabelamentos de preços e as taxas punitivas aos produtores. Se bem que eu possa acreditar, por exemplo, que o ex-presidente do Fed, Bernanke, não tenha percebido a bolha do mercado imobiliário, a tentação de acreditar (ou fingir acreditar) na MMT no fim de 2020 foi muito forte.

Eis o problema e por que ele é importante: a menos que possamos acreditar na explicação da “incompetência”, o tabelamento de preços será implementado, assim como a taxação de lucros extraordinários. São péssimas políticas econômicas. Mas, e do ponto de vista político? É possível que alguns vejam um vencedor.

No médio prazo, isso significa mais inflação, e não menos, na medida em que nenhuma política soluciona a causa da inflação, e o tabelamento de preços e a punição aos produtores só servem para agravar os desequilíbrios.

Portanto, o que nos resta é: somos obrigados a esperar que nossas autoridades sejam incompetentes.

Michael Ashton, às vezes conhecido como The Inflation Guy (O Cara da Inflação), é diretor executivo da Enduring Investments, LLC. Ele é um dos pioneiros nos mercados de inflação, com expertise em defender o patrimônio contra os ataques da inflação, sobre a qual discute em seu podcast bimestral Cents and Sensibility.

[1] Isso foi dito após suas declarações, na semana passada, de que a Exxon “ganhou mais dinheiro do que Deus neste ano”. A julgar pelo aumento do número de assassinatos e suicídios no país, é possível que a Exxon tenha tido um ano muito melhor do que Deus.