Olá, pessoal! Devido ao enorme interesse recente e muitas mensagens nas redes sociais solicitando a planilha de BDRs referente à análise que fiz aqui na minha coluna há uns dois meses, resolvi atualizá-la. Para ter acesso à planilha completa da análise, basta me seguir no Instagram (@carlosheitorcampani) e ver como fazer nos meus stories. E, para quem é novo por aqui, lembro que minha coluna sai a cada duas semanas, sempre na sexta-feira. É espetacular tê-lo comigo aqui. Muito obrigado.

Desde meados de 2020, todos os BDRs se tornaram acessíveis aos investidores não qualificados. BDR é uma sigla para “Brazilian Depositary Receipt” e se trata de um papel lastreado em outro, que, por sua vez, é negociado em outra bolsa do mundo. Um BDR patrocinado é aquele emitido pela própria empresa emissora do papel original e que serve de lastro. Já um BDR não-patrocinado é emitido por qualquer instituição financeira. Por exemplo, há BDRs da Apple (SA:AAPL34), do Facebook (SA:FBOK34) e da Netflix (SA:NFLX34), todos eles não-patrocinados.

A imensa maioria dos BDRs negociados na B3 (SA:B3SA3) não é patrocinada. Apesar de um BDR não tornar seu detentor sócio daquela empresa e, portanto, não dar direito a voto, a CVM garante que o emissor deverá honrar pagamentos de dividendos aos seus detentores. Gosto bastante de BDRs porque eles são excelentes instrumentos de diversificação para investidores brasileiros. Além disso, BDRs representam empresas antes inacessíveis, com riscos muitas vezes bem distintos dos apresentados por empresas brasileiras negociadas na B3. E, naturalmente, são investimentos “dolarizados”, de modo que o efeito cambial provoca um hedge interessante quando a carteira é bem diversificada.

Por outro lado, uma desvantagem de muitos BDRs é a falta de liquidez atualmente. Isso quer dizer que, nesse caso, há um enorme risco de sermos obrigados a vender o papel com algum deságio se precisarmos do dinheiro rapidamente. Outra desvantagem é tributária, pois não há a isenção até o limite de R$ 20 mil em vendas totais no mês, como há com ações. Além disso, BDRs pagam impostos conforme a lei tributária do país de origem (tal como nos EUA). E quando não pagar no país de origem, o investidor precisará pagar aqui no Brasil porque esses dividendos serão tratados como rendimentos recebidos do exterior e, portanto, a tabela progressiva usual de IR pessoa física, com a alíquota máxima de 27,5%, será aplicada.

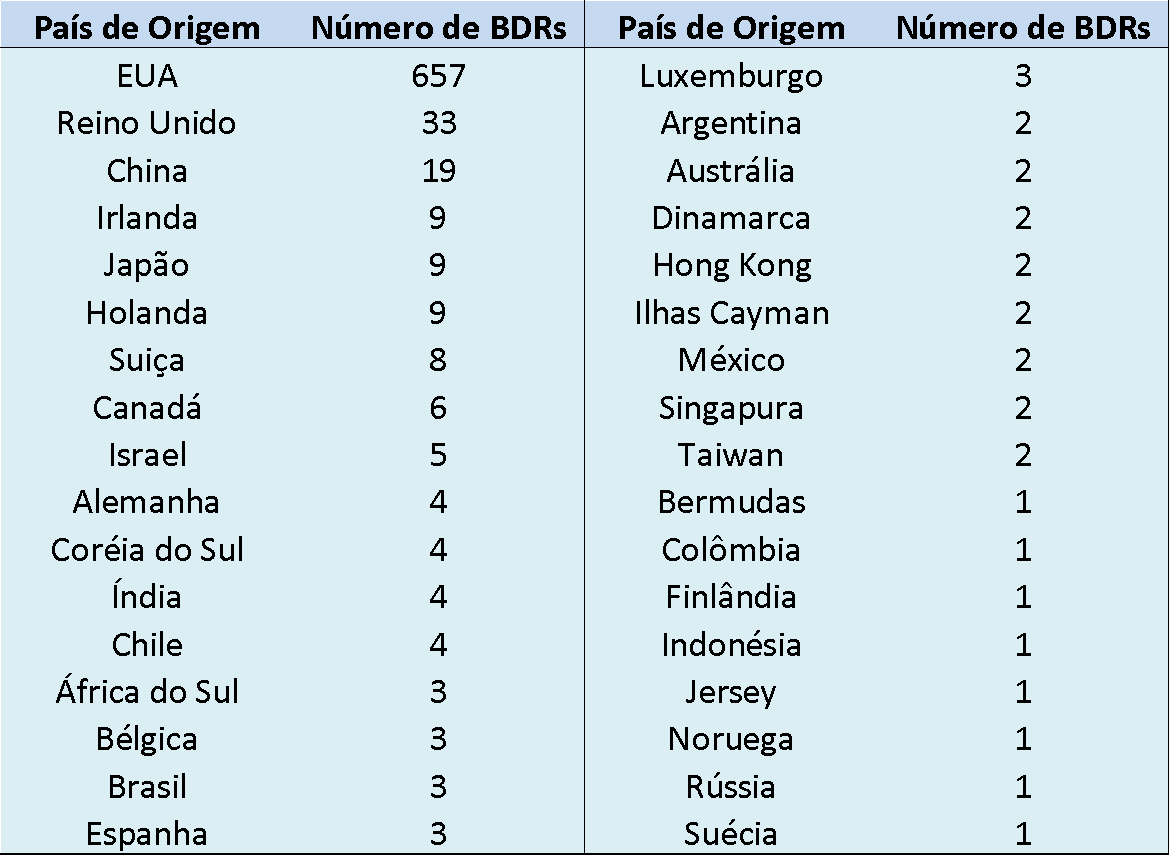

Com dados cedidos pela plataforma Quantum Finance, busquei todos os BDRs disponíveis e encontrei um fabuloso número de 810 BDRs. Lembro que há menos de dois meses esse total era de 724: nada mais, nada menos que 86 BDRs a mais no menu para o investidor! Destes, apenas seis são patrocinados: Aura Minerals (SA:AURA33), G2D Investments (SA:G2DI33), GP Investments (SA:GPIV33), PPLA Participations (SA:PPLA11), StoneCo(Stone (NASDAQ:STNE)) e XP Inc (SA:XPBR31). De lá para cá, tivemos duas mudanças importantes na lista de BDRs patrocinados. O BDR da Wilson Sons deixou de ser listado porque a empresa lançou ações aqui no Brasil, sob o ticker (SA:PORT3). E os BDRs da XP passaram a ser negociados. A tabela abaixo lista o total por país de origem e podemos perceber que a maioria esmagadora é, naturalmente, dos Estados Unidos.

ATENÇÃO PARA A FALTA DE LIQUIDEZ NO MERCADO DE BDRs

Conforme escrevi mais acima, o investidor precisa estar muito atento no que diz respeito à liquidez dos BDRs. Muitos deles passam dias sem ter ao menos uma negociação. Para se ter uma ideia, um BDR é negociado, em média, em aproximadamente apenas 40,8% dos pregões, ou seja, em aproximadamente dois a cada cinco dias (estatística apurada ao longo de 2021). É bem verdade que essa média é puxada para baixo por muitos BDRs que raramente negociam. Por exemplo, 179 BDRs foram negociados neste ano em 5% ou menos dos pregões. Esse número sobe para 267, se considerarmos os BDRs que negociaram em até 10% dos pregões.

Por outro lado, nem todos os BDRs sofrem com baixa liquidez: 169 deles foram negociados em 90% ou mais dos pregões deste ano. Ao todo, 93 BDRs tiveram negócios em todos os dias de pregão no ano, dentre eles BDRs de empresas bem conhecidas, tais como Zoom Video (SA:Z1OM34)), Walt Disney (SA:DISB34), Walmart (SA:WALM34), Uber (SA:U1BE34), Tesla (SA:TSLA34), Spotify (SA:S1PO34), Pfizer (SA:PFIZ34), Netflix (SA:NFLX34)), McDonalds (SA:MCDC34), Amazon (SA:AMZO34), Google (SA:GOGL34; GOGL35), Coca-Cola (SA:COCA34), Visa (SA:VISA34), Banco Santander (SA:BCSA34), Bank of America (SA:BOAC34) e Alibaba (SA:BABA34), dentre muitos outros.

QUAIS OS BDRs QUE MAIS RENDERAM EM 2021?

Cabe mencionar que trabalhei com a rentabilidade total de cada BDR, ou seja, que considera dividendos e eventuais splits, grupamentos, bonificações e demais eventos que podem acontecer. Em outras palavras, trabalho sempre com a rentabilidade que é recebida efetivamente pelo investidor. A análise contempla o ano corrente e foi realizada até o fechamento da última quarta-feira, dia 24. Lembro também que as rentabilidades apresentadas abaixo incorporam o efeito da variação cambial da moeda original onde o ativo é negociado.

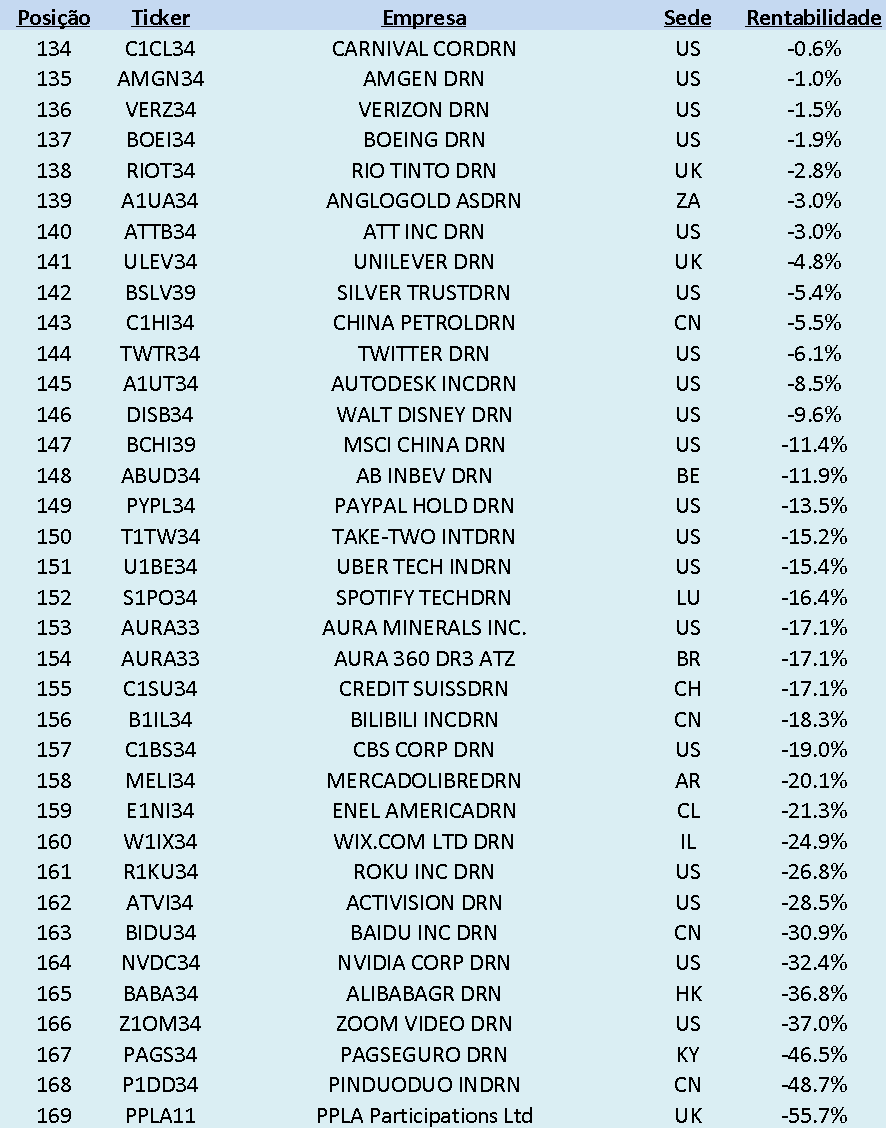

Para expurgar o efeito iliquidez, analisei para efeito de rentabilidade em 2021 apenas os BDRs que foram negociados em no mínimo 90% dos pregões do ano, contemplando uma cesta de 169 ativos. Algo muito interessante a se notar é que a maioria absoluta desses BDRs (um total de 133 dentre os 169) estão com rentabilidade positiva no ano, enquanto o Ibovespa amargava no fechamento de quarta-feira perdas acima de 12%. Esse é, claramente, um benefício do hedge comentado antes pelo fato desses ativos serem dolarizados e representarem empresas internacionais (em sua maioria, pois há alguns poucos casos de empresas brasileiras que resolveram abrir capital fora do Brasil e possuem BDRs negociadas aqui – um exemplo é a própria XP ou a GP Investimentos). Os 36 BDRs analisados que apresentam rentabilidade negativa no ano estão listados em ordem na tabela a seguir.

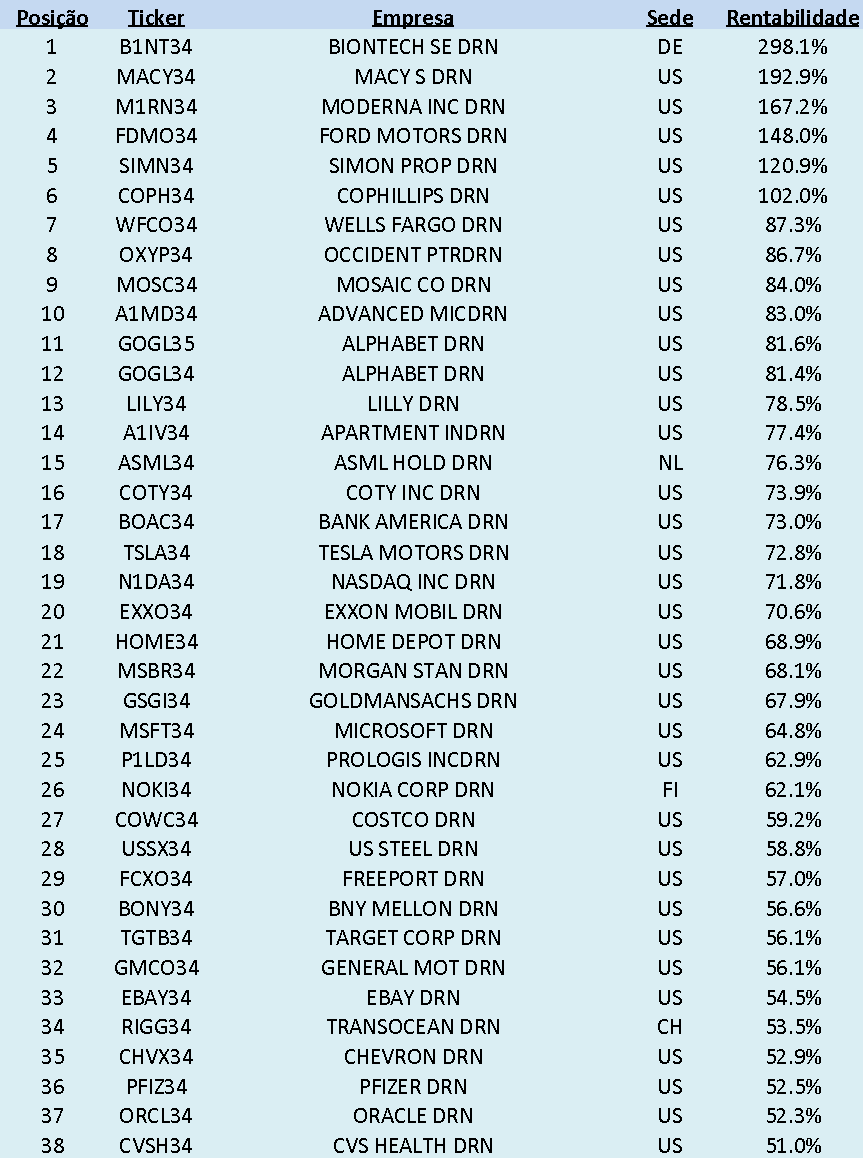

Dentre os BDRs mais rentáveis em 2021, listo abaixo os 38 analisados que apresentam rentabilidade acima de 50% neste ano. Seis deles estão rendendo acima de 100%.

É isso, pessoal. Espero que esse artigo colabore com suas decisões de investimento, principalmente chamando a atenção para o imenso mundo de oportunidades de investimento dos BDRs. Escrevo sempre com muito carinho e responsabilidade. Reitero que quem desejar acessar a planilha com a análise completa com todos os 810 BDRs, basta me seguir no Instagram (@carlosheitorcampani), pois darei o caminho para o download nos meus stories.

Um forte e respeitoso abraço a todos.

* Carlos Heitor Campani é PhD em Finanças, Professor Pesquisador do Coppead/UFRJ – Cátedra Brasilprev e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.