-

Sinalização altista no mercado – Impulsos de Amplitude

-

Índices de mercado de curto prazo apresentam sobrecompra e enfrentam resistências

-

A maioria dos economistas antecipava uma recessão para 2023, que não se concretizou

-

Em 2024, a economia continua sendo um elemento de risco. Uma eventual recessão impactaria significativamente as ações, levando-as a uma queda acentuada.

Os indicadores de mercado não são infalíveis. Por isso, adoto uma metodologia baseada em evidências para formular minhas teses de mercado.

Com base nessa metodologia, o mercado aparenta estar em uma tendência de alta a longo prazo. Contudo, os principais índices de mercado estão sobrevalorizados e enfrentam uma resistência significativa. Portanto, é possível que observemos uma fragilidade do mercado no curto prazo, permitindo que as ações corrijam sua condição de sobrevalorização antes de iniciarem outra onda de alta.

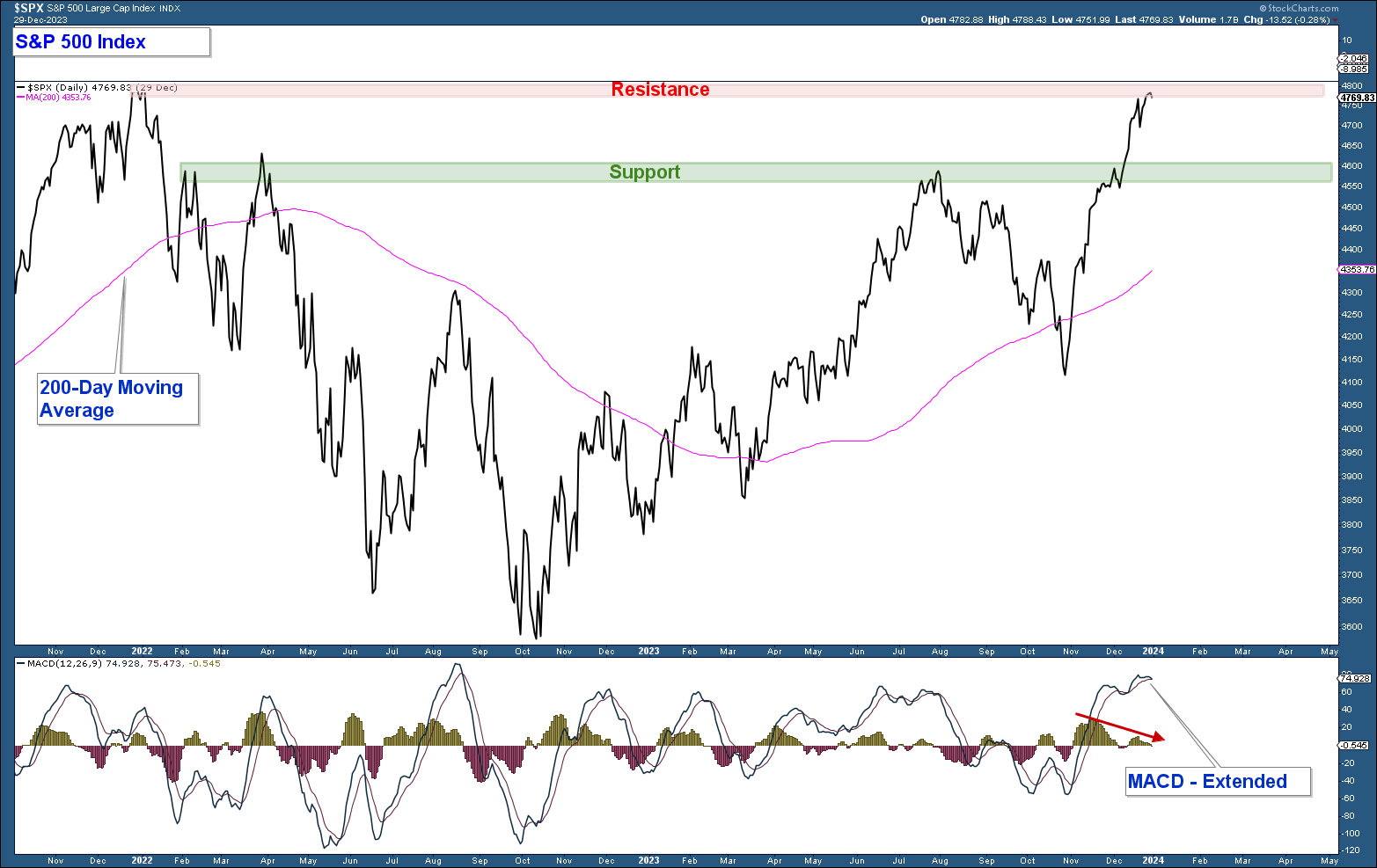

Segue abaixo um gráfico do S&P 500 no painel superior e seu MACD (indicador de momentum) no painel inferior. Minhas análises são as seguintes:

-

O índice apresentou um forte avanço nos últimos dois meses sem qualquer correção. Esse tipo de avanço, embora seja um sinal positivo, não é sustentável. Do ponto de vista da dinâmica de preços, o mercado está inclinado a uma correção. Considerando que a maioria dos dados técnicos de longo prazo é positiva, antecipo que qualquer correção será uma oportunidade de compra e não um pico de mercado significativo.

-

O MACD está no topo de sua faixa e está próximo de uma inversão. Portanto, o momentum está diminuindo, e as chances de uma consolidação ou correção são altas.

-

O índice alcançou uma área importante de resistência, o pico de janeiro de 2022. A combinação do momentum decrescente e do índice enfrentando uma resistência significativa sugere altas chances de uma correção de curto prazo.

-

Se o mercado realmente corrigir e os indicadores de mercado permanecerem positivos, antecipo que o índice não caia decisivamente abaixo do suporte (destacado em verde) ou de sua média móvel de 200 dias.

Impulso de Amplitude – Zweig

O mercado teve um forte e amplo avanço (de novembro a dezembro) e vários indicadores de amplitude mostraram um sinal de alta de longo prazo, chamado de impulso de amplitude.

Em períodos de baixa do mercado, as ações ficam muito desvalorizadas e seus avanços são relativamente fracos. Esse padrão caracteriza períodos de baixa do mercado, onde a tendência de longo prazo é negativa.

Quando há uma queda acentuada no mercado de ações mais amplo (em um período de baixa) seguida por um rápido e expressivo avanço em um curto período, isso é chamado de impulso de amplitude. Esse movimento ascendente vigoroso contraria os movimentos anteriores mais fracos de alta e indica o início de um novo período de alta.

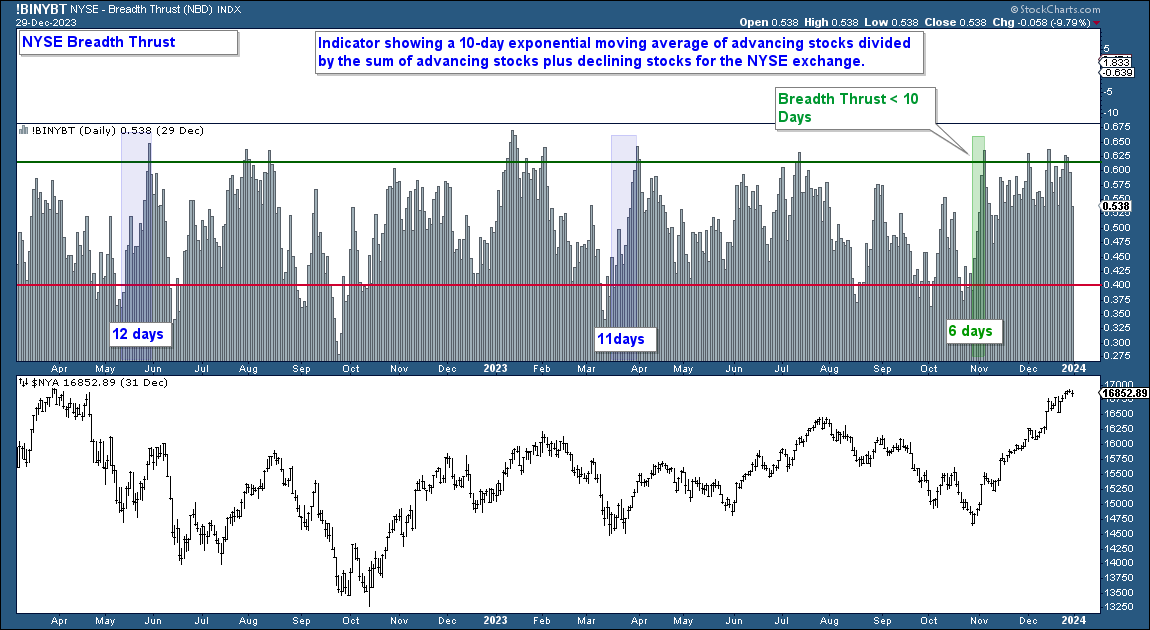

Existem vários indicadores de amplitude que podem medir esse fenômeno. O mais popular é o Indicador de Impulso de Amplitude (veja o gráfico abaixo), também conhecido como Indicador de Amplitude de Zweig. Este indicador é baseado na porcentagem de ações em alta na NYSE.

Quando o Indicador de Impulso de Amplitude cai abaixo de 0,40 (linha vermelha) e depois sobe acima de 0,615 (linha verde) em até 10 dias, isso indica um impulso de amplitude. Este indicador, muito observado, deu um sinal no início de novembro de 2023 (destacado em verde). Dois movimentos anteriores (destacados em azul) subiram de abaixo da linha vermelha e depois acima da linha verde; porém, eles não ocorreram em até 10 dias úteis e, portanto, não foram sinais válidos.

Investopedia:

"O Indicador de Impulso de Amplitude às vezes é chamado de Indicador de Amplitude de Zweig, em homenagem ao seu criador. Segundo Zweig, houve apenas 14 Impulsos de Amplitude desde 1945. O ganho médio após cada um desses impulsos foi de 24,6% em uma média de tempo de 11 meses. Zweig ainda destaca que a maioria dos períodos de alta começa com um Impulso de Amplitude."

Apetite/aversão ao risco e amplitude de mercado

Apetite/aversão ao risco e amplitude de mercado

Abaixo está o mesmo gráfico que mostrei no boletim do mês passado.

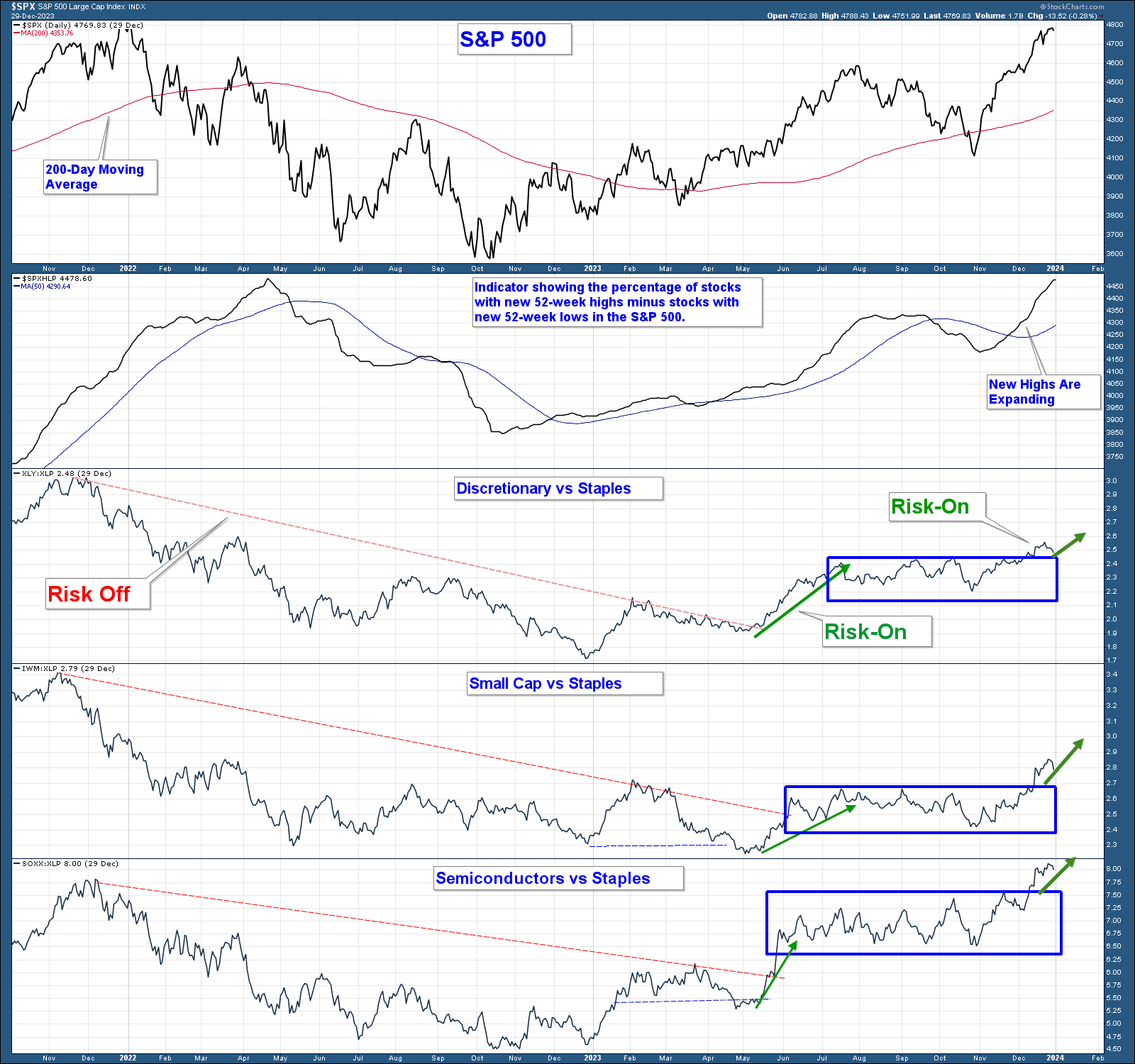

No painel superior está um gráfico do Índice S&P 500. No segundo painel está um indicador de amplitude de mercado que mede a porcentagem de ações que atingem novas máximas de 52 semanas menos as que atingem novas mínimas de 52 semanas. Nos três painéis inferiores estão gráficos de força relativa que nos ajudam a determinar se o mercado está em um ambiente de alta, de apetite ao risco. Estas são as minhas conclusões do gráfico.

-

No segundo painel (S&P 500 Novas Altas-Novas Baixas Percentual), quando a linha sobe, o número de ações que atingem novas máximas está aumentando e isso é um sinal de amplitude de mercado positiva. Quando a linha está acima de sua média móvel, como está agora, a amplitude de mercado é positiva.

-

Os três gráficos inferiores são gráficos de força relativa. Estes gráficos comparam o desempenho de ações de Bens de Consumo Discricionário, Pequenas Cap e Semicondutores (índices de apetite para o risco) com Bens de Consumo Não Discricionários, um setor de aversão ao risco. Quando a linha cai, indica que o ativo de risco está perdendo valor e quando sobe, esses índices de risco estão ganhando valor. Todos os três saíram de uma área de consolidação, sugerindo um ambiente de alta.

Assim, a amplitude de mercado de ações é positiva e os ativos de risco estão superando os ativos de aversão ao risco mais conservadores, resultado da disposição dos investidores em assumir riscos.  Conclusão

Conclusão

Os indicadores técnicos de longo prazo do mercado mostram-se decididamente otimistas. A amplitude do mercado é positiva, o ambiente é de apetite ao risco, as taxas de juros estão em declínio, e a recessão prevista por muitos economistas para 2023 não ocorreu, pelo menos por enquanto.

No curto prazo, o mercado está sobrecomprado e enfrenta uma resistência significativa. Uma pausa é esperada, o que pode resultar em um recuo ou consolidação dos índices de mercado antes de uma nova elevação.

Embora a maioria dos dados técnicos indique um cenário positivo para o mercado, uma recessão econômica este ano poderia resultar em uma queda acentuada das ações.