A pergunta do título vale um bilhão de dólares e, certamente, não há uma resposta absoluta. Mas, desde que comecei minha carreira, pesquiso diversas estratégias em diferentes mercados. Analiso constantemente o histórico de estratégias complexas, mas também gosto muito daquelas de fácil compreensão. E sempre, mas sempre mesmo, é fundamental que a estratégia tenha um racional que a sustente e explique o seu sucesso, pois, sem isso, corremos o sério risco de estar fazendo “data mining” e o resultado ser espúrio.

Hoje compartilharei com vocês uma estratégia extremamente simples e implementável mesmo pelo investidor menos sofisticado. Penso que a simplicidade tem sua beleza natural. Seria essa a melhor estratégia do mundo? Provavelmente não quando a comparamos com estratégias complexas e, portanto, não implementáveis pela absoluta maioria dos investidores. Se considerarmos apenas estratégias facilmente implementáveis, diria que ela ganha peso. Sei o que estou falando, pois já acompanho essa estratégia há décadas e a implemento há anos.

O racional que explica o sucesso histórico da estratégia que dividirei com vocês se baseia no efeito conhecido como “overreaction”. Estudo bastante o efeito de aspectos comportamentais no mundo dos investimentos e como podemos criar uma estratégia que se beneficie da irracionalidade e consequente ineficiência momentânea de preços no mercado. O efeito de “overreaction”, ou reação exagerada, diz que em momentos ruins da bolsa agimos de forma excessivamente pessimista, ou seja, além do que deveríamos. Da mesma forma, notícias muito positivas tendem a ser hipervalorizadas pelo mercado.

De acordo com a definição padrão, o efeito é uma resposta emocional (i.e., comportamental) a uma nova informação relevante e que foge à normalidade. No nosso contexto, trata-se da resposta emocional ao efeito da nova informação no preço da ação (ou outro investimento qualquer), o que é motivado por sentimentos de medo ou ganância excessivos. Nesse caso, a consequência é o preço da ação cair ou subir demasiadamente, o que provocará ajustes “depois de uma noite de descanso e a volta da racionalidade”.

A estratégia que compartilharei com vocês bebe da água do efeito da reação exagerada. Mostrarei como ela está rendendo em 2021, de janeiro a julho. Se você quiser um histórico mais longo, já publiquei aqui na coluna: clique aqui para ver esse artigo de 2020. Utilizarei como universo as ações e units constituintes do IBrX100. Como são os 100 papéis mais líquidos da bolsa, esse universo acaba servindo como um bom filtro de liquidez. Os dados para esta análise me foram gentilmente cedidos pela plataforma Quantum Finance.

A estratégia, baseada na tese do pessimismo exagerado, consiste simplesmente de comprar no fechamento os papéis que caíram 2% ou mais no dia. Comprarei sempre montantes financeiros iguais de cada papel. Por exemplo: se tenho hoje R$ 10.000,00 para investir e 10 papéis caíram 2% ou mais, investirei R$ 1.000,00 em cada papel. Claro que é muito provável não conseguirmos comprar exatamente R$ 1.000,00 de cada papel, mas arredonde e não haverá problema. O norte é sempre a estratégia 1/n, ou seja, montantes iguais em cada papel. Essa é a melhor maneira de se balancear a carteira? Seguramente não, mas decerto é a mais simples e já assegura uma boa dose de diversificação. Ficarei com os papéis comprados por apenas um dia, vendendo-os, portanto, no fechamento seguinte.

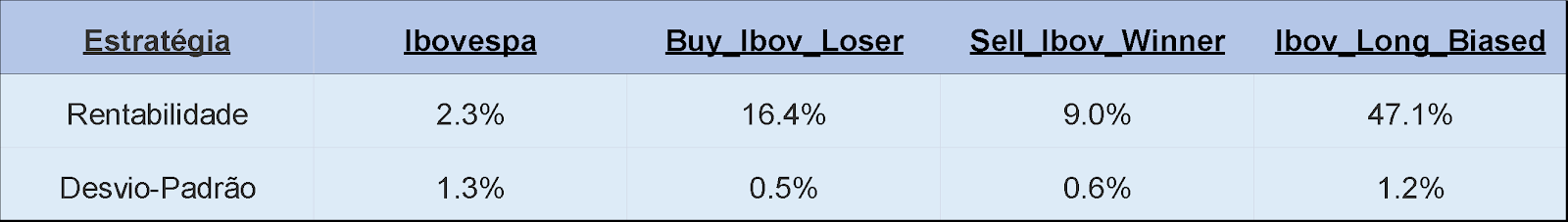

A título de robustez da tese do efeito de “overreaction”, formarei duas carteiras adicionais: uma corresponderá à estratégia equivalente, porém vendendo à descoberto os papéis que subirem em determinado dia 2% ou mais (tese: correção do otimismo exagerado). E a terceira carteira é long-biased, de modo que investirei 200% do meu capital na carteira comprada e venderei 100% da carteira vendida. Para efeito de apresentação, denomino as três carteiras, respectivamente, de “Buy_Losers”, “Sell_Winners” e “Long_Biased”. Compare abaixo a rentabilidade e o desvio-padrão diário das três carteiras baseadas no efeito de “overreaction” com o Ibovespa, principal índice da bolsa.

Perceba que a estratégia vem com uma volatilidade maior por conta do menor número de papéis na carteira. No caso da carteira “Long_Biased”, a alavancagem eleva ainda mais a volatilidade da estratégia. Mas os retornos parecem compensar esse maior risco: faça sua análise e tire suas próprias conclusões.

Com o intuito de reduzir a volatilidade da estratégia, analisei também as estratégias equivalentes, mas agora operando apenas o índice Ibovespa. Observe que esse índice pode ser negociado através de um de seus vários ETFs ou, o que pessoalmente prefiro, através de contratos futuros. Esses oferecem liquidez altíssima e venda à descoberto é extremamente fácil, pelo próprio home-broker (basta ter o montante disponível para a estratégia investido em, por exemplo, Tesouro Selic). Como a volatilidade do Ibovespa é bem menor quando comparada à volatilidade de papéis individuais, o gatilho para compra ou venda será também menor: quando o Ibovespa subir (ou descer) 1% ou mais, entro vendendo (ou, respectivamente, comprando) no fechamento. Resultados abaixo.

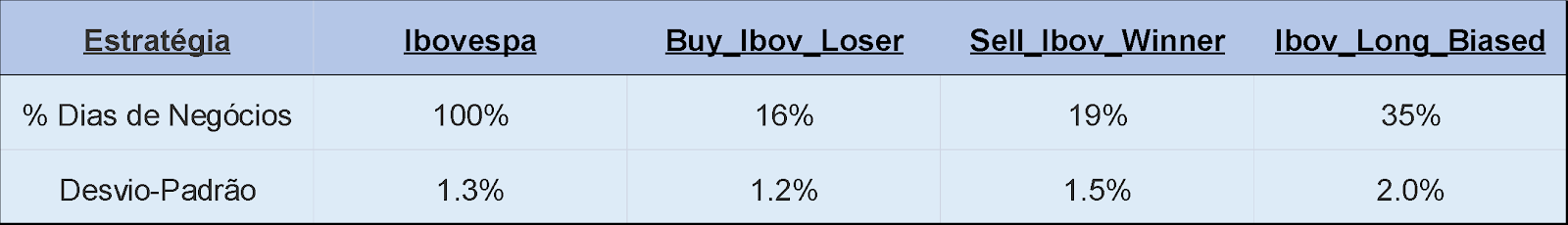

Percebam as rentabilidades das três estratégias bastante acima do Ibovespa. E, agora, as volatilidades ficaram até abaixo da volatilidade do próprio Ibovespa. Mas isso decorre também do fato de não haver posição em dias nos quais o Ibovespa fecha abaixo de 1% e acima de -1%. A tabela abaixo mostra o percentual de dias posicionados de cada estratégia e a volatilidade diária considerando apenas os pregões nos quais a estratégia se posicionou.

Percebam que a estratégia que entra apenas comprando Ibovespa (tese: pessimismo exagerado) se posicionou neste ano em apenas 16% dos pregões (aproximadamente uma vez a cada seis pregões) e entrega volatilidade similar ao Ibovespa. Por sua vez, a estratégia que entra apenas vendendo Ibovespa (tese: otimismo exagerado) negociou em apenas 19% dos pregões ao longo do ano (aproximadamente uma vez a cada cinco pregões) e entrega volatilidade pouco superior ao Ibovespa. Já a estratégia “Long_Biased” se posicionou em 35% dos pregões de 2021, o que eleva a volatilidade nos dias posicionados.

Tanto nas estratégias com seleção de papéis quanto nas estratégias apenas com Ibovespa, a maior volatilidade traz consigo rentabilidades muito acima da rentabilidade do Ibovespa e percebam que estamos falando de um período de apenas 7 meses. Esses resultados sugerem presença do efeito de “overreaction”.

Espero que tenham gostado. Trabalho muito para entregar artigos e análises que sejam úteis para vocês. Muito provavelmente, não conseguirei agradar a todos, mas se eu impactar positivamente alguns, já terá valido muito a pena. Convido a todos que me acompanhem nas redes sociais @carlosheitorcampani. Compartilho muito conteúdo não apenas de investimentos, mas do mercado em geral, educação financeira e previdência. Estou no Instagram, no Linkedin, no Youtube, no Facebook e até no Spotify.

Forte abraço a todos.

Disclaimer: O objetivo deste texto foi dividir com um público amplo como uma tese de investimento pode se traduzir em uma estratégia de investimento. Não tenho jamais o objetivo de sugerir uma estratégia em si, mas sim fomentar a discussão e prover informações para os meus leitores. Cada investidor deve fazer sua própria análise, percebendo o nível de risco que lhe é cabível, e tomar suas decisões de investimento adequadamente, por conta e risco próprios. Além disso, ressalvo que não considerei custos de transação. Cada investidor deverá realizar sua própria análise com base em seus próprios custos de transação. Não obstante, lembro que há corretoras que não cobram taxas na compra e venda de ações.

* Carlos Heitor Campani é PhD em Finanças, Professor Pesquisador do Coppead/UFRJ e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.

** Os dados para essa análise foram gentilmente cedidos pela Quantum Finance.