Após a enorme volatilidade na sequência da inflação ao consumidor dos EUA na semana passada, o foco se volta para a inflação para outras grandes economias nos próximos dias. O Canadá, o Reino Unido, a Zona do Euro (dados finais), a Nova Zelândia e o Japão anunciam todos os dados do IPC de setembro. Teremos, então, uma avaliação muito melhor do que os bancos centrais estão enfrentando para as suas reuniões nas próximas semanas. Posteriormente, esperamos que as principais taxas de câmbio sustentem uma volatilidade elevada nos próximos dias. Embora o dólar tenha enfrentado alguma pressão corretiva de curto prazo, há pouco para mudar a visão de longa data do desempenho superior da moeda americana em andamento.

Fique atento a:

-

América do Norte – Dados de produção industrial e habitação dos EUA. O IPC canadense e as vendas no varejo também serão importantes

-

Europa – IPC do Reino Unido e vendas no varejo, além do Sentimento Econômico ZEW Alemão e Confiança do Consumidor da Zona do Euro

-

Ásia - O IPC da Nova Zelândia e do Japão, além do importante PIB chinês, da produção industrial e das vendas a varejo

-

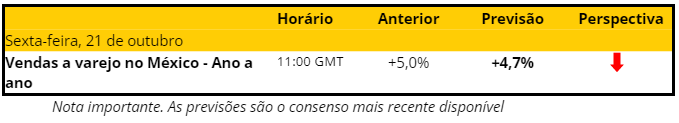

América Latina – Apenas vendas no varejo do México

América do Norte

Dólar americano (USD)

A inflação ao consumidor dos EUA mais alto do que o esperado causou uma grande volatilidade nas negociações no final da semana passada. Depois que o IPC entrou em alta no mês passado, uma grande tendência de força do USD se firmou nas próximas semanas. Embora tenha havido um recuo em relação ao USD a curto prazo, não vemos que muita coisa tenha mudado. Com os mercados dos Fed Funds cada vez mais seguros de um aumento de 75 pontos de base, a questão para esta semana é se a perspectiva de 100bps será considerada. Em caso afirmativo, o USD provavelmente aumentará fortemente em relação às principais moedas novamente.

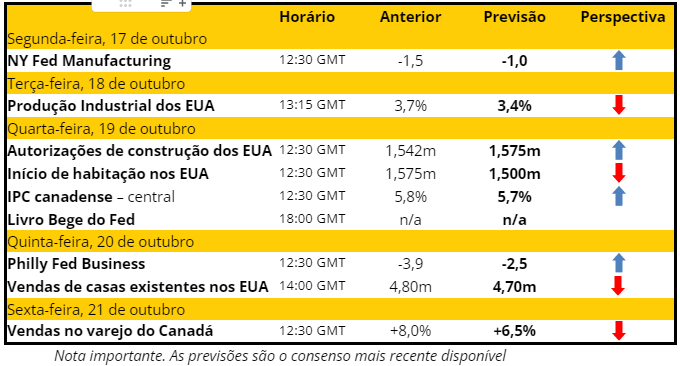

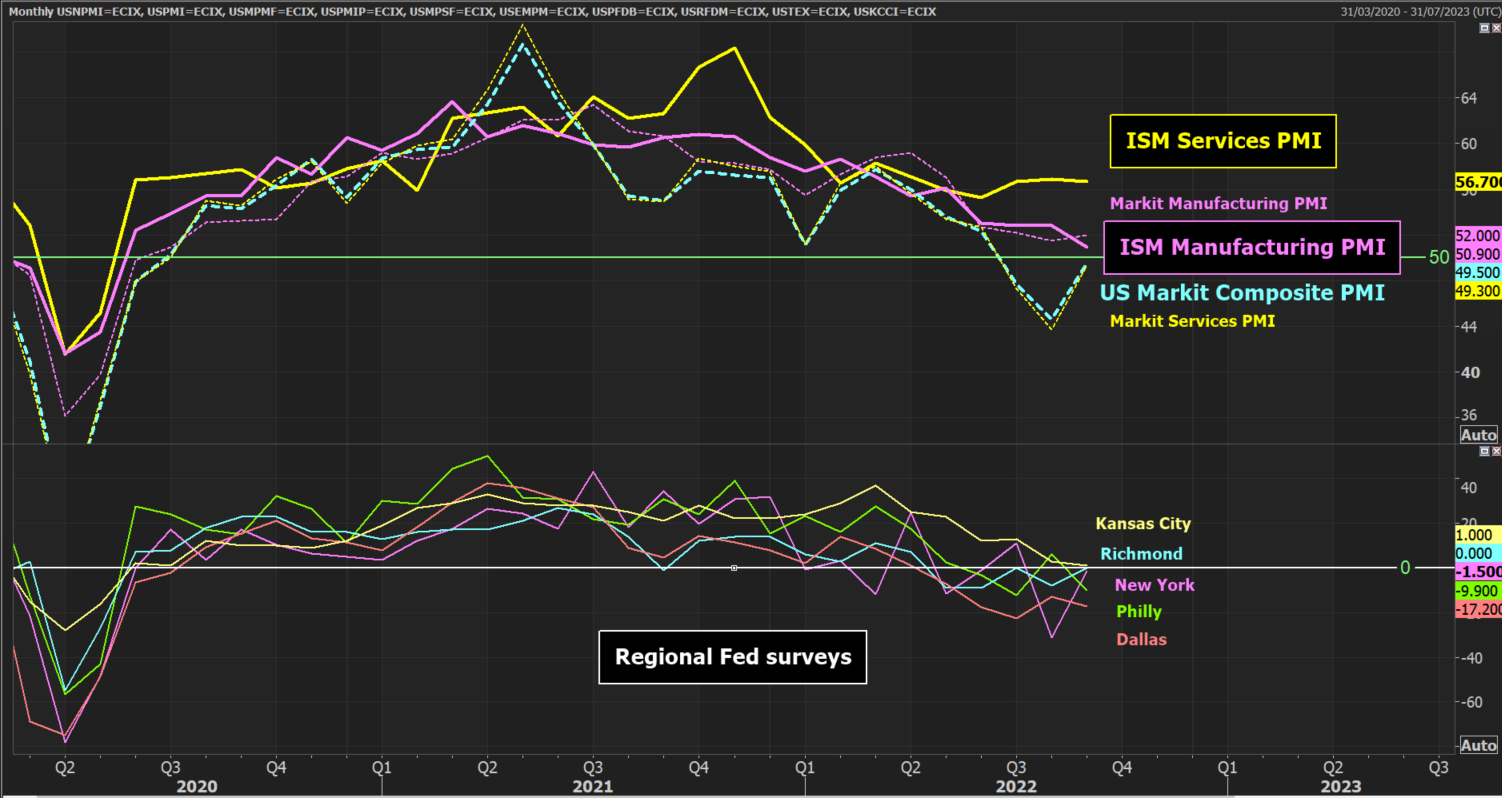

Os dados dos EUA são em grande parte inferiores esta semana, mas ainda haverá alguma ação para os traders de dados. No entanto, os dados relativos à produção industrial tendem a valer a pena, prevendo-se uma ligeira diminuição. Também observamos as pesquisas regionais do Fed que são o mês atual e dão uma boa indicação da direção da maré para o país. Espera-se que o Fed da Filadélfia e o Fed de Nova York subam ligeiramente, mas permaneçam em território negativo. Nenhuma melhoria sustentável ainda.

Dólar Canadense (CAD)

Depois que o IPC dos EUA subiu acima do esperado, a especulação será se o IPC Canadense seguirá o exemplo esta semana. O CAD foi duramente atingido pela força do USD, mas, como as outras moedas de commodities, poderia ser configurado para uma recuperação técnica de curto prazo.

-

USD/CAD - A grande estrela cadente deixa o par com um sinal corretivo a curto prazo. No entanto, continuamos a acreditar que qualquer potencial desvantagem será de curta duração e a força do USD será reafirmada no devido tempo. A importância do suporte em 1,3500 é clara.

Commodities

Os metais preciosos permanecem sob pressão à medida que o movimento de curto prazo em relação ao USD que ajudou as commodities no final da semana passada, parece ser de curta duração. Com os rendimentos reais dos títulos dos EUA continuando com tendência de alta, preferimos apostar na forte correlação negativa com ouro e prata. Se os rendimentos permanecerem elevados e continuarem a aumentar, isso sugere uma maior fraqueza nos metais preciosos esta semana.

Após a alta do preço do petróleo depois da decisão da OPEP+, a dinâmica da demanda parece ser um fator que está pesando sobre o petróleo mais uma vez. Se a recuperação do risco do notável rali da última quinta-feira começar a se dissipar, esperamos que o petróleo comece a cair mais uma vez.

-

Petróleo Bruto Brent - com o fracasso altista de $99,50, o mercado recuou para um pivô de curto a médio prazo em torno de $93,00. A reação em torno desta questão será importante esta semana. Com o RSI cerca de 50, o impulso começa a refletir uma perspectiva mista. O suporte está em $88/$90.

-

Ouro - A oferta de despesas gerais entre $1680/$1697 é mais uma vez uma barreira fundamental. Vender em força é mais uma vez a estratégia preferida esta semana. Um movimento decisivo abaixo de $1.660 abre $1.640, mas a mínima de $1.615 também não pode ser descartada. A tendência de baixa primária cai de cerca de $1.710 para $ 1.710 esta semana.

-

Prata - O preço continua a mostrar grandes movimentos oscilantes que tendem a durar cerca de duas a três semanas antes de oscilar para o outro lado. O movimento atual que entra nesta semana é menor, o que significa que a pressão será sobre o suporte em torno de $17,95/$18,30. A resistência inicial é de $19,30 para uma oscilação mais alta.

Wall Street

A grande questão desta semana é até onde o rali técnico pode ir. O movimento na quinta-feira, que mostrou uma recuperação dramática das vendas iniciais, na sequência dos dados do IPC dos EUA acima do esperado, não parecia se basear em nenhum fundamento significativo. Mais provavelmente, foi um rali de cobertura curta, pois uma onda de investidores fechou as opções de ações e índices. Esta bola de neve transformou-se em uma grande recuperação. Uma vez que o momento se dissipa, esses movimentos tendem a ser de curta duração. Continuamos a favorecer a utilização de ralis como oportunidade de venda. A inflação elevada, a política agressiva do Fed e um desvio negativo da atividade econômica somam um sentimento de baixa para as ações.

-

Futuros do S&P 500 – ralis continuam sendo uma chance de vender. O aspecto positivo de curto prazo de uma grande reviravolta intradiária já pode estar em dificuldades. Ainda há margem para uma recuperação contínua, mas a dinâmica ainda favorece a venda em força. A resistência em 3820 é fundamental, mas somos a favor de um novo teste de suporte antigo em 3571 em direção a 3500.

-

Futuros do NASDAQ 100 – mostram um sinal de recuperação semelhante aos futuros de S&P. No entanto, mais uma vez, as perspectivas estão configuradas negativamente e acreditamos que qualquer rali terá vida curta. Somos a favor de um movimento de volta para a mínima de 10485. A média móvel de 21 dias em queda continua sendo um bom indicador de resistência.

-

Futuros Dow - Embora haja potencial para uma recuperação contínua, procuramos usar ralis fracassados como uma oportunidade de vender. A resistência em 30510 é fundamental esta semana. Vemos margem para uma venda renovada e um teste das mínimas por volta de 28650.

América Latina

Real brasileiro (BRL)

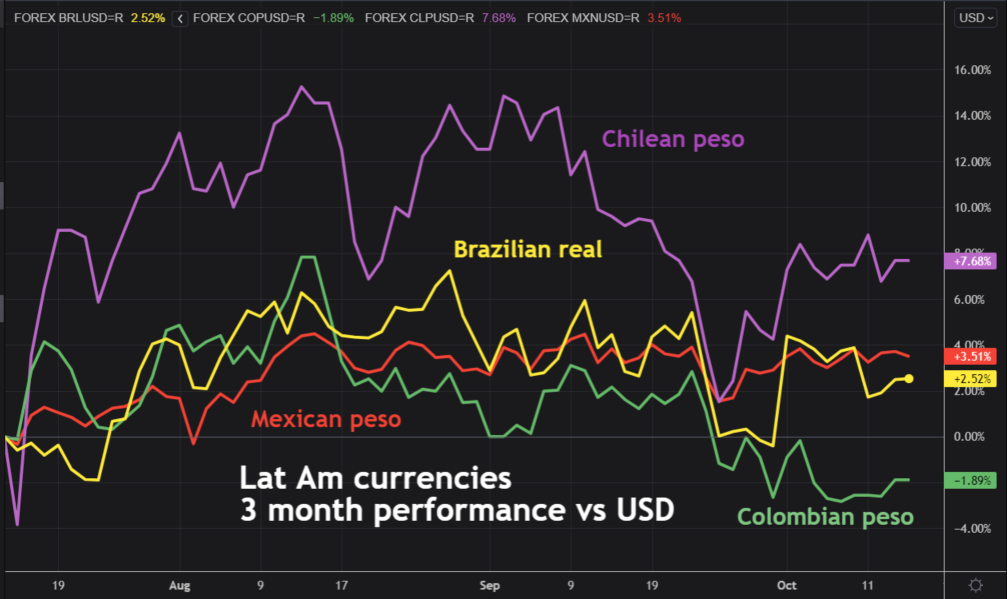

É interessante ver várias das moedas da América Latina superando um USD impressionantemente forte ao longo de três meses. O real brasileiro fica na extremidade menos volátil da escala.

-

USD/BRL – com as flutuações do par nos últimos meses, é muito difícil manter uma visão de tendência. O movimento de volta para encontrar suporte entre 5,1220/5,1500 atraiu compradores, mas eles ainda parecem incapazes de pressionar o mercado decisivamente através da resistência 5,3100/5,3600 que abriria o mercado para movimentos mais altos.

Peso mexicano (MXN)

As vendas a varejo no México são os únicos dados significativos da semana na região da América Latina. Espera-se que as vendas cresçam +0,4% no mês, o que arrastaria o crescimento ano a ano ligeiramente para baixo, mas apenas para ainda saudáveis +4,7%. Isso deverá ajudar a manter a estabilidade do MXN.

-

USD/MXN –o par mantém uma perspectiva de trading muito neutra à medida que as flutuações dentro do intervalo de vários meses continuam. Movimentos em direção à banda de suporte de 19,750/19,850 permanecem comprados, enquanto a resistência está em torno de 20,200/20,300. Se existirem quebras decisivas destas faixas, as perspectivas permanecerão neutras.