O mercado acionário americano pode estar seguindo a trajetória dos mercados de baixa de 1937, 2000, 2008.

As ações fecharam perto da estabilidade na sexta-feira, caindo apenas 16 pontos-base. Poderia ter sido pior, não fosse a puxada de alta ocorrida na última hora do pregão. Os papéis começaram caindo forte após um relatório de empregos e um crescimento dos salários acima das expectativas. Muitos fatores contribuíram para que o mercado acionário americano conseguisse se segurar, com destaque para o derretimento contínuo do índice VIX.

Não é incomum ver vendas de volatilidade na sexta-feira, e não foi diferente no fim da semana passada. O VIX encerrou o dia com uma queda de mais de 1%, em torno de 21. Esse é um indicativo de venda de posições em “puts”.

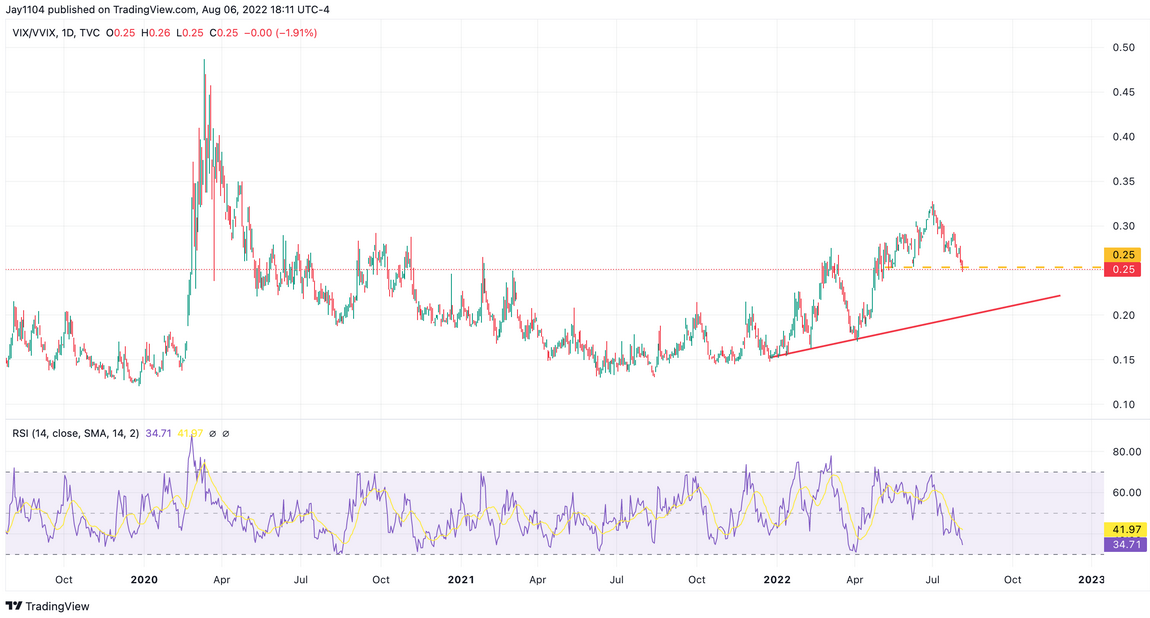

Apesar do declínio no VIX, o índice VVIX, que mede a volatilidade do próprio “índice do medo”, encerrou o dia em alta, fechando a 84,13. É bom ficar de olho na divergência entre o VVIX e o VIX, já que pode ser um sinal adiantado de que as medidas de volatilidade estão começando a subir.

A relação entre o VIX e o VVIX está caindo após atingirem níveis extremamente elevados. É um indicativo maior do grande movimento de baixa no VVIX, à medida que este índice começa a se normalizar e subir, fazendo com que a relação também se normalize, o que deve dar suporte ao VIX e ajudá-lo a formar um fundo.

S&P 500

O S&P 500 ainda apresenta um padrão técnico de baixa conhecido como “cunha ascendente”. A cunha ascendente está bem definida e, se tiver o prosseguimento correto, acredito que pode fazer com que o índice retorne à origem do padrão, em torno de 3750.

Juros reais

Não seria uma surpresa ver essa queda nas ações americanas, em vista do aumento recente dos rendimentos dos títulos do país. O ETF TIP, que investe em papéis protegidos pela inflação, recuou bastante e não sustenta mais os ganhos recentes do ETF QQQ ou S&P 500. Em vista de todos os comentários mais rígidos das autoridades do Fed na semana passada, a tendência é que os juros continuem em alta.

O relatório de IPC será o fator decisivo, e minha expectativa é que o índice de inflação mostre pouca ou nenhuma melhora em sua divulgação. Sim, é possível que tenha havido uma correção nos preços de algumas commodities, mas o maior problema com a inflação nos EUA é a moradia, que está exibindo pouquíssimas melhoras.

Condições financeiras

Acredito que a alta dos juros deve ampliar os spreads e fazer com que as condições financeiras comecem a ficar restritivas. Lembre-se, o Fed quer que as condições financeiras desacelerem a economia e arrefeçam a inflação. Dessa forma, caso haja uma flexibilização maior das condições financeiras, o Fed será obrigado a fazer um aperto maior. O banco central dos EUA precisa que os preços dos ativos caiam, se sua expectativa é que a inflação venha para baixo.

Alphabet

A Alphabet (NASDAQ:GOOGL) parou em suas máximas anteriores e não mostra sinais de força depois de divulgar resultados acima das expectativas. O IFR continua negativo, indicando que os vendedores ainda estão no controle. O padrão de bandeira de baixa também está bastante vivo.

KB Home

Também vale a pena ficar de olho na KB Home (NYSE:KBH), que parece estar devolvendo parte dos seus ganhos recentes. Se os juros subirem novamente, é esperado que as ações de construtoras comecem a baixar. A linha de tendência de alta foi rompida, e há um grande gap que precisa ser preenchido em torno de US$ 26,25.

Netflix

A Netflix (NASDAQ:NFLX) apresenta uma divergência baixista, em que a ação está subindo e enfrentando novamente a resistência a US$ 227, mas o IFR está em tendência de queda. Para mim, isso indica que o papel está em um ponto de virada, podendo voltar para a origem do rali em torno de US$ 175.