A temporada de balanços do 1º tri em Wall Street teve início nesta semana, com nomes de destaque, como JPMorgan Chase (NYSE:JPM) (SA:JPMC34) e Delta Air Lines (NYSE:DAL) (SA:DEAI34), divulgando seus últimos resultados hoje. Citigroup (NYSE:C) (SA:CTGP34) e UnitedHealth (NYSE:UNH) (SA:UNHH34) devem apresentar seus números na quinta-feira.

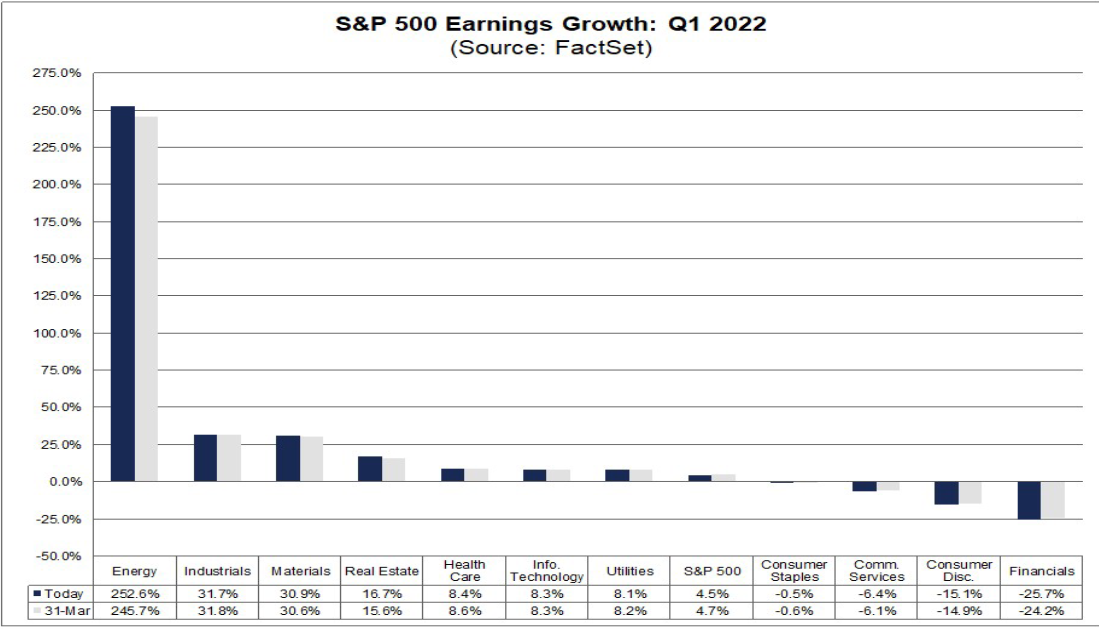

Dados da FactSet mostram que os analistas esperam um aumento de 4,5% nos resultados das empresas do S&P 500 no 1º tri, em comparação com o mesmo período do ano passado, principalmente devido à difícil base de comparação ano a ano (a/a) e aos atuais ventos contrários da macroeconomia, como custos maiores, rupturas de cadeias de fornecimento e escassez de mão de obra.

Se confirmada, a taxa de crescimento a/a dos resultados do 1º tri de 2022 será a menor registrada pelo índice desde o 4º tri de 2020.

No nível setorial, sete dos onze setores devem registrar crescimento nos resultados a/a, com destaque para energia, indústria e materiais. Por outro lado, a expectativa é que quatro setores reportem um declínio nos resultados a/a, com destaque para serviços financeiros e de consumo discricionário.

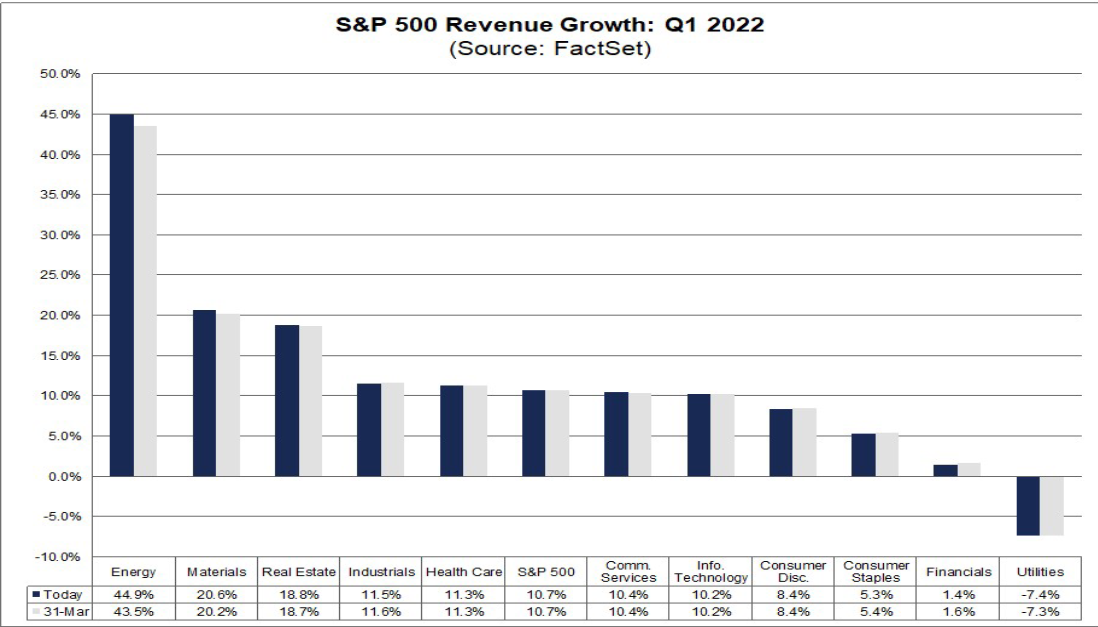

As expectativas de receita são levemente promissoras, com previsão de crescimento de vendas de 10,7% ante mesmo período do ano passado. Caso isso se confirme, esse será o quinto trimestre consecutivo de crescimento de receita acima de 10%. No entanto, também representará a menor taxa de crescimento anualizado das vendas das empresas do índice desde o 4º tri de 2020.

Dez dos onze setores esperam registrar um crescimento de receita a/a, com destaque para energia, materiais e mercado imobiliário.

Analisamos abaixo dois setores cujos resultados financeiros têm tudo para mostrar uma melhora significativa frente ao mesmo período do ano passado e um setor cujo desempenho deve sofrer a mais forte queda em meio às atuais condições de mercado.

1. Energia: disparada dos preços do petróleo e gás deve impulsionar resultados

- Crescimento projetado do LPA no 1T: +252,6% a/a

- Crescimento projetado da receita no 1T: +44,9% a/a

O setor de Energia, que foi duramente afetado pelos bloqueios relacionados à Covid há um ano, deve registrar o maior crescimento anualizado nos resultados entre todos os 11 setores, com uma impressionante disparada de 252,6% no LPA do primeiro trimestre, de acordo com a FactSet.

Com a alta do petróleo beneficiando o setor – o preço médio do barril de WTI no 1º tri de 2022 foi de US$95,10, 63% acima do preço médio de US$58,14 no mesmo período de 2021. A expectativa é que o setor registre o maior salto a/a na receita entre todos os onze setores, subindo 44,9%, de acordo com a FactSet.

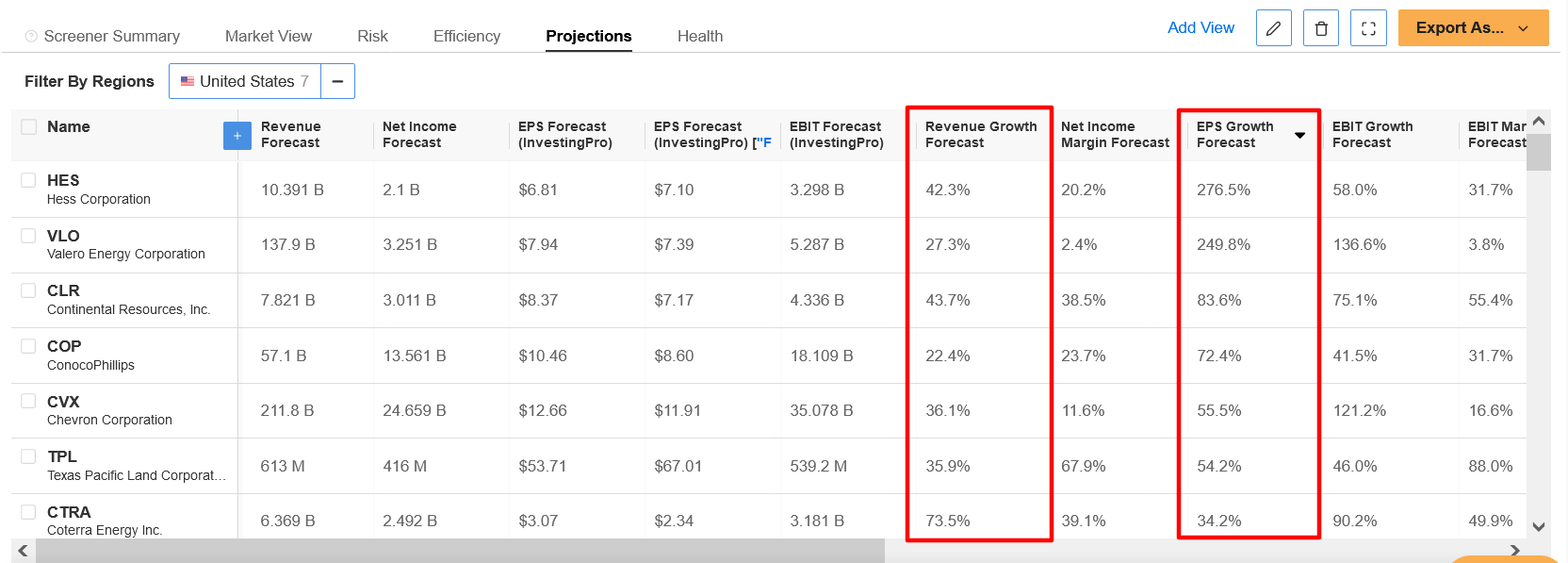

No nível corporativo, ExxonMobil (NYSE:XOM) (SA:EXXO34), Chevron (NYSE:CVX) (SA:CHVX34) e ConocoPhillips (NYSE:COP) (SA:COPH34) devem ser as empresas que mais contribuíram com essa disparada nos resultados do setor, com previsão de crescimento de dois dígitos no lucro e nas vendas cada uma.

Outros dois nomes de destaque no grupo e que devem melhorar seus resultados financeiros no 1º tri são Occidental Petroleum (NYSE:OXY) (SA:OXYP34), com um LPA de US$1,75, ante um prejuízo de US$0,15 por ação no mesmo período do ano passado, e Marathon Petroleum (NYSE:MPC) (SA:M1PC34), com perspectiva de crescimento de 700% no LPA a/a.

De acordo com o filtro de ações de energia do InvestingPro+, outros nomes proeminentes também podem registrar um crescimento robusto nas vendas e lucros no 1º tri, como Hess (NYSE:HES) (SA:H1ES34), Valero Energy (NYSE:VLO) (SA:VLOE34), Continental Resources (NYSE:CLR) e Coterra Energy (NYSE:CTRA) (SA:C1OG34).

Fonte: InvestingPro

O fundo Energy Select Sector SPDR® (NYSE:XLE), que rastreia um índice de ações do S&P 500 ponderadas por sua capitalização de mercado, acumula alta de 41,3% até agora no ano, o que faz com que seja o setor com melhor desempenho em 2022 por larga margem. Para fins de comparação, o S&P 500 teve uma queda de 7,7% no mesmo período.

Além de Exxon, Chevron e ConocoPhillips, algumas das maiores ações do XLE são: EOG Resources (NYSE:EOG) (SA:E1OG34), Schlumberger (NYSE:SLB) (SA:SLBG34), Pioneer Natural Resources (NYSE:PXD) (SA:P1IO34), Williams Companies (NYSE:WMB) (SA:W1MB34) e Devon Energy (NYSE:DVN) (SA:D1VN34).

2. Materiais: Metais devem liderar crescimento de vendas e lucro

- Crescimento projetado do LPA no 1T: +30,9% a/a

- Crescimento projetado da receita no 1T: +20,6% a/a

O setor de materiais abrange empresas que atuam nos setores de metais, mineração, químicos, materiais de construção, contêineres e embalagens. O setor deve registrar o terceiro maior salto a/a nos lucros entre todos os onze setores, com previsão de crescimento de 31% no LPA em relação ao mesmo período do ano passado, de acordo com a FactSet.

Metais, como ouro, cobre, níquel, platina, paládio e alumínio, vêm registrando seus preços mais fortes e ajudando o setor, com expectativas de que a receita registre seu segundo maior aumento a/a, com um crescimento projetado das vendas de quase 21%.

Não é de surpreender que todas as quatro indústrias do setor tenham expectativa de crescimento de dois dígitos no LPA receita no 1º tri, com o grupo Metais e Mineração testemunhando uma disparada de 69% no lucro e 35% nas vendas ante mesmo período do ano passado.

Por outro lado, o fundo Materials Select Sector SPDR® (NYSE:XLB), que rastreia empresas listadas no S&P 500 por um índice ponderado pela capitalização de mercado, acumula queda de 2,8% em 2022.

Entre as dez maiores participações do XLB estão: Linde (NYSE:LIN) (SA:L1IN34), Freeport-McMoRan Copper & Gold (NYSE:FCX) (SA:FCXO34), Newmont Mining (NYSE:NEM), Sherwin-Williams (NYSE:SHW) (SA:S1HW34), Air Products & Chemicals (NYSE:APD) (SA:A1PD34), Ecolab (NYSE:ECL) (SA:E1CL34), Dow (NYSE:DOW), Corteva (NYSE:CTVA), Nucor (NYSE:NUE) (SA:N1UE34) e DuPont de Nemours (NYSE:DD) (SA:DDNB34).

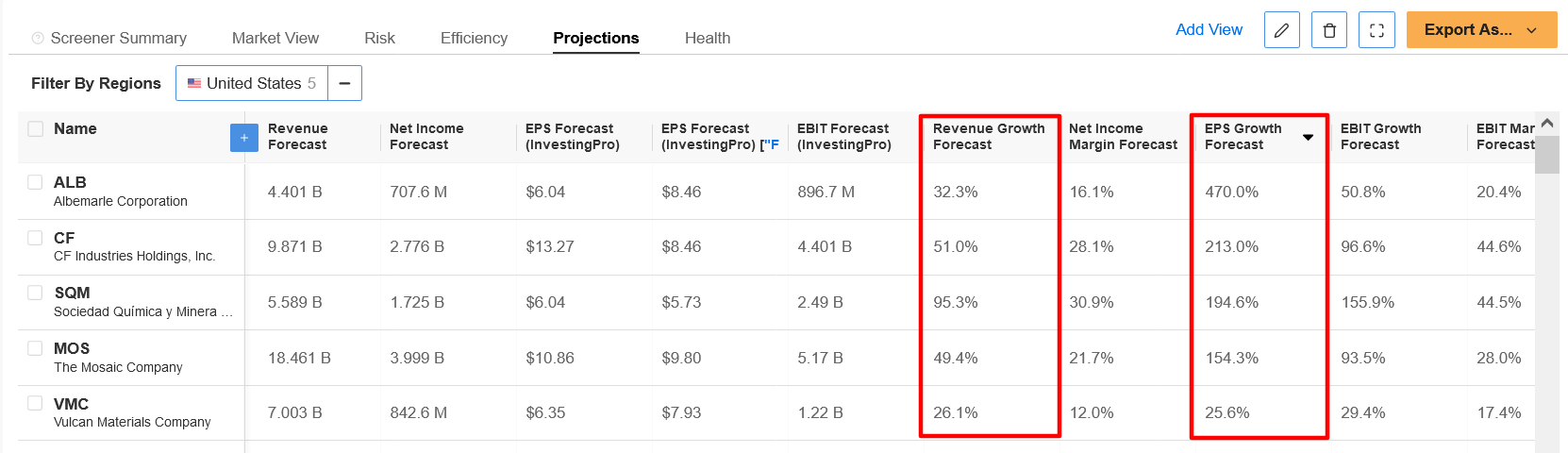

De acordo com o filtro de ações do Pro+, diversas empresas do grupo se destacam por seu potencial de gerar resultados impressionantes.

A primeira é a fabricante de químicos de especialidade Albemarle (NYSE:ALB), que deve divulgar um crescimento de 470% nos resultados ante mesmo período do ano passado. A segunda é a CF Industries (NYSE:CF), com expectativa de apresentar um LPA de US$4,26 no 1º tri, melhorando substancialmente a métrica em relação a apenas US$0,67 ante mesmo período do ano passado.

A Mosaic (NYSE:MOS) (SA:MOSC34) e a Vulcan Materials (NYSE:VMC) (SA:V1MC34) são outras duas companhias a serem acompanhadas, já que ambas viram seus negócios prosperarem no atual ambiente inflacionário.

Fonte: InvestingPro

3. Setor financeiro: bancos devem liderar declínio ano a ano

- Crescimento projetado do LPA no 1T: -25,7% a/a

- Crescimento projetado da receita no 1T: +1,4% a/a

O prêmio de maior queda a/a neste trimestre deve ir para o setor financeiro, com projeção de recuo no LPA de 25,7% ante mesmo período do ano passado, segundo a FactSet. A expectativa é que o setor também registre o menor aumento a/a na receita, com um ganho previsto de apenas 1,4%.

Em meio às maiores provisões de crédito, desaceleração nas negociações de ações e menor atividade de fusões e aquisições, todos os cinco segmentos do setor deve sofrer uma queda no lucro de mais de 10%, com destaque para bancos (-36%), finanças de consumo (-26%), mercados de capitais (-19%) e seguros (-10%).

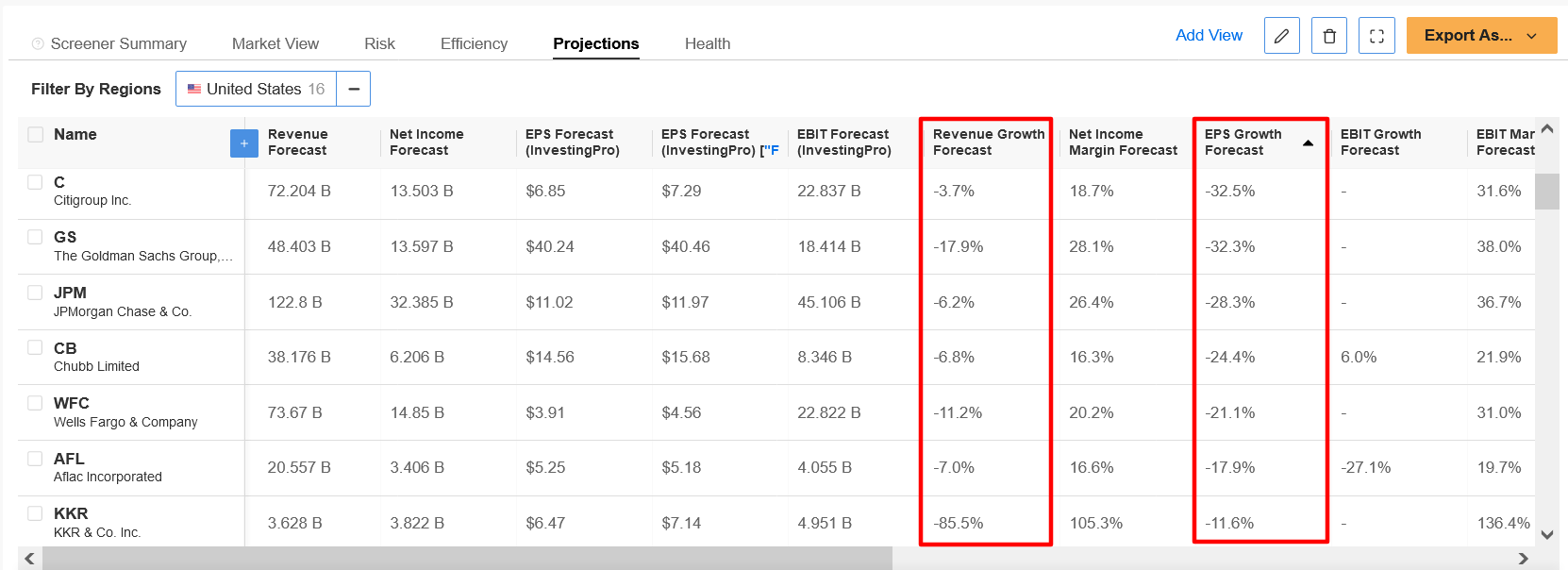

No nível corporativo, Citigroup, Goldman Sachs (NYSE:GS), JPMorgan Chase e Wells Fargo (NYSE:WFC) devem contribuir mais para a redução a/a nos resultados do setor, com os quatro gigantes bancários registrando um recuo no crescimento das vendas e do lucro.

De acordo com o filtro de ações financeiras do InvestingPro+, dois outros nomes notáveis do grupo devem registrar resultados fracos no 1º tri: Prudential Financial (NYSE:PRU) (SA:P1DT34), cujo LPA projetado é de US$2,73, uma queda de 33,5% ante US$4,11 para a mesma métrica no ano passado, além de Allstate (NYSE:ALL) (SA:A1TT34), cujo LPA deve recuar 54% a/a.

Fonte: InvestingPro

O fundo Financial Select Sector SPDR® (NYSE:XLF) rastreia as ações do setor financeiro do S&P 500 ponderadas por sua capitalização de mercado. O ETF acumula queda de cerca de 4,5% desde o início do ano.

Entre as dez principais participações do XLF estão: Berkshire Hathaway (NYSE:BRKa) (SA:BERK34), JPM (NYSE:JPM) (SA:JPMC34), Bank of America (NYSE:BAC) (SA:BOAC34), Wells Fargo (NYSE:WFC) (SA:WFCO34), Morgan Stanley (NYSE:MS) (SA:MSBR34), Charles Schwab (NYSE:SCHW) (SA:SCHW34), American Express (NYSE:AXP) (SA:AXPB34), Citi, Goldman Sachs (NYSE:GS) (SA:GSGI34) e BlackRock (NYSE:BLK) (SA:BLAK34).